美国外资安全审查的政治化及其应对

吴其胜[1]

【内容提要】 正如华盛顿的任何决策都难免受政治的影响一样,美国的外资安全审查同样也摆脱不了其国内政治的干扰。从历史上看,美国外资安全审查体制本身是总统和国会之间在外资议题上所达成的一种“制度均衡”,相关核心概念和规则的模糊性使得该体制的政治功能明显大于其政策功能。在关于外来投资的安全审查中,国内舆论、企业利益同样对审查的结果产生了重要影响,并导致了美国外资安全审查过程的政治化。由于中美关系的特殊性,中国企业的对美投资更易受到美国国内政治的干扰,美国的外资安全审查已经成为一些美国企业和国会议员阻止中国对美投资的重要手段。在防范和应对美国外资安全审查的政治化上,中国企业尤其要注重投资策略的选择,中国政府也应该通过各种方式促进和保护中国企业的在美投资。

【关键词】 国内政治 美国外资安全审查 应对措施

自第二次世界大战结束以来,美国在国际经济体系的治理中一直极力主张国际投资的自由化,并通过多边和双边谈判的方式积极推动资本的跨国流动。但经常被忽视的是,美国在国内同样建立了一套较为完整的外资监管和审查体系,尤以对外来投资进行安全审查的体制为代表。值得注意的是,作为审查外来投资对美国国家安全影响的一种手段,美国的外资安全审查体制并不仅仅是平衡经济与安全利益的“跷跷板”,国内利益集团和国会议员同样在该体制的建立和运作过程中扮演着突出角色,并显著影响着行政部门关于外来投资的安全审查。正如华盛顿的任何决策都几乎难免受政治的影响一样,美国的外资安全审查同样也不例外。

虽然国内政治对美国外资安全审查的影响非常显著,但目前国内学界关于该问题的研究却主要集中在法学领域,并且主要从立法的视角考察美国外资安全审查制度的建立、演变以及目前的运作程序和规则等,而关于美国外资安全审查体制政治化的根源、表现以及国会和企业在其中所扮演的角色则着墨甚少。[2]为弥补现有研究的不足,本文将从国内政治的视角,分析总统、国会和相关利益集团关于外来投资的政策偏好,以及它们在美国外资安全审查体制的形成、演变和实际运作中所扮演的角色和发挥的影响,并通过美国对中国企业的外资安全审查的案例分析,就中国企业如何规避和减低赴美投资的政治风险提供建议。

一、美国外资安全审查政治化的体制根源

从美国外资安全审查体制的建立和演变可以看出,每当有大规模的外资流入时,或者出现较为敏感的外资并购项目并引起国内舆论普遍关注时,美国的外资政策就会出现调整。例如,20世纪70年代来自欧佩克国家的投资导致了美国外资审查委员会(CFIUS)的建立,而80年代后期日本对美国投资的急剧增加促使外资审查委员会被赋予了更大的权限,而中海油和迪拜港口世界在美国的收购事件则推动了美国外资安全审查体制的新一轮改革。在围绕外资政策的辩论中,美国政府中的民选官员,包括国会议员和总统,扮演着主要角色。这些政治决策者关于国家利益和自身政治目标的认知,显著影响了美国外资安全审查体制的建立和变化。

美国外资安全审查体制形成于第一次石油危机之后,其背景是欧佩克国家将在石油危机中积累的巨额金融盈余投资到美国的证券市场,包括购买美国国债、公司股票和债券等。来自欧佩克国家的投资立即引起了美国国内的恐慌和排外情绪。美国主流媒体发布了大量的负面报道和评论,指责这些投资来源国参与了对美国的石油禁运并导致了全球经济陷入衰退,认为欧佩克国家的对美投资主要出于政治动机,旨在进一步损害美国经济。针对国内舆论对于外来投资的普遍抵触情绪,美国国会议员开始纷纷提出议案,要求对外资进行严格监管。[3]事实上,关于外来投资的增加是否会损害美国的经济和安全利益,国会当时并没有足够的信息和数据来支持其政策立场。国会议员之所以积极介入外资议题,主要是希望能够通过在外资议题上采取强硬立场来吸引选民的注意力和增加政治资本。[4]

与国会相反,当时的福特政府虽然认识到来自中东的投资增加了美国经济的脆弱性,但并不认为美国应该收紧外资政策。白宫的这种政策偏好首先来源于其对国家利益的总体评估。总统及其顾问团队当时掌握了关于外国投资的数据,而这些数据表明外来投资并不会危及美国的经济与安全,反而有助于收支平衡和创造就业。白宫之所以不支持国会在外资政策上采取行动,还因为它不希望国会过多地介入外资政策领域,从而影响总统对国际经济政策的管控力。

白宫当时向国会公布了关于外来投资的数据,并发布了相关研究报告,以表明美国无须制定新的规则来管理外来投资。然而,白宫的这些举措未能说服国会放弃立法努力。在此情况下,为了安抚国会的情绪,避免国会出台更加严厉的立法,以及确保行政机构对外资议题的控制,白宫向国会承诺将设立一个高层次的跨部门委员会来监督外来投资,国会议员对此表示欢迎。虽然拟议中的委员会与国会要求建立一个具有监管能力的机构尚有差距,但白宫的承诺对于国会来说,无疑是一种有意义的姿态,毕竟该委员会为国会今后介入外资议题提供了一个潜在的途径。为了防止国会介入该委员会的设计,白宫在1975年通过行政命令而非国会授权的方式建立了外资审查委员会,授权后者监视外来投资(包括直接投资和证券投资)对美国国家利益的影响。[5]作为一个跨部门委员会,外资审查委员会由来自国务院、国防部、商务部、国际经济政策委员会的代表以及总统经济事务助理组成,并由财政部的代表任主席。行政命令对外资审查委员会的具体授权包括负责对外来投资的趋势和发展进行分析,安排与希望在美国进行投资的外国政府进行事先磋商,评估可能会对美国的国家利益造成重大影响的外来投资,以及在需要的情况下提出关于投资的立法或规则建议。显然,外资审查委员会当时主要是总统的一个顾问机构,并没有权力对外来投资采取实质性行动。但总的来说,外资审查委员会是美国监督外来投资的一个新机制,该机制的形成暂时弥合了国会与白宫之间的政策分歧。

随着世界经济的恢复,美国在20世纪80年代经历了新一轮的外来投资高峰,尤其是日本企业在美国进行了大量的并购。日本投资的增加,以及美元和美国股市的走弱、美国债务的攀升,引起了美国国内的不安。多数美国人认为日本似乎要“购买”整个美国,美国在经济上的领导地位也正逐渐被日本取代,因此要求政府对外来投资尤其是日本的投资进行干预。当时的一项民意测验显示,美国公众压倒性地支持对外来投资进行严格控制,有78%的受访者支持通过立法来限制外资的投资范围,40%的受访者支持禁止未来所有的外来投资。[6]面对国内关于外来投资的普遍抵制情绪,国会再次采取行动,要求对外资进行更严格的限制。

在80年代末关于《综合贸易法案》的讨论中,国会议员提出了许多与外资相关的修正案。当时最受关注的《布莱恩特修正案》(The Bryant Amendment)提出了要加强外来投资的报告要求,并要求在外资政策上坚持互惠原则,即外资来源国必须对美国的投资提供平等的待遇。里根政府对该修正案表示了反对,白宫尤其担心修正案包括的互惠条款,认为该条款将会减少外来投资并会促使其他国家对美国采取报复措施。里根政府的强烈反对迫使该法案的支持者放弃了互惠条款,并提出了修改后的版本。需要指出的是,当国会开始就《布莱恩特修正案》举行听证会时,日本的富士通公司突然宣布收购美国的飞兆半导体公司。该项收购立即引起了美国国内的激烈辩论。反对者认为日本会通过该项收购获取美国的关键技术,损害美国的竞争力,并使得美国的国防工业更加依赖国外供应商。[7]虽然富士通公司最后在美国国内的反对下放弃了收购计划,但该收购事件却极大地推动了国会的立法进程。在《布莱恩特修正案》支持者于1988年1月提出了修改后的《外国所有权公开法案》后,众议员迅速采取行动并通过了该法案。该法案还获得了一些参议员的支持,最后只是在里根政府威胁否决整个《综合贸易法案》的情况下,才被参议院放弃。

在国会讨论《布莱恩特修正案》的同时,美国国会提出了另外一个针对外资问题的修正案,即《埃克森-弗罗里奥修正案》(Exon-Florio Amendment)。与《布莱恩特修正案》不同,该修正案给予总统阻止外来投资的自由裁量权,并且不主张阻止所有的外来投资。与20世纪70年代类似,为了防止国会出台更加严厉的立法,白宫最后不得不做出妥协,该修正案于1988年获得通过。根据该修正案,总统可以基于国家安全考虑,对外国企业在美国进行的合并、获取或接管进行调查。如果“有可信的证据使得总统认为外资的控制会威胁损害国家安全”,并且在总统的判断下,除了此授权之外,没有其他法律能够“赋予总统足够或合适的权力来保护国家安全”,则总统可以阻止该项交易。[8]

《埃克森-弗罗里奥修正案》生效后,里根总统发布行政命令,将实施权力授予外资审查委员会。[9]根据新的规则,当收到一项外资收购申请时,外资审查委员会被给予30天时间进行审查,以决定是否继续进行调查(investigation)。如果外资审查委员会认为该项投资没有影响国家安全,则审查程序结束;如果委员会认为收购可能会对国家安全造成威胁,则必须进入为期45天的调查阶段。在调查阶段结束后,如果对该项投资持否定态度,外资审查委员会会向总统提出阻止投资的建议,后者有15天的时间来决定是否阻止该项投资。总统可以接受也可以不接受委员会的建议,并且其决定不受司法复核的约束。显然,新的法律使得外资审查委员会从一个主要负责分析和评估外来投资影响的机构,转变为一个政策实施机构和审查机构。正如弗雷德·伯格斯坦(C.Fred Bergsten)指出的,《埃克森-弗罗里奥修正案》使得美国政府在历史上首次具有了审查外来投资的能力。[10]

改革后的外资审查委员会代表了总统与国会在外资议题上所达成的一种新的“制度均衡”,不仅迎合了国会希望向公众的担忧作出反应的渴望,也符合总统维持美国对外来投资开放的政策偏好和保持行政部门控制对外资政策的期望。在制度的设计上,总统可以自由决定是否采纳外资审查委员会的调查结果,并且在总统看来,外资审查委员会对外资所进行的安全审查只是保护美国安全利益的最后手段,而非必要手段。[11]另一方面,外资审查委员会的改革也满足了国会要求加强对外来投资进行监管的要求。国会与总统之间的妥协还体现在关于一些核心法律概念的界定上。《埃克森-弗罗里奥修正案》并没有对“国家安全”、“实际控制”等概念进行明确界定,而是人为地保持模糊。对于总统来说,概念的模糊可以使得行政部门在具体的外资审查中免受严格的约束;而对于国会来说,核心概念的模糊使得外资审查委员会的审查必须根据逐案审理的方式来确定一项投资是否影响了国家安全,从而为国会保留了事后监督的权力。

随着日本在20世纪90年代初陷入“泡沫经济”以及日本对美投资逐渐减少,美国国内关于外来投资的担忧也开始减弱。在整个90年代,除了围绕《伯德修正案》(the Byrd Amendment)的辩论外,外资安全审查问题逐渐淡出美国公众的视野。然而,2005年以来的两起外资收购事件,即2005年中海油收购美国石油公司优尼科(UNOCAL)和2006年阿联酋国营公司迪拜港口世界(DPW)收购英国航运公司(P&O)在美国六个港口的运营权,使得外资安全议题再次成为美国国内关注的焦点议题。美国国会一方面对来自中国和海湾国家的公司在美国展开的并购活动表示极大担忧,另一方面则抱怨行政部门没有采取适当措施保护美国的利益,指责外资审查委员会的运作缺乏透明度,要求在外资安全审查方面加强国会对行政机构的监管能力。与前几届政府一样,当时的布什政府并不主张对外资进行严格的管制,也反对国会过多地干预外资审查委员会的日常运作,但考虑到国内关于外资安全问题的忧虑以及担心国会出台过于苛刻的立法,不得不对国会的一些要求作出了妥协,其结果就是2007年《外来投资与国家安全法》(the Foreign Investment and National Security Act of 2007,FINSA)获得通过。[12]

《外来投资与国家安全法》对美国的外资安全审查体制主要做了两个方面的修订:一是加强了外资审查委员会对外资的审查力度,二是加强了国会对外资审查委员会的监督。在2007年立法之前,美国的外资安全审查主要关注外资并购对国防安全的影响,如外国企业的控制是否会损害国防生产能力,是否会影响关键性战略资源的供给,是否会导致非常规武器和技术的扩散等。而《外来投资与国家安全法》扩大了“国家安全”的内涵,将国土安全和经济安全等因素纳入外资安全审查中。[13]根据新的要求,几乎所有涉及经济安全或国家公共健康的外资并购活动都将受到外资审查委员会较为严格的审查。《外来投资与国家安全法》还使得国会获得了监管外资审查委员会的更多途径。例如,新的法律要求外资审查委员会在每次审查程序结束后都要向国会提交书面报告,提供相关投资项目的详细内容,并保证对投资的批准不会对美国的国家安全造成威胁;外资审查委员会还必须向国会提交详尽的年度报告,汇报上一年度所审查投资项目的相关情况;另外,在收到相关的报告后,国会有权对相关投资项目的审查情况及后续实施情况进行质询,等等。

以上分析表明,美国的外资安全审查体制本质上是国会与总统在外资议题上所达成的一种“制度均衡”。为了获取公众的关注和选民的支持,当外资大量涌入美国并引起国内公众舆论的反弹时,国会议员会在外资议题上向总统施压,要求对外来投资进行限制。出于对国家利益的整体考虑,以及希望维持对外资政策的控制,总统倾向于反对国会通过立法限制外资的进入。但考虑到国内舆论关于外资的抵触情绪以及防止国会出台过于严厉的立法,总统往往会对国会的要求作出适当妥协,其结果就是美国外资安全审查体制的建立和改革。总之,美国的外资政策主要受到国内政治的影响,以外资审查委员会为核心的美国外资安全审查体制的建立和调整是缓解白宫与国会之间政策偏好冲突的制度途径,该体制的政治功能明显大于其政策功能。

二、舆论、利益冲突与美国外资安全审查的政治化

不仅美国的外资安全审查体制本身是国内政治的产物,该体制在具体的运作过程中也极易被政治化,会受到国内政治的极大干扰。由于外资并购、收购等所具有的敏感特征,外来投资很容易引起美国国内舆论的关注。[14]外来投资尤其是跨国并购实质上是外国资本对东道国国内资产的获取或控制,其本身是一项极易在东道国国内引起争议的商业活动。外来投资所涉及的资金规模往往比较大,很容易引起公众的关注,甚至会在东道国国内造成限制外资的排外情绪,使得普通的商业并购成为高度敏感的政治议题。由于国内舆论压力而导致外来投资受阻的案例在历史上屡见不鲜,在美国同样如此。当国内舆论出现针对具体投资项目的反对意见时,出于自身政治利益考虑的国会议员就会采取行动,向白宫和外资审查委员会施压,要求禁止或者调整具体的外商投资项目。

美国外资安全审查体制的特征也为国内舆论影响外来投资提供了制度上的渠道。正如上文所指出的,美国的外资安全审查体制通过书面报告、年度报告等方式给予了国会议员影响外资审查的重要途径,公众舆论可以通过国会向行政部门施压,迫使后者对特定的外来投资进行限制。另外,与美国在对外贸易政策领域内的制度建设相比,如反倾销、反补贴和出口控制政策等,美国的外资安全审查制度还远不成熟,一些重要法律概念相当模糊。[15]核心概念的模糊一方面为外资审查委员会在行使法律授权时提供了很大的自由度和灵活性,但另一方面却也有助于国会议员介入外资审查委员会的审查进程。反对外国投资的国会议员可以从自身的角度来解读相关概念,并通过这种方式直接向行政部门施压。

另外,由于外国投资企业与国内资本持有者在一些方面存在着竞争关系,因此外来投资不仅容易引起国内舆论的关注,也会引起美国国内企业的抵制。从经济学的角度来看,由于外来投资带来了资金、先进技术和经验,并能够提高生产效率和降低生产成本等,因此,吸引外资能够提高东道国的整体经济福祉,为东道国的经济发展提供各种有利条件。[16]但另一方面,如同商品的进口会增加进口国国内同类商品制造企业所面临的竞争一样,外国资本的进入同样会增加东道国资本持有者所面临的竞争压力,尤其会损害东道国同一产业内相关生产企业的利益,并会引起这些企业对外资的抵制。

对外直接投资往往是在东道国寻求市场份额的水平型投资,对于拥有巨大国内市场的美国尤其如此。对于东道国企业来说,外资的进入首先意味着竞争者数量的增加,并且这些国外竞争者一般在资金、技术或品牌上更具竞争优势,从而使得东道国企业在市场竞争中往往处于劣势。[17]另外,在其他条件相同的情况下,外资的进入还导致了东道国市场对劳动力和上游原材料产品需求的增加,因此会增加东道国企业的生产成本,降低企业产品的利润率。外资企业的进入同样会增加产品的供给和下游消费市场的竞争,进而导致产品价格和利润率的下滑。最后,在很多情况下,跨国公司对外投资的一个重要目的是为了绕过东道国的贸易壁垒。对于此前寻求通过贸易壁垒来获得保护的东道国企业来说,外来投资显然削弱了贸易壁垒的作用,增加了竞争压力。因此,从总体上看,由于外来投资增加了竞争压力,东道国企业会像寻求贸易保护一样寻求投资保护,要求政府对外资的进入进行限制或采取歧视性待遇。

由于美国外资审查法律关于一些核心概念和规则的模糊性,受到外来投资冲击的国内企业往往会按照自身的利益诉求来解读这些概念,并通过媒体制造舆论,直接对外资审查委员会进行施压。另外,由于国会能够影响行政部门对外来投资的安全审查,美国国内的企业也会向国会议员进行游说,要求后者积极介入到具体的投资审查中,阻碍投资项目的推进。在外资并购的审查上,一种较为常见的情况是,为了提高外国竞购者的并购成本,或者重新开启竞标过程,美国本土的竞购企业往往会通过外资并购会威胁国家安全这一借口,直接在外资审查委员会成员所属的部门进行游说,要求后者制止外国企业参与并购。美国的竞购企业也会通过各种方式游说国会议员,通过国会议员来间接地向美国行政部门施压。表1是关于美国企业如何影响美国外资安全审查的一些代表性案例。通过对这些案例的分析,可以进一步说明美国在外资安全审查上的政治化特征。

表1 美国企业影响外资安全审查的代表性案例

资料来源:笔者自制。

卢森堡Minorco公司收购Consolidated Gold Fields(CGF)公司。1988年,卢森堡的一家矿业公司试图恶意收购CGF在美国的业务,但受到后者的强烈反对。为了阻止Minorco的收购计划,CGF声称该项收购会导致美国严重依赖来自南非的战略性矿产资源,威胁美国的国家安全,并要求美国政府阻止该项收购。[18]最终,在美国政府的介入下,Minorco公司被迫放弃了收购计划。美国企业通过外资安全审查机制来应对外国企业恶意收购的另一个经典案例是英国轮胎和橡胶公司(BTR)对美国诺顿公司(Norton Company)的收购。1990年,英国的一家公司——英国轮胎和橡胶公司——拟恶意收购位于马萨诸塞州的一家美国公司——诺顿公司,而后者由于报价太低等原因,并不希望被这家英国公司收购。为了阻止英国轮胎和橡胶公司的收购,诺顿公司在国会积极游说,动员国会议员向行政部门施压。在此情况下,美国国会中的一百多名议员写信给总统,声称对诺顿公司的收购会损害美国的国家安全利益,并要求总统对该项收购进行调查。然而,当一家法国公司——圣戈班集团(Compagnie de Saint Gobain)——为诺顿提供高于英国公司的收购报价时,这些国会议员在诺顿公司的鼓动下,突然改变了观点,支持法国公司的收购计划。显然,诺顿公司在此过程中操控了美国的外资安全审查,它只是希望通过外资审查委员会的审查,来为自己赢得更高的收购报价。

荷兰阿斯麦公司(ASML)收购美国硅谷集团(SVG)。2000年10月,荷兰的阿斯麦公司宣布欲以16亿美元收购美国的一家半导体设备制造商——硅谷集团(SVG)。起初,由于符合各自的商业利益,这两家公司比较顺利地达成了相关收购协议。然而,除了荷兰的阿斯麦公司之外,美国的一家名为Ultratech Stepper的公司也希望收购硅谷集团的部分业务。在竞标失败后,这家美国公司开始在国内制造舆论,指出硅谷集团和它的附属实验室能够制造用于间谍卫星的先进光学仪器,如果被外国企业收购将会损害美国的国家安全。该公司还在国会山展开游说,动员国会议员就该项交易对外资审查委员会进行施压。[19]国会议员的介入,加上美国国防部对该项收购的反对,最终迫使阿斯麦公司在收购协议上作出妥协,并在付出更高代价的情况下才完成了收购计划,包括放弃了对硅谷集团部分业务的控制权,并且同意在收购协议中附带更为苛刻的条款等。事实上,由于硅谷集团已经很多年没有与五角大楼存在直接的业务关系,因此安全因素并不是阿斯麦公司收购计划受阻的主要原因,美国企业的介入才是该项收购遭遇波折的主要原因。

印度国有电信企业收购美国泰科全球网络公司(Tyco Global Network,TGN)。2004年初,印度国有电信公司VSNL通过竞拍成功收购了美国的一家网络公司——泰科全球网络公司。就在印度公司与美国政府相关部门就投资计划进行协商时,泰科全球网络公司的美国竞争对手——来自阿拉斯加的Crest Communication公司——向美国联邦通信委员会提交了一份长达47页的指控,认为该项交易对美国构成了国家安全风险,威胁到国防部的网络通信,并指责印度国有电信公司VSNL是印度的一家国有公司,受印度政府控制。该公司的指控迅速受到了美国媒体和国会议员的关注,最后在泰科全球网络公司的公关努力下,以及在印度公司与美国司法部、国土安全部、国防部和美国联邦调查局等部门签署了安全保障协议后,该项收购才最终获得通过。

迪拜港口世界(The Dubai Ports World)收购英国航运公司(P&O)在美国的港口业务。2005年10月,阿联酋的国营企业迪拜港口世界宣布收购英国航运公司(P&O)的港口业务,后者于次月表示将接受该项收购。由于英国航运公司在美国的一个分支机构管理着美国的6个港口,该项收购因而受到了美国的审查。起初,迪拜港口世界和英国航运公司与外资审查委员会进行了非正式的磋商,并进入了为期30天的审查阶段。在迪拜港口世界于2006年1月向美国国土安全部提交了一份保证书后,外资审查委员会随后决定批准此项交易,不用进行为期45天的调查。虽然已获外资审查委员会的批准,但该项收购在2月中旬开始变得高度政治化,其推动者正是美国迈阿密的一家与英国航运公司存在业务纠纷的小公司。该公司起初寻求直接通过外资审查委员会来阻止该交易。在未能获得外资审查委员会的支持后,该公司又在2006年2月底通过游说公司来游说美国国会议员。国会议员在该公司的游说下积极介入行政部门的审查进程,并威胁通过立法的方式反对该项交易。[20]由于美国公司的煽动和国会议员的介入,加上涉及港口这一敏感问题以及投资者来自中东国家,该项收购迅速陷入不利的舆论环境中。面对美国国内的压力,迪拜港口世界最终不得不放弃了对美国港口的收购计划。

根据美国的法律文本以及美国政府的官方解读,美国的外资安全审查旨在平衡美国的经济与安全利益,主要针对的是会对美国的国家安全造成威胁的外国投资。然而,以上案例表明,国家安全并非是决定美国外资安全审查结果的唯一标准,美国国内舆论、美国企业的经济利益以及美国国会议员的政治利益同样是影响美国外资安全审查的重要因素。在许多案例中,美国企业和国会议员的利益诉求往往能够压倒美国的安全利益。例如,在迪拜港口世界收购案中,美国的国家安全利益就被迫让位于美国企业和国会议员的利益。反对该项收购的美国企业和国会议员声称外国公司收购美国的港口会威胁到美国的国土安全,使美国更容易遭受恐怖主义袭击。然而,迪拜港口世界收购的是一家英国公司在美国的资产,虽然英国经常受到恐怖袭击,但英国政府并未阻止此项收购。另外,迪拜港口世界是阿联酋的一家国营公司,而阿联酋则是美国在中东地区的一个重要盟友和反恐伙伴。美国国内对迪拜港口世界收购计划的反对一度引起阿联酋政府的强烈不满,并在一定程度上损害了两国之间的关系。

三、美国对中国企业的外资安全审查

与对外贸易特别是与商品出口相比,中国在对外资本输出上的步伐要慢得多,中国对外直接投资在国际投资中所占份额也远远低于出口商品在国际市场上的份额。中国对外贸易和对外投资之间的这种失衡尤其体现在中美之间的经贸关系当中。然而,中国在美国相对较低的投资并没有降低美国对中国资本的担忧。事实上,自2005年以来,在美国国内关于外资安全审查体制改革的辩论中,中国就是主要议题之一。美国总统引用《埃克森-弗罗里奥修正案》来禁止外来投资的两起案例都涉及中国企业,包括1990年禁止中国航空技术进出口公司收购美国的商用飞机金属部件制造商曼可(MAMCO)公司和2012年阻止三一重工集团附属公司在美国俄勒冈州建立风力发电场。表2是外资审查委员会针对赴美投资的中国企业所展开的具有代表性的审查案例。通过该表不难看出,自冷战结束以来,外资审查委员会对中国企业的审查力度逐渐加大。这些收购案例多数发生在2008年金融危机之后,并且多数受到外资审查委员会审查的收购案都以中方企业撤回收购计划而结束。

表2 外资审查委员会对中国企业进行审查的代表性案例

续表

资料来源:笔者自制。

外资审查委员会对中国企业的审查突出反映了中美两国军事和安全关系的脆弱性,尤其反映了美国政府在安全领域对中国的疑虑。在美国的几个主要经济伙伴国中,中国是唯一一个与美国不存在任何防务安排的国家,也是在政治制度方面唯一一个没有实行西方式民主制度的国家。两国在安全和战略关系上的脆弱性,以及在国内政治制度上的差异性,必然会使得美国在处理对华经贸关系(包括投资关系)时有别于其他国家。另外,由于美国外资安全审查体制的政治化特征,外资审查委员会对中国企业的审查也难免会受到美国国内政治的干扰。从以往涉及中国企业的案例可以发现,美国国内围绕中国投资企业的辩论主要围绕以下几个议题展开:一是企业和政府之间的关系,包括中国政府对企业的控制,为企业对外投资提供的补贴等;二是安全威胁,包括投资项目是否会增加美国在安全上的脆弱性或者削弱美国的军事实力,以及投资项目是否会增加中国的军事实力或提高第三方国家威胁美国安全的能力;三是间谍问题,即中国企业是否会通过在美投资来获取美国的重要军事和技术情报。

在美国关于中国企业的外资安全审查中,几乎所有的争论都会围绕投资企业与中国政府之间的关系展开。作为一个转型国家,国有企业在中国经济发展中扮演着十分重要的角色,并且在短期内不会发生根本性变化。在对外投资领域,根据美国传统基金会的研究报告,国有企业自2005年以来在所有投资额超过1亿美元的中国对外投资项目中所占的比例超过了90%;另外,包括中石油、中石化在内的四家国有企业的对外投资占中国2005年以来对外投资额的一半左右。[21]从为东道国提供资金、创造就业和促进经济增长等经济指标上来看,国有企业与一般私营企业在对外投资上并无本质上的差别,但在政治上却是一个敏感的议题,美国国会在1993年通过的《伯德修正案》,就专门要求外资审查委员会在审查中考虑“政府控制”问题。

由于缺乏统一的标准来明确界定投资企业的属性,加上美国政府官员往往戴着有色眼镜看中国,外资审查委员会在实践中倾向于认为所有赴美投资的中国企业都是直接或间接受到中国政府控制的。[22]因此,在政府控制问题上,相对于其他国家的企业,中国企业特别是国有企业在寻求外资审查委员会批准在美国投资项目时必然会面临更多的挑战,并会受到美国国内政治更大的干扰。例如,针对2010年中国钢铁企业鞍山钢铁集团与一家美国钢铁企业在美国密西西比州合资建厂的计划,代表美国各主要钢铁生产州利益的美国国会钢铁联线(Congressional Steel Caucus)50位议员致函美国时任财政部长蒂莫西·盖特纳(Timothy Geithner),敦促外资审查委员会重新审查该投资计划。在信函中,这些国会议员指出,由于鞍钢的国有企业性质及其与中国政府的密切关系,该项投资会对美国就业及国家安全构成威胁,并将使得“中国政府势力及资金在美国本土对美国钢铁市场进行开拓……令美国市场遭到扭曲”[23]。

与此相关的一个议题是政府补贴,即在美国从事投资的外国企业是否受到企业所在国政府的补贴和支持,包括为特定投资项目提供低息或无息贷款等。虽然相关法律并没有规定外资审查委员会在进行审查时必须考虑交易方是否受到母国的金融支持,但政府补贴问题是外资审查委员会在评估外国投资方是否受到其母国政府控制的重要参考指标。另外,如果一个受到政府补贴的公司在美国从事投资活动,美国国内的反对者就会以此为借口,阻止投资通过审查。这一点尤其体现在中国企业对美投资上。例如,美国的雪佛龙公司为了阻止中海油对优尼科公司的收购,极力通过媒体宣传和政府游说,抱怨中国政府的补贴使得中海油获得了相对于雪佛龙的报价优势。在中海油正式提出收购报价后,时任雪佛龙公司副总裁的彼特·罗伯森(Peter J.Robertson)指出:“显而易见的是,这不是商业竞争,我们是在与中国政府竞争。”[24]在雪佛龙公司的游说下,美国国会议员也迅速做出反应。在给白宫的一封公开信中,美国参议员财政委员会主席查克·格拉斯利(Chuck Grassley)和该委员会资深成员麦克斯·鲍克斯(Max Baucus)指出:“中海油对优尼科的收购产生了一个重要的问题,即获得补贴的国有企业是否应该被允许收购我们急需的稀缺自然资源。当通过政府补贴来获取和开发稀缺资源时,应该考虑到对市场扭曲的影响。这种补贴使得稀缺资源被分配到无效率或者效率较低的生产商。外资审查委员会的所有审查都应该考虑到这种受到补贴的收购对美国经济以及对我们国家安全利益的潜在威胁。”[25]在美国媒体、企业和国会的推动下,中海油对优尼科的收购迅速被政治化,并最终迫使中海油撤回了该项收购计划。

美国国内还关注中国的投资是否会对美国的国家安全造成潜在威胁。其中一种安全威胁属于外资审查委员会传统的外资安全审查范围,主要关注的是中国企业对一些敏感性资产的控制是否会削弱或损害美国的国防实力。例如,2008年华为公司计划与贝恩资本公司(Bain Captial)联合收购美国的一家互联网公司——3Com,由于该互联网公司是美国国防部的一个重要服务商,为其提供反间谍软件服务,从而引起了作为外资审查委员会成员之一的国防部的反对,认为由于华为与中国军方的关系,该项收购会削弱美国国防部软件系统的防卫能力,更加容易受到外部特别是来自中国的攻击。[26]

美国国内关注的第二种安全威胁是中国企业的对美投资是否会增强中国的军事实力,即中国企业是否会通过投资来把一些战略性资源或敏感性的军民两用产品和技术转移到中国,帮助中国提高军事实力。例如,外资审查委员会在2009年反对中国西色国际投资公司收购美国内华达州的矿业集团优金公司(Firstgold Corp)的原因之一就是担心中国公司获得可用于制造导弹的金属钨;[27]而华为自2008年以来在美国投资受阻的一个重要原因就是外资审查委员会认为其与中国军方的联系,担心华为对美国互联网和电信设备制造商的收购会将大量的敏感技术转移到中国,进而促进解放军的现代化建设。一家与华为存在竞争关系的美国电信设备和服务供应商——思科公司(Cisco Systems)——也正是利用这一借口,游说政府阻止华为在美国的投资。[28]

美国国内关于中国投资的另外一个关注点是间谍问题,该问题也一直是美国政客和媒体热衷炒作的话题。美国国内关于该问题的炒作曾在20世纪90年代末出现一次高潮。1999年,以美国众议员克里斯托弗·考克斯(Christopher Cox)牵头的众议员特别委员会炮制了一份名为《美国关于中国的国家安全和军事/商业关切》的报告,即“考克斯报告”。[29]该报告声称中国通过在美国设立“幌子公司”等途径搜集和窃取美国军事技术,进而损害了美国的国家安全。随后,美国政府的其他部门陆续发布关于中国在美国从事间谍活动的报告和声明,进一步损害了中国的形象。美国国内的这种政治氛围不可避免地影响到了对中国企业的安全审查,这尤其体现在美国政府对中国远洋集团(COSCO)租赁美国加州长滩港的反应上。1997年中国远洋集团拟租赁位于美国加州长滩的一处废旧军港,然而此项投资却遭到了美国政府特别是部分国会议员的反对,认为中国远洋集团作为一个国有企业,与中国政府和军方存在密切的关系,对长滩港的租赁将会帮助中国获取美国军方特别是附近海军演习的情报,进而威胁到美国的国家安全。[30]类似地,中国西色国际投资公司在2009年提出收购美国内华达州的矿业集团优金公司的计划,但该收购计划最终被外资审查委员会否决。据悉,美国政府否决该项收购的一个主要原因就是由于优金公司的几个采矿区靠近美国的军事基地,美国政府担心中国企业利用这些矿区的开采权从事关于美军基地的情报收集活动。[31]

四、关于应对美国外资安全审查的建议

可以预见,随着中国企业赴美投资规模的不断扩大,美国国内以外资安全审查为代表的投资壁垒必将成为中国企业面临的一种严峻挑战,投资争端和摩擦也将会成为中美经贸关系中的又一热点问题。事实上,从近几年中美两国领导人的高层对话中可以发现,投资问题特别是中国对美投资的准入问题已经成为中方关注的一个重要议题。然而,对于赴美投资的中国企业来说,在该问题从根本上得到解决之前,美国的外资安全审查体制依然是一道不可回避的“栏栅门”,因而探讨如何尽可能地顺利通过这道“栏栅门”无疑具有重要的现实意义。针对美国外资安全审查体制的特点,并结合以往外资审查委员会对中国企业的审查,本文提出以下几点具体建议,以期帮助赴美投资的中国企业更好地应对美国的外资安全审查。

对于中国政府和企业来说,首先要做的是对美国的外资安全审查进行合理的判断。正如文章第一部分所介绍的,外资审查委员会和美国外资安全审查体制建立的背景是出于对外来投资对美国国家安全所带来的影响的担忧,并且这种担心会随着外资涌入量的增加而增强,这也是一个国家基于自身经济竞争力和国家安全利益的本能反应。不仅是美国,世界上的多数大国也正是基于这种考虑建立了各自的外资安全审查制度。虽然美国的外资安全审查在一定程度上阻碍了跨国资本的流动,但美国的外资政策总体上是开放的,外资审查委员会并没有影响这一基本特征。根据美国的外资安全审查体制,外资审查委员会本身主要受到总统的控制,并由主张国际收支平衡和跨国资本自由流动的财政部担任主席,因此其总体倾向是不影响外资和外资政策的自由化。在实践中,行政部门总体上也是用较为灵活的方式来实施相关法律授权。虽然在2007年之后,美国国会议员继续寻求通过立法来加强外资安全审查,但奥巴马依然持开放的外资政策立场。2011年6月20日,奥巴马专门发布了一项声明,表示支持一个开放的投资政策,承诺公平和公正地对待所有的投资者,包括外国投资者。[32]

由于行政部门希望维持一个开放的投资政策,而对外来投资的审查会向外国投资者发出负面的信号,给外界造成美国阻碍外资流动的印象,外资审查委员会在具体的运作过程中一般会试图避免进入45天的调查阶段,也很少会让审查程序进入总统的最终决定阶段。事实上,为了避免进入调查阶段,外资审查委员会会在30天的审查阶段甚至在投资方提交申请报告之前,与投资方进行非正式的磋商。当投资计划遇到一些问题时,外资审查委员会会允许相关企业撤销并重新提交申请。例如,在2000年,日本一家国有电信集团NTT计划用55亿美元的价格收购美国维利奥(Verio)公司的互联网服务业务。由于联邦调查局及其在外资审查委员会中的代表——美国司法部——担心该收购会阻止它们的窃听调查,日本公司的收购计划一度面临被否决的命运。然而,NTT随后调整了收购计划,同意建立一个由美方控股的分公司,重新向外资审查委员会提交了申请并最终获得批准。

虽然由于中美关系的特殊性,美国在对中国企业的外资安全审查中一般会进行“重点照顾”,但必须认识到的是,美国的外资安全审查并非只针对中国。从历史上来看,美国对来自其盟国的投资企业同样进行了大量的安全审查,并不乏阻挠这些企业进行投资的案例。不可否认的是,从总体上来看,目前美国政府在对待中国企业的投资问题上依然持比较开放的态度,大多数中国企业的投资计划都能得以顺利推进。因此,中国企业在对赴美投资上要有信心,不能因为担心外资审查委员会对中国企业的审查而裹足不前,放弃投资机会。

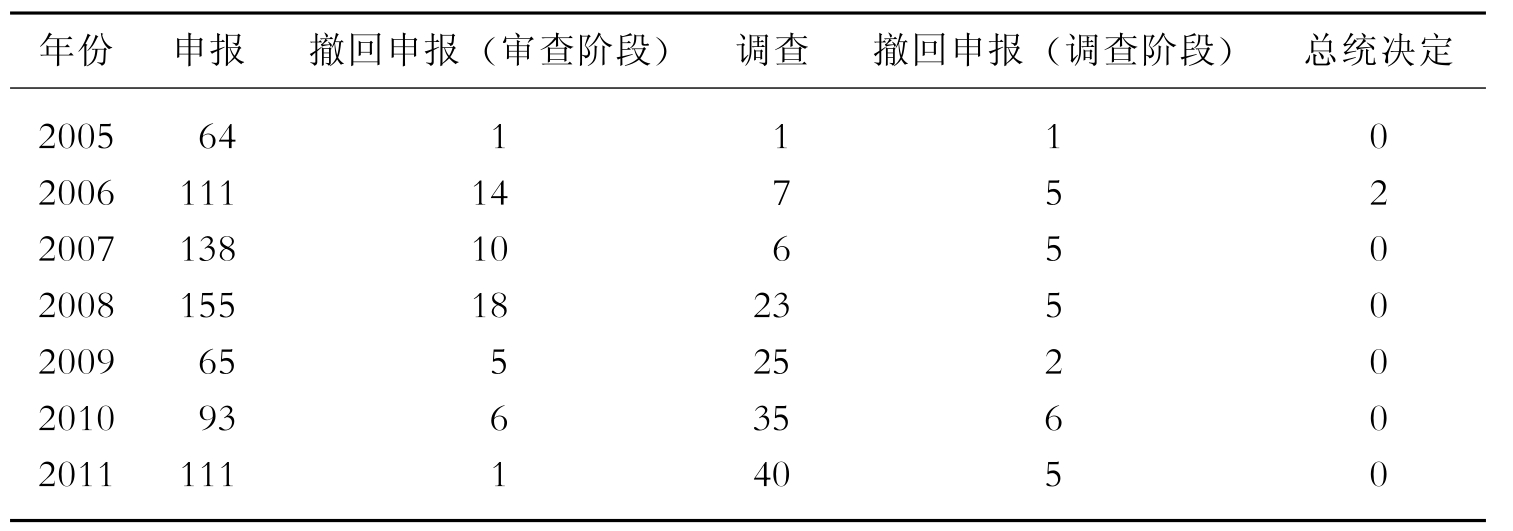

另一方面,虽然美国官员的声明以及相关数据都表明,美国的外资自由化特征没有改变,美国的外资安全审查只考虑外国投资所造成的安全影响,但我们同样也不能忽视美国的外资安全审查政策所带来的负面影响。从美国政府官方的统计(表3)来看,外资审查委员会很少对外国企业的投资采取行动,总统也很少否决外来投资项目。具体地,在2005—2011年间,共有737项外来投资向外资审查委员会提交了申报,其中只有137项进入了为期45天的调查阶段,并且绝大多数的调查发生在2008年金融危机爆发之后。在外资审查委员会所调查的137项投资中,只有2项上报给了总统。但不容忽视的是,外资审查委员会对外来投资所造成的负面影响比表2中的数据所表现的要大。首先,除了在外资审查委员会对外来投资正式启动审查之前,还有一个非正式磋商阶段,该阶段被否定的投资同样不可忽视;其次,虽然审查或调查阶段与外资审查委员会达成缓冲协议(mitigation agreement)[33]能够帮助外国企业完成投资交易,但这显然给外资企业带来了额外的交易成本;最后,由于担心投资计划被外资审查委员会否决,美国的外资安全审查同样会促使很多希望在美国投资的企业放弃投资计划。[34]因此,美国的外资安全审查给赴美投资的外国企业增加了很多不确定性。中国企业在乐观对待对美投资的同时,也应该充分认识赴美投资存在的政治风险。

表3 外资审查委员会审查的外国投资交易数量统计(2005—2011年)

资料来源:外资审查委员会年度报告(2006—2012年)

在规避和应对美国外资安全审查的政治化方面,中国企业应主要关注投资策略的选择。由于媒体和公众舆论很容易使投资政治化,因此中国企业在进入美国市场的初期应该循序渐进,尽可能地避免进行规模较大或者涉及敏感行业的投资,而应更多地选择投资一些敏感度较低的行业,以及数额较小的项目,从而尽可能降低美国政府和公众对中国投资的担忧,并逐渐提升中国企业的形象,为以后更大规模的投资打好基础。相对于并购,直接在东道国设厂的“绿地投资”(Greenfield Investment)能够直接增加当地就业,并且很少涉及外国控制当地企业等敏感性议题,进而能够帮助降低东道国政府和公众的忧虑。因此,有条件的中国企业应该更多地在美国进行“绿地投资”。另外,在美国进行并购投资之前,中国企业一定要提前仔细调研,考察被收购企业在美国是否与其他企业存在矛盾和纠纷,避免在并购过程中受到这些企业的干扰。例如,正如上文提到的,阿联酋的迪拜港口世界在收购美国的港口业务时,就因为被收购企业与美国本土的一家公司存在业务纠纷,最终在这家公司的干扰下投资失败。

同样不可忽视的是,由于中美两国在制度、历史和文化等方面的差异,在美进行投资的中国企业必然会面临着各种沟通障碍,这就要求中国企业在投资美国时应该尽可能地聘请当地的管理人员和顾问。这不仅是因为当地人士更熟悉美国的市场,还因为他们能够促进企业与当地政府和媒体的沟通。例如,在2005年收购美国IBM公司的个人电脑业务时,联想之所以能够顺利地通过外资审查委员会的审查,一个重要原因就是很好地利用了美国顾问公司的资源。[35]另外,在与监管机构外资审查委员会的沟通上,要积极主动地配合其审查。在美国现有的外资安全审查制度下,虽然外来投资企业的申报是自愿进行的,但由于外资审查委员会有权对已经完成的投资交易进行审查,因此对于准备在美投资的企业来说,向外资审查委员会提交申报实际上是强制性的。例如,2010年华为公司在完成对一家总部位于加州的云计算技术制造商三叶公司(3Leaf)的收购之前并没有向外资审查委员会进行申报,然而外资审查委员会在2011年威胁重新对该交易进行审查,并最终导致华为放弃了该项收购。另外,中国企业在向外资审查委员会提交正式申报之前,还应该主动接触外资审查委员会及其成员,充分利用非正式阶段的磋商,来解决一些在正式的审查阶段可能面临的问题,以避免在正式的审查中面临被否决的风险。

除了企业自身的投资策略和沟通技巧外,中国政府也应通过各种方式帮助企业规避和应对美国外资安全审查的政治化风险。首先,政府应该建立和利用好与美国地方政府的沟通机制。与联邦政府相比,美国的州政府和地方政府更加关注外来投资给当地所带来的就业机会和税收收入,因而普遍欢迎外来投资,包括中国的投资。因此,中国政府应该通过各种渠道,推动中国企业和美国地方政府之间的交流,动员美国地方政府为中方投资企业提供政治和舆论支持,以在美国国内塑造对中国企业有益的投资环境。在20世纪80年代日美投资摩擦不断升温之际,日本就曾与美国成立一系列全国性论坛(如美日商业协会)和区域协会,为两国的商业人士和地方政府官员之间的交流搭建平台。这些协会每年轮流在日本和美国举行会议,美国相关的州长都会经常参加这些会议,并通过这些会议宣传外来投资给本州带来的利益。这些论坛及其活动为帮助缓解日美投资摩擦尤其是缓和美国国内对日本投资活动的担忧起到了非常重要的作用,值得我们借鉴。

其次,政府应鼓励民营企业的投资。在针对外国国有企业在美国的投资上,美国的相关法律规定“当受到外国政府控制或代表外国政府的企业寻求合并、获取或者接管美国企业,并且该交易会影响美国的国家安全时”,外资审查委员会必须对该交易进行调查。[36]虽然并不是所有的国有企业在美国进行投资时都必须接受调查,但投资企业与外国政府之间的关系却是外资审查委员会评估国家安全风险的一个重要考虑因素。从以往的案例可以看出,外资审查委员会所审查的中国企业多数属于国有企业或者被认为与政府关系比较密切的企业。由于历史原因和中国的特殊国情,政府在推动“走出去”战略的过程中主要关注的还是大型国有企业,尤其鼓励这些国企在国外收购一些战略性资源。然而,随着国内民营企业的壮大,以及推动经济转型的需要,目前应该更多地在政策上鼓励和扶持有条件的民营企业走出国门。实际上,相对于国企来说,民营企业不仅能够减少国外监管机构的担忧,同时在投资效率和灵活性等方面的表现也往往比国企好得多。[37]

最后,应该通过各种政府间的对话与合作平台,包括中美战略与经济对话、中美商贸联委会等,敦促美方尊重和公平对待来自中国企业的投资。另外,还应该积极推动双边投资协议的签订,从而更好地保护中国企业在美国的投资。在目前与美国的双边投资协定(BIT)谈判中,中国要积极要求美国政府在外资安全审查的立法上对相关核心概念和规则进行更加清晰的界定,在法律的实施上要提高程序的透明度,为防止美国外资安全审查的政治化建立制度上的“防火墙”。

【注释】

[1]吴其胜,上海社科院国际关系研究所助理研究员。

[2]相关的研究可参见韩龙:《美国对外资并购的国家安全审查制度:中国之借鉴》,载《江海学刊》2007年第4期,第134—139页;韩龙、沈革新:《美国外资并购国家安全审查制度的新发展》,载《时代法学》2010年第5期,第93—103页;邵沙平、王小承:《美国外资并购国家安全审查制度探析:兼论中国外资并购国家安全审查制度的构建》,载《法学家》2008年第3期,第154—160页;王小琼、何焰:《美国外资并购国家安全审查立法的新发展及其启示:兼论〈中华人民共和国反垄断法〉第31条的实施》,载《法商研究》2008年第6期,第11—21页。

[3]Judith Miller,“Foreign Investment in the U.S.Economy Arouses Congressional Concern:The Buying of America,”The Progressive,May 1974,pp.42—44;Mina Gerowin,“U.S.Regulation of Foreign Direct Investment:Current Developments and the Congressional Response,”Virginia Journal of International Law,Vol.15,No.3,1975,pp.647—651.

[4]C.S.Eliot Kang,“U.S.Politics and Greater Regulation of Inward Foreign Direct Investment,”International Organization,Vol.51,No.2,Spring 1997,p.313.

[5]Executive Order 11858,May 7,1975,40 F.R.20263.

[6]David Bailey,George Harte,and Roger Sugden,“U.S.Policy Debate towards Inward Investment,”Journal of World Trade,Vol.26,No.4,August 1992,pp.65—93.

[7]William C.Rempel and Donna K.H.Walters,“Trade War:When Chips Were Down,”The Los Angeles Times,November 30,1987.

[8]50 USC App.§2170(e).

[9]Executive Order 12661,Dec.27,1988,54 F.R.779.

[10]Edward M.Graham and Paul R.Krugman,Foreign Direct Investment in the United States,3rd edition,Institute for International Economics,Washington,D.C.,1995,xi.

[11]Joel Davidowand Paul Schott Stevens,“Antitrust Merger Control and National Security Review of Foreign Acquisitions in the United States,”Journal of World Trade,Vol.24,No.1,February 1990,pp.39—56.

[12]P.L.110-49.布什总统在2007年7月26日签署了该法案,并于次年1月发布第13456号行政命令正式实施该法。Executive Order 13456,Jan.23,2008,73 F.R.4677.

[13]P.L.110-49,§2(a)(6).

[14]Edward M.Graham and David M.Marchick,US National Security and Foreign Direct Investment,Institute for International Economics,Washington,D.C.,2006,p.123.

[15]James K.Jackson,“The Exon-Florio National Security Test for Foreign Investment,”CRS Report RL33312,February 4,2010.

[16]Lee Branstetter,“Is Foreign Investment a Channel of Knowledge Spillovers?Evidence from Japan’s FDI in the United States,”NBER Working Paper 8015,November 2000;Jonathan E.Haskel,et al.,“Does Inward Foreign Direct Investment Boost the Productivity of Domestic Firms?”NBER Working Paper 8724,January 2002;Wolfgang Keller and Stephen R.Yeaple,“Multinational Enterprises,International Trade,and Productivity Growth:Firm-Level Evidence from the United States,”NBER Working Paper 9504,February 2003.

[17]Mark E.Doms and J.Bradford Jensen,“Comparing Wages,Skill,and Productivity between Domestically and Foreign Owend Manufacturing Establishments in the United States,”in Geography and Ownership as Bases for Economic Accounting,edited by Robert E.Baldwin,et al.,Chicago,IL:University of Chicago Press,1998,pp.235—258;Yama Temouri,et al.,“Analysis of Productivity Differences Among Foreign and Domestic Firms:Evidence from Germany,”Review of World Economics,Vol 144,No.1,April 2008,pp.32—54.

[18]Jonathan A.Knee,“Limiting Abuse of Exon-Florio by Takeover Targets,”The George Washington Journal of International Law and Economics,Vol.23,Issue 2,1989,pp.475—499.

[19]Peter Spiegel,“Rival Accused after Security Fears Block High-Tech Sale,”Financial Times,March 2001.

[20]Neil King Jr.and Gregg Hitt,“Small Florida Firm Sowed Seed of Port Dispute,”Wall Street Journal,February 28,2006,A3.

[21]Derek Scissors,“Chinese Outward Investment:More Opportunity Than Danger,”The Heritage Foundation,July 13,2011.

[22]Edward M.Graham and David M.Marchick,US National Security and Foreign Direct Investment,p.105.

[23] The US House of Representative,“Steel Caucus Urges Investigation of Chinese Investment in American Steel Industry,”July 2,2010,available at http://visclosky.house.gov/2010/07/steel-caucusurges-investigation-of-chinese-investment-in-american-steel-industry.shtml(accessed July 8,2010).

[24]Jad Mouawad and David Barboza,“In Seeking Unocal,Chevron Rufflesan Asian Partner,”The New York Times,July 5,2005.

[25]The United States Senate,Committee on Finance,“Grassley,Baucus Express Concern over Potential CNOOC-Unocal Dear,”July 13,2005,available at http://finance.senate.gov/newsroom/chairman/release/?id=edaf06b1-d7dd-4ba6-9be4-75fbc69b43ba(accessed on April 16,2011).

[26]Steven R.Weisman,“Sale of 3Com to Huawei Is Derailed by U.S.Security Concerns,”The New York Times,February 21,2008.

[27]Stephanie Kirchgaessner,“US Blocks China Fiber Optics Deal Over Security,”Financial Times,June 30,2010.

[28]Cecilia Kang,“Huawei’s U.S.Competitors among Those Pushing for Scrutiny of Chinese Tech Firm,”The Washington Post,October 10,2012.

[29]U.S.House of Representatives,Cox Committee,U.S.National Security and Military/Commercial Concerns with the People's Republic of China,1999.

[30]Shirley A. Kan,“Long Beach:Proposed Lease by China Ocean Shipping Co.(COSCO)at Former Naval Base,”CRS Report 97-476F,June 3,1998.

[31]Eric Lipton,“Chinese Withdraw Offer for Nevada Gold Concern,”The New York Times,December 1,2009.

[32]The White House,“Statement by the President on United States Commitment to Open Investment Policy,”June 20,2011,available at:http://www.whitehouse.gov/the-press-office/2011/06/20/statement-president-united-states-commitment-open-investment-policy(accessed on June 25).

[33]“缓冲协议”是自《埃克森—弗罗里奥修正案》在20世纪80年代末实施以来,外资审查委员会所采取的一项非正式的实践。具体地,针对一项投资交易,外资审查委员会成员通常会在正式的审查程序开始后甚至是在正式提交投资交易申报之前的非正式过程当中,与交易方进行谈判并达成相关协议来消除引起外资审查委员会成员产生国家安全顾虑的商业安排。这些协定多数是非正式的安排,并没有明确的法律基础,也没有经过法院裁定。然而,在2007年通过的《外来投资与国家安全法》对此作出了明确规定,授权外资审查委员会与投资交易方进行谈判和实施相关协议,“缓冲协议”也因而具有了法律基础。参见P.L.110-49,§5。

[34]类似观点,参见Anthony Gardner,“One Decade of Exon-Florio:A Storm in a Tea Cup?”International Financial Law Review,Vol.18,Issue 10,October 1999,pp.24—28;Christopher R.Fenton,“U.S.Policy towards Foreign Direct Investment Post-September 11:Exon-Florio in the Age of Transnational Security,”Columbia Journal of Transnational Law,Vol.41,No.1,2002,pp.195—249。

[35]谭卫平、曾鹏宇:《柳传志详解IBM案审查内幕》,载《北京青年报》2005年3月11日,第A20版。

[36]P.L.102-484,§837(a).

[37]文静:《民营老板的海外投资学》,载《21世纪经济报道》(网络版)2009年10月15日,网址:http://www.21cbh.com/HTML/2009-10-16/149841.html。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。