如前所述,在财务治理结构的相关利益主体不仅是一种经济关系(经济性),而且这种经济关系都是通过契约纽带连接起来的(契约性),要使契约有效,当出现财务契约预期的情况时要明确谁有决策权,这就是财务治理结构对权力(剩余控制权)配置所要解决的问题。它包括两个方面的内容:一是所有权同财务治理结构的权力配置。财务治理结构是在既定所有权前提下安排的,所有权形式不同,财务治理结构中的权力配置也不相同。如在股权集中情况下,财务治理结构中的所有权决定控制权或者说所有权同控制权结合较紧,而在股权高度分散的情况下,所有权同控制权相分离。二是企业内部剩余控制权的配置。财务治理结构对股东、董事和经理人员之间配置剩余控制权,股东拥有最终控制权,董事和经理分享剩余控制权。这两个方面实际上就是我们通常所说的“所有者财务”与“经营者财务”问题,财务治理结构的核心就是明确划分股东会、董事会、监事会和经理人员各自的责、权、利界区,形成相关利益主体之间的权力制衡关系,确保财务制度的有效运行。

(一)财务治理行为主体权力配置的一般考察

财务治理行为主体是指拥有特定财权并参与财务治理的自然人与法人,包括直接行为主体(拥有一定财权并直接参与治理的自然人)和间接行为主体(拥有一定财权的法人或政府机关,通常委托自然人参与治理),确定财务治理行为主体的核心问题是考虑参与财务治理的行为主体是否有能力和动力来行使其权力。下面,我们对可能参与财务治理的行为主体及其行为权力配置作一般性考察。

1.股东会

股东会是公司最高权力机构,对公司重大财务战略具有决定权,主要表现在:决定公司经营方针和投资计划(流向、流量等);审议批准公司的年度财务预算方案、决算方案;审议批准公司的利润分配方案和弥补亏损方案;对公司增加或减少注册资本作出决议;对发行公司债券以及公司合并、分立或解散清算等公司重大决策作出决议;享有公司剩余收益分配和配股方案的决策权;等等。

2.董事会

董事会是由股东大会选举出来的由全体董事所组成的常设的公司最高决策机构和领导机构。董事会作为公司的最高决策机构享有广泛的权力,在财务上表现为:对公司经营方针和投资方案有决定权;对公司的年度财务预算方案和决算方案、公司的利润分配方案和弥补亏损方案、公司增减注册资本以及发行公司债券的方案具有制定权;有公司合并、分立、解散方案的拟定权;对公司财务经理人员的任免权;等等。

3.经理层

公司董事会与经理层的关系是委托与代理关系,除了全面掌管公司的生产经营管理活动外,还担负着三种财务职能:一是经由董事会授权进行日常财务决策。二是为董事会制定财务战略决策拟定方案,如拟定公司内部管理机构设置方案、基本管理制度和财务管理体制方案;任免公司副经理和财务负责人等。三是负责实施董事会制定的财务战略方案,具体组织实施时一般采用职能专门化的授权实施体制,即日常的财务活动主要由职能化的财务管理部门来负责实施。

4.公司财务经理人员

财务经理人员受聘于董事会,在董事会授权范围内,财务经理有权对公司日常财务经营,他人不能随意干涉,同时董事会对财务经理人员的经营绩效的优劣进行监督和评判。

5.监事会

为了保证董事和经理正当和诚信地履行职责,公司治理结构中还专设了监事会,其主要职责主要是监督董事和财务经理人员的活动,如检查公司的财务,对董事和财务经理人员执行公司职务时违反法律、法规和公司章程的行为进行监督等。

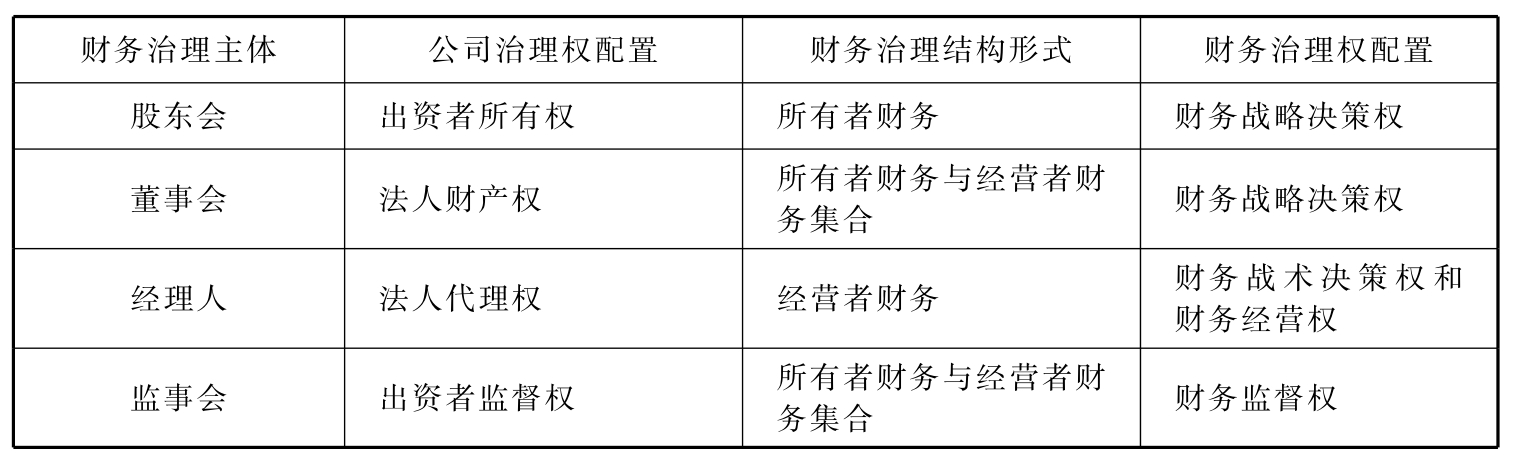

以上可见,股东会、董事会、监事会和经理层之间的分层财务决策机制构成了公司财务治理结构的主要内容,它们之间各司其职,互相制衡。其中,财务战略决策权掌握在股东会和董事会,日常财务决策权和财务执行权掌握在经理人员(含财务经理)手中,而财务监督权在公司内部则是分散配置的。各种财务治理主体权力配置的基本情况,如表1—6所示:

表1—6 财务治理权配置的一般考察

(二)财务治理权在集团公司内部的配置

企业集团内部的财务治理,按其权限的集中或分散程度划分,通常可以分为三种类型,即集权型、分权型和集权分权结合型。集团公司内部财务治理权的配置,要注意处理好这三种模型的特征和适用性,科学有效地在集团总公司与分公司之间、集团公司与子公司之间、集团公司与非子公司性的成员企业之间进行选择配置。

1.集团总公司与分公司之间的财务治理权配置

确立集团公司对分公司的财务治理体制,应注意以下两点:一是分公司是集团公司内部的一个非法人实体,不具有法人企业应享有的独立的法人财产权和财务治理权;二是分公司具有相对独立的财务责任和财务利益,这种财务责任和利益又必须与财务权力相结合才能得以实现。换句话说,财务治理模式的设计必须做到责、权、利、效有机结合。有鉴于此,我们倾向于在集团总公司内部建立以集权为主要特征的财务治理体制,即资金和成本的主要管理决策权均在总公司,同时通过会计委派制等方式,加强对分公司日常财务活动的控制和监督。

2.集团公司与子公司之间的财务治理权配置

子公司作为独立的法人拥有独立的财务治理权,公司董事会和经理会依法对其内部的财务战略决策和日常财务决策制定方案并负责执行。但是,子公司毕竟是被集团公司所控制的公司,集团公司对其子公司拥有财务与经营的控制权。因此,子公司董事会决定的重要的财务战略决策方案,又必须经过集团公司审查批准。所以,在集团公司与子公司之间的财务治理权,应选择集权与分权相结合的配置模式。集团公司的财务治理权主要包括:审查批准子公司的基本财务制度;审查批准子公司的年度财务预算和决算方案;审查批准子公司的利润分配方案和亏损弥补方案;审查批准子公司的增资方案;审查批准子公司的合并、分立、出租、出售和破产方案;审查批准子公司的重大筹资和投资行为以及其他对集团总体收益水平有重大影响的财务行为等。同时,集团公司还拥有对其子公司的财务监督权限,主要包括:委派财务总监或财务主管;检查监督集团财务政策的执行情况;对公司经营者的业绩进行考评;决定子公司董事长、监事会主席和经理的年薪和奖励等。

3.集团公司对非子公司性的成员企业的财务治理权

非子公司性的成员企业包括合营企业、联营企业和参股企业三类。集团公司对这些企业的财务治理权一般采用分权型的配置模式,其财务治理权的特点是:第一,是财务参与权而非财务控制权。集团公司作为这些企业的产权主体之一,有权通过派代表进入这些企业的董事会等形式,参与这些企业的财务战略决策的制定。第二,是财务决策参与权而非财务监督权。集团公司不能像对子公司那样,直接监督这些成员企业的财务运行。

总体来看,集团公司内部财务治理权的配置过程,是一个利益调整和利益分配的过程,各种利益关系的相互作用,制约着财务治理权的选择和演变。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。