第六节 英国的JV会计制度

在这一节里,通过对JV的概念和会计处理的探讨,从与合并范围决定标准的整合性的角度,探讨SSAP1《有关联营企业经营成果的会计处理》(ASC,1971年1月,以下略称SSAP1)的问题点和FRS9《联营企业和JV》(ASB,1997年11月,以下略称FRS9)的改进点。

一、英国JV会计准则制定过程

1971年,由ASC起草制定并通过6个会计师团体的认可公布了SSAP1。在英国这是首次正式认可使用权益法的会计准则书。SSAP1定义了联营企业后,将JV纳入了联营企业的范畴内,但没有对JV进一步定义。

1990年6月,英国为了修改SSAP1和SSAP14发表了ED50《合并会计》(Exposure Draft 50: Consolidated Accounts)。在ED50对JV定义,并明确指出了会计核算方法和披露方法。

1994年7月,为了修改SSAP1又公布了讨论资料《联营企业的会计》,在广泛征求意见后于1996年3月公布了FRED11《联营企业和JV》,1997年11月由ASB正式发表了FRS9《联营企业和JV》(Associates and Joint Venture)。FRS9在1998年6月23日开始生效,并同时废除了SSAP1。

FRS9受IAS31的影响,是会计主要国家内首次公布的JV会计准则。FRS9的目的在于披露在联营企业和JV这两个特殊投资中的权益对投资者的财务状况和经营成果的影响。投资企业在联营企业内的权益是参加性权益,对于联营企业有重要影响力;在JV内的权益是长期权益,对于JV有共同控制力。投资企业有义务说明这些投资活动的结果。FRS9除了联营企业和JV,也将由于不形成实体而被排除出联营企业或JV范围的合营协定(joint arrangement)纳入适用范围(para.1)。

表4-5 在英国公布的有关JV的会计公文书

二、JV概念

1.公司法

1989年为了实现EC第七号的国内化,英国修改了公司法。新公司法没有对JV定义,但在英国的公司法内首次使用了“Joint Venture”这个术语。

“在合并范围内的企业和不包括在合并范围的一个以上的企业共同经营其他企业(Joint Venture)时,在不是(a)法人(Body Venture)(b)母公司的子公司

的情况下,用比例合并法记入企业集团的财务报表内”(公司法附则4A第19条第1项)。

2.SSAP1

SSAP1定义了联营企业后,将JV作为其中的一种类型(para.13):

“联营企业不是投资企业集团或投资企业的子公司,相当于对以下这些企业的投资:

(a)投资企业集团或投资企业的权益事实上作为JV(Joint Venture)或国际合营业务(Consortium)的合伙人(Partner)的权益,对被投资公司有重要影响。

(b)投资企业集团或投资公司拥有的权益是长期的,并且有相当金额,从剩下的股权分布状况来看,投资企业集团或投资企业对被投资方有重要影响。”

从以上的定义可以看出(a)指JV,(b)指除JV以外的联营企业。对以上定义中的“企业”SSAP1有如下规定:

“企业指成为会计准则实务书(SSAP)适用对象的所有企业。对企业的投资不仅包括对公司形态的企业投资,而且也包括不是公司形态的JV和对国际合营业务(consortium)的投资”(para.11)。

因此,SSAP1中的被包括在联营企业范畴内的JV包括法人JV和非法人JV。

SSAP1没有对JV的控制形态作其他规定,但众所周知,SSAP1公布的20世纪70年代,在国际上合并会计惯例中还未出现控制概念。合并范围的决定是根据对被投资企业的持股比例来决定的,英国也不例外。一直到1992年英国公布了FRS2《子公司会计核算》(FRS2:Accounting for Subsidiary Undertaking,July 1992,ASB),才开始根据投资企业对被投资企业的控制力来决定合并范围。

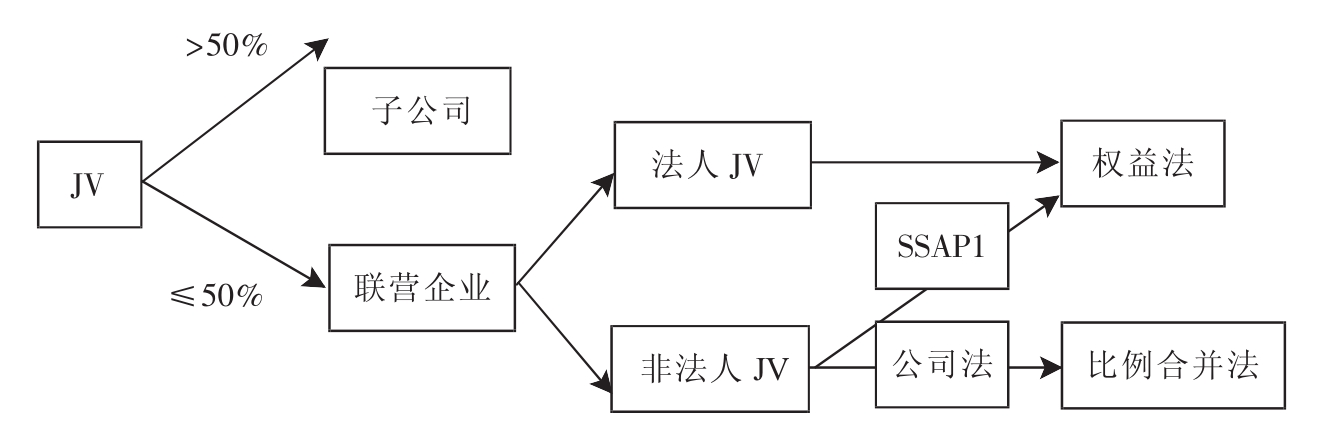

因此,FRS2以前根据SSAP1规定和其他企业共同投资、共同控制某被投资企业时,根据持股比例来决定合并方法。即当持股比例超过50%时,一般被作为投资企业的子公司纳入合并范围全部合并;而当持股比例在50%以下时(包括50%),一般被作为联营企业排除出合并范围以权益法核算。

可是,FRS2后合并会计开始采用控制力标准了。这时SSAP1就开始出现和目前美国面临的同样 题——持有过半数以上表决权的JV的控制应属于“控制”还是属于“重要影响”?从会计理论角度上本章第一节已经分析了JV会计必须根据合并会计的改变而改变,也就是说FRS2以后需要修改SSAP1。

图4-5是SSAP1和公司法下,投资企业对JV的会计核算方法。

图4-5 SSAP1和公司法下投资企业对JV的会计核算方法

3.ED50

在1990年6月公布了有关SSAP1和SSAP14的公开草案50号《合并会计》(以下略称ED50)后。在ED50中有关JV会计的段落规定了JV的定义、会计处理法和披露。“JV”是为了相互目的和利益,共同控制投资企业设立的与子公司和联营企业不同的实体(para.58)。并且,规定只有JV有“共同控制”概念,和IAS31一样以“共同控制”概念作为JV的条件。

4.FRED11

1996年3月,ASB以SSAP1没有JV的定义并且没有规定JV的会计核算方法为理由,为了全面修改SSAP1,公布了财务报告公开草案11号《联营企业和JV》(以下略称FRED11)。FRED11中的JV是“被汇报实体(Reporting Entity)长期拥有由汇报实体和一个以上的其他投资企业根据合同的协定(Contractual Arrangement)共同控制的实体”,并且根据投资企业是否共同拥有在JV中的利益和损失,分共同拥有损益的JV和可分离损益的JV两种类型。

5.FRS9

(1)JV的控制概念。经过广泛听取意见后,1997年,英国率先公布了JV会计准则FRS9《联营企业和JV》(ASB,1997.11)。FRS9首先定义了“JV”,JV的定义和FRED11相同(para.4),然后对“JV”中的中心概念“共同控制”做了如下定义:

“汇报实体和一个以上的其他实体共同控制JV,任何实体都不能单独控制其他实体,但全体能控制。在决定对JV的活动、经营成果和财务状况非常重要的财务和经营方针时,需要每个投资企业的同意”(para.4)。

以上的“JV”和“共同控制”的定义和IAS31雷同,但FRS9在这个基础上,对“共同控制”做的具体描述是FRS9的最大特点:

“共同控制和控制一样存在利益的关系(...,is a relationship that has a benefit aspect)。投资企业为了各自的利益拥有共同控制力,从各自的利益出发成为合同的一个组成部分。共同拥有控制的每个投资企业积极地参与JV的至少是总体战略层次(General Strategy Level)的经营和财务决策的决定。本准则不禁止其中任一投资企业管理JV,但JV基本经营和财务决策需要投资企业之间的同意才能决定,投资企业必须有能力随后实施这些决策。投资企业可能相当于FRS2子公司定义中的母公司(如拥有其他企业的过半数表决权),但是和其他股东之间的合同协议实际上意味着对被投资企业拥有共同控制。这种情况的少数股东权益相当于‘重大的长期限制’——实质上约束了母公司对子公司的资产或业务管理的权利行使。因此,不应将子公司合并,取而代之的是根据本准则作为JV处理”(para.11)。

FRS9对JV和共同控制的定义与IAS31基本上没有什么区别,但是对共同控制内容的具体描述却值得引起注意。para.11的具体表述明确了JV特别是拥有过半数表决权的JV和子公司的区别。因为在FRS2采用的控制力标准下,在被投资企业中的持股比例尽管不是作为衡量投资企业对被投资企业的控制力的唯一尺度,但还是作为衡量投资企业对被投资企业控制力的尺度之一。如果对拥有过半数表决权的JV适用持股比例标准将使该JV混入子公司内,这个规定排除了对JV的持股比例的采用。

(2)JV的法律形态。FRS9对合营合同分实体和非实体合营合同,指出后者的非实体合营合同不是FRS9定义的JV。对于前者的形成实体的合营合同当符合以下定义时作为FRS9的JV,即“被汇报实体长期拥有,并且被汇报实体的一个以上其他投资企业根据合同规定共同控制的实体”(para.4) 。[14]

FRS9和FRED11对JV的定义基本上没有变化,将JV的法律形态规定为实体。但是,FRED11对形成实体的JV再细分了两类,可是FRS9没有再细分。对实体做了以下定义:营利目的或非营利目的下进行交易(Trade)或经营(Business)的法人(Body Corporate)、合伙企业(Partnership)或非法人协议(Unincorporated Association)。形成实体有两个条件:第一,不是进行投资企业的交易或经营,而是进行实体本身的交易或经营。展开交易或经营指不是拥有权益的实体的交易或经营的一部分,而是进行其本身的交易或经营(para.4)。第二,有实施经营战略上的独立性(在JV合同规定的范围内)。独立性指以其自身的权利从市场取得主要的投入(Input)和产出(Output),或者至少可以和市场价格相同从参加者购买或出售给参加者(para.8)。

对和形成实体的JV形成对比的非实体合营合同做出了以下定义,即虽然投资者参与合营活动,但不进行合营活动本身的经营时,属于不创立实体的合同上的约定(para.4) 。[15]非实体的合营合同事先在合同中规定经营和财务方针的重要事项。由于这些方针不是另一个实体的方针,而是参加者自身的方针,所以不创立实体(para.4)。FRS9通过具体示例,为区别实体和非实体提供了明确的指南。

“以下是合营合同下的合营活动不展开其自身的交易或经营的具体例子,因此这些合营合同不是实体(para.8):

(a)参加者不是从交易结果取得权益的,而是从生产或提供劳务中取得利益的,或者

(b)各参加者在合营活动中的产出或结果中的权益,是根据产出或结果的生产过程中的投入的提供而决定的。

实务中合营合同的活动不进行其自身的交易或经营,而是分担费用或风险时,意味着在参加者的交易或经营中实施其中的过程——例如,共同市场(Joint Marketing)、共同流通网(Joint Network)或者共同拥有的生产设施。

一般进行交易或经营是指反复持续进行购买和销售活动。因此,实施单项工程的合营合同(例如,建筑业)不是展开其自身的交易或经营,只是取代了参加者的交易或经营中的设施或代理店”(para.9)。

FRS9根据合营合同对于投资企业有共同控制力的被投资企业,根据它的法律形式将形成实体的作为FRS9的JV,将非实体的排除出FRS9的JV;并对形成实体和不形成实体的区别提供了具体的指南。这可以说比IAS31更具有可操作性。

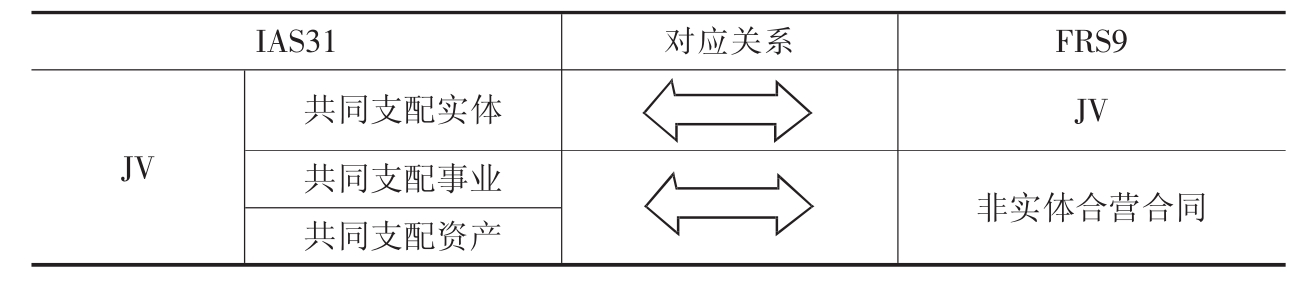

在这里整理一下FRS9和IAS31中的JV之间的对应关系。IAS31以“共同控制”为中心概念将JV定义后,根据其不同的法律形态分共同控制实体、共同控制资产和共同控制业务三大类。FRS9受到IAS31的影响,将IAS31的不形成实体的共同控制资产和共同控制业务合起来作为非实体合营合同,将形成实体的作为FRS9的JV的两大类。IAS31和FRS9的JV对应关系见表4-6。

表4-6 IAS31和FRS9中的“JV”的对应关系

三、会计处理方法

以下探讨SSAP1(1971年)和FRS9(1997年)规定的会计处理方法。

1.SSAP1

如上所述,SSAP1没有对JV明确定义,将其列举在联营企业内,并对法人JV和非法人JV提出了不同的会计处理要求。

(1)法人JV。包括在联营企业范围内的法人JV采用权益法处理(para.18)。另外,公司法不允许对法人JV的投资采用比例合并法(ED50,para.64)。在《中间报告书》中也没有改变对使用权益法的立场(para.38)。

(2)非法人JV。对非法人JV允许采用比例合并法。即SSAP1指出权益法对“在合伙企业或不采用公司形态的JV的权益没有适用的必要。对这些经营组织来说,不仅要披露损益而且还要披露所占资产和负债中的份额和负担部分也是重要的”(para.18)。并且指出,“对于合伙企业或不采用公司形态的合营经营,不仅是损益而且对资产和负债的权益也要明确披露”(para.10)。

2.FRED11

FRED11在JV定义里使用了“共同控制”概念,并根据拥有权益的损益可分离性将JV分为两种,分别要求不同的会计处理。即损益不可分离的JV以权益法处理;损益可以分离的JV以比例合并法处理。

3.FRS9

FRS9与FRED11着眼于JV的不同实体,将非实体合营协议和实体JV区别开以后,要求采用不同的会计处理方法。如果是实体的话,不论是否是法人都以同样的方法处理。

(1)JV。FRS9要求对在所有投资企业的合并报表中对JV实体以“总权益法”(Gross Equity Method)处理。总权益法指出,“在资产负债表上披露形成投资科目的总资产和总负债中的投资者份额,在损益表上披露在被投资企业主营业务收入中投资者所占份额的权益法的一种形式”(para.4)。

ASB指出,在JV投资中的权益是长期的,有共同控制的特征,并有参与性,能行使重要影响力。这满足了联营企业的条件,因此,应使用和联营企业同样的方法处理。可是,考虑到应采用IAS31的标准处理方法——比例合并法的意见也非常强烈,ASB慎重探讨了比例合并法,得出了以下结论:对JV采用比例合并法会和联营企业和子公司的会计处理发生矛盾。因此,采用了权益法或对比例合并法作了一定的调整,称为“总权益法”。总权益法的披露方法实质上和扩张权益法相当接近,最具特征的是根据在JV权益总额对投资企业集团的重要性,阶段性地要求越来越详细的披露内容。

以总权益法处理时,将JV中的权益和企业集团的类似科目区分列示。因此,不发生IAS31中狭义的比例合并法的问题。即狭义的比例合并法只将被共同控制的JV和企业集团的类似科目合算后的金额披露在合并报表上。而控制力标准的目的在于披露母公司实质上能单独控制的被投资企业和母公司形成的企业集团的实际情况,因此,狭义的比例合并法存在和控制力标准不整合的问题。但是,如果采用总权益法的话,JV和企业集团的科目区分开,避免了上述和控制力标准不整合的问题。

(2)非实体合营协议。规定参加协议的各参加实体需要“根据协议的规定核算各自的资产、负债和现金流量”(para.18)。就是说,首先在个别报表中吸收自己的权益,这样必然地纳入到合并报表中。

四、披露内容

FRED11要求将有关联营企业和JV的损益,包括到企业集团的营业利润内;而FRS9要求在企业集团的营业利润下和集团的营业利润区分列示。FRS9最具特点的是根据JV的重要性要求阶段性增加披露内容,即首先对所有的联营企业和JV作出一般的披露要求,然后根据联营企业和JV在投资企业集团中的重要性,阶段性地要求扩充披露内容。

“对于所有的联营企业和JV:

51.要求以权益法或总权益法加入到主要财务报表内披露。

52.应将重要联营企业和JV的名称披露在投资企业集团的财务报表上,对各个联营企业和JV应做以下披露:

(a)投资企业集团拥有的各种已发行股比例,股份中附带的所有特别权利或限制。

(b)联营企业和JV的会计期间和投资集团不同时,披露这个内容。

(c)经营内容。

53.应披露在理解投资企业的投资结果上重要的投资企业采用的会计政策的附注事项。特别是和其他JV投资企业或投资者共同发生的或有债务中所占比例、在联营企业和JV的资本约定中的比例的注意事项。

54.如果有限制联营企业或JV分配留存收益(除没有分配能力以外)的重要法令、合同或交换控制(Exchange Control),必须披露这些限制的范围。

55.对于投资者和它的联营企业投资者或JV投资者之间的借贷款,应分析其金额和交易往来余额。这些披露可以根据FRS8《关联方披露》(Related Party Disclosures)。

56.持有另一个实体20%以上表决权时,一般被假设对被投资实体的业务和财务政策上拥有重要影响或有参与性权益。如果有否定这个假设的事实必须在脚注说明其理由。”

在这个基础上,对于重要的联营企业和JV还要做进一步的披露(para.58)。对于重要性的判断根据联营企业或JV的总资产、总负债、收入、损益(3年平均)中投资企业权益相当部分的任何一个总额占投资企业集团的比例来判断(para.57)。

“(a)当在联营企业中的权益超过投资企业集团的15%时,须在脚注披露以下在联营企业内投资者权益总额:

●收入;

●固定资产;

●流动资产;

●一年内到期的负债;

●一年以后到期的负债。

(b)当在JV中的权益超过投资企业集团的15%时,须在脚注披露以下在JV中权益的总额:

●固定资产;

●流动资产;

●一年内到期的负债;

●一年以后到期的负债。

(c)当投资者在任何一个联营企业或JV中的权益超过投资企业集团权益的25%时,须在脚注披露联营企业和JV的名称并披露以下有关该权益的内容:

●收入;

●税前利润;

●税费;

●税后利润;

●固定资产;

●流动资产;

●一年内到期的负债;

●一年以后到期的负债。

FRS9列示了合并资产负债表和合并损益表的形式,但对合并现金流量表没有规定,也没有具体的格式。

五、小 结

以上以SSAP1和FRS9为中心,研究了英国的JV会计准则。SSAP1将JV作为联营企业内的一例列举了以后,指出对非法人没有必要采用权益法,而比例合并法最合适。

在FRS2开始采用控制力标准以前,英国是根据持股比例决定合并范围的。在这种情况下,即使没有另外规定JV的定义和会计处理,也是和其他被投资企业一样采用持股比例标准进行会计处理。FRS2以前对JV采用持股比例标准和合并会计具有整合性,保持了与对其他被投资企业会计处理的一贯性。

从1992年的FRS2后,开始采用控制力标准。直至1997年FRS9公布为止,SSAP1是联营企业会计的现行制度。1992~1997年同样会产生企业间对JV的不同理解——在SSAP1没有对JV定义的情况下,很有可能根据以前的习惯对JV采用持股比例标准。这样,投资公司不能“控制”的JV可能如同投资公司能“控制”的子公司一样处理。由于这种处理显然和控制力标准不整合,导致在合并报表披露的企业集团的真实情况被歪曲。

另外,要求对非法人JV和法人JV采取不同的会计处理,也是需要解决的问题之一。因为JV的法律形式是根据设立JV时的当地法律限制等各种因素决定的,许多情况下其经济实质没有太大的区别。当非法人JV的持股比例超过50%时,可以根据持股比例标准将JV作为子公司纳入合并范围,也可以因为非法人的关系将其排除出合并范围,还可以以权益法或比例合并法来处理。这无疑会引起JV会计处理的多样化,产生和合并会计不整合的问题。

紧接着1992年FRS2在合并会计采用了控制力标准后,JV会计也被提上议事日程,经过数次审议,终于于1997年ASB发表了FRS9。FRS9首次以共同控制和实体这两个要素对JV定义,并要求以总权益法处理。首先,FRS9通过以共同控制为条件对JV的定义,使JV作为和联营企业、子公司不同的固有的投资形态在合并会计中得以确立。特别是明确指出,当被共同控制的JV符合子公司定义时,其他JV投资企业的权益相当于“重大的长期限制”,这种JV不应作为子公司,而应作为JV来处理。这种规定,对会计实务在区别JV和子公司上提供了明确的指南。这样不论JV权益的多少,也不会产生SSAP1时代的将其混入子公司的情况,完全符合采用控制力标准的合并会计的初衷。

JV的第二个条件——实体使法人JV和非法人JV在合并会计上同样以总权益法处理,法人和非法人JV之间的会计处理多样化问题得以解决。总权益法实质上和扩张权益法非常接近,将在JV的权益和企业集团的类似科目区分列示,所以,它不会像狭义的比例合并法那样,仅披露JV权益和企业集团的类似科目合算后的金额。控制力标准的目的是在合并报表披露由母公司和母公司实质上能单独控制的被投资企业形成的企业集团的财政状况和经营成果。从这个立场出发,FRS9要求的将不能单独控制的JV和企业集团的科目分项列示的总权益法,与控制力标准整合。另外,在控制力标准下,对排除出合并范围的JV以总权益法处理和同样被排除出合并范围的联营企业以权益法处理具有理论一贯性。

总之,FRS9不仅在概念上而且在披露上和FRS2的控制力标准整合,辅助强化了FRS2,保证了控制力标准的贯彻实施,能更确切地披露企业集团的经济实质。相反,如果没有FRS9,一些不能被投资企业控制的联营企业或JV就有可能被作为子公司混入合并范围。这样的话,FRS2的控制力标准所要求的合并范围将被歪曲,控制力标准下的企业集团的实质情况就不能确切披露。

因此,FRS9的实施辅助强化了FRS2的以控制力标准来决定合并范围以达到披露企业集团实质情况的目的;而FRS2的控制力标准需要FRS9才能得到彻底的贯彻执行。规定联营企业和JV会计的FRS9与子公司会计的FRS2两者之间存在着相辅相成的关系。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。