业绩表现与反杠杆收购

Robert Holthausen和David Larcker

杠杆收购的状况表现在金融文献中已经得到了众多的关注。有研究认为,LBO类型的公司相对于传统的公司面临较少的激励问题的困扰,尤其是在经济发展缓慢或是停滞的部门更是如此。一项研究声称,高杠杆率、股权的所有权集中在经理层手中并由LBO的推荐公司进行监督,这样所创立的公司组织形式的激励结构能引导价值最大化。

特别的,经理所持有的股份越多,就越能激励经理们为股东创造价值。另外,大量的债务偿付责任也迫使经理们在物色投资机会时格外小心。最后,非管理层的局内人(比如LBO的推荐)拥有发行在外的股份的大部分,并可通过董事会对经理进行相当的控制。因此,能够加强对公司的内部监控。

其他的研究也记录了进行LBO的公司在经营业绩方面的改进。他们把这种改善解释成组织激励上的改进。尽管大量的学术文章中都对LBO的营运业绩和价值影响进行了研究,但是对于进行反杠杆收购(在收购变成私人公司后又公开发行股票上市)的公司的业绩确仍旧没有给出回答。

对反杠杆收购的考察能够提供一个额外的论据,即关于在多大程度上杠杆和股权集中度能够在公司内部提供合意的激励机制。如果说LBO的高杠杆率和股权的集中,使私有的公司运行得更有效率;那么我们可能会预期伴随首次公开发行后的杠杆率的下降和股权的分散,将会导致业绩的下降。然而,他们仍然比同行业的其他公司具有更高的杠杆率和股权的集中度,从这个意义上来说,他们在行业中的业绩表现将会保持其优势地位。

尽管无数的研究中都谈到了激励机制的问题,但是对当杠杆率和管理层的股权集中度发生改变时的经济预测,却存在着不同的看法。比如说,当管理人员不断增加其持有的普通股时,公司的业绩也可能会随之提高。这是由于,在这样的情况下,关键的管理者多创造价值时,他也因为在其中份额的提高,收益也随之增加了。然而,股权集中度的提高也可能使公司经营业绩下降。这是因为管理层的风险厌恶和管理者财富的非充分分散化。

因此,在高杠杆率的公司中,持有较大份额股份的经理们可能会拒绝高风险、但却更有利可图的项目,而接受那些低风险、同时也是低收益的项目。事实上,如果解释为,由于LBO的公司面临较大的偿债压力而不能考虑所有可能的项目,只能更多地集中在那些收益更有保证、更迅速的那些项目上,这听起来似乎是合理的。

我们的研究分析了LBO样本公司的业绩和其组织结构上(杠杆率和股权集中度)的变化。进行了首次公开上市发行以后,杠杆率和股权集中度的平均值出现了下降。但是经理们和其他内部人的股权仍然很集中,杠杆率也相对高于一般的公开上市的公司。因此,当LBOs公司公开发行股票后,他们就变成了保留一部分LBOs公司特点的混合体。

我们发现反杠杆收购的公司在首次公开发行的那一年和前一年的营运业绩要明显好于同行业处于中等规模的公司。不仅如此,反杠杆收购的公司的经营业绩在首次公开发行后的至少四个完整的财政年度内,其业绩表现将继续优于所在行业的平均水平(尽管第三个财政年度内的证据不大明显)。尽管这些公司的表现还保持得不错,但是在进行IPO以后也有证据表明反杠杆收购的公司业绩每况愈下。

我们还研究了反杠杆收购的公司的资本支出和营运资本的决策。我们发现在IPO之前,反杠杆收购的公司的资本支出要比同行业中处于中值水平的公司要少,但是IPO之后,其资本支出的水平又回到了中间水平上了。

至于营运资本管理方面,我们发现无论是在LBO之前还是之后,反杠杆收购的营运成本都明显少于同行业的其他企业。然而,在进行了IPO以后,反杠杆收购的公司的营运成本就明显提高了。我们也记录了在组织的激励上,与那些相关的业绩的变化。结果显示在营运业绩方面的变化与杠杆率的变化是无关的(营运业绩是以LBO的前一年到之后的四年为期来衡量的)。然而,营运业绩却明显地与在反杠杆收购发生时,营运的管理者和其他的内部人的股权集中度相关。

我们发现随着管理者和其他的内部人的股权集中度的降低,营运的业绩也开始下滑。而且,伴随着被管理内部人的股权份额的减少,营运资本规模和营运资本费用也提高了。这些结果与影响业绩的组织激励是相一致的。

营运业绩

为了估计反杠杆收购的相对业绩情况,我们使用两个被广泛应用的比率来进行衡量:营运收益和营运现金流。为了避免杠杆率对结果的影响,两个衡量流量的变量都是在息税前的基础上进行的。第一个营运业绩衡量的是折旧、息税前的利润比上总资产(记做OPINC/资产);第二种方法是息税前的营运现金流比上总资产(记做OCF/资产)。

我们使用两种不同的方法对样本公司进行了评估。首先,我们分析了没有经过调整的衡量方法,也就是对反杠杆收购的公司的业绩进行衡量。其次,我们考虑了行业调整后的业绩衡量标准,这其中考虑了时间期界和行业影响对研究的LBO公司的业绩的影响,在考察时减掉了同时期具有同样的两位标准行业代码公司的平均业绩水平。

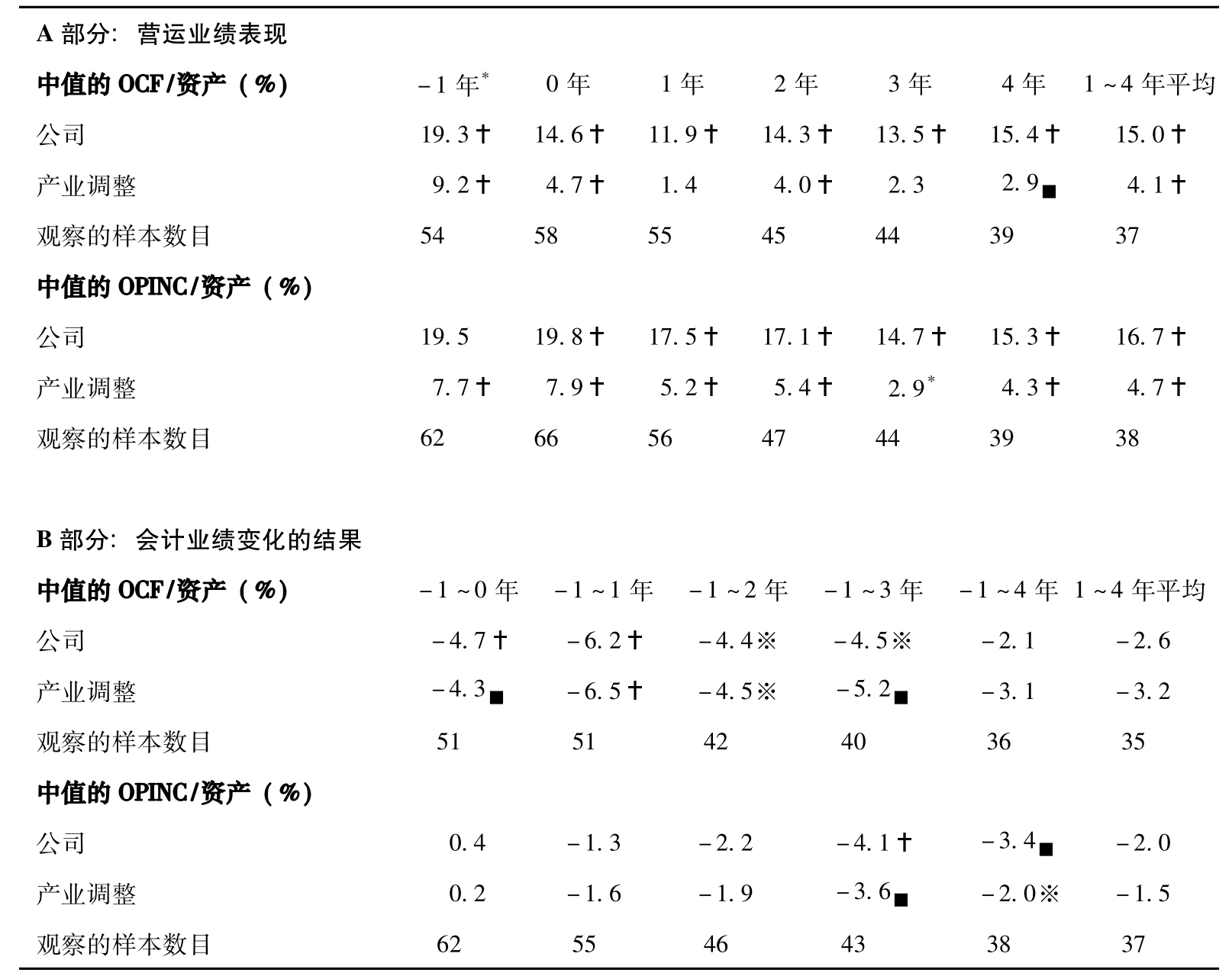

表1 反杠杆收购公司的营运业绩

注:*-1年是公开发行股票(第0年)的前一年;

※,■, 表示分别在10%、5%和1%的显著性水平下(双尾检验)显著不为零。

表示分别在10%、5%和1%的显著性水平下(双尾检验)显著不为零。

表1的A部分,列出了处于中值水平上的公司业绩标准,期限是从IPO前一年到IPO的后四年的数据。0年是包括进行IPO的那年的财政年度。

在给定了大量的反杠杆收购的公司在接下来都被吞并或是破产,同时我们的测试要求使用我们通常无法得到的记账数据的前提下,可得的观察值的数量每年都发生变化。占主要地位的反杠杆收购的公司在IPO之前的业绩与他们所在行业的中等水平的公司的可比指标相比: OCF/资产高出92%,OPINC/资产高出65%。然而,这些结果并不能被解释成为完成杠杆收购的公司会表现超出行业的一般水平。有个潜在的选择偏好的问题伴随着部分的随后进行IPO的杠杆收购的公司。进行了IPO后几年的情况表明以上几个指标在进行了IPO后的四年中的表现仍然高出了一般水平(尽管数据表明在第三年的情况略差于第一、第二或第四年)。

在表1的B部分中,我们考察了反杠杆收购的公司营运业绩的变化。结果表明公司在完成了反杠杆收购后的账面业绩超过了在进行IPO时的业绩表现。不仅如此,有证据表明与这样的结论是一致的:出众的表现将会在进行了IPO后再持续四个财政年度。也同样有证据表明在进行了IPO以后的业绩表现开始下滑,即使相对于他们同行业的其他企业来说其表现仍然是较好的。

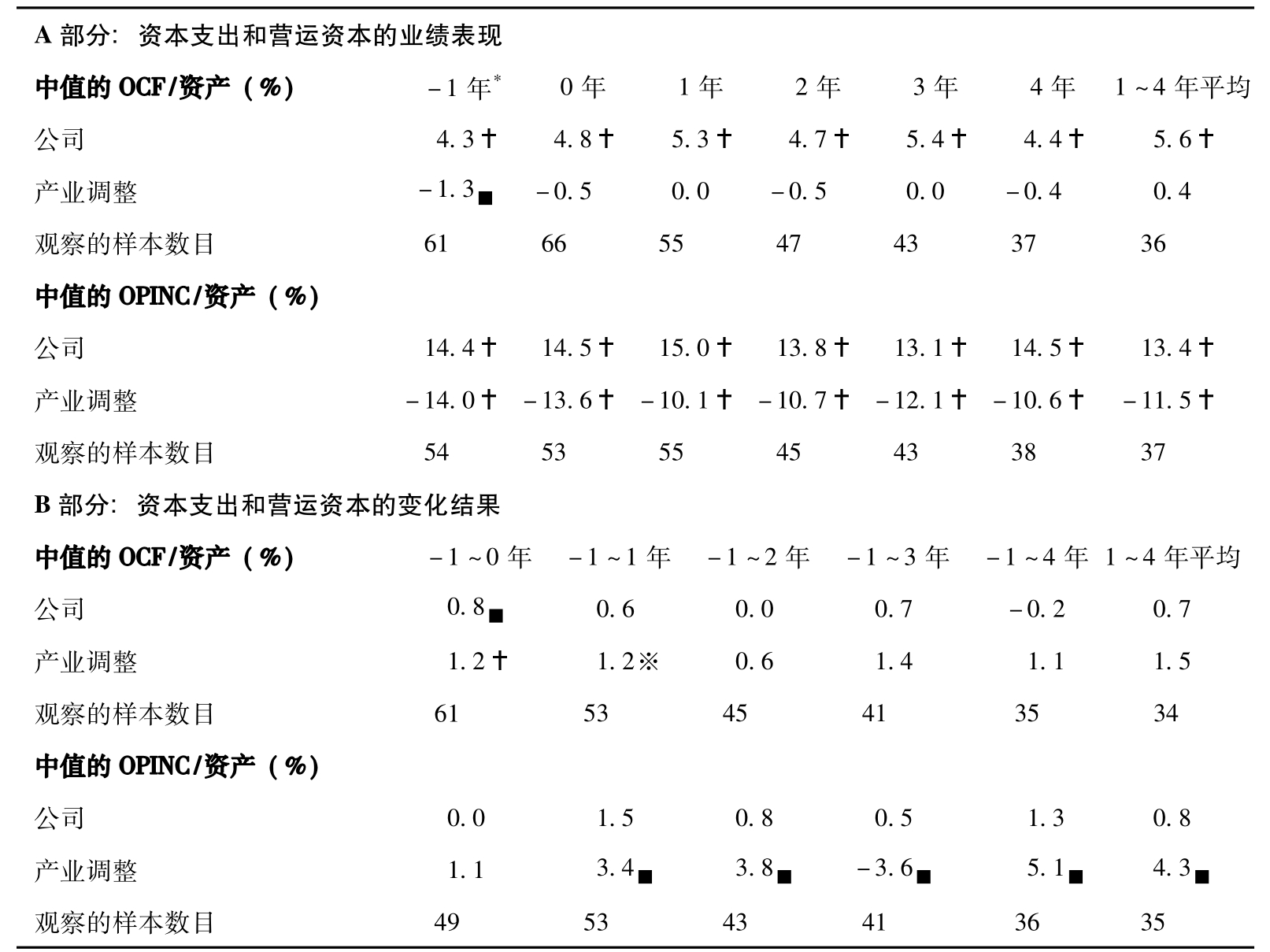

表2 反杠杆收购公司的资本支出和营运资本

注:*-1年是公开发行股票(第0年)的前一年;

※,■, 表示分别在10%、5%和1%的显著性水平下(双尾检验)显著不为零。

表示分别在10%、5%和1%的显著性水平下(双尾检验)显著不为零。

资本支出

除了考察账面会计表现之外,我们也考察了资本支出和营运资本管理。特别的,我们想要判断反杠杆收购企业的资本支出的类型和营运资金的管理是否与同行业中其他的企业具有显著的差异,或者这种类型是否已经改变。图2的A部分给出了对未调整的和按行业调整的资本支出和营运资金,以及两者与资产之间的比值。在进行IPO之前,反杠杆收购企业在资产支出上明显低于同行业中一般类型的公司,但是在过后几年中两种类型的企业在资本支出上就没有明显的差异了。按行业调整过的营运资本与资产的比例在每年都是负值,表明反杠杆收购企业的营运资本明显要低于同行业的其他类型的公司。而且,两者之间的差异是巨大的,表明了反杠杆收购只使用了同行业中其他公司的一半左右的营运资本。

表2的B部分提供了对资本支出和营运资金变化的分析。未调整的资本支出的变化显示出从进行IPO的前一年到进行IPO的那一年这一项有明显的增加;其他的差异并不明显。按行业调整的资本支出的变化在从进行IPO前一年到进行IPO的那一年中和到进行IPO的后一年两个时间段中都有明显的增加。尽管在随后的年份中总体来说相对于进行IPO的前一年都有增加,但没有其他明显的可观察到的变化。由于在进行了IPO后有现金流注入,那么在进行IPO和后一年中的资本支出的变化可能是意料之中的了。尽管没有证据说明未调整的营运资本的水平有所升高,但是按照行业进行了调整的营运资本的水平却提高了。

业绩、所有权结构和杠杆

我们也考察了在多大的程度上,那些反杠杆收购的公司业绩的横截面数据的变化可以由杠杆率和所有权结构来解释。我们的分析发现没有证据说明杠杆率的变化会伴随业绩的变化。然而,管理者和非管理内部人的所有权比例的变化与营运业绩的变化具有明显且为正的相关关系。

管理者和其他内部人的所有权的百分比与业绩的正相关性越高,则公司拥有的优质资产的百分比下降得就越快,同时公司账面的业绩下降也越快。为了对股权变化的重要性有个更清楚的认识,考虑一下以下的例子。回顾一下在这个例子中,进行IPO的前一年的中位的公司的OCF与资产的比值是19.3%。平均来看,反杠杆收购的公司在进行IPO时,经营管理者和非管理内部人的股权所有的比例都下降了近13%。在经历了股权结构上这么大的下降的同时,相对于一个管理者股权没有下降,对其他条件一样的公司来说,这个公司的OCF与资产的比值会再下降5.7%。

如果一个公司的非管理内部人的股权比例下降了13%,那他的OCF与资产的比值会有4.55%的下降,这是对这相对于那些非管理内部人的股权比例没有下降,这是对其他条件都一样的公司来说的。假定在进行IPO的前一年,中等的公司的OCF与资产的比例是19.3%,这些损失就分别代表了这个比值在IPO前一年的25%。

另外,我们没有发现证据说明杠杆率的变化是与营运资本相关的,仅有很少的证据说明杠杆率的变化与资本费用之间存在负相关的关系。进一步的,在管理者的股权百分比的变化与营运资本之间的负相关关系缺乏明显的证据,以及在管理者的股权份额与资本支出之间的相关性也没有得到明显的支持。

然而,有明显的证据说明在非管理内部人的股权份额与营运资本和资本支出两项都存在负相关关系。这种明显的负相关关系表明了当非管理内部人的股权比例下降时,营运资本和资本支出就会增加。

为便于对非管理内部人的股权变化对营运资本和资本支出的影响的大小有一个认识,考虑下面的例子。相对于那些非经理的内部人拥有的股权比例没有下降,对其他条件一样的公司来说,一个公司的非管理内部人的股权比例如果有13%的下降,就会在营运资本与总资产的比例上有3%的增加。如果中等的公司在进行IPO的前一年的营运资本与总资产的比例是14.4%,那这样的增加就意味着其营运资本相对于进行IPO的前一年的水平增加了20%。

用来决定非管理内部人的股权比例对资本成本的影响一个类似的计算表明资本成本与资产的比值有1.04%的增加,即相对于IPO前一年的支出水平来说有25%的增加。

总的来说,我们发现在进行了反杠杆收购后的经营业绩的变化与经营管理者和非管理内部人的股权集中程度的变化相关。对此的一个解释就是股权集中的减弱导致一个较差的激励结构,因此业绩下滑。但是也可能是因为经理利用他们私人信息与市场信息的不对称性来选择进行IPO的最佳时机了。然而,分析了股权结构变化和营运业绩之间的关系与这种选时解释无关,因为他不能直接地与财富的变化相关。

我们也考察了反杠杆收购公司的股票市场的业绩表现,以决定是否存在证据说明经理存在机会主义行为。如果经理利用信息不对称以溢价卖出其股份的话,我们可以预见到在进行IPO以后会出现显著的负回报。总体上看,我们发现在进行了IPO以后反杠杆收购公司的市场业绩或者是为正,或者是不显著的非零,这要取决于时间期限和选择的业绩指标。因此,并没有对经理能够利用信息不对称来得益这种假设的支持,因为反杠杆收购的公司还是非常公平的定价的。

对结果的解释

我们主要的发现是公司在进行了IPO以后的四年中的业绩表现都优于所在行业的一般水平,尽管并没有充分的证据说明在那段时期内公司的业绩表现有所下滑。另外,反杠杆收购在进行了IPO以后,在营运资本提高的同时,其资本支出水平都提高了。最重要的是,公司的经营业绩随着管理和其他非管理内部人的管理集中度的降低而下降,但是与杠杆率的变化无关。最后,资本支出和营运资本似乎是随着非管理内部人的股权集中度的下降而增加了。

对我们的发现的一个解释就是,正的激励效应是与经理和积极投资者更加集中的股权结构联系的,而这些组织结构的变化有利于更好的业绩表现。然而,我们发现并没有证据表明正的激励影响与更高的杠杆率相关,因为,在IPO以后的业绩表现与进行IPO时的杠杆率的变化无关。

这些结果让我们深感疑惑。如果杠杆收购能增加价值,那反杠杆收购也能增加价值吗?如果反杠杆收购不能增加价值,那为什么还要进行呢?一个可能性就是当进行杠杆收购以后,随着公司业绩的改善,公司的价值得到了增加,所有者更注重市场化和分散化的权益。因此,即使在进行了公开上市以后业绩下滑,所有者也更愿意持有市场化的权益。

另一个可能的回答就是由于类似于公司的潜在投资这样的结构性的变化。比如,公司的规模和有利可图的投资都有扩张,但是由于缺乏分散风险的机制,公司的所有者却不愿意进行投资。而且通过高杠杆率为新的投资进行债务融资也是不可行的。这种情况下,上市就成为最优的选择,并且也引起了潜在的投资机会的改变。因此,当公司为私有,并返回到上市公司时,反杠杆收购的结构性的变化是最优的。我们不能排除的一个可能性就是所有权和业绩表现之间的关系并不是由与所有权相关的激励作用产生的,而是两者都是由投资机会的转变引起的。

最终,既然我们的检验至少表明了在进行反杠杆收购以后的业绩表现下滑了,并且这是与所有权结构有关的,那么分析进行了反杠杆收购以后的组织结构的变化就变得非常有趣了。如果在进行反杠杆收购时的组织结构不是最优的,我们可以预见公司将会转换到和当初进行杠杆收购的结构相类似的结构上。

在对那些进行了杠杆收购后的三年中的公司的分析中表明他们仍然是混合制的公司结构——他们保留了一些杠杆收购的所有权和董事结构的特征。但是,那些公司的所有权的地位并不像刚进行了上市的公司那么集中。而且,这些公司的董事开始有不具有很多的股份的外部人来担任。因此,这些公司向着美国的公司的董事和所有权的方向发展,这正和返回到杠杆收购公司的结构相反。

总的来说,这篇文章的结果为公司的业绩和组织激励增添了一份吸引力。尤其是有力的证据表明,在业绩表现和管理所有权以及积极的管理者(监督者)之间存在正相关的关系。

总 结

在《驾驭杠杆收购浪潮的收益》一文中(第十二篇)描述了20世纪90年代的杠杆收购浪潮对美国公司文化的持续性影响。

在这篇文章中Robert Holthausen和David Larcker把目光放在了反杠杆收购的业绩表现——即那些在被收购为私有后再进行了公开上市的公司。最近的研究表明在经营的层面上,这些公司在进行公开上市的前一年,当年和至少以后的四年中的业绩表现都明显地优于同行业中处于中等水平的公司的业绩。然而,他们自己的业绩却在进行了公开上市后开始下滑。也有证据表明,在进行了反杠杆收购后公司的资本支出和营运资本上升了。作者把业绩的下滑归结为在进行公开上市时经理和其他的内部人的所有权结构的改变。

推荐阅读

Baker,G.and Wruck,K.,(1989),‘Organizational changes and value creation in leveraged buyouts: the case of the O.M.Scott&Sons Company’,Journal of Financial Economics 25,163-190.

Byrd,J.W.and Hickman,K.A.,(1992),‘Do outside directors monitor managers?’,Journal of Financial Economics 32,195-221.

Degeorge,F.and Zeckhauser,R.,(1993),‘The reverse LBO decision and firm performance: Theory and evidence’,Journal of Finance 48,1323-1348.

Fama,E.and Jensen,M.,(1985),‘Organizational forms and investment decisions’,Journal of Financial Economics 14,101-120.

Gore,J.,Holthausen,R.and Larcker,D.,(1997),‘Corporate governance,CEO compensation and firm performance’,Working Paper,Wharton School of the University of Pennsylvania.

Holthausen,R.and Larcker,D.,(1997),‘Financial performance and organizational structure’,Working Paper,Wharton School of the University of Pennsylvania.

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。