中小企业财务风险评价分析应关注以下问题:第一,目前主要是运用财务指标进行定量分析,且评价标准的确定大多依赖于过去经验数据,因而难以避免判断的偏差;第二,现代企业管理更加注重以人为本,企业财务部门组织机构、管理者的风险意识、财务人员的素质等非定量因素对企业财务风险的影响越来越大,如忽略对定性指标的配合运用,会使做出的判断不全面;第三,企业财务风险的高低是一个模糊概念,经典数学评价方法的特点是精确性,单一的定量分析可能与现实相矛盾。中小企业作为特殊的群体,其财务、经营上的特点,决定了它所采用的财务风险分析方法要兼顾收益与成本,应考虑其经营的单一性和规模的适度性。

西蒙提出管理从“最优化”到“满意度”的转变,现代管理科学趋向于“软化”,评价对象由于运行机械不清楚、行为信息不完全、决策目标具有模糊性且难以量化,于是,在原有的综合评价方法中引进了可能度和满意度的概念。模糊数学的“隶属度”和灰色系统理论中的“灰色”正好是实现“柔性”的有效工具。下面试图以模糊数学理论为基础,将企业财务风险中一些边界不清、不易定量的定性因素,通过模糊数学方法予以量化,较全面、综合地评价企业财务风险。

基本思路:首先,应用多元统计学原理进行多元回归和相关性分析,找出影响企业财务风险的主要指标;然后,建立模糊隶属函数A,用其计算某一元素U0出现在某一状况下的频率及U0对A隶属度;再赋予每个指标一定的权数,计算综合指标的隶属度;最后,用综合的隶属度表示财务风险,并给出一个风险程度的范围。

具体过程如下:

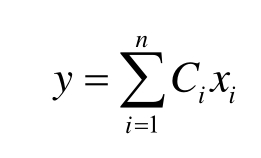

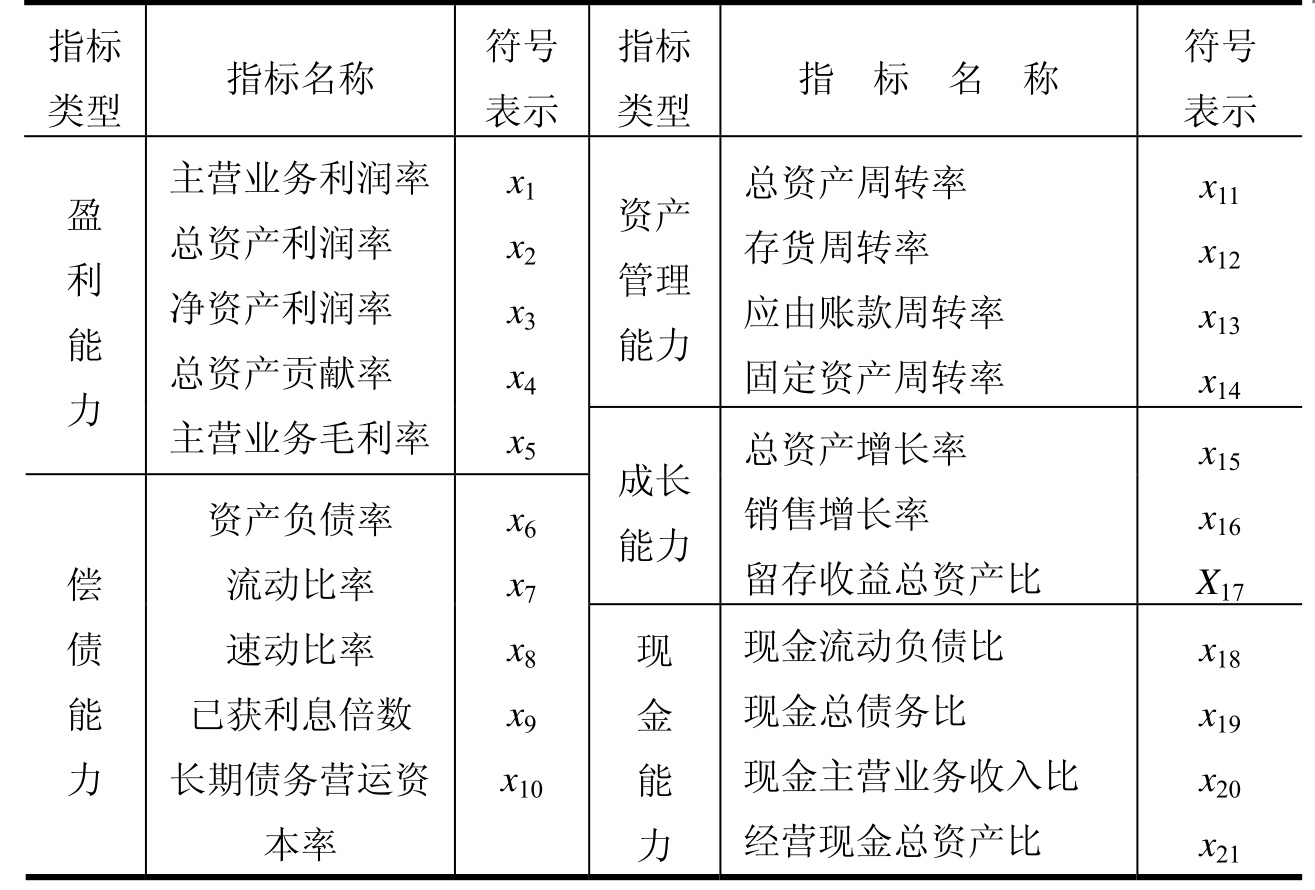

第一步,选择相关财务指标。将可能影响财务风险的财务指标都纳入多元统计模型,其中Ci是相关系数,xi是财务指标。定量指标分类如表5-9所示。

其中,现金流动负债比=经营现金净流入/流动负债,现金总债务比=经营现金净收入/债务总额,这个比率较高,企业承担债务的能力越强,这两个指标反映企业资产迅速变现的能力;经营现金主营业务收入比=经营现金净流入/销售收入净额,经营现金总资产比=经营现金净流入/资产总额,这两个指标反映企业投入资源获得现金的能力。反映盈利能力、偿债能力、资产管理能力、成长能力的指标,是常用的财务分析指标,一般根据企业资产负债表、利润表计算得到;现金流动能力指标,通过企业“现金流量表”所提供的信息得到。

本书利用华中科技大学万希宁、苏秋根对上市公司的分析结果,对各变量进行多元分析,再进行相关分析,将高度相关的变量消除,避免某些特征重复计算,多元线性方程为:

y=0.456x1+0.818x3+0.544x5−0.349x6+0.302x7+0.07x13+1.394x15

+0.056x16−0.144x18−0.415

表5-9 定量财务指标分类表

资料来源:万希宁、苏秋根“关于上市公司财务失败预警的实证分析”《财务与会计导刊》2003.9

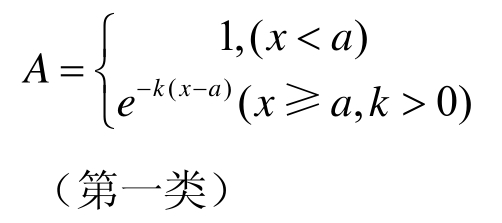

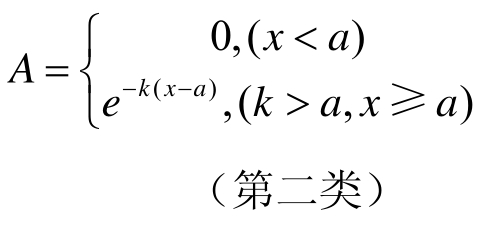

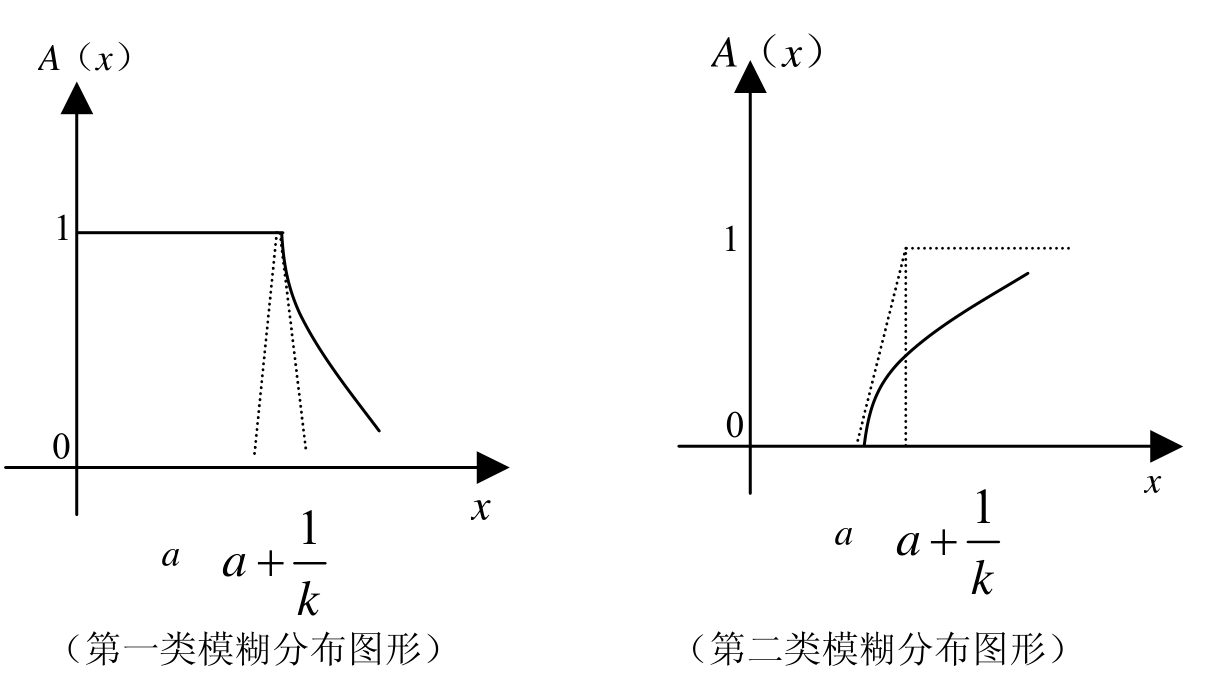

第二步,建立模糊隶属函数。其中,x1,x3,x5,x7,x13,x15,x16,x18属于同一类型。这些指标在一般情况下,值越大,企业面临的财务风险程度越小,财务较安全;x6属于第二类,这些指标值越大,企业面临的风险程度也越大。对于第一类利用偏小型T模糊分布,第二类利用偏大型T模糊分布,每个x1都有一个模糊分布函数,函数如下,图形如图5-7所示。

(a与k是常数,对不同的x1有不同的值)

图5-7 两类模糊分布图形

对于第一类指标,指标值越大,计算所得的A值(风险隶属度)越小,财务风险越小,当指标值小到一定程度(达到a时)财务风险达到最小,用I表示,a是经验值,不同行业有不同标准;对于第二类指标,指标值越大,计算A值(风险隶属度)越大,当指标值大到一定程度,财务风险达到最大,用I表示,所以,在该模型设想中,用隶属度大小表示风险大小,实际上,相当于用两类模糊分布函数表示风险隶属函数。

第三步,量化有关定性指标。可以进行问卷调查或专家讨论,对定性因素的重要程度打分,抽象定量化,其中,财务人员专业水平和管理者风险意识指标可以拟用第一类型(偏小型),因为财务、管理人中的素质越高,风险意识越强,可以适当减小企业的财务风险;人员变动、流动状况采用第二类(偏大型),因为财务人员变动越大,企业可能承受的财务风险也越大。定性财务风险指标如表5-10所示。

表5-10 定性财务风险指标

第四步,确定各指标权重。包括定量与定性指标,总计为1。权重的大小根据指标在反映财务风险中所起的作用来确定,作用大小可以通过专家判断。

第五步,计算各指标隶属度及企业财务风险的综合隶属值A=∑WiAi,Wi为权重,Ai为第i个指标的隶属度。

第六步,财务风险判别。根据企业综合风险隶属度,结合企业能够并且愿意承担的风险程度,确定企业的实际财务风险大小。

基于模糊数学方法的财务风险评价方法,在理论上这种构思是可行的,在实际中也可以操作,它结合了定量与定性方法,将数学建模与专家讨论联系起来。并且不同行业的财务风险大小并非一个确定的数,需要给出一个可接受的幅度或范围,在这个范围内,财务风险处于大、小或中等水平,这样有利于企业对财务风险的弹性管理,适于中小企业的财务风险评价。因为根据中小企业成长阶段的财务风险特点,最终选择的财务风险因素是有限的,这样就降低了企业评价风险时的技术要求,能够比较准确地抓住突出的财务风险因素进行评价。但是,这种方法模型的建立,尤其是各个指标隶属函数的建立需要大量的、完整的企业财务资料,包括成功企业的资料,同时也需要借鉴同行财务危机企业的历史数据,这就需要中小企业拥有比较健全的财务信息收集部门;另外,表示企业财务风险大小的隶属值的范围,需要根据行业特点人为判断,这也增加了模型在实际运用中的主观性。然而,这种方法一旦确立,模型一旦建立并通过验证,就具有相对稳定性,有利于企业换一个角度考虑财务风险大小。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。