第一章 权证产品的发展历史和现状

自从诞生了金融衍生品种后,人类的投资领域和投资产品变得越来越精彩。金融衍生品种历经数百年的发展,已成为一个品种丰富的领域。权证是这个领域中最耀眼的明珠之一。权证作为一种投资工具,有着不可比拟的特性和优越性,曾令多少投资者神往。从历史的发展进程分析,权证产品在全球各地的投资市场红红火火,并且在数年内获得了重大的发展。例如,香港的权证市场现正处于如火如荼的鼎盛时期。

一、我国初期权证产品的发展

权证在我国资本市场中曾有过短暂的发展历史。作为一种创新性的交易工具,为活跃我国证券市场起到了极大的作用。由于我国的国情和证券市场各时期的特殊作用,以前我国证券市场中流通的权证主要是优生权证,它在发展过程中形成了不同的具体形式。在我国,初期权证产品交易过程几经演变和发展。根据不同时间段和不同标的物,产生了五类权证产品。

(一)长期权证

长期权证是指流通期一般在1年以上的权证,它是以时间单位长短划分。在资本市场中最早推出的长期权证是深圳市场中的一家宝安权证,它是由深宝安股份有限公司在1992年10月30日向全体老股东发放的,期限规定为1年时间,发行数量为2640万张。宝安权证的流通期在1992年11月5日至1993年11月2日期间,行权期在1993年9月1日至1993年11月5日,每张宝安权证可以认购1股宝安股票,认股价为20.00元。

(二)个人股配股权证

相对于长期权证来说,这是一种短期权证,是由上市公司在分红配股时向公司个人股东派发的权证。权证的认股比例为1∶1,股票的配股价格等于行权价。个人股配股权证可以分为A股配股权证和B股配股权证两种。例如,深圳中浩股份有限公司在1993 年7月份分红配股时,同时发放了A股权证和B股权证。

(三)公股转配权证

公股转配权证和个人股配股权证一样,都属于一种短期权证,是由上市公司在分红配股时,由国家股东或法人股东以收取一定手续费的方式,按股权比例转让给个人股东的配股权证。公股转配权证不能独立流通,其在流通以前要以收取手续费的方式转让给个人股东,与个人股东配股权证合为一种权证上市交易,因此,又称为混合权证。通过该权证认购的配股,可以全部上市流通。例如,原株洲火炬股份有限公司在1994年进行配股时,就采用了这种权证方式,并且实现了国家股有偿转让配股权。

(四)分离运作权证

分离运作权证是一种运作方式比较特殊的权证。在混合权证到期后,个人权证部分缴款认购配股、停止交易,而国家股转配权证则部分正长时间独立挂牌交易。这种权证在延长之前也是一种短期混合权证,在延长期演变为长期公股转配权证。例如,1995年深圳证券登记有限公司制定了《国家股、法人股转配股权证分离运作方案》,按照此方案分离运作的权证有原海发A权、轻工A权、闽东A权等。

(五)公私并存配股权证

这种权证是指同一家上市公司在同一次分配股中将权证按照个人股东和国家股东的比例,分为“私权”与“公权”两种,即分为A1权和A2权两种独立的权证。这两种权证同时上市、同时摘牌、短期流通、独立交易,摘牌后即认购配股,A1权不再独立流通,A2权认购的配股暂时不能上市。

首次提出将权证明确分为A1权与A2权直接上市的是原海南港澳实业股份有限公司。福建福发股份有限公司和原江苏悦达股份有限公司的配股方案都是采用了这种“公私并存”的配股权证。

二、我国权证产品存在的弊端

在我国初期证券市场中,由于条件限制、经验不足等原因,权证产品的积极作用在市场中并未得到很好的发挥,反而产生了许多问题。具体表现如下几个方面:

(一)将权证作为投机工具炒作,长期权证长时间大幅度地偏离其理论价格

一般来讲,在权证交易过程中,在各种要素的影响下,权证价格在二级市场中高于实现权证的内在价格。在一定的条件下这是正常的现象。但是在权证交易的二级市场中,长期大幅度地高于权证其内在的价格却是非常不正常的现象。

例如宝安权证,从1992年11月5日上市至1993年11月2日停止交易,其二级市场中的价格一直都大大地超过其内在的价值,并且有时出现异常的大幅度的偏离。宝安权证上市时的开盘价为4.00元,最高曾炒作到近24.00元,最后在摘牌时跌至2.35元。这种价格严重地脱离价值的市场表现,都是由于在二级市场中过度炒作,投机成分十分浓厚的表现。这就使宝安权证成为单纯博取差价的投机工具,从而给市场带来危害。

(二)权证交易炒作价格与权证行权期到来前的价格波动异常

我国股市在刚创立时期,由于人为的过度干扰,股票经常出现暴涨暴跌现象,权证交易更是如此。

例如1994年11~12月,股市指数连续下滑,而权证被市场暴炒成风,有些权证的价格竟然被炒得远远高于认股股票的价格。如原深中意复牌日,A权开盘价格为5.00元,而中意股票开盘价仅为4.01元,权证价格高于股票价格的25%。某些短期的A2权在流通期将结束前,其价格竟然跌至最低价1分。如深市连大冷A2权上市价为1.65元,最高暴炒价为2.50元;辽物资A2权上市价为2.50元,暴炒最高价为5.00元;而在1995年1月25日收盘时,两只权证价格均跌至1分。特别是A2权,因认购的公股不能上市流通,认购后长期被占压,其价格跌至1分,从而使权证失去了认股的意义,同时也宣告认股行为的完全破产。权证的这种价格异常波动直接导致了权证产品的失败。

(三)短期权证价格暴涨暴跌,出现不正常的长期化现象

配股权证都是短期权证,由于深圳股市采用分离运作的办法,不合理地使短期配股权证中的国家股转配权证部分延期1年,演化为长期权证。由于权证交易期限延长,引起了权证价格的暴涨,例如1994年11月3日,因市场传出延期的消息时,中意A权一日上涨52.78%,有可能延期的6只权证列入当日股市涨幅前6名。而1995年12月初,因为6只权证快到摘牌时间,大部分权证价格已跌破0.30元。而后来,市场又传出延期消息,使6只权证价格全面暴涨,大部分权证价格暴涨到1.50元以上。但市场又传出权证不延期的消息,6只权证全都暴跌,有5只权证价跌至1元以下。12月16日,报纸上突然正式刊登6只权证延期半年的消息,18日权证价格又出现暴涨,6只权证价格被炒至1.8元以上。1996年6月底,6只权证又因出现摘牌的谣言引起暴跌暴涨,最终被停止交易。

(四)权证分为A1权和A2权,A2权直接上市,这造成严重的操纵市场行为和不公平现象

A2权完全是我国的特色权证,A2权的出现,使我国权证形成了空前的不正常现象。A2权由公股股东直接上市交易,其数量较大,而且又集中在少数大庄家手中,这为机构大户操纵市场打开了方便之门。例如,原福州东百A2权共计1165.43万张,其中有981.29万张控制在福州市财政局手中,占总比率的84.2%,这为庄家操纵市场、左右权价提供了得天独厚的条件。福州东百A2权上市的开盘价为3.20元,当日冲高4.78元,收市价3.95元,这使价值仅为1元的公股通过一次分配就能牟取暴利。

三、我国早期权证的经验和教训

我国早期权证在经历了短期的疯狂炒作之后,最后逐渐退出了市场,并且带来了很多消极的影响。总结其经验和教训,主要有以下几个方面:

(一)同股不同价,国有股不流通

在我国股市初期阶段,国有股难以上市的情况下,公司配股时,国家股既无现金,又不想放弃权利。在这种情况下便异化出转配股权证,又因为国有股转配部分不能上市,这便出现了分离运行的延期权证。由于国有股不上市,使上市公司股份分为可流通股和不可流通股,这使权证最终分离为A1权与A2权,从而引发出了一系列问题。

(二)政策多变,无章可循

在我国刚刚创建证券资本市场之时,十分缺乏与权证有关的相应法律、法规,这使有关权证的政策制定及权证设计带有一定的随意性。正因为政策多变、无章可循,使得权证市场产生了暴涨暴跌的现象。例如1994年10月29日,证监会公布的公股转配部分暂不上市的通知使市场中的权证暴涨40%。分离运作、延长转权期的消息使深市权证暴涨3天,其后有关转配权证不延期的政策出台后,又使市场产生了大幅度的暴跌。政策多变、无章可循是权证暴涨暴跌的根源。

(三)有法不依,执法不严

有法不依、执法不严是在权证初期交易市场中普遍存在的一种现象。例如转权延期的政策还未正式出台,但其消息早已被少数大户掌握,并且在暗中低位吸货,完成筹码收集工作。当政策明朗时,其他散民股民争相抢购,这些大户们则在高位暗中大力派发手中筹码,以便牟取足够的暴利。一般情况下,权证盘子较小,这使机构大户极容易操纵权证的价格。机构大户不但操纵权证价格,而且还操纵股价以提高权证价格。例如,海发股票在1994年10月18日离收市仅1分钟时,突然出现66万股买盘,瞬间股价由6.00拉到15.60元收盘,涨幅高达15%。人为选市带动权证价格猛涨,从而为派发手中权证创造条件。

(四)权证种类繁杂

权证产品创建初期,权证设计复杂,种类混乱。这种复杂的状态不但使监管者难以监管,而且给少数庄家提供了浑水摸鱼的机会。同时,这也给大众散户投资者提供了云里雾里的错觉,并且导致了权证市场严重的投机现象和混乱的局面。

权证产品再次推出,是完善我国资本市场中的一项重要举措。前事不忘,后事之师。我们必须要吸取历史上的经验和教训,将防范权证交易中的过度投机和建立市场规则作为监管的重点,这样才能保证权证交易产品的健康有序发展和不断壮大。

四、海外权证产品的历史和现状

(一)海外权证产品的发展历史

1.美国

认构权证最早起源于美国,1911年由美国电力公司首创发行。1920年,认股权证曾被广泛使用,到1970年4月13日,由美国电话电报公司所发行的认购权证,以附认购权证之公司债方式募集了15.7亿美元。之后,市场开始重视权证产品的威力,并且在纽约证券交易所上市挂牌交易。在1970年,认购权证大力发行,1973年由Black&Scholes发表了选择权定价的模式,使认购权证市场迅速成长和扩大。1980年以后,认购权证的发行和交易在市场中呈现大幅的增长,但是与期权相比,权证在美国的发展的节奏要慢些。

2.欧洲

英国在1970年发行认购权证,并在1984年发行第一个附认购权证公司债,这使其成为欧洲最早发行权证产品的国家。1984年法国也开始发行认购权证,其后权证在德国资本市场中急剧扩大,从而使其成为欧洲国家中规模最大者。1984年瑞士的第一个认购权证在瑞士银行发行,飞利浦公司发行了荷兰最早的认购权证。法国的第一个附认购权证公司债在1987年出现。

到目前为止,欧洲的权证总量排名世界第一,并且将来在一定时期内的霸主之位不会动摇。

3.亚洲

1973年,由香港国际土地公司首先发行附认购权证公司债,并在香港证券交易所上市,亚洲的第一个权证产品就此产生了。1981年日本开始发展认购权证市场,1985年允许公司债与认购权证分开单独交易,1990年认购权证发行机构多达200余家。新加坡于1986年开始发行认购权证,并成为当时亚洲最大的认购权证市场。1989年,韩国和泰国也发行了权证。马来西亚在1991年发行三种认购权证。中国台湾在1997年以前就已存在着权证交易,1997年8月20日,大华证券首先发行了以国巨为标的证券的大华01认购权证,并于同年9月4日在台湾证券交易所挂牌交易。

(二)海外权证产品的现状

1.全球近年来权证交易状况

权证产品自产生以来便成为了金融衍生工具中一个不可缺少的部分,在投资领域中扮演一个重要的角色。根据国际交易所联合会的统计资料,在56个会员交易所中,已有42个交易所推出了各式权证产品。目前,认股权证已经成为海外交易所仅次于股票、债券的第三种最常见的交易品种。在世界权证交易所中,德国和中国香港权证市场的发展最能吸引全球投资者的眼球。

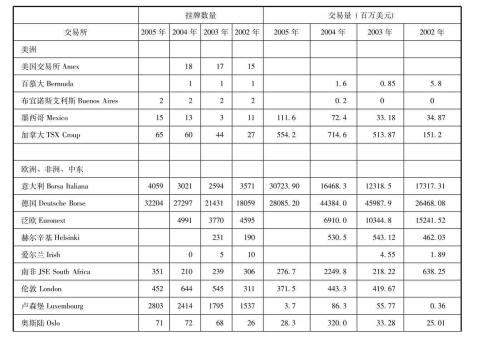

表1-1 2002~2005年8月全球权证品种一览表

续表

资料来源http://www. fibv.com/WFE/home.asp? menu=344&document.

在全球的权证数量当中,欧洲占据绝大部分份额,亚洲和非洲在数量上不占优势。

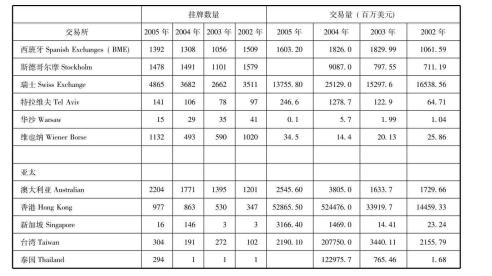

图1-1 全球证券交易所上市备况权证数目( 2004年底)

2.海外权证产品交易特点

从海外权证产品发展情况分析,权证市场主要以衍生权证市场为主,股本权证市场规模一般很小。股本权证主要是上市公司IPO和再融资的一种辅助工具。到目前为止,海外资本市场权证产品主要具有以下特征:

(1)市场规模扩大,总体地位提高。根据国际证券交易所联盟提供的数据,在其的54个成员证券交易所中,2005年上半年在全球各成员交易所挂牌交易的衍生权证数量达52130只,已经超过同期挂牌的上市公司数量。权证产品的金额的增长速度,大大地超过同期股票的增长速度。这说明,全球的权证市场已经具有相当的规模,并且保持着高速度的增长。

(2)成熟市场领先,发展市场加快。在欧美的成熟证券市场中,权证产品产生和发展的时间都较早,欧洲成为全球最主要的权证市场,其中以德国市场最多,其次为意大利、瑞士、美国、澳大利亚的权证市场也初具规模。在发展中地区,中国香港规模最大,新加坡、中国台湾也具有一定的规模。

(3)报价交易系统能满足流动性的要求。所有的主要衍生权证产品的买卖都是自动对盘形式,即在一个由买卖指令驱动的系统内进行。在能够有效达成意愿的情况下,市场中都强制规定权证市场设有流动量提供者机制。

表1-2 全球主要权证市场特点

资料来源:《香港—全球第二大权证市场》,香港联合交易所,2004年4月。

五、香港权证产品状况和评价

1977年,由上市公司发行的股本认股权证在香港证券市场中产生。20世纪80年代,股本认股权证在香港一度流行。1989年,香港开始引入衍生权证市场。20世纪90年代,国际金融机构开始在香港推出衍生认股权证,并大量应用于机构避险和套利。1997年前后的香港大牛市期间,许多投资者热衷于参与认股权证交易。

2001年12月10日,修订后的《有关证券上市规则衍生权证的咨询规则》开始生效,明确引入了庄家制。2002年1~2月,新上市的认股权证超过100.0,交易金额占市场总成交额的7%。

目前,权证市场已成为香港交易所市场的重要组成部分。香港权证市场具有以下特点:

(一)权证交易量全球第一

从2004年开始,权证交易在整个市场中的交易总额占到17%。尤其是在2005年8月以来,香港权证交易已突破60亿元大关,领先于其他市场。

(二)权证发行数量不断上涨

到2005年8月,香港联合交易所上市1007只主板市场权证品种,其中荷兰银行发行上市63只,第一波士顿145只,比联证券123只,麦格理银行187只,法兴银行206只。

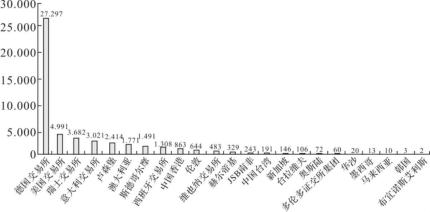

图1-2 香港权证市场占整体市场份额比例

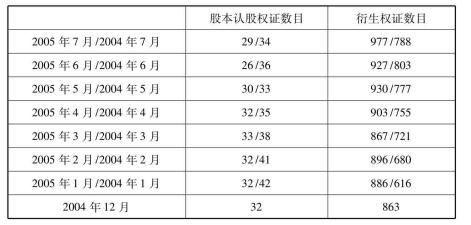

2004年7月至2005年7月,香港权证发行数量稳步上升,其中衍生权证数量占据了绝大部分比例。

表1-3 2004年7月至2005年7月香港上市权证数量表

资料来源:香港联合交易所。

(三)衍生权证超过股本权证

衍生权证要比股本权证更加灵活,因此其数量和交易量都远远超过股本权证。以香港市场为例,认股权证主要在主板挂牌交易,2005年4月底,港交所主板市场挂牌的权证总数为935只,其中衍生权证为903只,股本权证32只。在权证市价总值、交易金额上,衍生权证所占的比重都在94%以上,衍生权证当月换手率高达97.75%,而同期股本权证的换手率只有9.05%,衍生权证的交易远比股本权证的交易活跃。

表1-4 2005年4月香港交易所主板市场认股权证的挂牌数量与交易状况

(四)中资股权产品成为中流砥柱

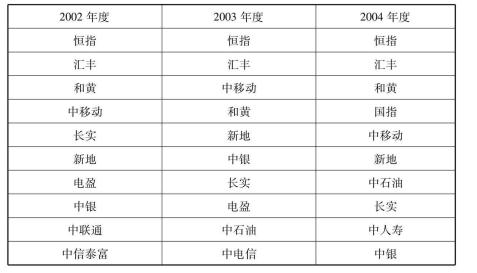

近年来,香港H股指数走出了一轮波澜壮阔的大行情,中资股权证受到资金热捧。其典型特点就是在近三年的前10名成交金额中,中资权证的比例越来越大。到2005年上半年,中资股所占比例已经占到总金额的50%以上。以下是2002~2004年权证成交金额排名表。

表1-5 2002~2004年权证成交金额前10名

资料来源:香港联合交易所。

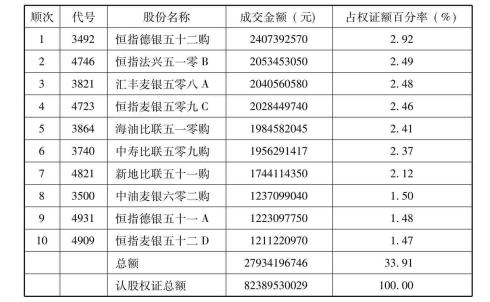

表1-6 2005年7月主板市场成交量活跃认股权证前1 0位

资料来源:据香港交易所统计报表。

表1-7 2005年7月主板市场成交量最活跃认股权证前9名

资料来源:据香港交易所统计报表。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。