美元的国际货币地位:来之不易去之也难[1]

观察美元在国际货币体系当中的地位,能够看到界限分明的三个阶段。

第一个阶段是在1944年布雷顿森林体系(Bretton Woods system)建立之前。早在19世纪末期,美国就已经成为全世界最大的经济体,其经济规模远远超过其他任何一个资本主义国家。特别是在第一次世界大战之后,美国的经济地位进一步巩固,国际政治势力也如日中天。但是,此时的美元没有具备与美国经济地位相称的国际货币地位,英镑仍然是最重要的国际货币。

第二个阶段从1944年到20世纪70年代末期,也就是布雷顿森林体系建立并暴露出问题,遇到危机、解体,尝试重建,直到最后彻底放弃的过程。在布雷顿森林体系中,美元与黄金等价,是最重要的国际货币。与前一阶段相比,美国的经济地位并无特别提高。在这一阶段的后期,美国经济实力衰落还让美元的国际货币地位受到怀疑。

第三个阶段是布雷顿森林体系解体之后。此时美国的经济地位逐渐衰落,美元不再与黄金挂钩,美国不再承担维护美元价值的国际责任,各国货币也逐渐趋向自由浮动。有鉴于此,美元国际地位的衰退似乎是情理之中的事情。事实却正好相反,美元至今仍是最重要的国际计价、清算和储备货币。在世界许多国家和地区,美元甚至继续充当着本位货币的作用。

下文分别回顾这三段历史,提出三个问题并提供寻找答案的线索。第一,在“前布雷顿森林时代”,在看起来“万事俱备”的情况下,美元为什么没有获得与其经济和政治地位相对应的国际货币地位?笔者把这个问题简记为“为什么不是美元”。第二,在“布雷顿森林时代”,美国的国际经济和政治地位仅仅略有提高,但美元成为了最重要的国际货币。是什么因素导致美元迈出了关键一步?笔者把这个问题简记为“为什么是美元”。第三,在“后布雷顿森林时代”,美国违背了对世界的承诺,但是出乎意外的是,美元的国际货币地位反而延续下来。笔者把这个问题简记为“为什么还是美元”。

“前布雷顿森林时代”:为什么不是美元?

早在上一个世纪之交,美国在国际经济体系之中的地位就足以支撑美元成为国际货币。据《新美国经济史》记载,直到1810年甚至1860年,美国的工业产值仍然落后于英国、法国,很可能也落后于德国。但是,同期美国国内大规模修建铁路让美国经济起飞进入自我持续增长的阶段。到了1894年,美国的工业产值已经成为世界第一。第一次世界大战(1914年8月~1918年11月)前夕,美国的工业产值已经相当于英、法、德这三个最大竞争对手的总和。

第一次世界大战使美国相对于其他国家的地位发生了永久性改变,从根本上改变了“中立的”美国在世界经济中的角色。海外对美国的食品、原料、制成品以及远洋运输的需求创出历史新高。有数据显示,美国战时工业委员会实施的命令经济使1917年和1918年的产出增长了18%。为了从美国采购,英国、法国和其他协约国变卖了大部分在美投资。英国变卖了股票和债券的70%左右。即使在战后,美国的产品和服务贸易在1919年和1920年分别有49亿和35亿美元的盈余。

连续的盈余使美国从1914年的一个欠债37亿美元的债务国,一跃成为1920年的一个外贷126亿美元的债权国。战前,美国的经常项目盈余与资本项目赤字相平衡,战后美国的经常项目和资本项目出现双盈余。1919年底,美国政府已经持有净政府间债券96亿美元,相当于当年GNP的1/6。英国按照战前1英镑兑换4.86美元的汇率恢复金本位制的努力让英镑高估了10%,加重了不平衡。之后的十年间,美国官方黄金储备增长了11.49亿美元,增长超过50个百分点。“欧洲的经济稳定还是取决于美国的举动。”

不过,此时的美国还不习惯来得太快的“大国”身份,是一个“世界经济的不情愿的领导者”。在很长一段时间里,美国并不愿意承认国际地位的变化,也不愿意承担随之而来的责任。这在签订停战协议中就有所表现。这一协议是在美国总统威尔逊的14点计划的基础上撰写的,把协约国的军事伤亡和战争的机会成本排除在外。但是,德国人刚刚放下武器,其他协约国就修改了“和平条款”,要求最完全的赔偿。美国能做的只是在外交上让自己跟这些要求脱离瓜葛。

在货币制度方面,美国很晚才接受资本主义世界的惯例——金本位制度。美国从1791年开始实施跛行本位制(limping standard),1834年修改铸币比率之后,市场上的银价高于铸币厂的银价,因此美国停止了铸造银币,银元实际上退出了流通。直到1974年,越来越多的欧洲国家改用金本位制,并卖出多余的白银,而且美国西部发现了大银矿,导致市场银价大跌,美国又开始铸造足值的银元法币,直到1900年国会通过《金本位法案》才正式取消。即便如此,也没有导致一种更为简单和一直的通货出现。

美国在南北战争期间(1861~1865)有1600家州立银行,在大萧条发生之前达到25000家,大萧条中银行倒闭了40%。每家银行都可以发行自己的银行券,因此美国的银行券品种曾经上万,伪造的也有好几千。“这种混乱的货币和银行体系增加了交易成本。”直到1913年建立联邦储备系统(Fed),美国才开始从国民银行收回发行银行券的权利。但是刚刚成立的Fed经验不足。一些金融史学家认为,J·P·摩根的果敢行动挽救了1907年的金融危机,1917年和1929年的Fed却没有发挥这样的作用。

在货币与金融方面,美国国内的制度还很不健全,因此在国际货币和国际金融问题中发言权更少。马寅初先生在1944年出版的《货币新论》当中就指出:“英国银行制度向采集中制,以英格兰银行为其首,其下有五大银行,其分支机构分布全国,复有数百年之经验,卓著信用。美国采国民银行制,各自独立,力量薄弱,一有风潮,相率倒闭,久为国内外人士所诟病……美国银行制度尚在逐渐演进中,对于英国实望尘莫及。”马寅初先生还举中美贸易为例。中美贸易本来与英国无关。但是,因为英国银行信用卓著,中美两国银行都无法望其项背,中美贸易中使用的汇票需要英国银行家承兑才可以在金融市场上贴现。

综上所述,美国在20世纪初的经济规模已经达到了世界第一,也因为第一次世界大战而成为最大的债权国,但是就其货币制度和银行体制而言,既非资本主义主流,也非世界领先。因此,美元不是最重要的国际货币,也就不再奇怪。

“布雷顿森林时代”:为什么是美元?

要理解美元是如何获得了国际货币体系中的核心地位,不能不从第二次世界大战以后的世界局势说起。“二战”是有史以来对资本主义世界最大的破坏。战争结束的时候,许多参战国家都面对通胀、外债、贸易逆差、财政赤字和黄金美元供应的枯竭。1948年,奥地利的批发价格上涨200%,法国1820%,日本10100%。这些国家的货币都是靠不住、不能持有的。英国从世界最大的债权国变成了世界最大的债务国。因此英镑的国际货币地位也岌岌可危。

1947年的美国,已经坐拥全世界黄金储备的70%,达到209亿美元。与美国相比,其他国家的黄金储备就显得微不足道了。例如,中立国瑞士的黄金储备略超14亿美元,法国有将近7亿美元,比利时6.4亿美元,阿根廷4亿美元,印度4亿美元,英国更是仅剩下价值100万美元的黄金储备。也就是说,在金本位制度下,唯有美国货币美元的含金量是有足够的黄金储备为后盾的。在布雷顿森林体制达成之前,整个世界仍然处于战争之后的经济危机状态。国际贸易当中最受欢迎的货币是黄金,其次是美元。其他国家的货币都免谈。

参加布雷顿森林会议的国家总共有44个(一说45个),但竞争性的方案只有两个:一个来自英国,著名英国经济学家约翰·梅纳德·凯恩斯(John Maynard Keynes)提出的方案;另一个来自美国,财政部的首席国际经济学家哈里·德克斯特·怀特(Harry Dexter White)提出的方案。凯恩斯的方案是建立一个全球性的中央银行,提供一种名为“班科”(banker)的国际信用货币。怀特的方案是回归金本位制。凯恩斯的方案强调全球复苏,怀特的方案强调币值稳定。最后的方案融入了两人的建议,但以怀特的方案为主。凯恩斯对布雷顿森林会议的评价是:说了算的国家们想怎么样就怎么样,最终会如愿以偿。

在布雷顿森林会议上被放弃的凯恩斯的方案比被采纳的怀特方案更加先进。凯恩斯当年提出的“班科”与后来国际货币基金组织(IMF)使用的特别提款权(SDR)异曲同工。之所以怀特方案被采纳而凯恩斯方案被放弃,主要是因为美国的利益。如果建立一个全新的全球央行创造“班科”,意味着黄金将迅速地“非货币化”,黄金的价值将大打折扣。拥有美元越多的国家,损失越大。这是美国不能接受的。有资料说:美国财政部根本没有认真考虑过凯恩斯的方案。

美国财政部维护美国利益是可以理解的。可是参加会议的一共有40多个国家。这些国家并不天然就是听美国话的举手机器。如果得不到其他国家的支持,美国财政部的主张也很难体现在最后的决议中。那么,其他国家为什么站在了美国财政部一边,支持了怀特方案呢?有资料说,无论军事上、经济上还是政治上,当时的美国都是世界上最强大的霸权国家。因此多数国家都不得不接受美国的方案。这个解释符合“给霸权抹黑”的主流意识形态,但没有触及到真正的原因。

真正的原因是:尽管讨论是在怀特方案和凯恩斯方案之间进行,但是所有参加最后投票的国家都知道,由于美国不会接受凯恩斯方案,因此各个国家面对的真实选择是在怀特方案和会议无果而终之间进行。对所有国家来说,如果会议无果而终,那么世界仍将面对国际货币不足的困难。其他国家可以选择接受美元,但持有美元不可避免地承担美元贬值的风险。这比接受怀特方案更糟糕。

对除了美国之外的世界各国来说,怀特方案(基本等同于布雷顿森林体系)是一个改善。当然,这些改善涉及多个方面,构成一个“篮子”。在这个“篮子”当中,与货币制度相关的一个就是:美国承诺让美元和黄金挂钩(35美元兑换1盎司黄金)。在这个前提下,各国政府、企业和个人才把美元当成黄金的良好替代品。美元因此才成为最主要的国际货币,美国才有能力拿着本身并不值钱的“绿背纸钞”去拯救满目疮痍的世界。

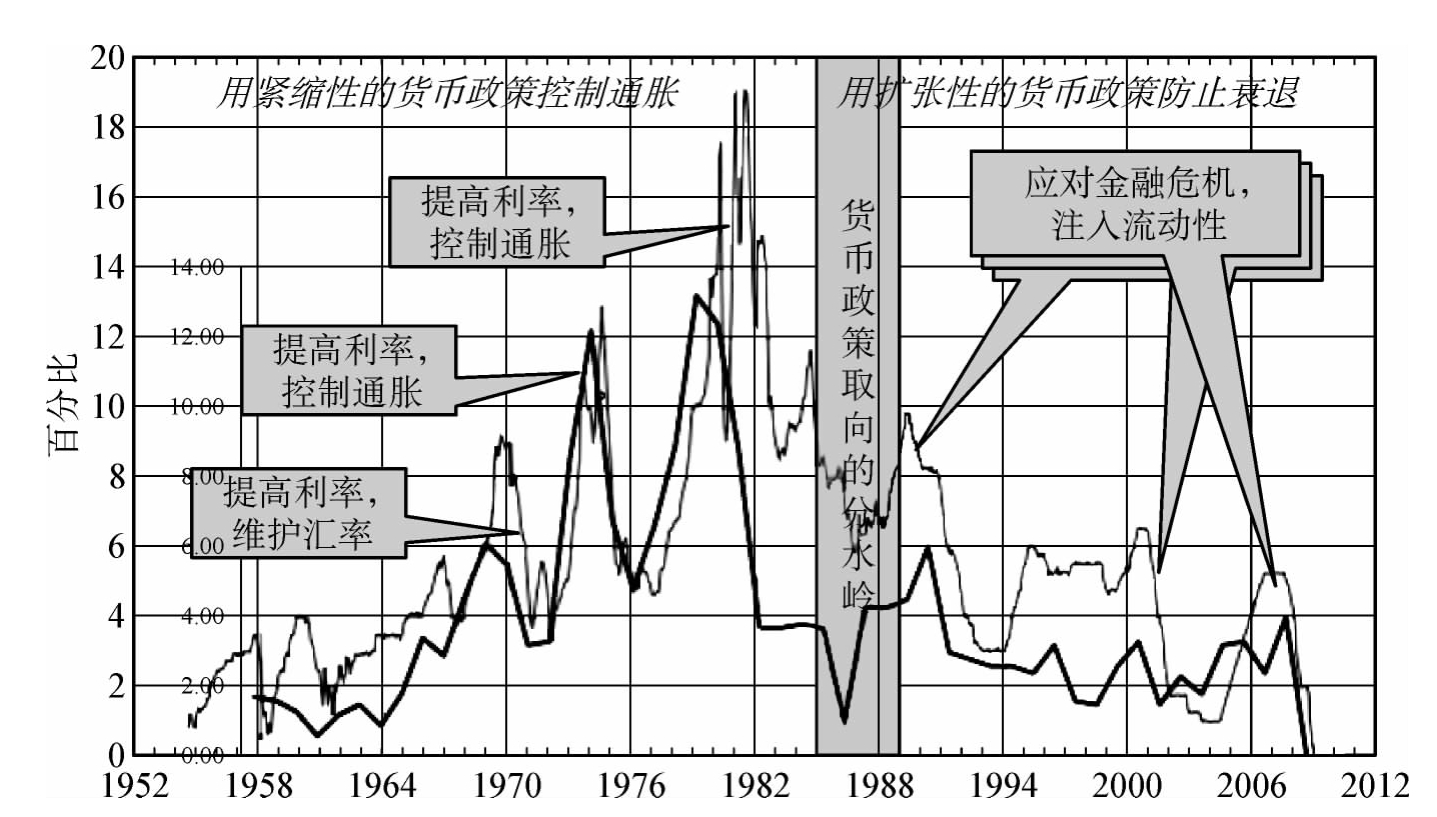

图9 美联储应对金融危机“套路”的分水岭

“后布雷顿森林时代”:为什么还是美元?

为不断增长而不时波动的世界经济提供数量合适的国际货币不是一件容易的事情,况且还要保持黄金窗口开放并且维持“35美元兑换1盎司黄金”的承诺。比利时裔美国经济学家罗伯特·特里芬在上世纪60年代指出,提供国际储备货币的国家必须维持巨大的贸易赤字,才能满足世界对储备货币的需求。于是,用一国货币充当国际货币将导致国内货币政策目标和全球货币政策目标不能两全的状况。这就是“特里芬难题”(Triffin Dilemma)。就在特里芬难题提出来之后不久,伦敦市场上的金价就涨到了40美元,显示投资者知道美元高估、而且相信高估的美元汇率维持不了多久。

为了维护美元与黄金的固定汇率,美国曾经努力不偏离强势美元政策,并且付出了巨大代价。这个代价有多大?恐怕谁也没有办法全面统计出来。这里仅举一例:在20世纪80年代初期以前,金融危机也时有发生。仅70年代就发生了三次大的危机(包括两次石油危机)。但是美联储从来没有像今天这样一次次地使用越来越宽松的货币政策拯救金融危机。相反,美联储总是迅速提高利率、控制通胀,维护美元与黄金的固定汇率。直到80年代中后期,布雷顿森林体系寿终正寝了十多年以后,美联储才彻底放弃了恢复金本位的希望,拯救危机的办法才走到另一个极端,直到今天。

1971年8月15日,“承诺”终于压垮美国,尼克松总统宣布关闭黄金窗口。当年12月,G10会议达成史密森协议(Smithsonian Agreement),允许美元贬值到38美元兑换1盎司黄金。即便如此,市场仍然认为美元高估。市场汇率在1971年曾达到44.2美元兑1盎司黄金,1972年达到70.3!1973年2月不得不再次关闭黄金窗口。3月重新打开黄金窗口时,美元与黄金已经采取浮动汇率制度。到1976年,所有主要货币之间都变成了浮动汇率。布雷顿森林体系崩溃之后,美国摆脱了固定汇率的束缚,终于有了独立于世界的本国货币政策,多了一些工具解决国内的经济问题。

把布雷顿森林时代的美元称为“国际货币”,多少有些恭维的成分。世界各国之所以接受美元,一则因为黄金短缺,不得不退而求其次;二来因为美国财政部开放黄金窗口,承诺让任何国家都可以在需要的时候用“35美元兑换1盎司黄金”。因此,黄金才是真正的本位货币,美元只是狐假虎威地充当黄金替代品。布雷顿森林体系又被称为“黄金美元本位制”。

出乎经济学家们意料的是:布雷顿森林体系崩溃之后,与黄金脱钩的美元非但没有“非国际货币化”,反而来了一次“凤凰涅槃”,变成了真正的国际货币。麦金农和大野研一指出:尽管并没有明确制定规则,但是到目前为止,东亚地区仍然维持着事实上的美元本位制。这表现在:第一,各国在制定汇率政策的时候,均以美元为锚货币。从某种意义上说,共同的锚货币意味着区域内的货币协调;第二,各国的外汇储备均以美元资产为主。东亚地区实际上是一个美元区。

对于这个匪夷所思的变化,东京大学教授伊藤隆敏的解释是:东亚国家采用什么货币制度,取决于周边国家的选择。如果周边国家选择美元本位制,那么这个国家的最优选择就是美元本位制。因此,要改变东亚国家普遍采用美元本位制的状况,各国的货币制度转变必须同步。不幸的是,东亚国家之间协调失败(cooperation failure),导致货币制度锁定在美元本位制。

图10 全球官方外汇储备中的币种构成

【注释】

[1]2010年12月发表于《西部论丛》总第109期。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。