一、全国社会保障基金投资组合风险分析

(一)全国社会保障基金投资组合风险的特点

1.投资组合风险的不确定性

投资组合风险是由于未来的不确定性而产生的预期收益损失的可能。对于投资者来说,当完成一项投资后,未来实际收益与预期的收益有无差距,差距有多少,都无法确定,如果能肯定未来必定遭受损失,则这已经不是投资的风险,而是现实的损失了。风险本身就是不确定的,能确定的不是风险,它反映的是投资事件在未来有多种可能的结果。对于社保基金来说,虽然可以通过社保基金投资管理人的专业化的技术分析对风险水平进行预测,但是风险是由各种因素共同作用的结果,想对风险进行准确无误的分析和预测,把产生风险的各种因素都考虑在内,这在理论上和实践上都是不可能的。因此说风险具有不确定性。风险虽然具有不确定性,但是正如我们前面说的,还是可以通过一定的方法对风险程度进行测度和估量,进行必要的防范。

2.投资组合风险的客观性

在投资中,不确定性是客观存在的事实,它的存在是不以投资人的意志为转移的。不论投资人是否感觉到,意识到,它都是存在的,并在一定的条件下由可能转化成现实。

3.投资组合风险的普遍性

风险无时不在,风险无处不在,正像矛盾的普遍性一样。只要有投资行为,就会有投资组合风险,投资组合风险贯穿于投资活动的始终,普遍存在于投资活动之中。

4.投资组合风险的对称性

投资组合风险的对称性是指风险意味着投资者既可能盈利也可能损失。只是从心理承受能力来讲,投资者更容易接受赢利的结果,而损失的可能性一旦成为现实,那是投资者难以接受的,会给投资人带来消极的后果。所以确切地讲,投资者对于风险的心理准备就是要作好对损失的心理准备。

5.投资组合风险的社会性

由于全国社会保障基金具有社会性,它的投资组合风险自然也就具有社会性,社保基金是老百姓的“养命钱”,它的安全与否涉及社会公众的切身利益。当风险一旦变为现实,有可能给投资人带来损失,这种损失可能是直接的损失,可能是机会的损失,也可能是潜在的损失。无论哪种损失,都会影响社保基金投资稳健运营,削弱社保基金的保障功能,给社会造成压力。

(二)社保基金投资组合风险的分类

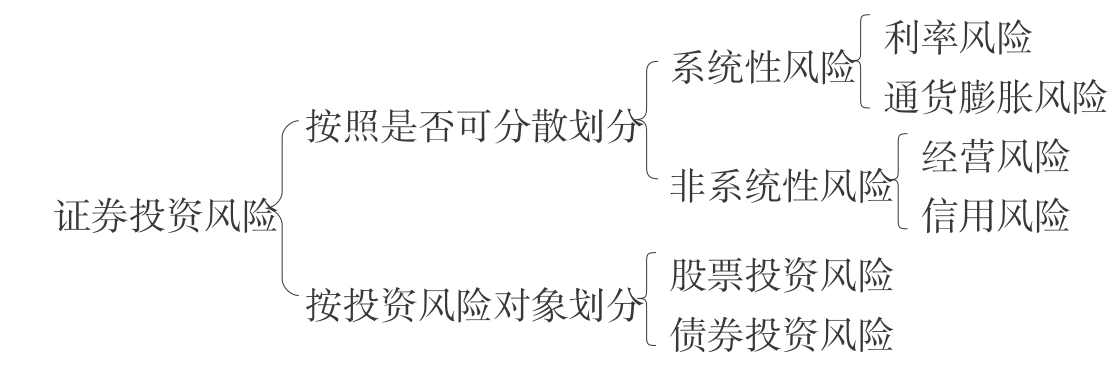

全国社会保障基金的投资方向的限制放开以后,社保基金除了可以投资原有的银行存款、国债以外,还可以在证券市场上参与股票、企业债、金融债以及证券投资基金的投资。由于银行存款和国债的投资组合风险相对于证券投资的风险较小,姑且忽略不计,所以社保基金的投资组合风险就可以简单理解为证券投资的风险。根据不同的划分标准,证券投资的风险可以有不同的类别。如图5.2所示:

图5.2

1.按照风险是否可分散,分为系统性风险和非系统性风险

(1)证券投资的系统性风险。系统性风险是指由于全局性事件引起的证券投资收益率变动的可能性。这种全局性事件包括社会、政治、经济等方面的因素形成的事件,它对所有证券都产生影响,通常表现为某个投资领域、某个金融市场或者某个行业部门的整体变化,往往使整个一类或一组的金融证券产生剧烈的价格变动。系统风险以同样的方式对所有的证券投资收益产生影响,不能通过多样化投资来加以消除,所以它又可以称为“不可分散风险”或“不可多样化风险”。如利率风险、通货膨胀风险。

①利率风险。利率风险是指市场利率变动引起的证券投资收益变动的可能性。从经济学角度来说,利率即是资金这种稀缺资源的价格,是调节货币市场资金供求的杠杆。由于受到中央银行的管理行为、货币政策、经济活动水平、投资者预期以及其他国家或地区的利率水平等多种因素的影响,利率经常会发生变动。利率风险的一个显著的特征是导致现金流量(净利息收入或支出)的不确定性,从而使收益和融资成本不确定。利率风险的另一个特征是导致资产(或负债)的市场价值的不确定性,从而导致收益的不确定。市场利率与证券价格呈反方向变化:利率提高,证券价格下跌;利率下调,证券价格上升。

利率风险对不同的证券的影响是不同的。一般而言,固定收益证券特别是债券受利率风险影响较大。债券面临的利率风险由两方面组成:价格变动风险和息票利率风险,因而长期债券的利率风险大于短期债券。尽管股票也会遭到利率风险,但相对而言,股票特别是普通股的利率风险较小。

②通货膨胀风险。通货膨胀风险是指货币贬值导致投资人实际收益下降的可能性。理论上讲,投资者的实际收益率应为名义收益率和通货膨胀率的差额。在名义利率相对固定的情况下,通货膨胀率越高,投资者实际收益率越低。

通货膨胀风险对不同证券的影响是不同的。由于固定收益证券特别是债券的利率已经确定,在整个持有期限内一般不会变动,故债券的投资收益受通货膨胀的影响较大。相对而言,普通股的通货膨胀风险较小。这是因为发生通货膨胀时,公司的产品也会随之提价,进而带来名义收益的增加,特别是当产品价格上涨幅度超过成本上涨幅度时,公司的净利润增加,股价上涨,部分减轻了通货膨胀带来的损失。

当投资者预期通货膨胀率回升时,应减少债券投资,增加股票投资,特别是应该增加那些生产上游产品或率先涨价产品的公司的普通股的投资。

(2)证券投资的非系统性风险。非系统性风险是指因非全局性事件引起的投资收益变动的可能性。一般情况下,各个公司经营状况会受其自身因素的影响,这些因素与其他公司没有什么关系,只会造成一家公司的证券收益率的变动,而不会影响其他公司的证券收益率。非系统性风险基本上只同某一个别、具体的股票、债券相关联,并不牵扯其他的有价证券,也同市场的整体作用无关。这种非系统性风险可以通过有效的证券投资多样化来加以消除,所以它又被称为可分散性风险或可多样化风险。如经营风险、信用风险。

①经营风险。经营风险是指公司经营状况变化而引起的盈利水平的变化,进而影响投资者预期收益的可能性。

经营风险主要是通过盈利变化而产生影响,因而对普通股的影响较大。当公司盈利下降时,股息减少,股价下跌,投资者遭受损失。由于公司债券的利息受法律保护,一旦确定,在整个契约期内就应正常支付,故债券的经营风险较小。当然如果公司濒临倒闭,则债券人和股东都遭受损失。

②信用风险。信用风险是指证券发行人在证券到期时无法还本付息而使投资者遭受损失的可能性。所以信用风险主要是在发行人的财务状况不佳时出现的违约和破产的可能。信用风险与利率风险一个显著的区别在于它在任何情况下都不可能产生意外的收益,它的后果就是损失,甚至是巨大的损失。

所有的证券都有信用风险,但其程度不同。相对而言,债券的信用风险较大,其中政府债券的信用风险较小,而公司债券的信用风险较大。

2.按照投资组合风险的对象划分,证券投资组合风险可以分为股票投资组合风险和债券投资组合风险

前者指投资人把资金投入到股票市场而形成的风险,更具体地说,这是指股票投资者在股票持有期内因各种因素变动而引起的股票投资收益率变动的各种可能性。后者则是指投资者把资金投在债券市场上而产生的风险,具体地说,就是由债券投资者在债券持有期内的所有影响因素变动引起的债券投资收益率变动的多种可能性。

股票投资组合风险的影响因素与债券投资组合风险的影响因素虽然有交叉的部分,但并不完全一致。债券投资是一种有固定收入的证券投资,而股票(不包括优先股)投资则是一种不定收入的证券投资,这就使债券的投资组合风险要大大小于股票的投资组合风险,这是其一。其二是,作为债券的主要发行者的公司或企业有破产违约的可能性,即使是投资于公司或企业债券,其风险也小于股票投资风险。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。