银行的活动缺乏透明度,一般股东或债权人很难对银行行为进行有效监管(Levine,2004),因此银行董事会在公司治理中发挥着比非银行企业董事会更为重要的作用(Macey&OHara,2003;Pathan,2009)。据此逻辑,很多文献提出,银行董事会结构与规模对银行行为及结果有显著作用。如Adams&Mehran (2008)、Andres&Vallelado(2008)的研究指出,银行董事会结构对银行绩效有显著影响,而Akhigbe&Martin(2008)的研究则表明银行董事会结构对银行风险承担有显著的影响,Pathan(2009)运用美国212家银行1997—2004年的数据对董事会结构对银行风险承担的影响进行了分析。由于银行股东本质上是追求风险的(Galai&Masulis,1976;Jensen&Meckling,1976;Merton,1977;John et al,1991),而银行管理者本质上是风险回避者(Smith&Stulz,1985),如果银行董事会越能代表股东利益,银行风险承担水平越高;反之,如果银行管理者的权力大到足以制衡董事会的决议,那么银行风险承担水平就会降低。还有一些文献指出,董事会规模越大,董事会中单一股东对管理者进行监管的内在驱动力越低,股东之间的信息成本也会加大(Jensen,1993;Yermack,1996;Hermalin&Weisbach,2003),独立董事的独立性也越低(Fama&Jensen,1983;Bhagat&Black,2002),因此董事会规模与银行绩效呈负相关。

就我国银行的股权结构而言,政府对银行介入程度相当高是最显著的特点之一。根据现有文献,国有或国有控股银行是以最大化政治集团利益为目的(Boycko et al,1996),而政府政策主要是以社会稳定及就业水平提高为目的(Fogel et al,2008)。在企业管理者有国家背景的情况下,个体所有者无法对这些管理者进行有效监管(Vickers&Yarrow,1988,1991;Laffont&Tirole,1993),最终导致企业较低的风险承担水平(Fan etal,2007;Boubakrietal,2008)。总之,从理论上讲,当政府对企业介入程度越高,企业的风险承担水平应该越低(Boubakri,2013)。但是,对于我国的实际情况而言,政府对银行介入程度越高,银行的风险承担水平可能不会随之降低,这主要是由我国银行多主体、多头管理体制导致的。

从现代企业的治理结构来看,银行中应该存在以下五种委托代理关系:一般股东与股东大会间的委托代理关系;股东大会与董事会间的委托代理关系;董事会中其他股东与控股大股东间的委托代理关系;董事会与管理者间的委托代理关系;高级管理者与低级管理者间的委托代理关系。根据公司法,股东大会是股份公司最高权力机构,但股东大会不能直接管理企业,因此股东大会通过选举组成董事会,由董事会来管理企业。不过,董事会一般也不直接管理企业,而只是负责制定企业一些重大项目决策,银行的实际经营管理是由董事会所聘用的具有专业管理技能的管理者执行的。在董事会中,董事长有着特殊地位,不仅能组织讨论和决定经营工作中的重大事项,检查相关决议的实施情况,还拥有管理人员的聘用、报酬等人事决定权及对公司财务状况全盘控制的权力。

一般企业内存在的委托代理关系如图3-1所示。

图3-1 一般企业内存在的委托代理关系

对我国银行而言,委托代理关系相对于一般银行可能更加复杂。首先,我国政府对银行的介入程度很高,而且我国银行中的国有成分股权还存在着多主体与多头管理的状况。

通过总结近几年我国国有银行出资人变迁情况,我们可以较为清晰地看到,我国国有及国有控股银行的国有股权依旧由多个主体进行着多头管理。国有银行出资人包含的各项职责仍然分散于多个政府部门和机构,中央组织部、审计署、银监会分别掌管着国有及国有控股银行的人事任命权、审计监督权及行业监管权,财政部及中央汇金公司则拥有资产管理及财务监管职能。隋慧(2012)的研究表明,由于多主体、多头管理体制的存在,金融国有资产的出资人产生了实质性缺位,导致金融类国有及国有控股银行管理者约束机制的失效,同时,金融类国有及国有控股企业中内部人员控制状况并没有改善,一系列的高管薪酬政策并没有起到明显的激励效果,反而加剧高管激励约束机制的失衡。近几年我国国有银行出资人变迁情况如表3-6所示。

表3-6 近几年我国国有银行出资人变迁

资料来源:作者整理所得。

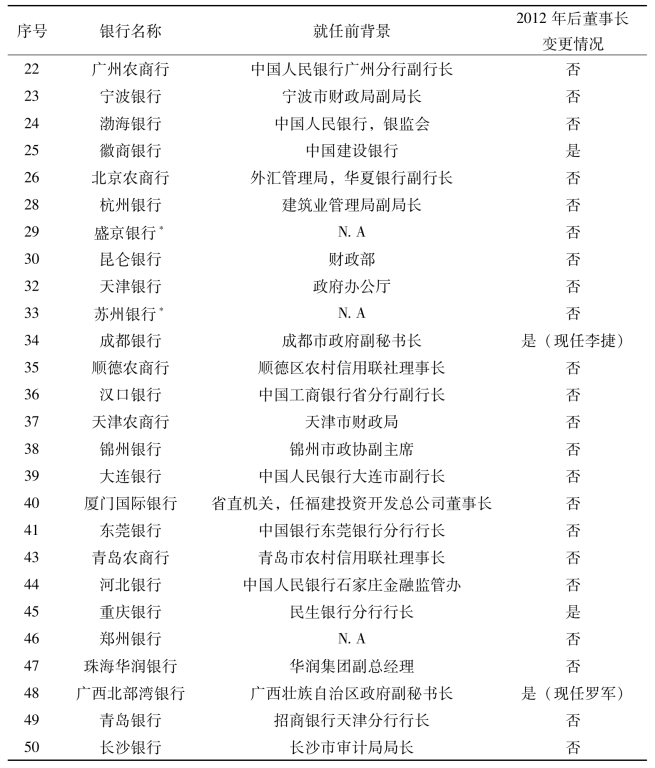

此外,我国城市商业银行也面临着与国有及国有控股银行一样多主体、多头管理的状况。我国商业银行体系,不仅包括四大国有商业银行,还包括十多家全国性股份制商业银行以及一百多家城市商业银行。唐曜华(2013)指出,大多数城商行虽然通过引进战略投资者等方式稀释了地方政府的持股比例,但地方政府依然掌握城商行高层管理者的人事任免权。因此,对于城商行而言,也面临着与国有及国有控股银行一样多主体、多头管理的状况。本书根据各银行2012年的年报,就我国前50大银行董事长的背景进行了整理,根据表3-7可知,除平安银行等少数银行外,这50家银行的董事长在就任银行董事长之前,大多具有政府相关背景。其实,大部分银行的董事长在就任后依旧兼具行政级别,甚至很多银行,如徽商银行,本身就被认定为厅级单位。

表3-7 我国前50大银行董事长背景分析

续表

注:银行排名序号根据英国 《银行家》杂志公布的2013年“全球1 000家大银行”排名榜单中中资银行排序而来;本表数据来自各银行2012年年报。银行名称后带号,其数据来源为该公司2011年年报,其中全国银行排名中第27名的哈尔滨银行、第31名的吉林银行、第42名的杭州联合银行年报相关资料缺失,因此表格中未列出;国有法人股是指具有法人资格的国有企业、事业及其他单位以其依法占用的法人资产向独立于自己的股份公司出资形成或依法定程序取得的股份。董事长更换原因:徽商银行欲香港上市募集资金;成都银行因原董事长被双规调查;广西北部湾银行董事长因重大贷款损失而被调回广西壮族自治区政府工作。由于部分年报未给出所需数据,用N.A表示相关数据缺失。

资料来源:2014年2月12日BANKSCOPE数据库。

对于国有股权而言,国家并不能直接签订相关契约并制定决策,这实际上会导致产权所有者虚位,使得国有股权的代理人享有很高的国有财产使用权,进而加重代理问题(刘建成,2003)。在国有股权多头管理的情况下,这种代理问题会进一步加重,国有股权代理人很难得到有效监管时,根据信息不对称和银行股东有限责任理论(Jensen&Meckling,1976;Merton,1977),国有股权的代理者也会为追求自身利益最大化,如出于政治前途、社会地位提升等目的,而追求风险。对国有股权代理人而言,有限责任使其就如同拥有一份看涨期权一样,追求风险,只会给其带来有限损失,但可以给其带来巨大的收益,如个人晋升、物质奖励、更高的社会地位与声望等。考虑到我国银行股权结构所具有的浓厚政府色彩,国有股权代理人由于追求风险而导致的私人利益损失可能远低于其他市场经济国家。正是这种代理问题的存在,使得银行国有股权的代理者更有追求风险的冲动,导致国有控股程度越高,银行越偏好追求风险。

综上所述,本书认为,我国银行股东是偏好追求风险的;在国有或国有控股的情况下,控股股东也很可能偏好风险。国有产权所有者虚位、我国政府对国有股权多头管理、银行高管人事任免决定权归属等问题,导致监管当局实际上无法对国有股权代理人进行有效监管,因此加重相关代理问题,这会导致控股股东(大多为国有股权代理人)偏好追求风险。

我国银行内部存在的委托代理关系如图3-2所示。

图3-2 我国银行内部存在的委托代理关系

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。