第五章 贸易与货币危机传染

货币危机传染的渠道是多方面的,本书第四章分析了金融渠道的传染效应,本章进一步研究货币危机通过贸易渠道的传染问题。

一方面,贸易的快速增长,加速了生产要素在国际范围内的流动,促进了生产在国际范围内的分工,从整体上提高了世界的生产率。另一方面,贸易的扩张加速了世界经济一体化的进程,使世界各国的经济联系更加紧密。任何事情都有两面性,世界各国经济联系的增加促进了生产要素的合理流动,但也增加了一国经济波动对他国的影响,特别是在货币危机发生后,经济上的紧密联系会为其他国家带来更多负面影响。

本章将着重研究一个国家发生货币危机后,通过贸易渠道形成的对其他国家货币压力的大小,也就是货币危机沿贸易渠道传染的可能性及传染的力度,并将贸易渠道的传染效应与金融渠道的传染效应进行对比分析。

本章共分五节,第一节为贸易在货币危机传染中所起作用的理论分析。第二节对已有研究文献进行总结。第三节为东南亚货币危机中贸易传染的实证分析及贸易对货币压力影响力的检定。第四节为投资渠道与危机传染。第五节为本章小结。

第一节 货币压力沿贸易途径传染的理论分析

本书第二章证明了东南亚货币危机国家的实际数据支持危机传染具有方向性的结论,外汇储备充足,实际有效汇率没有高估的国家发生危机的可能性较小。相反,如果一个国家外汇储备不充足,或者存在汇率高估,在其他国家发生货币危机后,该国遭受货币攻击、引发货币危机的可能性就比较大。

在货币危机期间,危机国家的贬值效应可能直接或间接地影响其竞争对手的贸易收入,持续的经常账户赤字会迅速消耗外汇储备,影响投资者的信心及引起国际流动性等问题,当投机者意识到该国的汇率不能持续下去时,便会提前发动攻击,导致货币危机的发生。所以,贸易渠道也是危机传染的途径之一。

一个国家的货币危机是如何通过贸易渠道影响其他国家的汇率的呢?本书先对研究中涉及的相关理论进行简要总结。

一、货币压力通过贸易途径的直接传染

一个国家发生货币危机,主要指其汇率的大幅贬值。汇率的一个重要职能就是价格转换。各个国家的商品、劳务和资产价格通过汇率转换而具有可比性,并使各国的国内价格与世界价格有机地联系在一起。正因为汇率与价格存在这种内在联系,在一个国家发生货币危机后,汇率的波动必然影响贸易伙伴的贸易额。

讨论货币贬值通过贸易途径的国际影响与讨论贬值对本国经济的影响是不同的。贬值对本国经济的影响主要着眼点在贬值对国内经济的影响,贬值的国际影响则重点讨论一国货币贬值后对其他国家货币的最终影响,甚至是一国货币贬值后对多国经济的影响。尽管研究的内容还是币值与贸易之间的关系,但研究的对象发生了变化。

根据马歇尔—勒纳条件,当进出口需求弹性之和大于1时,贬值能改善本国的贸易额。如果世界上只有A、B两个国家,A国发生货币危机后通过货币贬值改善的贸易数额,也就是B国贸易恶化的数额。

Abdelhak Senhadji and Claudio Montenegro (1998)[1]用时间序列技术对53个发展中国家及发达国家的出口需求弹性进行了估计,平均长期价格弹性及长期收入弹性大约为-1和1.5,也就是说,出口确实与贸易伙伴国的收入水平和相对价格有关。非洲的收入弹性较低,而亚洲的收入弹性及价格弹性值比工业化国家和其他发展中国家都高,证实了贸易是该地区经济增长的主要发动机,文中结果的统计学属性较好。Reinhart (1995)通过更宽广的样本范围发现实际贬值对贸易平衡是存在影响的,这篇文章及其后来的进口需求弹性的文章(Senhadji,1998)提供了更强的数据支持表明贬值能改善贸易收支。一个货币危机国家在货币贬值后多数能改善贸易收支,对其贸易伙伴来说,货币升值则必然带来贸易收支的恶化。

危机国家货币贬值后通过贸易渠道对其他国家的影响称为贸易的溢出效应,贸易溢出主要是通过价格效应和收入效应实现的,价格效应指一国金融危机造成的货币贬值提高了其相对于贸易伙伴国的出口价格竞争力,收入效应则指通过影响国内经济(国民收入减少)而减少了向其贸易伙伴国的进口。

两国间货币危机通过贸易途径的传染影响将是比较明显和直接的,如果两国间的贸易额和进出口弹性都较大,则A国的货币贬值会使B国贸易额迅速恶化。进出口的恶化一方面会使外汇储备减少,另一方面也有可能引起人们的贬值预期,在货币危机期间,这种负向变化很容易招来投机攻击,引发货币危机。

贸易溢出的价格效应和收入效应不仅体现于有直接的双边贸易关系的国家之间,而且体现于同在第三市场上有价格竞争和收入反应的国家之间。因此,贸易溢出可以分为直接双边贸易型和间接多边贸易型两种情形。货币危机的国际传染就是指一国货币大幅贬值产生的溢出效应恶化了其他国家的经济基础,甚至导致这些国家遭受投机攻击,引发货币危机。

二、货币压力沿着贸易途径的间接传染

以上所讲的两个国家有直接的贸易往来,或者说是一对一的贸易传染。事实上,一个国家可能与多个国家有贸易往来,一个国家发生货币危机后,可能通过贸易渠道向多个国家传染,也就是一对多的贸易传染。一对一的贸易传染可以看成是一对多的贸易传染的简单缩影,只不过对象不是一个,而是多个罢了。但传染类型还是通过贸易直接传染,所以一对一和一对多的贸易传染都属于直接双边贸易型。另一种贸易传染类型是间接多边贸易传染类型:传染与被传染的国家间没有直接的贸易往来,但在第三个国家或多个国家的贸易市场上有竞争关系。货币危机同样可通过与第三国家或多个国家的贸易联系在两个国家之间传染。这种关系称为间接双边贸易传染。

假设A国和B国的贸易产品间可完全替代(替代率ρ = 1),为了不失一般性,假设A国和B国的产品同时对C国和D国出口。为了简化问题,假设A国和B国的贸易产品只销往C国和D国。

Paolo Pesenti and Cedric Tille (2000)提供了一种测算间接贸易传染的方法。[2]用exped表示B国出口额的下降百分比,dev表示A国货币的贬值率;ρ(k)表示A国贸易品在第k国市场上的替代率(此处k = 1、2,分别表示A、B两国),exsh (B,k)表示B国销往第k国市场的贸易品额占其出口总额的百分比,mksh (A,k)表示A国的产品在第k国市场所占的份额。则A国货币相对于C、D两国货币贬值dev比率后,B国贸易品出口额下降的百分比为:

Paolo用了三个简单的数据模型来表示A国货币贬值后对B国出口额的冲击。

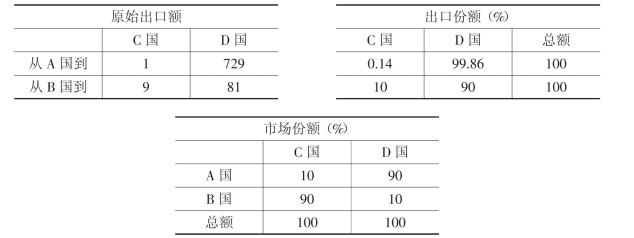

模型1:A、B两国的贸易品都分别销往C、D两国,但A国的贸易品主要销往C国,占其出口总额的90%,销往D国的贸易占其出口总额的10%;B国的贸易品主要销往D国,占出口总额的90%,销往C国的占10%。为了简便,假设与C、D两国有贸易往来的只有A、B两国。因而在C国市场上,进口贸易品中A国占90%,B国占10%;在D国市场上,A国占10%,B国占90%。我们用表5.1来表示:如果A国货币相对于C国和D国贬值10%,在该数据模型下,B国出口额会下降1.8个百分点(注意:我们假设ρ (C)= ρ (D)= 1,即A、B两国的商品在C国和D国都是完全可替代的)。如果A国货币贬值20%,B国出口额将下降3.6%。

表5.1 A、B两国的出口竞争模型

资料来源:Paolo Pesenti and Cedric Tille (2000) .

模型2:假设A国和B国在C国和D国拥有相同的市场份额,在C国各出口自己10%的产品,在D国各出口自己90%的产品。出口份额及市场份额如表5.2所示。

在表5.2中,A、B两国的出口总额不变,只是向C国、D国的出口结构发生了变化,A、B两国在C国和D国的出口具有更强的竞争关系,各占50%的市场份额。同样假设A国货币贬值10%,但B国的出口额却下降了5%。如果A国货币贬值10%,B国出口额将下降10%。尽管A、B两国出口总额不变,但在C国、D国的竞争关系加强了,导致A国对B国的危机传染也加强了。

表5.2 A、B两国的出口竞争模型

资料来源:Paolo Pesenti and Cedric Tille (2000) .

模型3:A、B两国在C国和D国的市场份额并未改变,但从B国的出口结构上看,向C国的出口占了更大的百分比。因而和A国的竞争关系也加强了(表5.3)。从结果来看,如果A国货币相对于C国和D国仍贬值10%,B国的出口额将会下降3.4个百分点。

表5.3 A、B两国的出口竞争模型

资料来源:Paolo Pesenti and Cedric Tille (2000) .

从以上3个数据模型可以看到,如果B国和A国的出口商品更集中在一个国家,或者在B国的主要出口国A国的市场份额更大,则两国的竞争关系会加强,A国发生货币危机后,B国受影响的程度会更大。可用模型4说明这个问题。

模型4:A、B两国的主要出口国都是D国,并且在B国的主要出口国D国,A国拥有的市场份额非常大,达到90%。在该数据模型下,A国货币贬值10%,B国出口额会下降82%。这个下降速度足以招致投机者的攻击。这个模型还告诉我们,如果A、B两国在第三国家的竞争关系强烈,则货币危机通过贸易渠道的传染也将是十分显著的(表5.4)。

表5.4 A、B两国的出口竞争模型

资料来源:根据公式5.1测算得到。

上面4个模型的分析表明,在存在直接或间接贸易关系的国家之间,货币压力可以通过贸易渠道进行传染,这种传染对贸易的影响因贸易结构不同而不同。当两个国家的出口对象更加集中时,一个国家的货币贬值对第二个国家的出口额影响更大;另一个因素是被传染国在危机国家主要贸易出口国市场中所占的份额,份额越大,货币压力的传染也就越大。上面两个因素都具备时,危机国家的货币贬值将对其贸易竞争对手的出口贸易造成非常大的打击。

前面4个竞争模型只是对现实世界的简单抽象,事实上,具有贸易竞争关系的不一定是两个国家,可能是多个国家,或者说是多个国家之间存在贸易竞争关系,只是受危机国家影响的程度不同罢了。当出现多个竞争对手时,这些国家在制定贸易政策时考虑的就不只是其与危机国家的关系了,还要考虑其与其他国家的贸易关系,可以用下面的两个示意图来表示这种关系(图5.1和图5.2)。

![]()

图5.1 两个国家的贸易影响图

图5.2 多个国家的贸易影响图

图5.1中表明当只有两个具有直接贸易关系的国家时,预防危机的国家考虑的问题相对较少,只需考虑危机国家的汇率变动对其贸易(或其他方面)产生的影响;当多个国家之间具有直接或间接贸易关系时,预防危机的每一个国家考虑的范围要宽得多,不但要考虑抵御危机国家贸易渠道的影响,还要考虑与其他国家之间的政策博弈。每一个国家在考虑面对危机传染的汇率政策时,不但要考虑自身的贸易变动影响,还要考虑其他国家在面对危机时汇率政策的变动,从中选择最有利于自己的决策。

三、传染性货币贬值——贬值博弈的结果

在货币危机传染过程中,被传染的国家之间开始面临的情况是一致的,某一个国家因货币危机而导致货币大幅贬值,因而被传染国家的货币在贸易过程中实际升值,这些国家的政府在面临这种情况时有两种策略选择:本币贬值或保持币值不变,多个国家之间的策略选择实际上是一个博弈过程。

如果每个国家的贸易对象只有一个,情况非常简单。假设A、B两国存在贸易联系,A国发生货币危机后的汇率崩溃是被动选择的,在付出政治成本的同时经济也遭受巨大打击,A国货币贬值后降低了B国的出口竞争力,B国政府面临两种选择:贬值或不贬值。通常在贬值的政治成本小于贸易压力的时候,B国政府选择货币贬值。

所谓传染性货币贬值,指系统存在两个均衡状态:都贬值或者都不贬值。当A国发生货币危机后,货币贬值打破原有均衡,与A国有贸易联系的B国为了避免损失,选择货币贬值。接下来,与B国有贸易联系的C国也会选择货币贬值……这样,一个国家的货币贬值会在系统内传染下去。一对一的传染过程比较简单,下面重点分析一对多的传染过程。

当被传染的对象有多个时,博弈过程要复杂许多。每个国家进行博弈时,不但要考虑贬值的内部收益和成本关系,还要同与其有同等地位的其他国家进行博弈。为简单起见,现考虑一个国家有两个贸易对象时的情况(图5.3)。图中A国是货币危机首发国,货币大幅贬值,B、C两国是A国的贸易对象。以B国为例来分析决策过程:B国政府一方面要承受来自A国的货币压力;另一方面,B国政府必须考虑C国的决策影响,B、C两国政府的决策过程是一个典型的博弈过程——囚徒困境。下面对其进行简要分析。

图5.3 传染性货币贬值

为简单起见,假设B国和C国的出口对象只有A国,出口商品不存在替代品。如不考虑其他因素,面对A国的货币贬值,B、C两国的博弈结果存在两个均衡:都贬值或都不贬值。否则,贬值一方获利,未贬值的一方遭受损失。表5.5可以简单说明这个博弈过程。面对A国的货币贬值及产品市场,如果B、C两国都不贬值,它们仍拥有原来的市场份额,仍能维持均衡状态。但如果有一方先贬值,则先贬值的一方会获得A国更多的市场份额,未贬值的一方存在出口损失。博弈双方的最优策略都是贬值,系统达到第二个均衡状态:双方都贬值。

因而,在图5.3中,B国政府承受两方面的压力:A国的贸易压力和B国政府的博弈压力。加大的成本使得B国政府选择货币贬值。同样,C国政府也会选择货币贬值。在B国货币贬值后,与其有贸易联系的E国和F国也会进行与B国相同的决策过程并选择货币贬值,贬值过程由B国传染至E、F两国;同样的过程也会由C国传染至G、H两国……这样货币的贬值过程便会沿着贸易途径传染下去。

表5.5 博弈均衡表

在现实中,一个国家可能与多个国家存在贸易竞争关系,多国之间存在网络型交叉的博弈关系,多国贸易博弈的相互冲击将会使博弈过程更加复杂,每个国家面临的压力会更大,贬值的传染速度也会大大加快。

第二节 对有关贸易传染研究的总结分析

一、研究总结

最早研究贸易在危机传染中的重要性的文章是由Eichengreen,Rose and Wyplosz (1996a)所写的美国国家经济研究局的工作论文《传染的货币危机》 。Eichengreen使用二元概率模型检验了20个工业国家在1959~1993年的危机是否会与其他国家的危机同时发生(估计同时发生的概率),在一系列的检验中,他们用贸易矩阵和宏观变量矩阵估算危机发生的概率。结果发现贸易矩阵对危机产生的影响是非常显著的,因而得出结论认为,在同时期的危机扩散中贸易联系是比宏观基础的相似性更为主要的因素。

Glich and Rose (1999)建立了一个新的模型以估算贸易在危机传染中的重要性。他们专注于1971~1997年的五次危机,并且检验一个国家遭到攻击是否与该国家与危机国家的贸易联系有关。这篇文章研究的范围比Eichengreen研究的样本范围更广,而且使用了不同的研究方法。他们还注意到除双边贸易流量以外的第三方共同市场引起的贸易竞争。研究的结果表明,较强的贸易联系将导致危机发生的概率增大,同Eichengreen一样,宏观变量在模型中对结论的影响是不显著的。

除了总量分析外,Forbes (2000)利用公司层面的数据来检验贸易在危机的国际传染中的重要性,他的样本包括亚洲和俄罗斯危机中10000多家公司的贸易数据,Forbes重点关注这些公司在股票市场上的表现。他发现出口到危机国家或与危机国家有竞争关系的公司在危机期间的股市上有更低的回报率。因此Forbes得出结论:直接贸易效应(文中称为“收入效应”)及出口企业间的竞争关系(文中称为“产品竞争效应”)都是亚洲和俄罗斯危机中重要的传染机制。

然而,并非所有的实证研究都支持贸易在传染中的重要性,也有相当的研究认为贸易在危机传染中是不重要的。

Masson (1998)把贸易传染归类为“溢出效应” ,并且认为“溢出效应”在1994年墨西哥危机和1997年亚洲危机中是不重要的。他认为由于被危机传染的国家出口到墨西哥和泰国的总量只占出口总额非常微小的比率,因而地区间通过贸易途径的“溢出效应”是不显著的。Masson还计算了五个亚洲国家商品竞争力在危机期间的损失,结论表明这种损失也是微不足道的,因此他认为贸易的“溢出效应”不能解释危机在这些地区的扩散。

Baig and Goldfajn (1998)也认为贸易不是亚洲金融危机扩散的主要因素。他计算了东亚国家间的直接贸易流量,并且断定:“……贸易不足以解释东南亚国家危机的扩散,这些国家如泰国的出口额还不到出口总额的四成,因而不可能对金融市场产生压力。 ”Baig and Goldfajn还认为间接贸易效应也是不明显的。

另一篇认为贸易在危机传染中不显著的文章(Harrigan,2000)专注于研究亚洲货币危机对美国的影响。他得出结论:亚洲危机对美国企业的影响是微小的并且也是有局限性的,只有一些部门,如钢铁产业经历了价格和产出的下降,但被其他地区的需求增加所弥补,并且在此期间美国的进口也有轻微的下降,尽管进口价格大幅下落,因为美国对亚洲产品的需求弹性很小。

对贸易在危机传染中作用的争论分歧是非常大的,前三篇文章认为贸易在危机传染中起主要作用,后三篇文章则认为贸易在危机传染中的作用是不显著的。也有一些文章的结论得出相对中性的结论:贸易联系在危机传染中起到了一定作用,但被其他因素所掩盖。

Kaminsky and Reinhart (2000)检验了墨西哥和亚洲金融危机扩散中双边贸易和第三方贸易如何影响危机传染的概率,得出结论:贸易途径能部分解释泰国到马来西亚、韩国到菲律宾的危机扩散,但不能有效解释墨西哥到阿根廷、泰国到印度尼西亚的危机扩散。

Wincoop and Yi (2000)只研究了亚洲危机对美国短期GDP的影响,他们认为亚洲危机通过三种渠道影响美国经济:亚洲经济的衰退降低了对美国出口品的需求;汇率变动降低了从亚洲进口商品的美元价格;流出亚洲的资金降低了资本成本因而增加了美国的需求。他们认为第一种影响的负效应被第三种影响的正效应所抵消(第二种效应的影响是微弱的)。因而,尽管亚洲经济通过贸易影响了美国经济,但这种影响被其他效应所抵消。

二、已有研究结论分析

总的来说,许多文章对贸易在危机传染中的角色和重要性进行了检验,正如计算方法和计算技巧一样,结论也存在很大差别,争议较大。有认为贸易重要的,也有认为不重要的,分歧较大。总体上,有四个方面可进行进一步探索:

(一)研究方法

在已有的文献中,对贸易在危机传染中的研究方法主要有两大类。第一类研究方法从贸易总额占GDP的比重出发,考虑贸易额下降引发货币危机的可能性,大多数研究支持贸易在危机传染中不起主要作用(持此类观点的学者有Masson,1998;Baig and Goldfajn,1998;Harrigan,2000等)。此一类研究有两个关键:一个是贸易乘数,贸易额减少不但直接减少外汇流入,而且造成的GDP损失会按贸易乘数成倍放大,但贸易乘数的实际测算涉及多方面的因素,是一个尚未彻底解决的问题。另一个关键因素是预期的影响,贸易损失引起的货币压力不单是外汇数额的直接减少,还会增加人们对货币贬值的预期,由于预期是一个心理变化的过程,难以用公式准确量化,这也就使得贸易与货币压力之间的关系难以准确度量。所以用这种方法来测量贸易对货币压力的影响的文章相对较少,或者只是将其作为研究过程中的一个指标。第二类研究方法是将贸易变化作为一个指标,并与其他宏观指标一同放在模型中,通过多元回归分析来考虑贸易及各种宏观因素在危机传染中的重要性,如Kristin (2000),Eichengreen,Rose and Wyplosz (1996)等。这类分析方法存在几个方面的问题:一是各种指标(贸易指标与各种宏观指标)对形成货币压力的影响不同,因而各种指标的权重的选取不同,得出的结论也会不同。二是异方差的处理,Rigobon (2000)证明了如果序列中存在异方差,则回归结果不再是无偏或一致的估计量。所以本书在处理时应特别注意对序列异方差的处理,提高模型结果的可信度。三是回归分析之前应先考虑序列是否为平稳序列,否则应先作协整检验,避免回归效果出现偏差,而上述文献中均未进行类似处理。

(二)研究的样本范围

从前面的分析中可以看到,研究危机传染的文献的作者主要是西方学者,国内研究危机根源的文章较多,但从货币危机传染的角度来研究的文章则甚少。由于不同地区的国家发展模式和经济特点的不同,所以用不同地区的数据来说明同一问题可能会出现偏差,正如不能用拉美债务危机来解释亚洲的货币危机一样。所以本书仅以亚洲的市场化初期国家为样本(国家名单及来源见附注),来分析被危机感染的国家和非危机国家与地区间在各种因素上的差别,这样的样本范围可以避免由于发展模式、文化背景、汇率制度及各种经济基础的不同而带来的模型上的缺陷。国外学者(Reuven Glick and Andrew K. Rose,1998)已经证明危机的蔓延具有聚类性,即同一个危机大都在一个地区或区域内发生。

(三)样本时间

由于大部分文献都在危机发生后的短时间内研究完成,受数据影响,无法研究危机前与危机后货币压力传染与贸易因素在结构上是否存在变化,也就是二者关系的稳定性。

(四)指标值

一个重要问题就是测量的绝对性与相对性的问题。由于各类经济数据的单位以及数据的数值在数量级上差别较大,直接数据的分析将会造成回归系数差别也较大。为了减少回归系数的差异,我们先对数据作相应的处理。用当年数据相对于上年数据的变动率作为基本数据来作回归分析,如此避免了两个方面的问题:一是数据差异过大对回归系数的影响;二是货币危机的传染主要是研究汇率突变带来的链式反应,也就是汇率变动在国际间的传染。相比而言,直接数据更能说明变量间的长期趋势,而变动率指标更能说明数据变动带来的相互影响。另外,总体上看数据的变动率指标在数量级上基本相当,回归系数更能体现各种指标变动率之间的关系。

接下来,本书将结合亚洲国家的历史数据实证检验各种经济因素特别是贸易指标对货币压力影响的显著性。

第三节 贸易传染的实证分析

本节将采用合成数据的弹性分析方法,对亚洲市场化国家[3]在危机前后货币压力传染中贸易因素的影响力及结构稳定性进行实证研究,并将贸易因素及其他因素对货币压力指标的影响进行对比分析。文中数据均来源于国际货币基金组织数据库。

一、指标选取及模型的确定

为了研究亚洲国家的共性规律,本书主要对合成数据进行实证。为了检验各种因素与货币压力产生的关系,在可获得数据的前提下,本书尽量将各类因素纳入模型中,涉及的合成数据指标主要有(除uslp外,其余指标均用合成数据表示):

assp:国外资产净值变动率。

leap:社会公众贷款申请额(总申请额减去政府贷款申请额)变动率。

liap:国外负债总额变动率。

expc:出口总额变动率。

inpc:进口总额变动率。

mper:货币流通量(货币加上准货币)变动率。

cpip:消费者指数变动率。

rerc:实际汇率变动率。

pres:储备额变动率。

dev:货币贬值率(对美元)。

tlip:对银行负债流量的变动率。

uslp:国际利率变动率(用美国6月期贷款利率变动率替代)。

与第二章相同,货币压力仍表示促使货币危机形成的力量大小,包括储备减少、利率提高、汇率贬值等因素(由于利率工具的多功能性,除货币压力外的其他因素也会造成利率的增加,在本书中暂不考虑利率因素),用cri表示,其计算公式为:

![]()

式中:@inv ()表示括号中表达式的倒数,@stdev ()表示括号中表达式的标准差。

基本模型如下:

式中c(i) ,i = 1,2,…,11分别表示回归系数,c(12)为截距项。

由于数据原因,也为了不使数据变动过于频繁,本书指标频率为季度,变动率均指当季对上一季度的变动率。由于商品的调整比金融变量需要更长的时期,本书选择在更长的时间范围内来考查模型,样本范围取1990年第一季度至2003年第二季度。

关于亚洲金融危机,还有一种观点认为其与美国在20世纪90年代中期利率的大幅上升有关,Masson (1988)称之为“飓风效应” 。本书在模型中加入了国际利率(美国6月期贷款利率),用来对“飓风效应”的存在性和影响力进行检验。

在进行因素实证前,先对常用的一些回归方法进行比较。从结果(表5.6)来看,各种时间序列均不存在序列相关的问题,但从回归标准误差、调整后的R值以及F值等指标结果上看,固定截距、广义最小二乘法优于其他几种分析方法,在后文的研究中本书均采用固定截距、广义最小二乘法进行讨论。

表5.6 各种回归模型的优度比较

资料来源:EVIEWS软件的计算结果。原始资料来源:国际货币基金组织IFS网上数据库。网址:http://ifs.apdi.net/imf/ifsbrowser.aspx?branch=ROOT。

在指标值选取上,由于各指标在数量级和方差上的较大差异,不宜直接用各类数据进行分析。进一步对两类常用模型——对数模型和变动率模型进行试算。模型优度结果见表5.7和表5.8。在多元线性回归中,L值(对数似然比)越大,残差平方和越小,模型的F检验值越大,说明模型越精确。从结果来看,对数模型解释力相对较低。而且,如前所述,变动率模型更有利于刻画指标间的弹性关系。

表5.7 变动率模型优度指标

资料来源:EVIEWS软件的计算结果。原始资料来源:国际货币基金组织IFS网上数据库。网址:http://ifs.apdi.net/imf/ifsbrowser.aspx?branch=ROOT。

表5.8 对数模型优度指标

资料来源:EVIEWS软件的计算结果。原始资料来源:国际货币基金组织IFS网上数据库。网址:http://ifs.apdi.net/imf/ifsbrowser.aspx?branch=ROOT。

综合以上分析,下文将采用合成数据指标的变动率的广义回归模型作为研究方法。

二、各种因素影响力及结构稳定性分析

首先考查基本模型货币压力与各种经济因素的关系(式中指标均为合成数据的季度变动率,计算结果见表5.9)。从结论上看,对货币压力影响较大的因素有三个:名义货币贬值率、储备变化率、实际汇率贬值率,这三个因素变动1个百分点时,会分别带来货币压力指数9.20%、2.84%、-0.76%的变化,由于实际有效汇率贬值与货币压力的反向变化,所以实际有效汇率的回归系数为负值,与理论一致。但从回归系数的P值来看(5%的显著性水平),名义货币贬值率、储备变化率、国外负债总额变动率、对银行负债流量的变动率、国际利率变动率等因素相对于公众贷款申请额变动率、进出口额变动率、货币流量变动率以及实际有效汇率变动率、消费者指数变动率等因素对货币压力的影响更为显著。

表5.9 货币压力与经济基础指标的变动率模型

资料来源:EVIEWS软件的计算结果。原始资料来源:国际货币基金组织IFS网上数据库。网址:http://ifs.apdi.net/imf/ifsbrowser.aspx?branch=ROOT。

从模型优度来看,DW统计量的值为1.86,比较接近2,在观测量为52和自变量为11个的模型中,是不存在自相关结果的。而且模型进行了怀特异方差处理,加权回归的结果也消除了异方差对模型的影响。另外,合成数据中较难处理的是多重共线性对模型的影响,其直接后果是回归系数标准误差变大,置信区间变宽,估计值的稳定性降低。EVIEWS软件考虑到了多重共线性的问题,当存在完全或高度共线性回归时,将提示存在共线性问题,不能给出回归结果。这说明表5.9对应的模型并不存在严重的共线性问题。但由于解释变量多达11个,解释变量间容易存在共线性,为了进一步提高模型的稳定性和可信度,将一些不显著的因素(回归系数P值大于0.05)从模型中剔除,降低共线性存在的可能性,并筛选出对货币压力最显著的指标。考虑到可能存在偏误,本书还将系数标准误差较大的因素(系数标准误差大于0.5)放入模型中重新回归,并将不显著变量从模型中剔除,最终得到如下结果(表5.10),其模型为:

![]()

表5.10 货币压力与经济基础指标的弹性模型

资料来源:EVIEWS软件的计算结果。原始资料来源:国际货币基金组织IFS网上数据库。网址:http://ifs.apdi.net/imf/ifsbrowser.aspx?branch=ROOT。

从结果来看,对货币压力影响最显著的几个因素是货币贬值率、储备变动率、对银行负债流量的变动率、国际利率的变动率以及实际有效汇率变动率,这几个因素对货币压力每变动1个单位,货币压力分别变动11.56、3.42、0.01、-0.97和-0.81个单位(但意外的是,美国利率对货币压力的影响始终为负)。从系数检验的P值来看,这些因素在模型中是显著的。

有一点需要说明的是,在上述模型结果中,调整后的可决系数之所以近似于1,主要是因为实际有效汇率与货币压力的关系,单独用货币压力对实际有效汇率进行回归,也得到较高的可决系数,近似于1 (见表5.11)。这也是前面几个模型中可决系数较高的主要原因,说明实际有效汇率的变动对货币压力的变动影响非常大。为了防止出现虚增的回归系数,本书将实际有效汇率从模型中剔除,得到模型结果(见表5.12)中的可决系数为0.75,仍优于类似文献中的结果。各变量与货币压力的关系与前面结果(表5.10)较为一致,说明模型的结果是比较稳定的。

表5.11 货币压力与实际有效汇率的线性关系

资料来源:EVIEWS软件的计算结果。原始资料来源:国际货币基金组织IFS网上数据库。网址:http://ifs.apdi.net/imf/ifsbrowser.aspx?branch=ROOT。

表5.12 货币压力与经济基础指标的弹性模型(去除rerc)

资料来源:EVIEWS软件的计算结果。原始资料来源:国际货币基金组织IFS网上数据库。网址:http://ifs.apdi.net/imf/ifsbrowser.aspx?branch=ROOT。

三、贸易因素影响力检定

为了检验贸易量对货币压力的影响力,本书将贸易因素加入最终模型中,利用如下模型检验进出口变动率对货币压力影响的显著程度:

Wald系数检验结果见表5.13。由于P值并不显著,说明进出口变动率对货币压力的影响并不明显。

总体来看,亚洲国家13年的历史数据显示,形成货币压力的主要因素是名义汇率贬值率、储备变动率、对银行负债流量的变动率、实际有效汇率变动率及国际利率变动率,而贸易因素对货币压力的影响并不显著。

表5.13 Wald系数检验

资料来源:EVIEWS软件的计算结果。原始资料来源:国际货币基金组织IFS网上数据库。网址:http://ifs.apdi.net/imf/ifsbrowser.aspx?branch=ROOT。

四、结构稳定性判断

接下来考查在危机前后模型的结构是否稳定,货币压力与各决策变量的关系是否发生了变化。本书取1990年第一季度至1997年第一季度为危机前时段,1998年第二季度至2003年第二季度为危机后时段。

设整个时段的残差平方和为s1,危机前时段的残差平方和为s2,危机后时段的残差平方和为s3,危机前时段的样本量为n1,危机后时段的样本量为n2,决策变量个数为k,根据chow检验法则:

![]()

服从参数为(k,n1+ n2- k)的F分布。

模型检验结果如下:s1= 573.55,s2= 291.47,s3= 158.27,k = 6,n1= 28,n2= 21。

![]()

当显著性水平为5%时,Fa (k, n1+ n2- k)= F0.05 (6, 41)= 2.32977,由于实际值小于临界值,故接受原假设:认为危机前后模型结构没有发生变化。过去10余年间亚洲市场化国家的实际数据显示:货币压力与各类经济因素间的结构关系是稳定的。这对制定相应的政策是有利的。

第四节 投资渠道与危机传染

由于危机传染涉及众多因素,目前单独从投资渠道研究危机传染的文献非常少。投资传染、贸易传染、市场联系、预期变化、投机攻击是一个复杂的、综合的影响体系,最终促成危机的传染。但也有学者进行过这方面的研究,尽管Henry Wan Jr,Wing-Keung Wong (2002)总结说明,①投资传染在整个危机传染中不是主要因素。Itay Goldstein and Ady Pauzner (2004)建立了一个模型,②说明投资渠道可能引发危机的传递。国内也有许多学者研究投资货币政策及经济增长等方面的传递作用,但视角与货币危机的国际传导还是不同的。

货币危机的投资传导渠道指危机通过投资链影响其他国家货币或经济稳定的途径和机制,投资传导效应包括直接传导效应和间接传导效应。货币直接传导效应指由于货币危机的爆发,被传导国家在危机国家的投资遭受巨额损失,从而影响货币稳定的过程。比如在泰国爆发危机后,韩国、日本等国企业和机构在泰国的投资损失对韩元和日元的影响就属于投资的直接传导效应。投资传导渠道还会形成间接传导效应,指被传导国家通过第三国在危机国家的投资损失。假设A国为危机发生国家,B国在A国有直接投资,由于A国发生危机,B国投资机构或企业遭受直接投资损失,使得C国在B国的投资也跟着缩水,这类投资损失可归类于C国的间接投资损失。间接投资损失引发的货币压力称为间接传导效应。这与间接贸易传导存在相似之处。总的来看,可将直接投资传导和间接投资传导统称为投资传导。在特定环境下,投资损失可能引起大量资金的迅速流动,产生巨大的货币压力,由投资损失带来的货币压力,称为投资的联动效应,包括投资损失引发的投资者大量撤资、国际贷款机构大幅降低贷款、投机者的投机攻击和估空本币等。

投资传导和投资传导的联动效应在其起因、次序和规模等方面都有所差异。投资传导是由于危机国家的货币危机给被传导国家带来的直接和间接投资损失,而传导的联动效应则是由直接和间接投资损失引发的联动效应(资金撤离、投机攻击、预期改变、股市及汇市波动等)。从次序上看,投资损失引发了投资传导的联动效应。从功能上看,投资损失传导是引火线,投资传导的联动效应则是造成被传导国家货币动荡的直接动力。从统计角度对比,投资损失可以进行相应的统计计算。投资传导的联动效应则由于与预期、投机炒作等因素关联,难以准确计算。从可监控性的角度比较,由于各个投资机构或企业对投资都存在比较严格的风险控制,投资损失的规模是可控的或者说可监管的。投资传导的联动效应则由于资本市场资金流动的超大规模和速度而变得难以控制。在资本市场高度发达、高流动性、竞争异常激烈的背景下,投资者和投机者对风险都非常敏感,投机者对将来的预期处于一种更保守或谨慎的状态,一些小的国际经济或政治事件都可能引起股市、汇市的大幅波动。对一个国家而言,类似国家的货币危机足以使得本国的国际投资者和投机者成为惊弓之鸟,一有风吹草动(贸易损失或投资损失),就会导致大规模资金的迅速流动,形成巨大的货币压力。

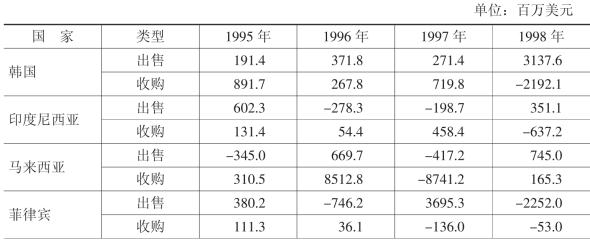

联合国贸易发展会议(United Nations Conference on Trade And Development,UNCTAD)网上数据库(World investment Directory on-line)提供了各个国家主要的投资和并购数据。由于直接的投资数据涉及不同国家、不同行业、不同的企业或机构,直接准确的计算比较困难。综合考虑投资传导效应及其联动效应,观察各个危机国家的直接投资流量及存量危机年份的变化额(当年与上年值的差异)以及主要危机国家并购情况的变化,结果分别见表5.14和表5.15。

表5.14 主要危机国家国外直接投资(FDI)变动额表

资料来源:根据UNCTAD: united nations conference on trade development数据计算得到。网址:http: //www.unctad.org/Templates/Page.asp?intItemID=3198&lang=1。

表5.15 主要危机国家并购变动额表

续表

资料来源:根据UNCTAD: united nations conference on trade development数据计算得到。网址:http: //www.unctad.org/Templates/Page.asp?intItemID=3198&lang=1。

从表中数据来看,在危机前的1995年和1996年,除菲律宾外,其余四国的FDI流量均为正值。而到1997年,除泰国和韩国外,其余三国的FDI流量均为负值,泰国的FDI存量也大幅减少,减少额达60多亿美元。马来西亚、菲律宾、印度尼西亚的FDI流量减少额分别超过9.7、2.7、15.1亿美元。从主要危机国家并购变动额表也可看出,在危机期间,并购活动也呈明显的减速趋势。

第五节 本章小结

本章主要研究货币危机沿贸易渠道的传染性问题。第一节主要讨论货币压力沿贸易渠道的直接传染和间接传染问题,分析了传染性货币贬值沿贸易渠道的传染机制。第二节对已有的实证研究和理论文献进行了总结。由于研究的样本范围和时间段的不同,在第三节中,本书专门结合亚洲国家的实际数据,利用合成数据的弹性分析法,从指标突变的角度把贸易因素与其他经济因素及货币压力形成的关系进行了对比分析,得到了可决系数高于同类文献的结果,在这些基础上对亚洲金融危机前后的数据进行了结构稳定性的判断。第四节简单分析了投资渠道的危机传染问题,由于涉及因素多,且笔者未能获得详细数据,故只做了宏观分析,未能具体深入。

研究结果表明:贸易因素对货币压力的影响并不显著,对货币压力影响显著的因素是名义汇率贬值率、储备变动率、对银行负债流量的变动率、国际利率变动率和实际有效汇率的变动率。汇率贬值率、储备变动率每1个百分点的变动,会分别带来货币压力11.5和3.4个百分点的变动,银行负债流量对货币压力的影响则相对较弱,只有0.006个百分点的变动。实际有效汇率和国际利率每1个百分点的变动,则分别会带来货币压力约0.96和0.81个百分点的反向变动。在过去10余年间,亚洲市场化国家与各类经济因素的结构关系是稳定的,这对亚洲国家汇率政策的制定将是一个参考。在投资传染渠道上,在危机发生期间,主要危机国家的国外投资明显下降,并购活动也呈明显下降趋势。

【注释】

[1]Abdelhak Senhadji and Claudio Montenegro,1998. Time Series Analysis of Export Demand Equations:A Cross-Country Analysis,IMF Working Paper,WP/98/149

Rose,A.,1990. Exchange Rates and the Trade Balance:Some Evidence from Developing Countries,Economic Letters,Vol.34,271-275

Rose, A., 1991. The Role of Exchange Rates in Popular Models of International Trade: Dose the Marshall-Lerner Condition Hold? ,Journal of International Economics,Vol.30,301-316

Ostry,J. and Rose,A.,1992. An Empirical Evaluation of the Macroeconomic Effects of Tariffs,Journal of International Money and Finance,Vol.11,63-79

Reinhart,C.,1995. Devaluation Relative Prices,and International Trade,IMF Staff Papers,Vol.42,No. 2

Senhadji,A.,1998. Time Series Analysis of Structural Import Demand Equations:A Cross-Country Analysis,IMF Staff Papers,Vol.45,No.2,236-268

[2]Paolo Pesenti and Cedric Tille, 2000. The Economics of Currency Crises and Contagion: an Introduction,FRBNY Economic Policy Review

Kaminsky,Graciela and Carmen Reinhart, 2000. On Crisese, Contagion, and Confusion. Journal of Internaional Economics 51,145-168

Wincoop,Eric van and Kei-Mu Yi. Asia Crisis Post-Mortem:Where did the Money Go and did the United States Benefit? ,Federal Reserve Bank of New York Economic Policy Review 6(3) :51-70

[3]合成数据的截面单元由以下亚洲国家或地区构成:阿富汗、不丹、柬埔寨、中国、斐济、几内亚、中国香港、印度、印度尼西亚、韩国、老挝、中国澳门、马来西亚、马尔代夫、缅甸、尼泊尔、巴基斯坦、菲律宾、萨摩亚群岛、新加坡、所罗门、斯里兰卡、泰国、汤加、瓦努阿图、越南

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。