第六节 投机性冲击与货币危机

一、货币危机的内涵

首先是《新帕尔格雷夫货币金融大辞典》的定义,该书中指出,货币危机(Currency Crisis)是指某一国家或几个国家的货币要兑换为其他国家的货币,通常表现为迫使这些国家货币贬值的巨大压力,其结果是这些国家货币的大幅度贬值。另一种是国际货币基金组织在1998年《世界经济展望》中的定义,认为货币危机是指这样一种情况,在外汇市场上针对一国货币汇率的投机性冲击导致货币贬值(或大幅贬值),并且投机行为迫使该国中央银行通过大量动用外汇储备或提高借贷利率的方法来维护货币的汇率。

二、投机性冲击与货币危机

(一)第一代货币危机模型

1979年,克鲁格曼提出国际收支危机模型,后经弗拉德(Robert Flood)和加勃(Peter Garber)扩展,该模型被称为货币危机的第一代理论模型。国际收支危机模型的结构以汇率决定理论中的货币分析方法为基础,以投机者的理性预期为前提。该模型假定政府为解决财政赤字问题会无限制地发行纸币,不顾外汇储备,而同时中央银行为维持固定汇率制度会无限制地抛出外汇直至外汇储备消耗殆尽。政府试图用增发货币的方式为财政赤字融资,但是在固定汇率制度下,政府所能够增发的货币受公众资产选择的制约,超出公众实际货币需求的那部分货币会转化为对政府外汇储备的购买。因此,只要政府持续地为赤字融资,外汇储备迟早有一天会枯竭,从而导致固定汇率制度的崩溃。

该模型有如下假设:(1)一个小型开放经济国家,该国的居民只消费单一的可贸易商品,其汇率钉住其主要贸易伙伴国货币,汇率由购买力平价决定;(2)经济主体是完全预期的,并且可供本国居民选择的资产有本币、外币、本国债券和外国债券四种,各种资产间是完全可替代的;(3)没有私人银行,货币供给总量等于基础货币,包括国内信贷和中央银行所持有的外汇储备两部分;(4)国内信贷增长率为外生变量,是一个固定的常数;(5)本国货币当局利用其持有的外汇储备维护固定汇率制。

国际收支危机模型的理论认为,如果名义汇率政策像政府所宣称的那样,当外汇储备降至一定的底线之前将有义务维持固定汇率,因此,分析的重点将放在国内货币市场私人和政府的行为上。

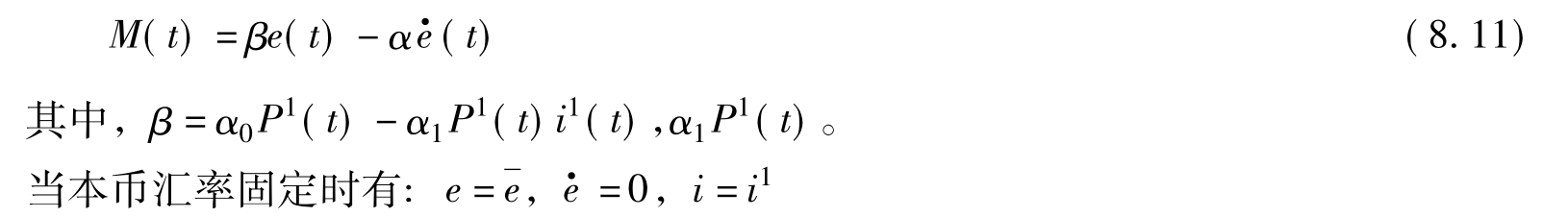

国际收支危机模型的理论认为,如果名义汇率政策像政府所宣称的那样,当外汇储备降至一定的底线之前将有义务维持固定汇率,因此,分析的重点将放在国内货币市场私人和政府的行为上。而国内货币市场的均衡条件可以表示为:

![]()

其中,M(t)、P(t)、i(t)分别代表t时刻国内货币存量、国内价格和利率,α0、α1常数,且α1>0。等式左边是货币市场的供给,右边是货币市场的需求。

而国内基础货币的构成方程为:

![]()

即本币的供给等于国内信贷总量与货币当局持有的外汇储备之和。

同时,国内信贷以固定的非负的增长率增加,即:

![]()

购买力平价成立,用P1(t)和e(t)分别代表国外价格和单位外币的本币价格,则:

![]()

无抛补的利率平价成立:

![]()

其中,i(t)、i1(t)分别表示本国和外国的利率,[ (t)r/e(t)]表示本币的贬值率。

(t)r/e(t)]表示本币的贬值率。

综上所述,得到:

而时刻的外汇储备为:

![]()

而且储备的变动率就等于国内信贷的变动率,即,这说明实施固定汇率的货币当局必须适时调节本国的货币供给以维持固定汇率,即相应地调整R与D之间的比例。假定政府为了实现经济增长目标而实施扩张性货币政策,D以固定速率增加,则外汇储备R必须以同样的速率减少才能保持汇率不变。直到外汇储备耗尽(即R=0)为止,货币当局无力继续维持固定汇率时,要么本币大幅度贬值并建立新的钉住汇率制,要么允许汇率自由浮动。假定这一固定汇率崩溃的时刻(即投机性冲击成功的时刻)为T,则根据前面的式子,时刻T以后的货币市场均衡条件为:

![]()

而且,由于T时刻以后货币当局持有的外汇储备已经耗尽,基础货币就等于国内信贷,即M(T+)=D(T+)。

投机者发动投机性攻击的时间取决于其对投机利润的估计,而投机利润在很大程度上又取决于攻击成功后的汇率水平——影子汇率(Shadow Exchange Rate)。这一汇率是指投机性攻击耗尽了货币当局的所有储备并且无法进行其他方式的干预时,由外汇市场自由供求所决定的本币的浮动汇率水平,它体现了本币的真实价值。设影子汇率为 (t)=

(t)= (t)=λ,

(t)=λ,

与 (t)=μ0+ μ1M(t)一起代入前面的式子,化简得到影子汇率为:

(t)=μ0+ μ1M(t)一起代入前面的式子,化简得到影子汇率为:

![]()

假设T时刻以后的影子汇率大于固定汇率(即本币贬值),那么投机者对本币发动攻击(即抛出本币,并从中央银行手中购入等量外汇储备)成功后(即固定汇率崩溃后),将能获得总额为[ (t)-e(t)]R(t-)的投机利润,其中R(t-)为此前购入的外汇储备。当每一个交易主体都充分预期到这一点时,他们就会竭尽所能购买外汇储备并抛售本币,不断地提前发动投机攻击,直至影子汇率等于固定汇率(即

(t)-e(t)]R(t-)的投机利润,其中R(t-)为此前购入的外汇储备。当每一个交易主体都充分预期到这一点时,他们就会竭尽所能购买外汇储备并抛售本币,不断地提前发动投机攻击,直至影子汇率等于固定汇率(即 =

= 的那一时刻发动攻击,这时的投机收益就会从零变为正值,而此时刻也就是固定汇率崩溃的时刻。

的那一时刻发动攻击,这时的投机收益就会从零变为正值,而此时刻也就是固定汇率崩溃的时刻。

根据上述判断,令 (t)=

(t)= ,将上式和式M(t)=βe(t)-

,将上式和式M(t)=βe(t)- (t)联立(注意e的

(t)联立(注意e的 (t)=0且

(t)=0且 =[D(0)+ R(0)]/β,得:

=[D(0)+ R(0)]/β,得:

![]()

上式决定了投机性攻击使固定汇率崩溃的时刻,它说明两个问题:第一,货币当局所拥有的初始外汇储备R(0)越少,固定汇率崩溃的时间就越早,投机性攻击就越容易得逞;第二,国内信贷增长速度越快,即 (t)=0越大,投机冲击发生的时间就越早,会加速固定汇率的崩溃。

(t)=0越大,投机冲击发生的时间就越早,会加速固定汇率的崩溃。

克鲁格曼提出的国际收支危机模型的结论可以总结为:与固定汇率制度相矛盾的宏观经济政策,主要是扩张性的财政政策,最终将不可避免地导致外汇储备耗尽,从而导致固定汇率制度崩溃。但是外汇储备耗尽并不是一个平稳的、渐进的过程,而是有一个临界点,在这个临界点上,投机者会突然将政府手中的所有的外汇储备全部买光,从而使固定汇率制提前崩溃。换句话说,在外汇储备自然减少到零之前,固定汇率制度将会因遭遇一个突发的投机性攻击而提前崩溃。

爱德华兹(Edwards)在1995年对1954年到1975年的87次货币危机进行了实证研究。他发现这些危机的爆发正如国际收支危机模型所预示的那样,其共同特点是危机的发生都伴随着巨额的财政赤字,而且这些财政赤字往往都是通过中央银行对政府的扩张性信贷政策来加以弥补的。但是,从20世纪80年代以后,货币危机呈现出另外一些不为国际收支危机模型所描述和预示的特征。例如,1994年墨西哥比索危机,墨西哥的财政还略有盈余。这表明,货币危机还可能由其他的、未曾被国际收支模型所考虑的因素而引发。

作为第一代货币危机理论,国际收支危机理论是一种较为简单而直观的学说,关注的重点是经济基本因素。该理论最根本的一点就是:货币危机的根源在于一国经济政策与汇率制度的不协调,特别是扩张性货币、财政政策与维持固定汇率制度之间不可调和的冲突终将导致本币影子汇率与名义汇率之间的差距,进而被投机者所利用。其次,该理论认为对本币的投机性攻击并不是投资人非理性行为或者市场操纵者作用的结果,相反,它恰恰是投资者在经济基本因素与汇率制度发生尖锐冲突时理性选择的结果,因此第一代模型也被称为“理性攻击模型”(Rational Attack Model)。

但是,国际收支危机理论也有许多不足之处,其中最重要的一点是它关注的是政府的政策而并非市场的反应,并且对政府行为的假设条件太多,不太符合现实。首先,它假设政府的行为是单一线性的,即政府以一种机械的方式制定政策,不论外部环境如何,都固执地坚持以增发信贷来弥补财政赤字,导致外汇储备耗尽,外部经济失衡。而事实上,政府必须兼顾经济的内外均衡,必要时还得调整财政政策以适应国际收支的状况。这一点显然与假设不相符。其次,政府对固定汇率的承诺是僵化不变的,并且维持固定汇率的手段也只是出售外汇储备。事实上,对固定汇率的维护是有成本的,它应该是一种相机抉择的产物而不只是简单地出售外汇储备。另外,即便是维护固定汇率,除了出售储备之外也有多种方法,例如提高利率,紧缩货币供给等。

(二)第二代货币危机模型

1992年爆发了欧洲货币体系危机,1994年墨西哥又爆发了货币危机。这些货币危机的爆发更大程度上与政府的政策选择、投资者的心理预期及市场传导机制相联系,而不像以往的危机那样与经济基本因素关系密切。人们逐渐认识到国际收支危机模型还不是很完善,它们只能解释危机爆发的某些层面。这样,自我实现的(Self-Fulfilling)货币危机理论诞生了,这个理论被称为第二代货币危机理论。

1994年,奥布斯菲尔德发表了“货币危机的逻辑(The Logic of Currency Crises)”一文。在该文中,他建立了两个模型。在第一个模型中,利率是公共债务的决定因素,而贬值预期导致政府公共债务负担的加重,促使货币当局放弃固定汇率;在第二个模型中,劳动者的工资合同受到汇率预期的影响,而工资水平又是决定产出的成本因素之一,因此当贬值预期上升时,高工资和低就业、低产出就会促使政府放弃固定汇率。下面简要介绍这两个模型。

1.利率冲击模型

奥布斯菲尔德将时间分为两个时期,即1期和2期。在这两个时期中,政府支付的债务分别为0D1和0D2,得到的外汇收入为0f1和0f2,政府的实际消费支出为g1和g2,并且只在2期征税,税率为t,i为国内的利率,i*为国外的利率,1期汇率固定为e1,2期汇率变为e2。假设购买力平价和无抛补的利率平价成立且各期汇率等于各期的价格水平。

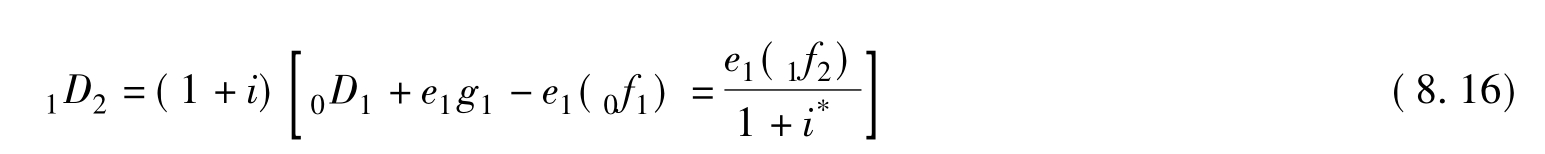

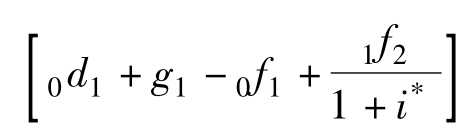

公共部门的现金流量约束就是政府受到的财政约束。令1D2为1期发生的到2期偿还的公共债务,1期政府受到的财政约束为:

可见,利率是公共债务的重要决定因素。

同理,2期的现金流量约束,即财政约束为:

![]()

由于政府只关心贬值预期变化时税率和通货膨胀的扭曲效应,因此政府的损失函数可以设为:

![]()

其中,θ=(e2-e1)/e2,是2期本币汇率的贬值率,是贬值相对于税收的权数。

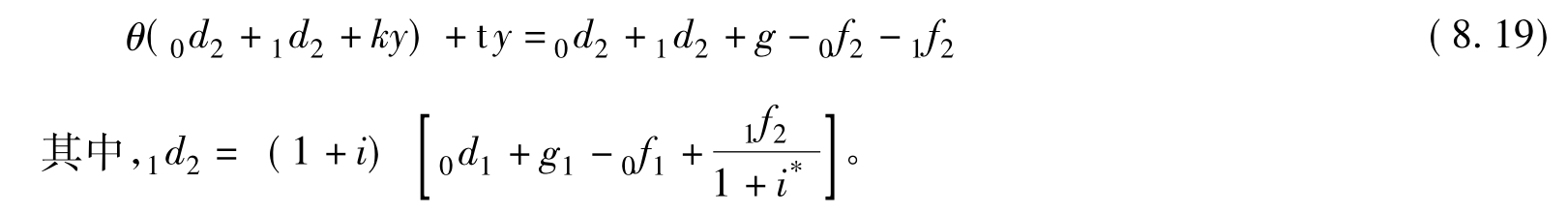

综合前面两期财政约束,并令tds代表相应的tDs的真实值(即排除了通货膨胀因素的值),可得到总的财政约束为:

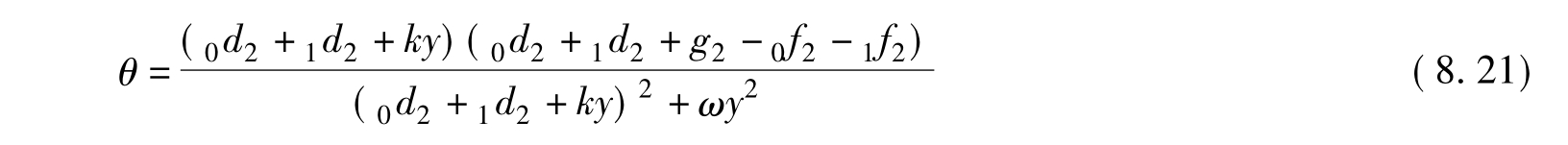

政府的目标是在总的财政约束下使损失函数取最小值,由此可以得到以下关系式:

![]()

此式说明,在最优条件成立时,每单位本币贬值带来的边际成本等于提高税率的边际成本。由前两式,得到政府的意愿贬值率θ的决定式:

由1d2=(1+ i) 式知,本国利率是公共债务1d2的决定因素,而1d2又决定了政府的意愿贬值率θ,因此利率水平也成为决定贬值率的因素。金融市场上的投资人是理性预期的个体,会对政府的目标行为进行理性的预测,当人们普遍预期本币贬值时,这种预期就会反映在本国利率的提高上,即公共债务的成本上升,通过上式所给出的机制使得政府的意愿贬值率增大。

式知,本国利率是公共债务1d2的决定因素,而1d2又决定了政府的意愿贬值率θ,因此利率水平也成为决定贬值率的因素。金融市场上的投资人是理性预期的个体,会对政府的目标行为进行理性的预测,当人们普遍预期本币贬值时,这种预期就会反映在本国利率的提高上,即公共债务的成本上升,通过上式所给出的机制使得政府的意愿贬值率增大。

为了确定政府意愿贬值率的值,可以将前式和利率平价条件θ=(1+ i*)/(1+ i)联立得到两个均衡点:一个是对应较低利率水平和贬值率的(i1,θ1),另一个是对应较高利率水平和贬值率的(i2,θ2)。对政府的政策选择而言,这是一个相机抉择的问题。事实上,尽管在低贬值率的均衡中政府损失比较小,但债券市场上投资者所预期的利率却不一定与较低的利率相符,因为人们往往在预期贬值时宁愿相信更大的贬值率,于是实际的均衡点往往是(i2,θ2)。

2.总需求冲击模型

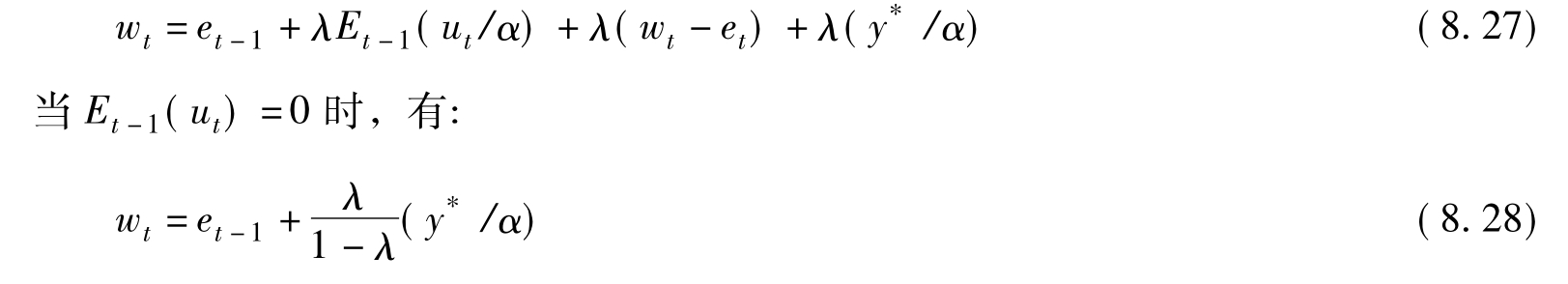

奥布斯菲尔德在其第二个模型中,将利率上升带来的公共债务负担改为因劳动力工资水平上升而带来的总需求压力。假设工资水平w是当期汇率水平e的期望值函数:

![]()

E代表取数学期望值。

工资水平又决定着产出y:

![]()

其中,ut代表来自外国利率、政府和私人需求变动的冲击变量。

令政府的流量损失函数为:

![]()

其中,y*为政府意图达到的产出水平。

将上式对汇率et求导得:

![]()

定义λ=a1/(ω +a2),得到政府的反应函数为:

![]()

可见,政府可以通过变动汇率的方法来抵消需求扰动ut对产出的影响,并且由于工资wt是在t-1期决定的,当高工资带来的通货膨胀风险可能削弱本国的竞争力时,政府的最优选择就是贬值。同理,政府可以通过贬值使产出水平超过自然水平。

同样地,私人部门也会根据其掌握的信息来预期政府的政策,并采取相应的对策,例如根据前式的政府反应函数来决定自身所要求的工资水平:

综合前三式,由政府行为和私人行为所产生的均衡贬值率为:

![]()

可见,如果政府坚持固定汇率,一方面能够消除通货膨胀倾向,但另一方面也排除了政府对不可预测的产出冲击ut做出反应的可能性。而在实际中,政府通常是在大部分时间里维持固定汇率,只有当扰动具有足够大的冲击力时才实施贬值。

第二代货币危机理论是在第一代货币危机理论的基础上提出的,其关注的重点不再是政府的线性行为,而是政府与市场交易主体之间的行为博弈。在这里,多重均衡取代了单一均衡,本币贬值与否取决于政府对于市场预期的反应,于是市场对贬值的预期往往造成了自我实现式的汇率贬值。从本质上看,第二代货币危机理论回答了三个问题:第一,政府为何要放弃固定汇率。由奥布斯菲尔德的模型可以得出结论,本币汇率贬值一方面可以减少以本币计价的债务负担;另一方面,由于工资刚性而受到失业困扰的国家可以通过贬值促成扩张性货币政策,以此刺激国内经济。第二,政府为何要维持固定汇率。固定汇率有利于国际贸易和投资的计价和结算,对有通货膨胀倾向的国家而言是政策可信度的标志,对于区域经济一体化而言是成员国对国际经济政策协调的承诺。第三,强调了公众预期在政府决策过程中的重要性。因为维持固定汇率是需要成本的,当公众预期汇率将贬值时,债权人会要求提高债权利率,工人会要求提高工资,此时政府坚持不贬值将付出更大的代价。对政府而言,与其在付出这些代价之后不得不贬值,还不如及早顺应投资人的预期主动放弃固定汇率,其结果就是本币在宏观经济基本因素恶化到必须贬值之前就已经贬值了。

第二代货币危机理论强调的是货币危机的自我实现性质,投资人的预期及政府对该预期的反应等主观因素起了决定作用。但是它的不足之处也恰在于此:首先,它没有说明是否任何一种货币都可能遭受投机性攻击,或者是否所有的投机性攻击都与基本经济因素无关。事实上,往往是那些经济基本因素有恶化迹象的国家,更容易遭受投机者的攻击。相比之下,那些经济基本因素良好,并且宣称将坚定维护固定汇率的国家一般不会首先遭受投机者的攻击。这说明,不能否认危机的发生与经济基本因素的恶化是有关系的,虽然这种关系的程度尚有待研究,但至少我们不能绝对地认为货币危机就是一种主观预期因素的产物而与经济的客观表现无关。其次,第二代货币危机模型暗含着一个中间地带的存在,在这个地带中既有可能发生投机性攻击,也有可能不发生。但是这个中间地带究竟有多宽,在现实中如何确定这一地带?这些问题都尚无定论,因为这涉及到投资者的汇率预期函数、效用函数和政府的反应函数的确定。这不仅仅是简单的理论假设,还需更多的实证研究。第三,第二代货币危机理论还忽视了另一种情况,即纵然是在危机可能发生的区间内,投资人也未必只有发起投机性攻击这一种行为选择。这是因为,投资者可以从卖出本币和买入外币中获得资本利得,但同时也必须支付交易成本。理论上这些成本可以忽略不计,但现实中的投机性攻击都是在很短的时间里完成的,其间任何很小的交易成本都有可能抵消投机收益,从而大大削减人们进行投机性攻击的动力。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。