六、新世纪藏金于民的社会价值

藏金于民潮流出现在刚刚进入的21世纪,此时的社会环境与我们祖辈们所在的20世纪的三四十年代已有极大的不同,甚至与已经改革开放后的20世纪八九十年代也有很大的不同。我国黄金从官储到民藏的转变首先是我国经济发展进步的成果,而藏金于民潮的出现有历史情结的渊源,也有现实经济因素的驱动,具有多方面的社会价值:

1.拉动需求,为黄金产业的发展添动力

人类从事经济活动的目的是为了满足人类的物质与精神的需求,没有需求的生产是对社会资源的浪费。从这个意义上讲,没有需求便没有生产,有多大的需求规模才会有多大的生产规模。需求决定生产,需求是生产的前提条件,也是最终的归宿,即使稀有、贵重的黄金也同样如此。

黄金的稀有性造成在人类社会大多数年月中都处于短缺状态,首先是由于黄金产量极低,19世纪之前的数千年人类仅生产了1万吨黄金,19世纪中叶以后黄金生产力出现突破,19世纪的百年就生产了1. 15万吨黄金。此后20世纪80年代之前又生产了7. 86万吨黄金,金产量迅速增加,但是由于“金本位制”的建立,随着世界经济规模的不断扩大,对世界货币的需求也在大幅增长,所以未能改变黄金相对短缺的基本状况。

20世纪后20年,年均产量又比前80年黄金产量提高了一倍多,总产量达到4. 9万吨。进入21世纪,2001~2007年生产了1. 7748万吨,年均产量2535. 43吨,又是20世纪后20年年均产量的1. 03倍。但此时需求情况有了变化,首先因黄金非货币化的推行,使得黄金在货币领域的需求减少,而且当代黄金主要的四个应用领域的需求形势都不乐观。

(1)工业原料。1998~2007年的10年间,工业原料用金约占总量的13. 96%,年均用金563. 9吨。由于黄金的高价值,而工业产品为了降低成本,总会千方百计地节约使用黄金,所以虽然电子工业和建筑装潢业在快速发展,但工业用金量并没有呈大幅持续增长,这期间的1999年工业原料用金592吨,为十年最高,只有2006年和2007年的需求高于1999年,而其他的7个年头均低于1999年,需求表现疲软。

(2)首饰制造。黄金由“官储”变为“民用”之后,首饰制造业成为最主要的需求领域。1998~2007年的10年间占总需求量的68. 48%,年均用金2766. 8吨。但是也同样出现了需求下降。进入21世纪需求量持续下跌。2007年比2000年需求下降了25. 06%,创近10年来历史新低。

(3)黄金投资。黄金虽然仍然是一种金融资产,有投资需求。但当今黄金投资需求有两种:一种是投资者多头合约交割形成的黄金需求;另一种是金条囤积所形成的需求。

因为全球有大量的存量黄金的存在,因此当代黄金市场有一种天然的做空倾向。投资领域黄金做空的力量大于做多的力量,所以投资在更多的时间是一种增加供应量的因素,而不是增加需求量的因素。1996~2005年的10年间有6年是存量黄金进入市场,增加了市场供应。进入21世纪的2001~2007年的7年间,2003年黄金多头投资创造了1760吨的需求,为近年最高,而2004年、2005年、2006年、2007年比2003年分别下降了100%、38. 8%、46. 8%和79. 2%。

在1998~2007年的10年间,金条囤积,即民众以黄金作为财富储藏的需求量约占5. 9%,年均238. 2吨。1997年是10年中的最高峰,需求量达到269吨。进入21世纪一直在这个水平上波动: 2001年261吨、2002年264吨、2003年180吨、2004年257吨、2005年264吨、2006年235吨和2007年236吨,分别相当于1997年需求量的97%、98%、66. 9%、95. 5%、98%、87. 4%及87. 7%。可见进入21世纪,全球民众黄金囤积的需求从总体看也是呈疲软之态。

(4)对冲需要。生产商为了规避价格风险,而往往会使用提前销售合约,将自己尚未生产的黄金提前售出形成供应量的增加。但在消费需求疲软的情况下,提前销售增加了市场供应量,又会加剧金价下跌。为了避免金价下跌的损失,生产商会反向运作,买入黄金而形成需求量。在1995~2004年的10年间,生产者对冲需求从2000年起由供应量变为需求量。2001年为151吨,2002年高达412吨,2003年289吨,2004年又上升到438吨,但2005年下降到92吨。2006年、2007年又上升到410吨和446吨。换言之,近年有相当多的黄金是生产者为了自救而自己购买的。进入21世纪,生产者作为一个必然的黄金供应者变为一个暂时的购买者,但从市场供求正常关系看,这是一种无奈,一种窘困,充分表明了黄金需求疲软的程度。

从当今黄金四大需求领域的状况分析表明:一方面是全球黄金生产能力有了大幅提高,供给增加;另一方面是黄金需求增长动力不足,因而当前黄金市场已由极度短缺变为需求相对不足。需求相对不足便意味着黄金产业发展已面临市场条件约束,这是一次千年之变,黄金需求增长成为黄金产业发展的关键。但是如何拉动需求呢?

从世界的角度看,拉动全球黄金需求的力量来自中国,因为中国黄金需求不仅潜力巨大,而且有最大的可能性。这是因为中国黄金消费人口庞大,长期黄金管制又严重地压抑了民众的黄金需求,在许多方面还是未开垦的处女地,等待去挖掘。我国黄金首饰市场从零开始,仅10多年的时间里便成为居世界第二位的黄金首饰需求市场。尽管如此,我国黄金首饰需求的潜力仍然尚未全部挖掘出来,仍有增长空间。黄金投资刚刚起步,具有更大的增长空间,而需求欲望正待喷发。因而当前我国推进藏金于民的进程不仅仅是可为我国黄金生产的发展增加动力,而且还会对国际黄金产业的发展产生影响。仅以我国居民人民币存款计算,截至2008年上半年,居民存款已达19. 7万亿元,如每年仅有1%的人民币存款变为藏金,以目前的金价计算,大约就可以产生1000多吨的需求量。而目前我国黄金需求量总计才有300吨左右,那么仅藏金于民的需求潜力就是其3倍多,完全可拉动我国黄金总需求,超过印度而居世界第一位。如把这个需求规模放到国际市场观察,即意味着将世界目前黄金需求水平拉升20%,我国黄金市场规模将占世界总规模的25%。显然,我国藏金于民的需求潜力对于改变市场黄金需求增长动力不足作用巨大,为黄金产业的发展可以产生直接而正面的推动力。

2007年我国黄金产量已超过南非而居世界第一位,2008年我国又进一步拉开了与南非的距离,市场需求的拉动不仅可以拓展黄金工业的发展空间,而且可以产生巨大的经济效益,因而藏金于民的推进是我国黄金工业发展的战略性措施,是全球黄金生产进入中国领军时代的强大支撑力。

2.开拓新路,给民间资本一个新出路

如果说我们的祖父辈们藏金,是前途未卜情景下的无奈,而今天我们选择藏金更大程度上是出于发展的需求:

首先是改革开放30年以来,我国国力大增,民众日富。改革开放前的1978年我国居民年均收入仅有344元,到2002年已达7400元,增长了20多倍。随着民众收入的增加,在生活水平不断提高的同时,个人财富的积累也逐步增加。有日益增多的人群拥有了房产、股票、外汇及人民币存款。仅以人民币银行存款为例,25年前的1980年居民人民币银行存款总额不足400亿元,人均不足40元。因那时即使买一件百元级的普通耐用消费品,也要一个家庭的1年积累才行,那时买黄金对于绝大多数的居民来说是一个奢望。而今天居民存款已突破了19. 7万亿元,增长370多倍。随着个人财富积累的增加,基本生活得以保证满足之后,于是有了日益增长的投资需求。

在1996年银行降低存款利息的刺激下,民众投资的欲望空前地表现出来,大量的资金转向股市和房地产业。股市升温,出现了持续两年的牛市;房地产业由冷转热,形成了一个持续多年的开发热潮;邮币市场也开始持续数年的“火红的日子” 。但是怀着美好梦想的人们,在市场风险的冲击之下,大多是“折羽”而归。据有关人士分析,仅股市缩水就使股民损失高达上万亿元;房地产的不规范,也使个人投资者屡遭陷阱;邮币市场持续低迷,有行无市,市场交易价跌破票面价。居民个人投资者接受了一堂切肤之痛的市场风险课后,寻找更为安全的新的投资渠道在21世纪之初便成为民众迫切而殷切的期盼。

我国经济的快速发展是由投资、出口、消费带动的,民间资本渠道狭窄是投资领域中存在的大问题。为民间资本开辟更多的投资渠道,使更多民间资本进入投资领域,是我国亟待解决的问题。一方面要规范市场,减少投资风险;另一方面也要积极发展、推出新的投资产品,才能吸引和激活民间资本。藏金就是一个既有历史传统,操作易行,而又市场风险较小的投资领域。推动藏金于民就可以为居民增加一个新的投资领域。

——黄金的物理与化学特性,使黄金千年不朽,而且价值极高,以金作为财富储存选择既便利又具有极大的可靠性。

——黄金是一种实物“货币” ,它具有内在的价值,永远不会贬值为零,而且具有稳定的购买力,存金较其他信用投资产品具有更大的安全性和保值性。

——黄金具有世界价格,可以方便地兑换成任何一种货币,存金等于存外汇,而且是世界硬通货。黄金的稳定是受世界多种货币的支撑,对某一种货币的波动风险有多种规避的途径。

民众对黄金投资有较高的认知度。据《中国黄金报》和北京黄金经济发展研究中心的调查,40. 6%的受访者表示愿意或比较愿意进行黄金投资;有36. 4%的受访者表示愿意和比较愿意将自己持有的部分股票置换为黄金。由此推断,我国黄金投资的人群数量不会低于股民数量,甚至可达上亿人。

在受访的人群中,表示动用10万元以上存款进行黄金投资的为4. 4%; 5万~10万元的占5. 4%; 3万~5万元的为9. 5%; 1万~3万元的占22. 6%; 0. 5万~1万元的占31%,0. 5万元以下的占27%。根据这个调查结果推算,我国黄金市场将可能会有1600亿~2600亿元民间资本进入,可产生0. 8万~1. 3万吨的交易量。这是否仅是一个主观的想象呢?其实早在20世纪30年代,在我国上海曾存在着大量的黄金交易活动,最高年份双向交易曾已高达1. 9万多吨。而今天我国居民的经济实力与那时相比是不可同日而语的,而上海黄金交易所运行仅有7年的时间,2008年就已成为全球最大的场内交易市场,所以业内人士认为我国黄金市场实物交易量有成为世界第一的潜力,这个市场将为民间资本的保值和盈利提供新的机遇选择。

3.增加保险,使民众生活增加安定性

和平与发展是当今世界的主要潮流,战火与动乱似乎已远离我们,但是父辈们防患于未然的生活律条仍是我们的宝贵财富,需要珍惜,需要继承。当市场经济体系在古老中国大地日益站住脚跟,并使我们获得了从未有过的财富增长的同时,市场风险也从此与我们相伴。如何能面对市场风险而求得生活与事业的平稳与安定呢?西方投资专家给我们的忠告是,不要把鸡蛋放在一个篮子里。资产的多元化,投资的多样性是在市场经济体制中提高投资理财安全性的有效手段。因而实现民众资产的多元化和投资的多样化,黄金是一个必需的选择。因为黄金具有与信用产品逆向运动的特性,可以对冲信用资产贬值风险。有人认为民众个人财富与投资中,黄金应占5%~10%的份额。我认为应因人而异,因时而异,所占份额不一定要循规蹈矩,但让黄金占有一席之地确是明智之举。在你的资产储备中,除货币、外汇、股票、债券外还应增加一些金条,于是也就为你和你的家庭生活增加了几分安全因素。

何止是家庭,对于一个国家来说也是如此。黄金同样可以增加国家抵御突发事件的能力;国家用黄金就可以在国际上质押贷款,渡过货币挤兑风潮,避免出现多米诺骨牌效应;在特殊情况下可以用于国际支付,平衡外贸收支,保持国家政治与经济的稳定。这样的事例随时可见。

1997年亚洲爆发金融危机时,韩国为了尽快扭转被动局面,在全国范围内掀起了献金偿债的运动。总统金大中带头行动,3天内有20万人参加,总计献出了14. 7吨金制品。这在我们看来并不多的14. 7吨黄金成为韩国1998年一季度即实现了国际收支顺差的主要原因,鼓舞了民族的信心,稳定了国家情绪,为韩国摆脱困局迈出了重要的第一步。在特殊的情况下,黄金的作用是难以取代的,所以藏金于民又有利于民族。

前面指出,藏金于民的推行,我国每年仅1%的居民人民币存款转为黄金,1年我国就可增加黄金储备千吨。将藏金于民的这个势头保持10年,我国增加的民间储金可超万吨,这相当于我国1949~2007年58年间所生产的黄金总量(3517吨)的2. 84倍。这对于增加我国居民抵御自然与社会突变冲击的能力有着积极的意义,同时也增加了国家抵御不测风云的能力。

在和平年代黄金可以自由流转买卖,这样会有大量国际存量黄金流入我国,形成巨大的黄金财富沉淀,在危急时刻就可变成不受国家主权干预的通行无阻的“金钱” ,因而藏金于民是事关国家和民族存亡的战略举措。

4.另辟蹊径,解外汇储备超常之困局

进入21世纪,我国经济生活中出现了一个新的问题,即外汇储备超常。对这个问题的解决有不少的对策建议,而藏金于民是一种最佳选择,因而藏金于民具有了一种解外汇储备超常困局的新时代价值。

(1)外汇储备大局之变。从1949年新中国成立,直到20世纪90年代的40多年的历史时期中,我国外汇都处于相对短缺的状态。为了增加外汇储备可谓是用尽了全身力气,使用了十八般兵器。改革开放为我国经济的高速发展注入了强大的推动力,随着我国的经济发展,外汇储备呈现了加速度般的增长。

改革开放起步的1979年,我国外汇储备仅为21. 54亿美元,10年后的1989年达到了170. 22亿美元,10年间外汇储备增长了148. 68亿美元;而再后的10年间外汇储备却增长了1279. 78亿美元,是前10年的8. 61倍,1998年达到了1449. 6亿美元。进入21世纪我国外汇储备增速更快,2001~2004年的4年间,年均增长都过千亿美元,总共增加了4443. 25亿美元,2004年一年就净增外汇储备2067亿美元,达到了6099亿美元; 2005年突破了8000亿美元,仅次于日本,居世界第二; 2006年2月底,我国外汇储备增长到8536亿美元,一举超过日本,成为世界第一大外汇储备国,年末首次突破1万亿美元,为10663亿美元。此后,我国一直保持着全球外汇储备规模最大、外汇储备增长最多的国家。截至2008年12月31日,我国外汇储备余额达到了1. 95万亿美元。

外汇储备作为国际贸易支付的准备金,按目前的国际惯例认为,外汇储备规模应是进口总额的30%~40%为宜。2004年我国外贸总额11547亿美元,除去顺差,进口大约在5000多亿美元,按以上惯例计算我国目前较为适宜的外汇储备规模应在2000亿美元左右。但有人认为当前市场风险增加,应加大准备金,因而认为应以6个月进口量,即进口总额的50%确定外汇储备规模。另外,外汇储备还有稳定汇率、保证国家信用的职能,所以外汇储备的实际规模还应大于以上推断规模。那么即使增加1倍,达到4000亿美元,仍有2000多亿美元属于超常储备。如果2005年外汇储备再增加2000亿美元,到今年底我国外汇储备仍有高达3000多亿美元是超常储备,接近总储备量的四成。到2009年初我国外汇储备已突破了万亿美元,外汇超储的矛盾进一步加剧。

(2)外汇储备超常之弊。外汇储备少,不能满足需要,制约经济的发展,影响经济的稳定当然不好,但是储备超常也有许多弊端,也会对经济的发展产生众多负面作用,具体表现在以下几个方面:

第一,为了保证国家外贸结算需要和提高国家信誉,保持合理的外汇储备规模是必要的,因此占用必要的资金也是合理的,但超常储备相对需求而言是无用的,因而形成的资金沉淀是无效的。这些资金本来可以做资本,在流转中实现增值,尤其是在当前我国资金仍然紧张的情况下,在外汇储备中形成一两万亿元人民币的资金闲置确是一个巨大的浪费,也是一个巨大的经济压力。

第二,外汇超储不仅形成资金沉淀浪费,而且要付出更多的不必要的机会成本。因我国目前外汇储备除用于保证正常的外贸支付外,还存在大量的沉淀外汇储备,为了增加收益而大量购买美国长期国债,美国10年期国债收益率为4. 2%~4. 6%之间;同时我们又积极吸引外资,而外资在我国的平均利润率一般在10%左右。国内资本生产回报率减去持有外汇的收益率是外汇持有的机会成本。现在我们一方面高价借入或引进资金,另一方面又低价将自己的资金给别人使用。因此,目前数千亿美元超常储备外汇造成的机会成本每年高达数10亿美元,也就是上千亿人民币,不算不知道,一算吓一跳。

第三,在美元霸权存在的世界经济形势下,我国外汇储备必然是美元资产占主导,目前占总外汇储备的60%左右。但在美元贬值,美元汇率持续下跌的背景中,我国美元外汇储备的大量增加,无疑会增加储备风险,增加储备资产缩水损失的几率。目前在美元贬值压力下,自2005年7月人民币汇率体制改革以来,人民币累计升值幅度已超过15%。这意味着我们2万多亿美元储备因此而实际缩水了2000亿多美元,折合人民币超过1万亿元。

第四,为了实现经济的持续发展,国家要防止经济过热,收紧银根,减少货币投资量是防止经济过热的重要手段,但外汇的超常储备就会使这一政策措施的效能打了很大的折扣。目前我国外汇还未放开管制,是由央行强制性结汇,所以外汇储备的超常增长,使央行不得不大量增加外汇占款投放量。如2004年,我国外汇占款16098亿元,比2003年增加4639亿元,外汇占款的增长也成为银行体系货币供求的主渠道,对收紧银根的政策形成挑战,在各项贷款持续回落时,却通过外汇占款的渠道保持了相当规模的投放量,使国务院当时收紧银根的政策难以全面落实。

(3)藏金于民是最佳之选。如何化解我国外汇超储的困局?各方人士提出了多种方案,将外汇转变为战略物资是其中的一个方案。将超常的外汇储备转变为工业原料储备的好处是在实现减少外汇超储的同时:一是有利于保障我国工业生产的持续供应;二是在国际大宗工业原料涨价的情况下,可以实现外汇资产的保值,但相比较储备物资的方案中,藏金是一个更好的选择。

藏金于民实质上是将超常储备信用资产的一部分置换为黄金。置换黄金比置换工业原料具有更大的便利和优势:首先,置换工业原料需设施建设和保管费用,因而置换成本是很大的。其次,外汇置换黄金几乎可以不计算成本,因为成本极低。另外黄金与外汇具有极强的互换性,变现极为容易,一旦需要外汇,黄金又可以方便地兑换成各种货币,这是工业原料所不能比拟的。再次,外汇置换为工业原料,绝大多数仍然是国家储备,因而只不过是改变了储备品种,而对于减少储备超常、减少资金沉淀的作用远比不上藏金于民,而黄金可以全部由民众吸纳。更为重要的是工业原料是用于消耗,而黄金是用于储备,具有永恒性,藏金于民本质上讲仍然是一种“国家储备” 。因为当国家需要外汇时可再用人民币回购,并可迅速地兑换为任何所需要的外汇品种,又重新成为国家外汇储备。

藏金于民首先是建议将目前超常储备外汇的一部分置换为黄金,因为黄金与信用货币资产具有负相关性,在信用货币贬值时,黄金价格反而上升,因而增加黄金在外汇储备的份额可以降低美元贬值风险,这是第一步。

第一步的置换仅能降低美元贬值风险,还不能解决国家外汇储备超常问题,所以第二步是实现从储金于国向藏金于民的转变,因而实现国家的储备占用资金转为民众承担,从而使国家外汇储备超常的矛盾缓解或解决。

藏金于民能在多大程度上化解我国外汇储备超常的矛盾呢?一个关键性的问题是民众有多少资金可以吸纳置换的黄金。仅以居民人民币存款为例:目前我国居民人民币存款已达到19. 7万亿,如果5%置换为黄金,就是1万亿元人民币,折合美元1500亿美元左右,相当于2008年外汇储备总量的7. 5%左右。如果达到10%,有3000亿左右的人民币置换黄金,则相当于外汇储备总量的15%,几乎可以使这个困惑得解。当然这仅是一个推论,实际不可能一步达到完美境地,但即使打一个折扣其意义也不可低估。

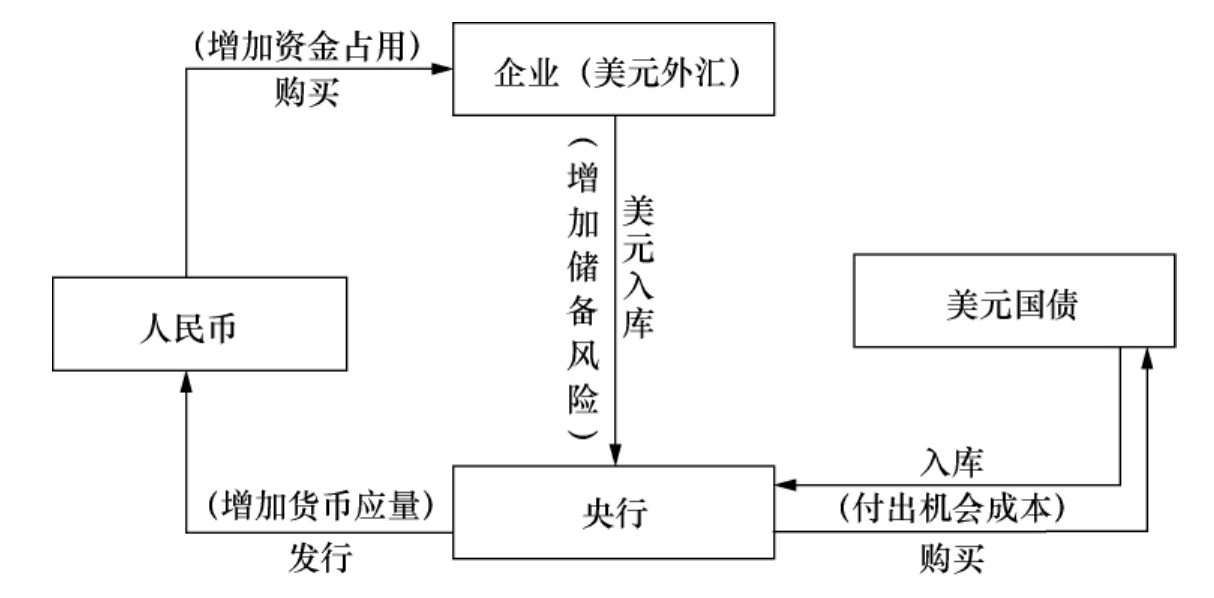

储备美元与藏金于民的关系如图3 -1、图3 -2所示。

图3-1 当前我国外汇储备运作示意图

图3-2 将藏金于民纳入外汇储备运作示意图

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。