当一个企业需要资金的时候,从哪个渠道融资比较合适?前面分析的结果是:

◆内部融资优先于外部融资;

◆无成本的融资优先于有成本的融资。

股权融资和债权融资又该如何选择呢?

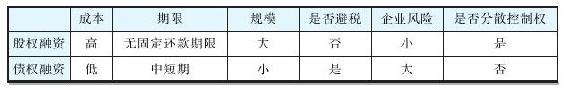

下面列举了股权融资和债权融资的比较,如表8-1所示。

表8-1 股权融资与债权融资的比较

下面分别就以上几个方面进行说明。

一、融资成本

如果问企业家“股东和银行的钱哪个成本低”,大多数人都会回答:股东的钱成本低,因为借银行的钱要还利息,可股东拿来的钱不一定要分红给股东。假设不给股东分红,股权融资是没有任何成本的融资。这样理解对吗?

我们不妨换位思考,从投资者的角度来重新考虑一下,企业的融资成本对投资者来说就是投资回报。从投资者的角度来看,借款给企业和以股权方式投资承担的风险不一样:借款的本金是有保障的,而股权投资的资本金是没有保障的,如果企业经营不善,所有的股本都有可能亏掉。换言之,对投资人而言,当债权人的风险小于当股东的风险。高风险需要高回报的匹配,如果风险高而回报反而低,那么就没有投资人愿意做股东了。

进一步考虑。债权融资的成本可以以利息来衡量,股权融资的成本应该以什么为标准呢?还是要换位思考一下。如果股权投资人的资金没有用来股权投资,他也可以用这笔钱去投资其他的生意,而社会上资本的平均回报率是10%,那么这个投资者对于购买公司股票应该得到回报的期望值就是10%,这也是融资方的融资成本。用财务术语来讲,融资方的成本主要是投资人的机会成本。机会成本的概念在后面章节会进一步讨论。

目前在中国的融资市场上,认为股权融资成本低也是有一定道理的。企业股权融资后,不给股东派发红利,可以认为股权融资的成本接近于零。所以,相对于债权融资的利息回报的硬性约束,上市公司的管理层更愿意选择低成本的股权融资。股权投资人的回报来源于两个方面:①股票或者股本的升值;②分红。当股票价格上涨预期很强时,即使没有分红,股票投资人也还是愿意持有公司的股票,获取溢价产生的回报。

中国的房地产市场也是如此,因为对房产涨价的预期比较高,所以大家并不是很在意租金收入相对于房产投资额的回报率。以北京的大多数房产项目为例,如果仅仅计算租金相对于投资额的回报率,大多数房产的回报小于银行存款利率。

二、融资期限

银行贷款都是有固定期限的,通常5~10年后必须偿还。而企业吸收的股权投资是没有偿还期限的。

三、融资规模

通过股市进行融资可以得到相对较多的资金,而债权融资的规模是受到限制的。如果企业需要大量的资金,股权融资是一个比较合适的选择。

四、是否避税

贷款的利息是企业成本的一部分(利润表中的财务费用),可以税前列支,减少企业的所得税;而分红是税后利润再进行分配的结果,不影响企业实际缴纳的所得税。所以,债权融资可以帮助企业避税,而股权融资没有避税的功能。

五、融资对企业的风险

由于股权融资是没有偿还期限的,公司不必担心到期偿还的风险。而债权融资的期限是固定的,到了一定时期就面临还本付息的压力。如果通过借款投资的项目已经开始盈利,那么还款不是问题。如果项目还没有达到预期盈利水平,还款就会有压力。所以,对融资方而言,股权融资的风险低,而债权融资的风险高。

六、是否分散控制权

股东拥有投票权、分红权,引入股权投资就意味着让渡原有股东的投票权和分红权,分散了控制权。而债权投资只是形成债权债务关系,债权人不参与企业的经营与管理。分散控制权也被认为是股权融资的成本之一。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。