八、两要素利率期限结构的债券期权定价

作为应用,本节讨论两要素利率期限结构的债券期权定价,这里建立的两要素利率期限结构模型,短期利率与其均值都为随机过程,该假设基于现实利率行为的经验研究, Chanetal.(1992)与Tse(1995)对各种短期利率模型进行估计,发现很少证据说明短期利率回复到长期利率,因此假设短期利率与其均值都为均值回复过程,一般化了Vasicek(1977)模型,使其利率均值为一随机变量,更接近现实,推导出折现贴现债券的基本偏微分方程,通过计价单位变换和测度变换,给出债券期权、债券期货期权、债券远期期权的定价公式,并进行比较指出它们之间的关系。

(一)基本模型与折现债券的定价

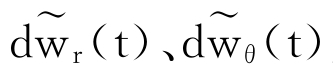

该部分主要描述利率的动态模型并获得折现债券的价格,假设瞬间利率为均值回复过程:

![]()

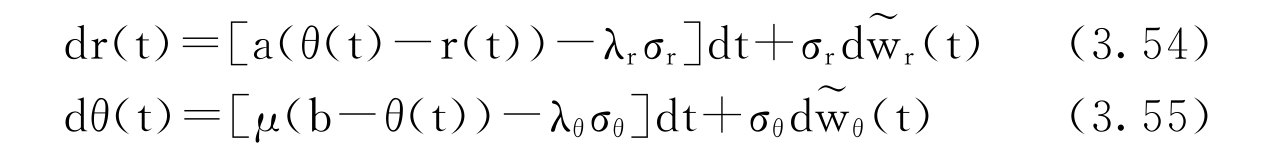

θ(r)表示短期利率的均值,并遵从以下过程:

![]()

这里a、μ、b、σr与σθ均为正常数,dwr(t)与dwθ(t)均为在自然概率测度P下独立维纳过程。

令λr与λθ分别为r(t)与θ(t)的风险市场价格,定义 ,根据Girsanov’s定理

,根据Girsanov’s定理 为与P等价的风险中性概率测度Q下的标准布朗运动,并满足以下等式:

为与P等价的风险中性概率测度Q下的标准布朗运动,并满足以下等式:

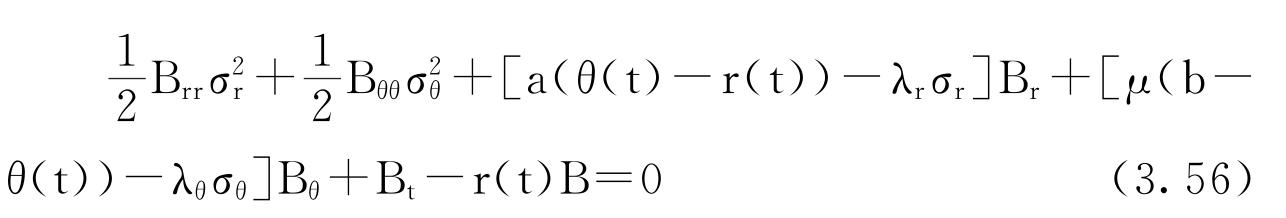

T时刻到期的折现债券在t时刻的价格记为B(r,θ,t,T)≡B(t,T),根据无套利风险组合,可推导出债券价格的偏微分方程为:

终端条件为:B(T,T)=1。

该偏微分方程的解为:

![]()

这里EQ[·]为相对于(3.54)与(3.55)式的瞬间利率与短期均值的风险中性等价概率下的期望算子,Ft为t时刻的信息。

假设折现债券价格函数形式为:

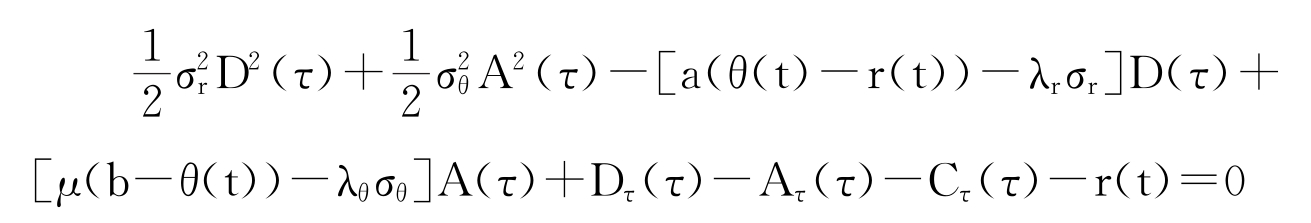

B(t,T)=exp(-D(τ)r(t)+A(τ)(t)+C(τ))(3.57)

这里D(τ)、A(τ)与C(τ)均为τ=T-t的函数,并且满足终端条件D(0)=A(0)=C(0)=0,根据(3.57)式求偏导得Bτ=B(-Dτ(τ)r(t)+Aτ(τ)(t)+Cτ(τ)),Bτ=-D(τ)B, Bθ=A(τ)B,Brr=D2(τ)B,Bθθ(τ)=A2(τ)B,分别代入(3.56)式整理得:

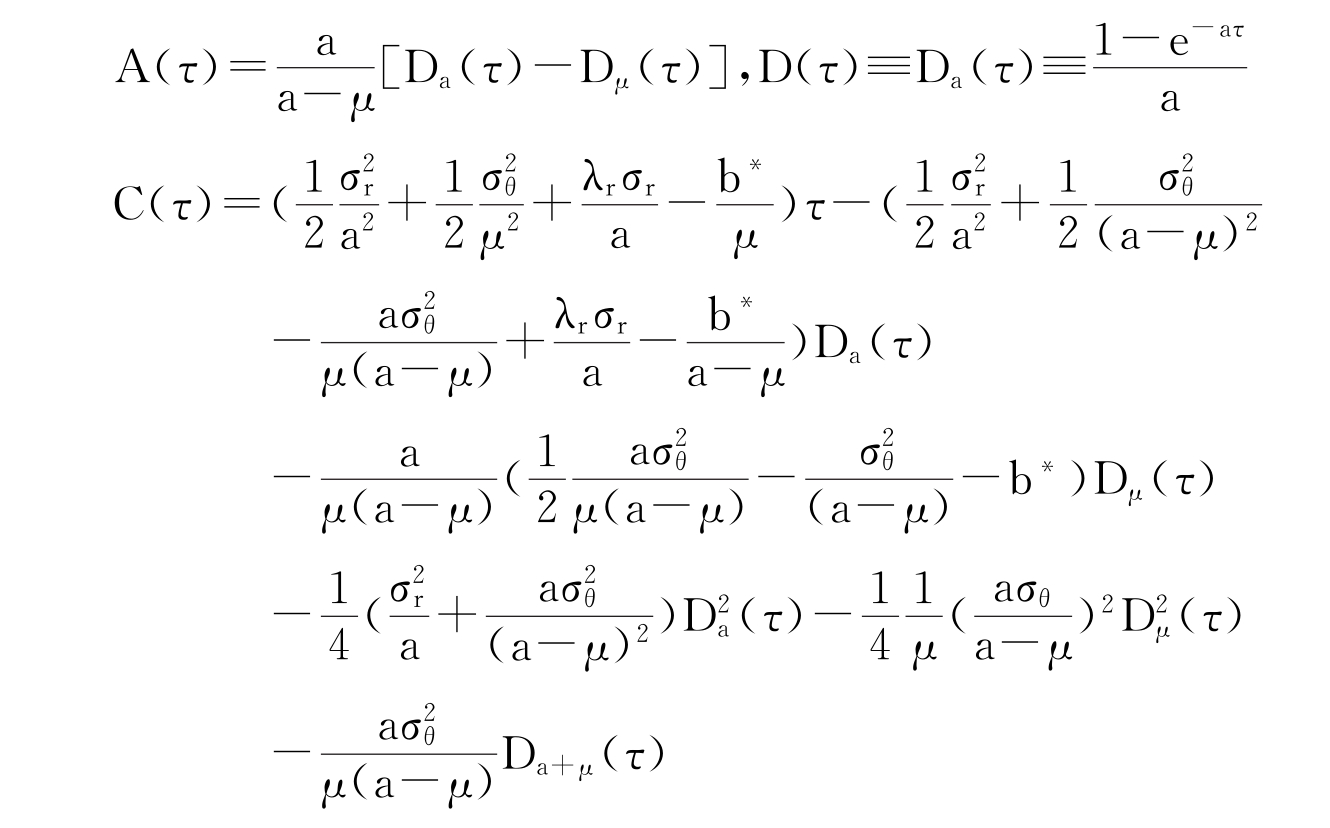

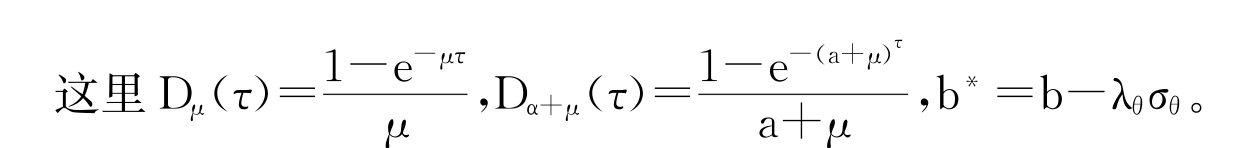

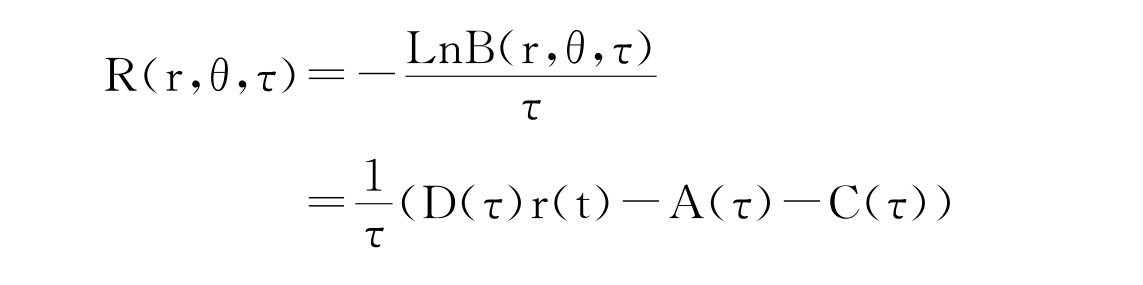

根据终端条件,得出解如下:

并得满足终端条件B(r,θ,T,T)=1的收益为如下方程:

该方程为r(t)与θ(r)的线性函数。

由于折现债券与基于折现债券上的期权均由上述两个相同要素决定,用无套利组合方法建立的偏微分方程是相同的,只是边界条件不同。为了减少解偏微分方程复杂性与困难性,根据无套利机会,利用与风险中性概率等价的远期中性概率测度,资产的远期价格在该测度下为鞅,利率衍生产品的价格可通过无套利方法定价。

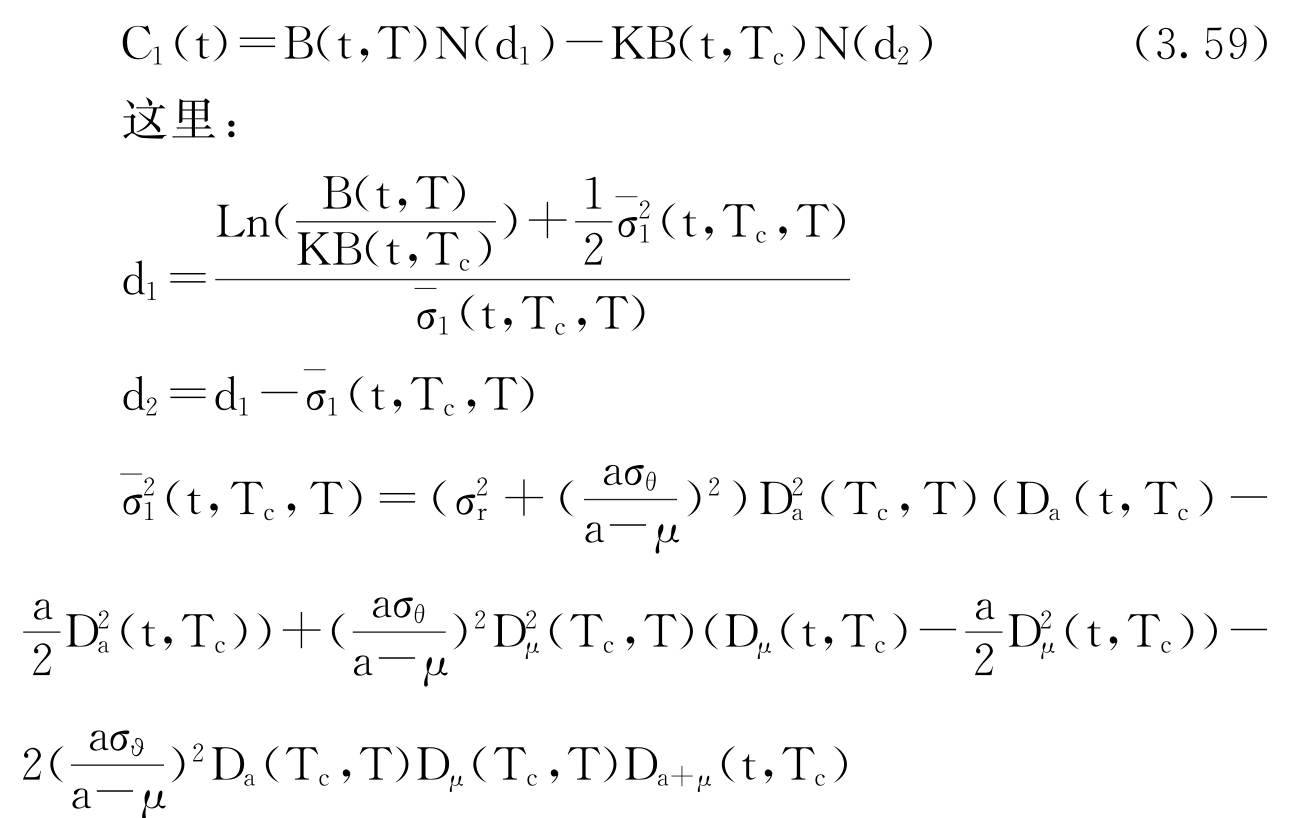

(二)定义于折现债券上的期权

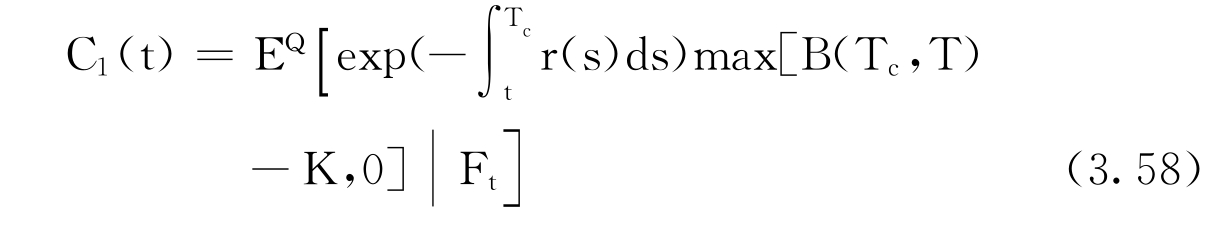

设C1(t)为T时刻折现,执行价为K,Tc时刻到期的欧式买权t(t≤Tc≤T)时刻的价格,该买权到期日Tc的价格为:

![]()

在风险中性概率Q下,该期权的现价为:

上式等于远期中性概率测度QTG下的期望值,该方程的解为:

该公式与Jamshidian的单一变量模型(1989)相类似,主要不同在于该模型中期权价格依赖于两个要素,B(t,T)为基本资产,B(t,Tc)是与远期中性概率测度一致的计价物。

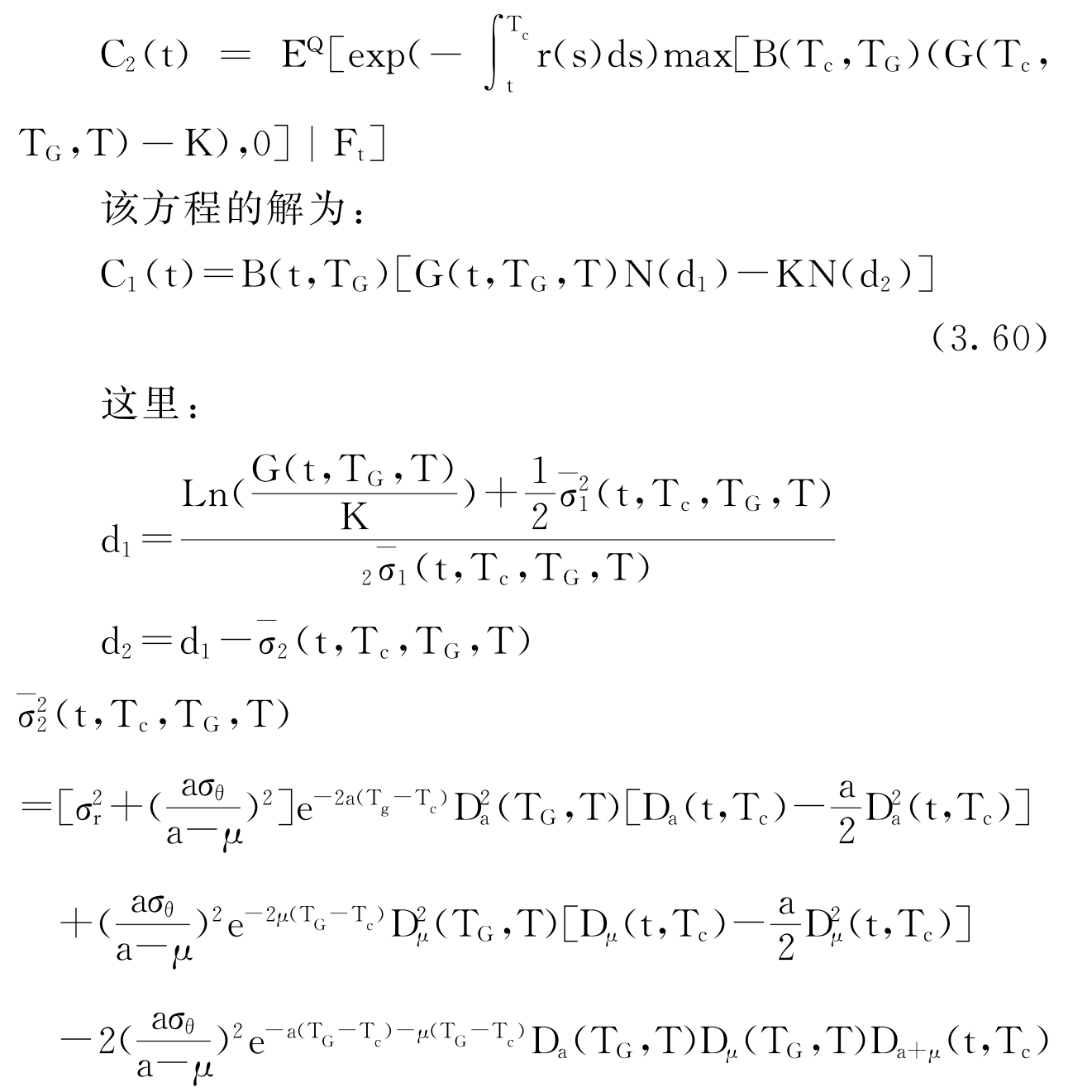

(三)定义于折现债券远期合约上的期权

在无套利机会条件下,T时刻贴现,执行价为K,TG时刻到期的远期合约t时刻的价格:

![]()

设C2(t)为T时刻折现,执行G价为K,TG时刻到期的远期合约Tc的时刻到期的欧式买权在到期日θ(r)的价格: C2(Tc)=max[B(Tc,TG)(G(Tc,TG,T)-K),0],t≤Tc≤TG≤T

这里,潜在收益(G(Tc,TG,T)-K)必须从TG时刻贴现到Tc时刻,由于G(Tc,TG,T)是远期价格,那么,在时刻t该欧式买权的价格:

从上式注意到当远期合约与期权的到期日相一致时,基于即期与基于远期的期权有相同的价格,实际上在时刻TG=Tc,远期价格等于即期价格。

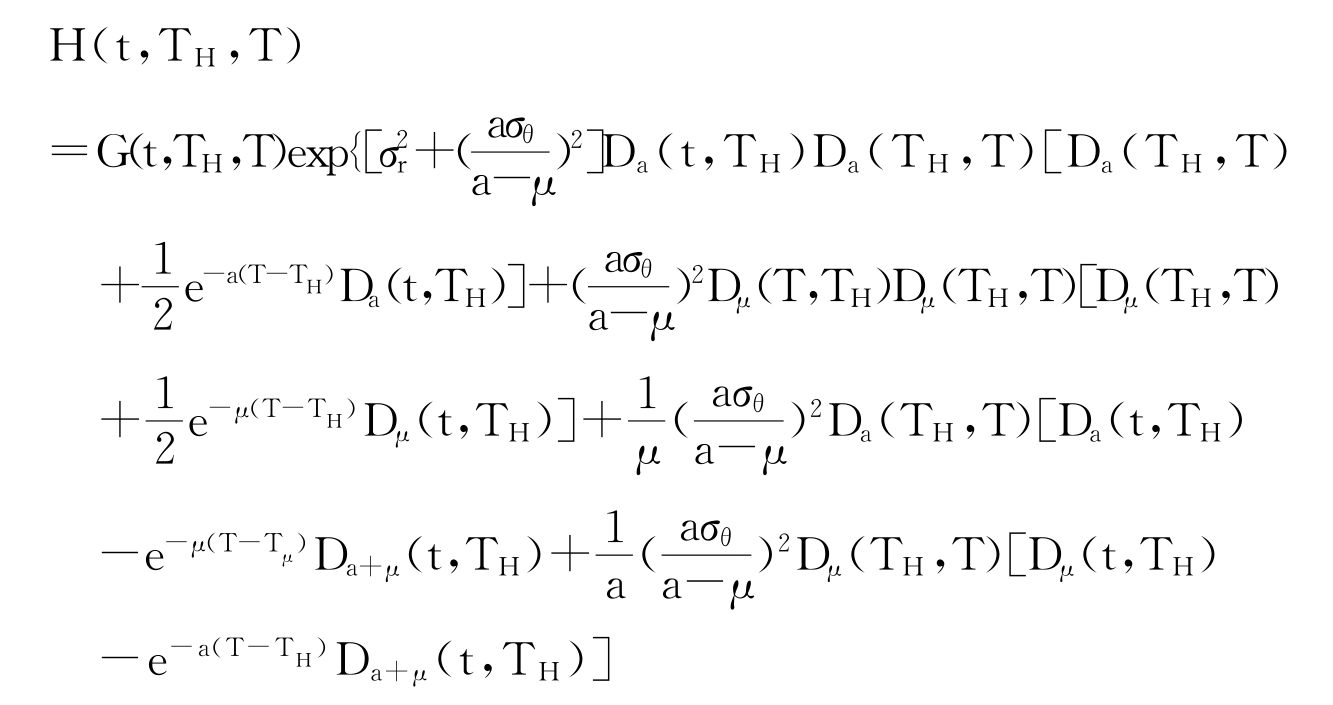

(四)定义于折现债券期货合约上的期权

期货价格与远期价格不同,TH时刻到期的期货在t时刻的无套利价格为

H(t,TH,T)=EQ[B(TH,T)|Ft]

在风险中性概率测度Q下,期货合约的价格是鞅,因为期货合约到期日价格等于即期价格,表明在任何时刻期货价格,由期货合约到期日即期价格在风险中性概率下的期望值决定,因此,可解出

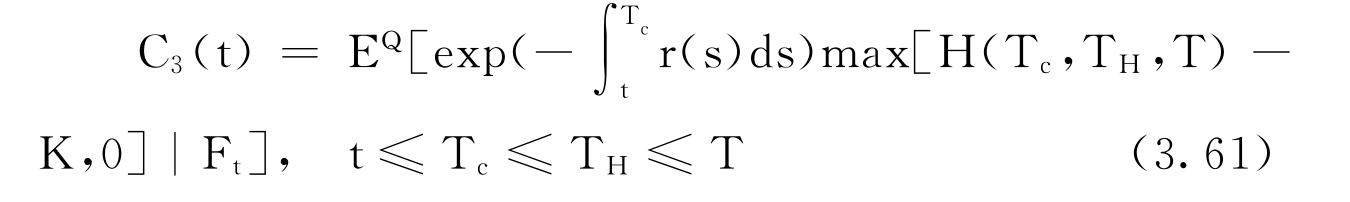

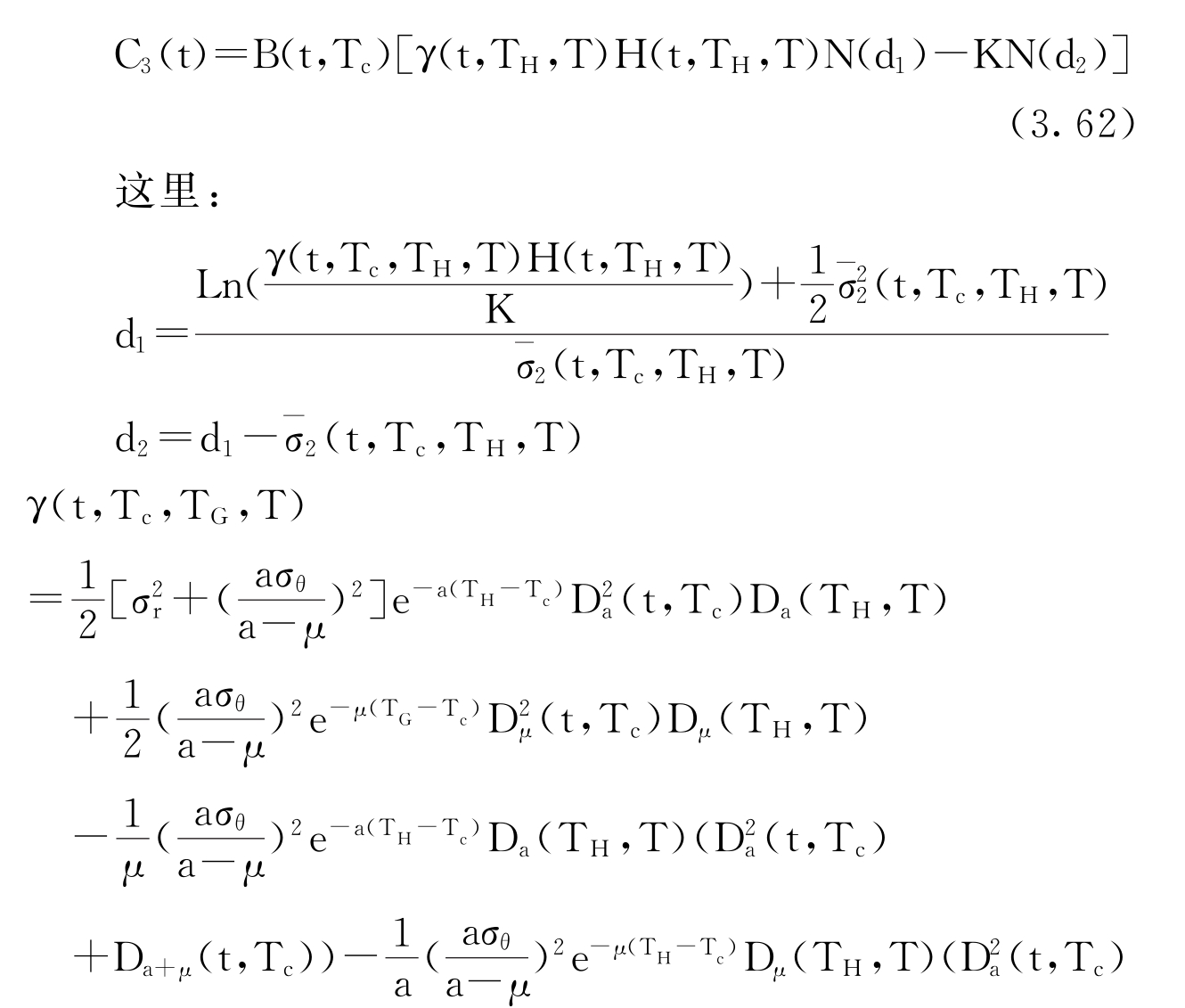

设T时刻折现,执行价为K,TH时刻到期的期货合约的Tc时刻到期欧式买权,该期权在t时刻的价格为:

该期权的价格为:

+Da+μ(t,Tc))

这里的σ22(·)由TG=TH时的(3.60)式定义。

上述的C1(t)、C2(t)、C3(t)是不同的,如果三种期权的到期日相同,即Tc=TG=TH,那么基于债券上的期权与基于该债券远期合约上的期权就有相同价格,然而,由于短期利率与其均值都为随机的,基于该债券期货合约上的期权的价格是不同的,否则,上述三个价格是相同的。一般来说,基于债券期货期权的到期日与基于债券远期期权的到期日不同,即t<TG=TH=T∗,如果上述两个要素是确定的,那么远期与期货的价格是相同的。然而,由于盯市机制,基于远期合约的期权价格与基于期货合约的期权价格是不同的。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。