第六节 出口货物退(免)税案件稽查取证

一、出口货物退(免)税企业的违法行为的种类

(一)违规取得出口货物退(免)税

是指违反国家税收法律、行政法规和规章取得国家出口退税款的行为。没有证据说明该企业主观上存在假报出关等欺骗手段的行为。违规取得出口货物退(免)税主要表现形式:

⒈出口企业提供虚假备案单证、或不能提供备案单证的。

⒉出口企业假自营出口不承担货物质量、结汇或退税风险;其他经营者(或个人)假借出口企业名义操作完成;修改凭单;出口企业提供空白出口货物报关单、出口收汇核销单给无关其他单位和个人使用;出口企业一笔业务即签订购货合同,又签订代理出口合同;出口企业虚假自营名义出口;其他违反国家有关出口退税法律、行政法规的行为。

(二)骗取出口货物退(免)税

是指采取假报关出口或其他欺骗手段,骗取国家出口退税款的行为。假报出口,是指以虚构已税货物出口事实为目的,具有下列情形之一的行为:

⒈伪造或者签订虚假的买卖合同。

⒉伪造、变造或者其他非法手段取得出口货物报关单、出口收汇核销单、出口货物专用缴款书等有关出口退税单据、凭证。

⒊虚开、伪造、非法购买增值税专用发票或者其他可以用于出口退税的发票。

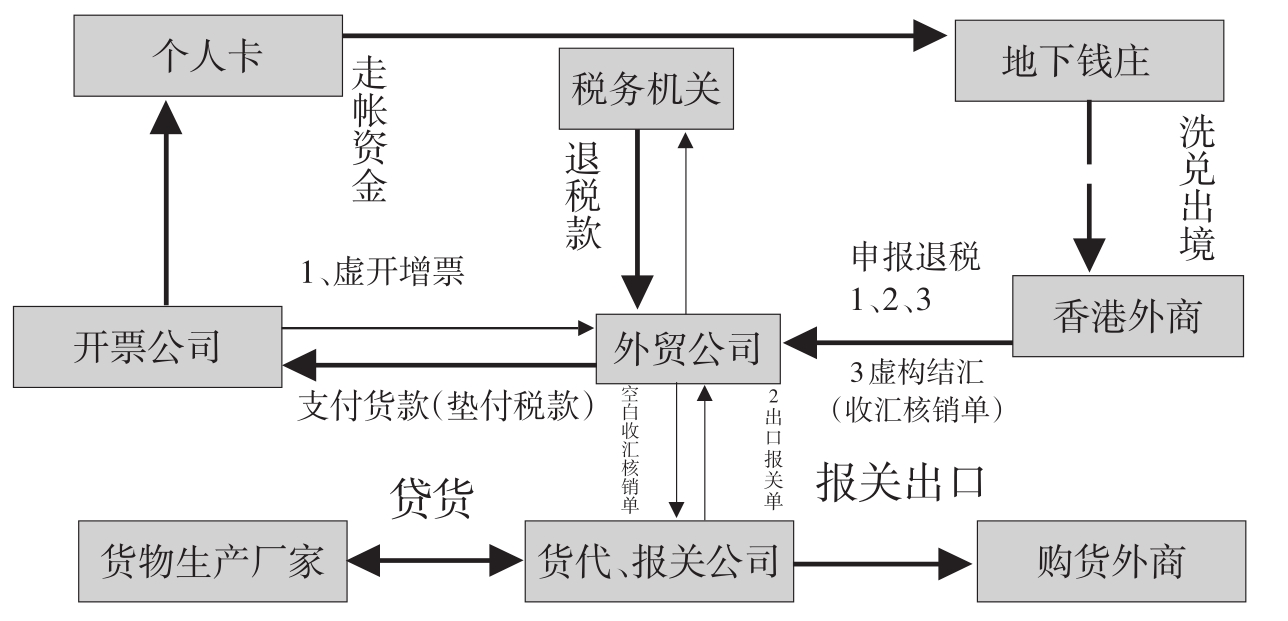

⒋其他虚构已税货物出口事实的行为。具有以下情形之一的,均属其他欺骗手段:一是骗取出口货物退(免)税资格的;二是将未纳税或者免税货物作为已税货物出口的;三是虽有货物出口,但虚构该出口货物品名、数量、单价等要素,骗取未实际纳税部分出口退税款的;四是以其他手段骗取出口退税的。骗取出口退税案件实例流程(借货出口)

二、调查取证

(一)证据的内容

在查处违规取得或骗取出口货物退(免)税违法案件时,税务机关应依法取得主体方面、主观方面和客观方面的证据。

1.主体方面的证据

主体方面的证据主要包括:

⑴违法单位证据。包括:营业执照、税务登记、银行账号、自营出口资格、有关人员身份、股份、增值税一般纳税人资格、税收优惠、当事人吊销、当事人注销、当事人关闭、其他等证明。

⑵个体工商户证据。包括:营业执照、税务登记、银行账号、有关人员身份、增值税一般纳税人资格、当事人吊销、当事人注销、当事人关闭、其他等证明。

⑶自然人证据。包括:人员身份、营业执照、税务登记、其他等证明。

⑷扣缴义务人证据。除上述外,还收集法定扣缴义务人证据材料。

2.主观方面的证据

当事人主观方面的证据主要包括:

⑴违法单位主观方面的证据。包括:单位法定代表人和直接负责的主管人员、单位其他有关责任人员主观方面的证据;反映单位意志的相关证据。

⑵单位主观方面的证据。

⑶其他当事人主观方面的证据。

上述证据的取得,以书证、物证、证人证言、当事人称述、视听资料等为载体。

3.客观方面的证据

⑴骗取出口货物退(免)税客观方面的证据

①进出口企业的证据。主要有:内、外贸合同文本、档案;合同经办人资料;出口货物生产、购销资料;资金往来资料;申请出口退(免)税的单证及相关资料;会计核算资料;纳税申报资料;取得和分配出口货物退(免)税款及相关款项流向的凭据资料;当事人的陈述及证人证言(重点掌握业务来源、签约、货物购销、进销项发票开具、资金往来、出口报关、外汇来源、结汇、退(免)税申报、涉案人联系方式等情况)

②外商及驻华机构证据。主要有:采购出口货物的合同文本、档案;下达采购订单资料、货物验收资料、购货发票资料;货款支付资料、陈述资料、其他有关证据。

③供货(开票)企业证据。主要有:合同或者协议资料;物流资料;票流资料;资金流资料;会计核算资料;当事人陈述资料;其他有关的证据。

④运输人证据。包括承运出口货物的单位和个人。主要有:合同或者协议资料;货物运输资料;运费结算资料;当事人陈述资料;其他有关的证据。

⑤开户银行证据。包括当事人以单位和个人名义开设的账户。主要有:银行开户资料;印鉴资料;银行存款收付资料;虚假账号资料;其他有关的证据。

⑥主管税务机关资料。主要有:纳税申报资料;申请出口退(免)税资料;已退税款资料;未退税款资料;其他有关的证据。

⑦国库的证据。主要有:当地国库退库资料;其他有关的证据。

⑧海关的证据。主要有:货物出口报关资料;货物检验资料;伪造的报关单证海关鉴定证明;其他有关的证据。

⑨外汇管理部门的证据。主要有:申请收汇核销资料;出口收汇核销资料;伪造的出口收汇核销资料外汇管理部门鉴定证明;其他有关的证据。

⑩中间介绍人的证据。中间介绍人包括在骗取出口货物退(免)税违法活动中穿针引线的单位、个体工商户和自然人。证据主要有:介绍、策划虚假出口业务情况;介绍、策划虚开发票情况;介绍购买外汇情况;其他有关的证据。

其他证据。当事人骗取出口货物退(免)税的会议记录、相关文件、信函、邮件、录音、录像等。

⑵违规取得出口货物退(免)税客观方面的证据

查处骗取出口货物退(免)税的案件时,在认定当事人骗取出口货物退(免)税证据不足或难以取得完整的证据情况下,出口企业实施了《国家税务总局、商务部关于进一步规范外贸出口经营秩序切实加强出口货物退(免)税管理的通知》(国税发【2006】24号)列举情形之一的行为,并取得以下证据的,不予办理出口货物退(免)税,已退税款予以追回。

不承担质量索赔责任的证据。主要包括:合同文本、档案;与外商有关出口货物发生质量问题不承担外方的索赔责任(合同约定的除外)的约定资料;货物出口报关及检验等资料;申请出口货物退(免)税取得或未取得出口货物退(免)税等资料;与违规取得出口货物退(免)税有关的账户、会计凭证和会计报表等证据资料;企业法人代表和有关责任人员的陈述和证人证言;其他证据资料。

不承担不能结汇核销责任的证据。主要包括:合同文本、档案;与外商有关未按期结汇导致不能核销不承担责任(合同约定的除外)的约定资料;货物出口报关及检验等资料;申请出口货物退(免)税取得或未取得出口货物退(免)税等资料;与违规取得出口货物退(免)税有关的账户、会计凭证和会计报表等证据资料;企业法人代表和有关责任人员的陈述和证人证言;其他证据资料。

不承担不能退税责任的证据。主要包括:合同文本、档案;与外商有关因申报出口货物退(免)税的资料、单证等出现问题造成不退税不承担责任的约定资料;货物出口报关及检验等资料;申请出口货物退(免)税取得或未取得出口货物退(免)税等资料;与违规取得出口货物退(免)税有关的账户、会计凭证和会计报表等证据资料;企业法人代表和有关责任人员的陈述和证人证言;其他证据资料。

借名出口的证据。主要包括:出口企业及实际出口人内、外贸合同文本、档案;出口货物进入库记录资料;出口货物的运输凭据;出口货物购销资金往来的凭据资料;出口货物出口报关及检验等资料;取得出口货物退(免)税及其去向;与违规取得出口货物退(免)税有关的账户、会计凭证和会计报表等证据资料;企业法人代表和有关责任人员的陈述和证人证言;其他证据资料。

修改凭单的证据。合同文本、档案;开具的出口货物销售发票、海运提单或运输单据及经修改的海运提单或运输单据;出口货物出口报关的证据资料;支付出口货物运输费用的凭据资料;取得出口货物退免)税的证据资料;企业法人代表和有关责任人员的陈述和证人证言;其他证据资料。

提供空白单证的证据。主要有:合同文本、档案;提供给合同约定以外的其他单位和个人使用的出口货物报关单、出口收汇核销单等出口货物退(免)税等单证存根,以及空白单证使用人已使用或保存的出口货物报关单、出口收汇核销单等出口货物退(免)税等单证。开具的出口货物销售发票;出口货物出口报关及检验等资料;取得出口货物退免)税及其去向,以及空白单证使用人取得出口货物退(免)税等资料;与违规取得出口货物退(免)税有关的账户、会计凭证和会计报表等证据资料;企业法人代表和有关责任人员的陈述和证人证言;其他证据资料。

签订双重合同的证据。主要有:合同文本、档案;购入出口货物取得的进项发票和支付货款等凭据资料;向供货企业开具的代理费票据和收取代理费等凭据资料;出口货物出口报关及检验等资料;取得出口货物退(免)税及其分配、支付等资料;与违规取得出口货物退(免)税有关的账户、会计凭证和会计报表等证据资料;企业法人代表和有关责任人员的陈述和证人证言;其他证据资料。

虚假自营名义出口的证据。主要有:合同文本、档案,以及与供货企业和中间人约定虚假自营名义出口的协议等凭据资料;出口货物来源的证据,包括取得的进项发票、货物出入库单、货款往来等凭据资料;出口货物出口报关及检验等资料;申请及取得出口货物退(免)税分配、支付等资料;与违规取得出口货物退(免)税有关的账户、会计凭证和会计报表等证据资料;企业法人代表和有关责任人员的陈述和证人证言;其他证据资料。

(二)调查取证的要求

1.调查取证的准备工作必须充分;

2.证据必须合法有效;

3.证据必须充分、完整;

4.调取的证据必须与案件的事实相关;

5.证据必须相互印证;

6.调取的证据必须及时予以固定。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。