掀起风险投资“部分退出”的盖头来

风险投资发展的潮起潮落,其退出机制一直是投资机构、高科技企业、政府、学者关注和争论的焦点。退出是风险投资最重要的一个环节,不能成功退出的风险投资项目无法给投资人带来有效的回报,创业团队和管理层也无法获得相应的收益,风险投资资金也不能有效地循环。部分退出是风险投资退出方式的一种,加拿大阿尔伯特大学Douglas J.Cumming教授和多伦多证券交易所资本市场部Jeffrey G.MacIntosh教授的《风险投资的全部和部分退出的跨国比较》(A Cross-Country Comparison of Full and Partial Venture Capital Exits)对美国和加拿大的风险投资的部分退出进行比较描述。

风险投资的全部退出和部分退出

风险投资在退出其投资项目时,可以全部退出,也可以是部分退出,仍然保留一部分股份。

在IPO退出方式下,风险投资很少会在IPO时全部出售手中的风险企业股份。通常情况下,全部退出时风险投资会在IPO的一年内出售持有的全部风险企业股份;部分退出时风险投资在IPO的一年之内只出售其所持有的部分风险企业股份。

并购退出方式较为独特。并购退出方式定义为整个企业被出售给第三方投资者。因此,从这个意义上说,似乎不存在并购退出方式下的部分退出形式。然而,在某些情况下,并购退出可以仍可视为部分退出。

在并购退出方式下,并购者通常用换股的方式进行并购,主要有四种方式:(1)被股票有较高流动性的公众企业并购。此时风险投资得到的股份相当于现金,因为这些股份的流动性高,可以在公开市场上自由地出售,兑换为现金。这类的退出可以归为风险投资的全部退出。(2)被股票有较低流动性的公众企业并购。股份也可以通过在公开市场出售转变为现金,但是,这受限于并购者企业股份的流动性,股份可能只能在一段时期内转变成现金,甚至不能转变为现金。因此,风险投资相当于同时投资了原先投资的企业和并购者的企业,这类的退出可以视为部分退出。(3)被私人企业并购。由于私人企业的股份缺乏流动性,没有一个既定的市场可以出售,而且私人企业一般会对股份出售进行制度上的限制,风险投资较难将这部分股份转化为现金,因而这种类型的退出可以视为部分退出。(4)被其他企业的投资企业并购。投资企业进行并购活动,但这样的交易既可能是全部退出,也可以是部分退出,这依赖于股份的流动性。

在转售退出方式下,全部退出即是指风险投资将持有的所投创投企业股份全部转售给第三方投资者,部分退出就是其只转售其中的一部分。在回购退出方式下,全部退出时风险投资将持有的风险企业股份全部卖给风险企业,部分退出则只卖出其中的一部分。

在清算情况下,大多意味着风险企业倒闭。根据加拿大风险投资协会的定义,部分清算为风险投资是“即将死亡”的投资,一个还未破产的风险企业缺乏利润增长的潜力,不能再吸引风险投资对其继续投入资金和精力。

风险投资部分退出原因

风险投资者一般是价值附加型的投资者。他们投资项目时所带来的不仅仅是资本,还有经验和技术等有助于企业发展的东西。在风险投资基金的赎回日的临近,企业的价值被高估等情形下,风险投资会有较强的动机退出投资,风险投资基金需要将其投资项目转变为流动性更高的形式。因此,即使所投资的项目仍然具有一定的升值空间,它也必须选择退出,至少是部分退出。

风险投资部分退出时会卖出其持有的一部分企业股票,而不是全部。这会减少风险投资未来的潜在投资收益,但也同时会削弱风险投资对风险企业的控制力。但这并不会大幅度降低风险投资的投资成本,因为这个成本大多属于沉淀成本,已经较为固定。随着风险投资部分退出其投资项目,投资规模会减小,投资未来的经济收益也会减少,因而,部分退出不会出现在绝大部分的情况中。

风险投资退出的种类较多,情况较为复杂,样本统计较为困难,加之进行计量统计需要一定的样本数量,一般会花费较长时间,利用Douglas J.Cumming教授和Jeffrey G.MacIntosh教授文章中较早的统计数据亦可说明部分退出不会出现在大多数情况中的现象。

表3.21 992~1995年北美地区风险投资退出方式统计

部分退出的出现主要有如下一些原因:

在大多数的部分退出情况中,部分退出的目的是为了减轻退出时作为出售方的风险投资和购买方之间存在的信息不对称现象。部分退出情况下,风险投资会保留有部分股份。由于维持对高质量风险企业的投资比维持对低质量风险企业的投资有更低的成本,同时高质量的企业有更高的增值空间,因而部分退出是表示风险企业质量较高的一个积极的信号。所以风险投资通常会倾向于选择部分退出方式。

风险投资一般不会让风险企业自我发展,它会引入其他的对企业发展有积极作用的战略投资者来帮助企业管理和进行战略决策。但这会使得风险投资需要出让一部分股份,形成风险投资部分退出的情况。

对于资历尚浅的风险投资企业而言,最重要是在建立良好的投资记录的同时保留住最有价值的投资项目。但是,建立能够得到认可的良好的投资记录需要风险投资退出这项投资。通过部分退出的形式,风险投资既可以实现保留住有价值的投资项目,同时还可以建立投资记录。从这点上看,部分退出是一种折中的方式,可以使得风险投资建立足够的投资记录来帮助他们在未来募集投资资金,并同时保留住那些具有较大升值潜力的投资项目。

还有一些较少出现的情况,例如在一些风险投资基金里,在基金赎回日临近的时候,投资者对投资项目的偏好会出现分歧,有的投资者仍然看好并愿意持有风险投资所投资企业的股份,这部分人称为“保留者”,另外那些想要出售股份,赎回投资的人称为“赎回者”。由于“保留者”和“赎回者”的同时存在,这使得风险投资更倾向于选择部分退出。

风险投资在不同退出方式中的部分退出选择

第一,IPO退出方式中部分退出的选择。

首次公开发行IPO的退出方式会产生很大程度的信息不对称。在公开上市发行股票时,公众投资者一般是最不了解真实情况的,常常处于信息的弱势地位,根据加拿大风险投资协会和Venture Economics的资料统计,56.5%的风险企业都是高新技术企业。由于风险企业大多为高新技术企业,投资者更缺乏对专业技术的认识,无法深刻了解行业和企业的本身发展状况。通常投资者还会遭遇“免费搭车”的问题,投资者对企业的监督能力较弱,面临着较高的道德风险,他们寄希望其他投资者对企业进行准确的价值判断,并希望其他投资者对企业上市后的经营活动进行监督。

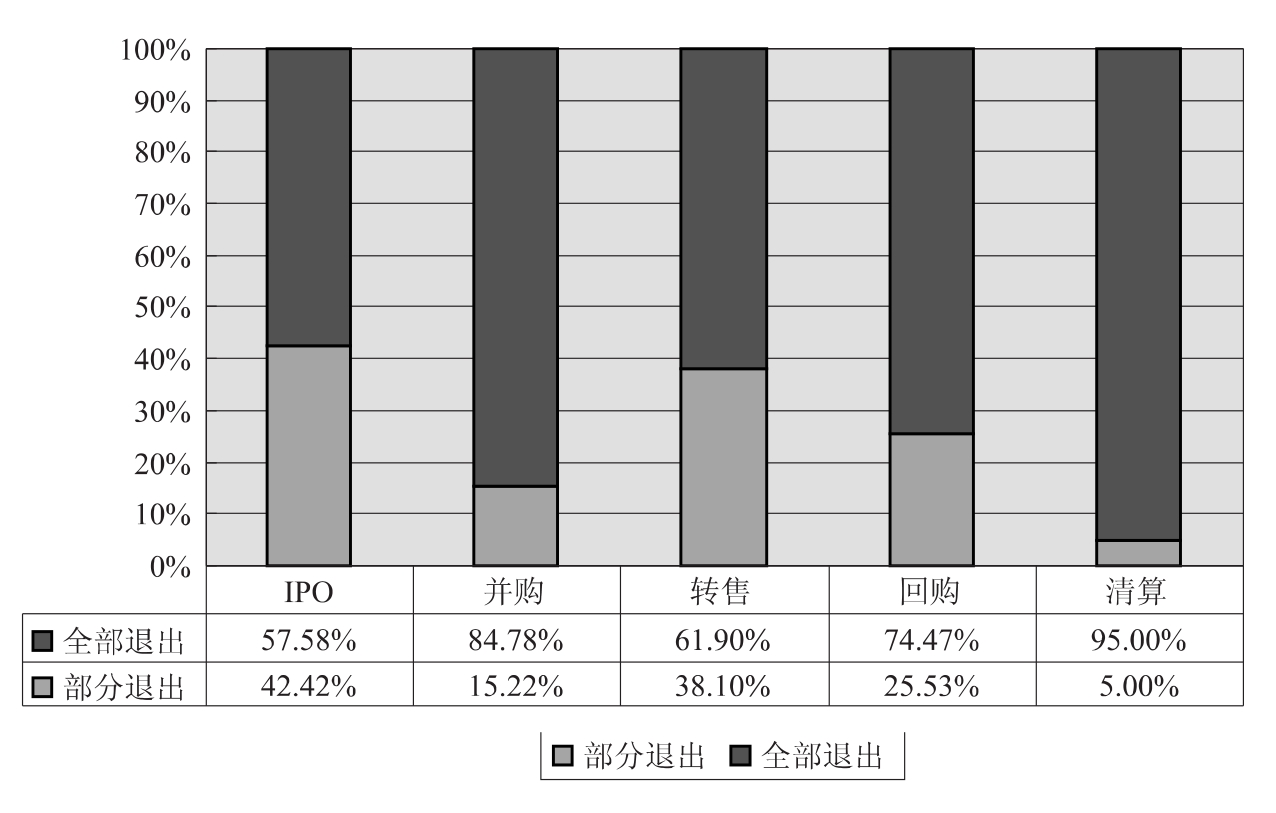

通过投资银行利用其的专业知识对股票定价,缺乏技术及经验和“免费搭车”的问题将得到减缓,从而使得公众投资者得到一定程度的保护。通过投资银行进行股票发行,股票在公开市场流通是对企业质量较高表示的一种积极信号。越是有名的投资银行所承销的股票,意味着该股票的质量越高。但是,投资银行利用自己的专业知识来决定是否承销某企业的股票,他们对风险企业的认识水平无法达到战略投资者和企业内部人员的程度。因此,即使有专业的投资银行参与IPO,信息不对称的程度也相对较大。所以在风险投资利用IPO退出方式时,更多地利用部分退出方式可以尽量减轻信息不对称现象。根据北美地区风险投资所投资项目的退出方式统计,在IPO退出方式中,部分退出占到了42.42%,是各种退出渠道中选择部分退出方式比例最高的(见图3.5)。

第二,并购退出方式中部分退出的选择。

在并购退出方式中,企业将被整体出售给第三方的战略并购者。通常大多数并购者都是技术型的企业,这类企业大多没有充足的现金,无法利用现金并购,常用的方式是用换股并购。由于技术通常难以进行估值,对高新技术投资的风险一般要高于对非技术型企业的投资。因而,风险投资在所投资的技术型企业里持有股份将会伴随一定的估值风险。利用股份作为支付手段,是一种在并购双方解决这种风险的方法。

图3.5 北美地区风险投资退出方式

一个高速成长的企业有不确定的未来收益,这类企业通常会被给予一个较高的溢价。面对高溢价的企业,风险投资将会更多选择部分退出,这既是表示企业质量较高的一个积极信号,也可以使得风险投资能够享受到高溢价带来的高回报。随着投资期的延长,企业逐渐成熟,信息不对称的程度和估值风险也将降低,风险投资利用部分退出方式的可能性就越来越低。

第三,转售退出方式中部分退出的选择。

在风险投资临近赎回日时,或者在投资预期变差时,风险投资可能将股份转售给的其他的风险投资。当然风险投资可能会尽量避免这样的情况发生,但是在风险企业既不可能实现IPO,也不可能引入战略投资者时,转售方式可能是最好的退出方式。当风险投资认为企业有一个不错的发展前景,而现有管理层和管理团队缺乏领导企业进一步发展的能力时,风险投资不会选择其他的退出方式,而会更愿意选择部分转售的方式。

这种方式可能使企业的价值增值,因一方面新的战略合作者的引入可能会减少风险投资家的潜在收益,但它也将降低原有投资者的监督和管理成本,而且新的战略合作者的经验和技能将有助于企业潜在价值的大幅提高,从而补偿了风险投资家出售股权的损失。另一方面,风险投资家采用部分出售其股权,也向潜在的战略合作者一个信息提示,即风险投资家对目前管理关系下的企业未来和企业技术的发展潜力是否具备公开上市的标准,缺乏足够的信心。这将给潜在的战略合作者提供一个“以小搏大”的机会,即先支付少量的费用,既降低投资风险,又可利用自己的专业技能帮助企业发展,当企业发展一旦成熟,则可以收购整个企业或公开上市。然而如果企业并没有价值提升的潜力,这种类型的退出方式就会受阻,不会有新的投资者会购买风险投资手中的股份。一般说来,对于转售的退出方式而言,部分退出要优于全部退出。一般是企业在遭遇投资难以为继时,才会选择全部退出。根据数据统计,转售退出方式中的部分退出现象只比IPO退出方式中选择部分退出的比例略低,为38.1%,而高于其他三种退出方式中的部分退出选择的可能性。

第四,回购退出方式中部分退出的选择。

在回购退出方式下,风险企业购买风险投资所拥有的股份。一般在风险企业业绩不佳,已“名存实亡”时,或者风险投资与风险企业关系破裂时,常采用这种方式。在回购退出中,风险投资可能更倾向于完全退出。因为在这种退出方式下,交易是在局内人之间发生的,已经不存在信息不对称的问题,企业也不可能溢价收购风险投资手中的股份,风险投资不再需要部分退出的方式。尽管如此,对于一个运作不佳的风险企业来说,可能没有充足的现金来收购风险投资手中的股份,而是通过签发票据等形式来收购。由于采用信用支付方式,造成了回购中也存在着风险投资部分退出的现象。

第五,清算时部分退出的选择。

当风险投资认为最初的投资将不可能收回时,投资将会被清算退出。投资项目进行清算意味着企业质量较差,因而清算情况发生时多为全部清算。部分清算情况下,风险投资认为投资仍然还有价值,但是缺乏足够的价值提升空间,从而缺乏继续投资的动力。这种情况下,风险投资将不会再投入过多的资金和精力到现有的投资中,该投资成为了“即将死亡”的投资。

由于较长时期的投资通常有较高的利润预期,投资的期限越长,越不容易发生清算。风险投资一般在一定时期就会对投资进行阶段性估值。最差的投资会被筛选出来,它可能会在短期内被保留,但不会再被继续投资,最终很有可能会被清算。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。