2.4 债券和股票的估价

价值评估是确定一项资产内在价值的过程。任何资产都可以为其持有人带来现金流,比如债券可以为其持有人带来利息和收回的本金。目标资产在未来有效期内产生的预期现金流的现值,就是该目标资产的价值或内在价值。确定资产的内在价值,就是对资产进行价值评估。

2.4.1 债券的估价

债券作为一种投资,现金流出是其购买价格,现金流入是利息和归还的本金,或者出售时得到的现金。债券未来现金流入的现值,称为债券的价值或者内在价值。债券的价值只有大于其购买价格时,才值得购买。

1)债券估价的基本模型

(1)分期付息到期还本债券价值的计算模型(按复利方式计算)分期公式为:

债券价值=每年利息×年金现值系数+到期本金×复利现值系数

(2)一次还本付息债券价值的计算模型(按单利方式计算)

我国很多债券属于一次还本付息且不计算复利的债券,其计算公式为:

债券价值=债券本利和×复利现值系数

2)债券价值与必要报酬率

债券价值与必要报酬率有密切的关系。债券定价的基本原则是:必要报酬率等于债券利率时,债券价值就是其面值。如果必要报酬率高于债券利率,债券的价值就低于面值;如果必要报酬率低于债券利率,债券的价值就高于面值。对于所有类型的债券估价,都必须遵循这一原理。

3)债券价值与到期时间

债券价值不仅受必要报酬率的影响,而且受债券到期时间的影响。

在必要报酬率一直保持不变的情况下,不管它高于或低于票面利率,债券价值随到期时间的缩短逐渐向债券面值靠近,直到期日债券价值等于债券面值。

4)债券价值与利息支付频率

前面的讨论均假设债券发行人每年支付一次利息,实际上利息支付的方式有许多种。不同的利息支付频率会对债券的价值产生影响。下面介绍三种常见的利息支付方式。

(1)纯贴现债券

纯贴现债券是指发行人承诺在未来某一确定日期作某一单笔支付的债券。这种债券在到期日前,购买者不会得到任何支付的现金,因此也称为零息债券。纯贴现债券的价值计算公式为:

![]()

式中 F——到期日取得的收入;

n——到期时间的年数;

K——每年的必要报酬率。

(2)平息债券

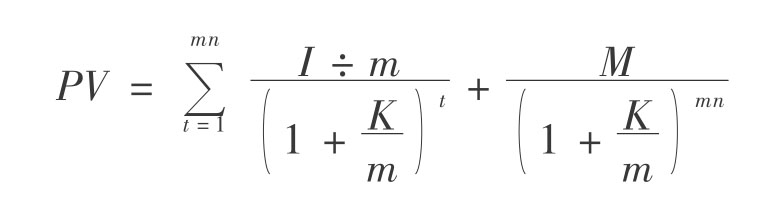

平息债券是指利息在到期时间内平均支付的债券。支付的频率可能是一年一次、半年一次或每季度一次等。平息债券价值的计算公式为:

式中 m——年付利息次数;

n——到期时间的年数;

K——每年的必要报酬率;

I——年付利息;

M——面值或到期日支付额。

(3)永久债券

永久债券是指没有到期日,永不停止定期支付利息的债券。英国和美国都发行过这种公债。对于永久公债,通常政府都保留了回购债券的权利。优先股实际上也是一种永久债券,如果公司的股利支付没有问题,将会持续地支付固定的优先股息。永久债券的价值计算公式如下:

![]()

式中 K——每年的必要报酬率;

I——年付利息。

5)流通债券的价值

流通债券是指已发行并在二级市场上流通的债券。它们不同于新发债券,已经在市场上流通了一段时间,在估价时需要考虑现在至下一次利息支付的时间因素。

(1)流通债券的特点

①到期时间小于债券发行在外的时间;

②估价的时点不在发行日,可以是任何时点,会产生非整数计息期问题。

新发行债券,总是在发行日估计现值的,到期时间等于发行在外时间。

(2)流通债券的估价方法。

①以现在为折算时间点,历年现金流量按非整数计息期折现;

②以最近一次付息时间(或最后一次付息时间)为折算时间点,计算历次现金流量现值,然后将其折算到现在时点。

无论哪种方法,都需要计算非整数期的折现系数。

2.4.2 股票的估价

同进行债券投资一样,企业进行股票投资,也必须知道股票价值的计算方法,现介绍几种最常见的股票估价模型。

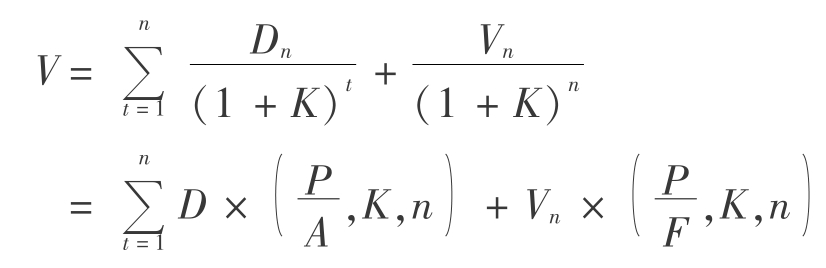

1)短期持有股票,未来准备出售的股票估价模型

在一般情况下,投资者投资于股票,不仅希望得到股利收入,还希望在未来出售股票从股票价格的上涨中获得利益。此时的股票估价模型为:

式中 V——股票的内在价值;

Vn——未来出售时预计的股票价格;

K——投资人要求的资金收益率;

D——预期股利;

Dt——第t期的预期股利;

n——预计持有股票的期数。

2)长期持有股票,股利稳定不变的股票估价模型

在每年股利稳定不变,投资人持有期间很长的情况下的估价模型可简化为:

![]()

式中 D——预期股利;

K——投资人要求的资金收益率。

3)长期持有股票,股利固定增长的股票估价模型

如果一个公司的股利不断增长,投资人的投资期限又非常长,股票的估价就更困难了,只能计算近似数。设上年股利为D0,第1年的股利为D1,每年股利比上年增长率为g,则:

![]()

【例2.16】某企业准备投资购买相城股份有限公司的股票,该股票上年每股股利为3元,预计以后每年以5%的增长率增长。该企业分析后认为,必须得到12%的报酬率,才能购买相城股份有限公司的股票,则该种股票的内在价值为:

![]()

4)长期持有股票,股利非固定增长的股票估价模型

在现实生活中,有的公司股利是不固定的。例如,在一段时间里高速成长,在另一段时间里正常固定成长或固定不变。在这种情况下,只有分段计算,才能确定股票的价值。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。