第二节 服务企业对应纳税种的统筹

服务企业对应纳税种的统筹是调整本企业所涉及的税种。也就是说,为了实现企业纳税统筹的宗旨,通过调整生产经营内容和生产经营方式,来确定企业所涉及的税种或者改变企业所涉及的税种。

一般来说,服务企业可能涉及、也可以避免的税种,有关税、消费税、增值税、土地增值税、契税、耕地占用税和车辆购置税等7个税种。

导致服务企业涉及关税,是发生直接进口设备和物资业务;导致服务企业涉及消费税,是发生直接进口“应税消费品”业务。

服务企业对关税及消费税的统筹,是企业生产经营决策中的重要组成部分。服务企业对关税及消费税的统筹,同工业企业一样,应当贯彻这样的指导思想:对于必须进口的设备和物资,应当进口;对于可以使用国内设备和物资的,尽量避免进口。

对进口关税及消费税统筹中拟选方案的论证,应当综合考虑“进口设备和物资”国内进价、进项税额与“进口设备和物资”关税完税价格、增值税税金以及消费税税金等各方面因素,以“企业收益总额变动”是否理想决定取舍。

二、服务企业对增值税的统筹

客运企业、邮电通信企业、文化娱乐企业,以及从事旅宿服务、餐饮服务、游览服务、洗浴服务的企业有可能附带经营商品购销活动。因此,它们有可能涉及增值税。

服务企业附带经营商品购销业务的目的,是为了方便旅客或顾客、提高服务质量和增加收益。因此,服务企业对增值税的统筹应当贯彻这样的指导思想:对于能够方便旅客或顾客、提高服务质量和增加收益的商品购销业务,应当经营;对于与方便旅客或顾客、提高服务质量无关,分散精力难以实施有效控制的商品购销业务,以不经营为好。

对增值税统筹拟选方案的论证,应当综合考虑商品进价、售价,增值税“销项税额”、“进项税额”和应纳税额,城建税税金和教育费附加,人工费用、物料消耗等因素,以及对相关方面的影响,以“企业收益总额变动”是否理想决定取舍。

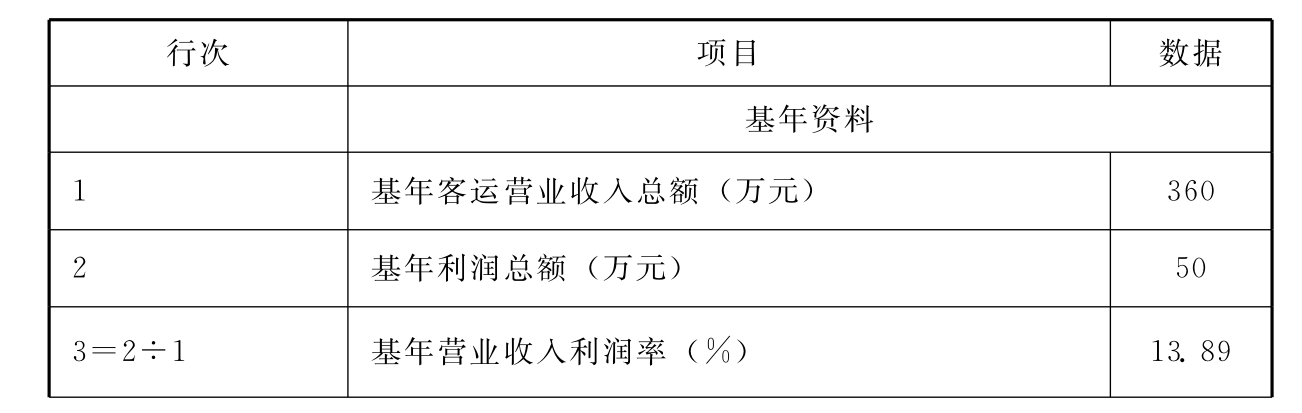

【例6-1】 客运企业对增值税的统筹。

CHRC客轮是实行独立核算的内河客轮。当年客运营业收入360万元,其中淡季6个月客运营业收入120万元;利润总额50万元。预计次年旺季客流量与当年持平。次年,该客轮拟将甲板层“中舱”60m2辟为“商品小卖部”,为旅客提供小食品、饮料、当日报纸、近期杂志、当地旅游地图和常见病非处方药等商品。报纸、杂志、旅游地图的增值税适用税率为13%,预计年购进总额为6万元,年销售总额为7万元;其余商品的增值税适用税率为17%,预计年购进总额为10万元,年销售总额为12万元。采取此项措施,预计年损失旺季客运营业收入1.2万元,增加淡季客运营业收入26万元;年增加物料消耗0.5万元。该客轮注册住所为城市市区,城建税适用税率为7%。

现在,在其他方面情况不变条件下,我们对这个拟选方案进行论证。

表6-1 CHRC客轮拟选方案利润总额变动计算表

续表

① 该客轮客运营业收入营业税适用税率应为3%。见附录六“营业税税目税率表”。

续表

论证结果,在其他方面情况不变条件下,采用拟选方案可以导致年营业收入总额增加43.8万元,年利润总额增加26.45万元;导致年营业收入利润率提高5.04%(即18.93%-13.89%)。该拟选方案可取。

三、服务企业对土地增值税的统筹

同工业企业、建筑企业和商品流通企业一样,服务企业对土地增值税的统筹,是在可以转让房地产而涉及土地增值税,也可以不转让房地产而避免涉及土地增值税情况下的决策;对转让房地产拟选方案的论证,应当以“净收益”与“机会成本”的净值孰高决定取舍;进行论证时,应当采用相同的计算口径;计算的时间长度应当一致,如果客观上时间长度不一致,应当按照时间长度较短的方案的适当时点“折现”。

四、服务企业对契税、耕地占用税和车辆购置税的统筹

同工业企业、建筑企业和商品流通企业一样,服务企业涉及契税、耕地占用税和车辆购置税,一般是在扩大生产经营规模的情况下。扩大生产经营规模,属于固定资产投资的决策内容。固定资产投资有不同的投资方式:如果采用承受他人土地、房产方式,就要涉及契税;如果采用占用耕地建房方式,就要涉及耕地占用税;如果采用购置应税车辆方式,就要涉及车辆购置税。因此,对契税、耕地占用税和车辆购置税的统筹,是固定资产投资决策的组成部分。

企业进行固定资产投资,一方面需要对涉及契税、耕地占用税和车辆购置税进行评估,另一方面还需要对固定资产投资所导致的固定资产折旧费用、物料消耗和人工费用以及房产税税金、车船使用税税金等各方面因素的变动,从投资回收期、投资报酬率和投资现金流量的测算等角度对固定资产投资方案进行分析和评估。

如果存在若干个备选方案,应当通过全面的综合分析和评估,选择最佳方案。

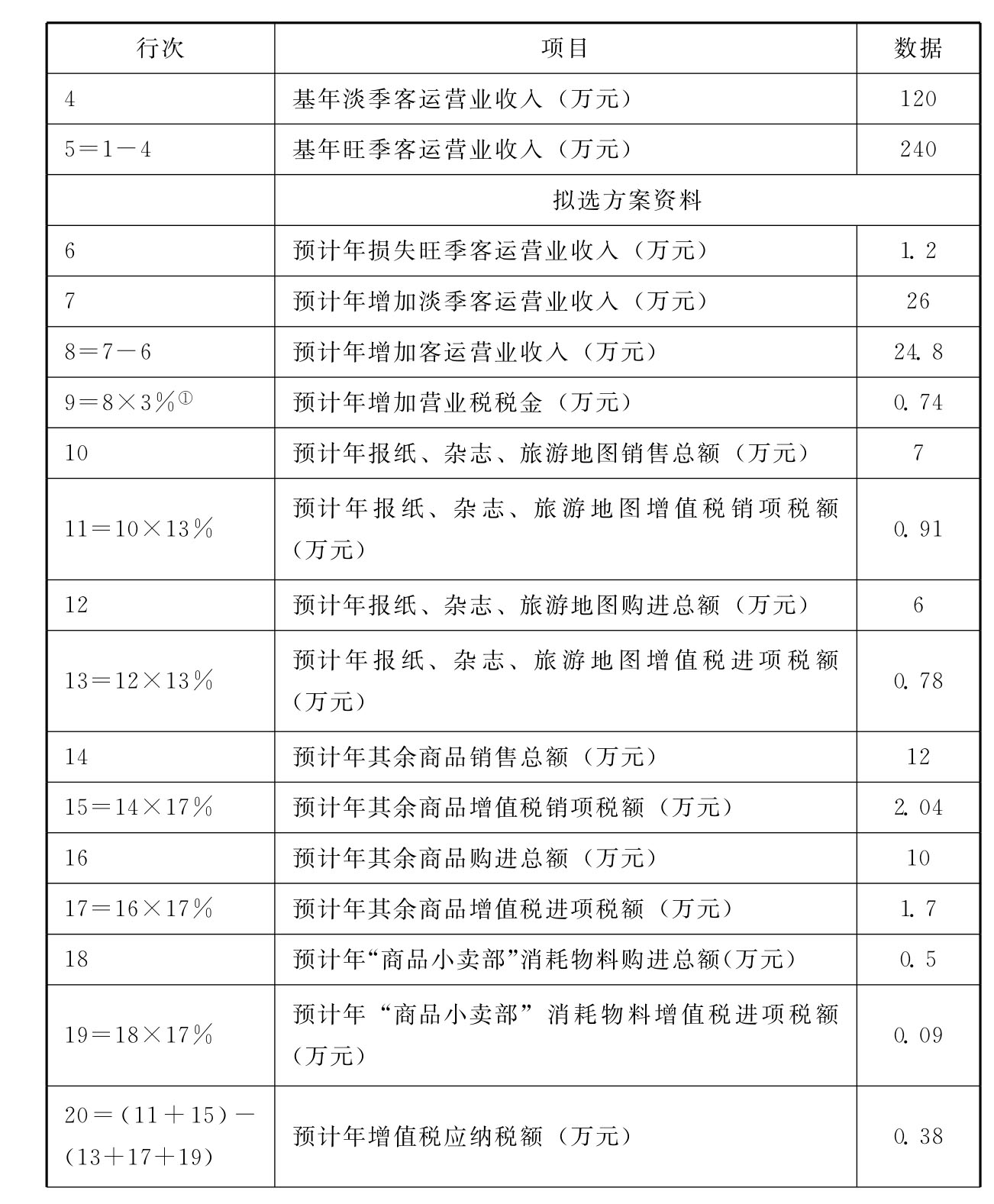

【例6-2】 服务企业对契税和耕地占用税的统筹。

HTXD康体娱乐城有限公司决定扩大经营规模。有两个备选方案:

方案1:收购龙凤山砂石场。凤山砂石场已无砂石可采;占地66667m2,系国有土地。对方拟以2000万元转让。当地省级人民政府规定契税税率为3%。若经有权机关核准,土地使用权可达50年。

方案2:租用两河口村坡地120亩。坡地临河;有20亩较陡石山,100亩农用地,150株成年果树。100亩农用地折合66667m2。租期10年,年租金42万元。当地省级人民政府规定耕地占用税税额为每平方米8.0元。

方案1与方案2的土建工程投资额均为3000万元,设备投资额均为4500万元,预计物料消耗、人工费用及其他费用年支出总额均为500万元。建筑安装工程工期均为1年。房屋及其他建筑物预计使用年限30年,预计净残值90万元,以平均年限法计提折旧;设备预计使用年限10年,预计净残值225万元,以平均年限法计提折旧。预计年营业收入总额均为1600万元;按照当地省级人民政府规定,其中50%即800万元属于适用税率5%的营业税征税项目的营业收入,50%即800万元属于适用税率10%的营业税征税项目的营业收入。城建税税率均为1%。经咨询,该地区未来10年预计平均物价指数为4%,遂以其为“折现率”。

现在,我们对这两个方案进行比较。

首先,分别计算方案1、方案2的投资效益。由于方案2租期10年,对两个方案都计算正式运营10年的投资效益。

表6-2 HTXD康体娱乐城备选方案1投资效益计算表

续表

① 土地使用权属于“无形资产”。对于取得土地使用权支付的成本,应当在土地使用年限内平均摊销。

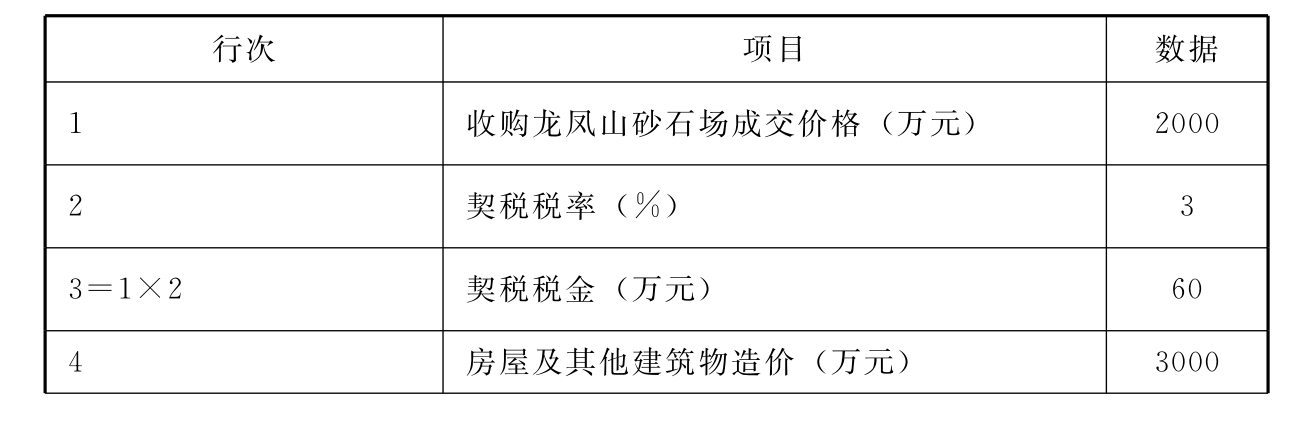

表6-3 HTXD康体娱乐城备选方案2投资效益计算表

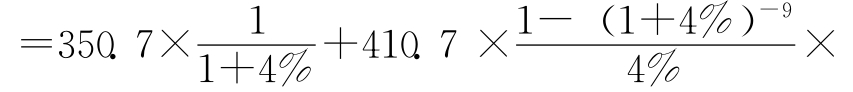

然后,将方案1和方案2正式运营10年的投资效益都折成正式运营开始时的现值。

将方案1和方案2正式运营10年的投资效益折成正式运营开始时的现值,应当使用这样一个公式:

公式中,n表示年数。i表示利率,即“折现率”。

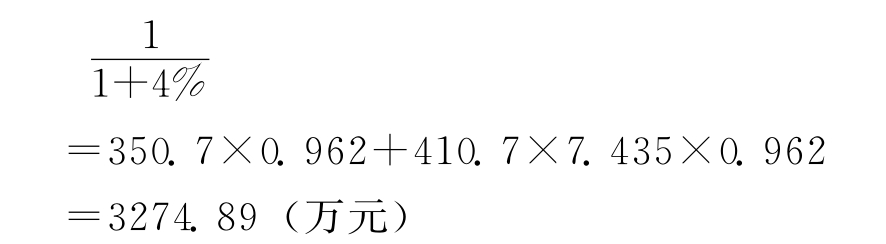

方案1正式运

营10年的投

资效益的现值

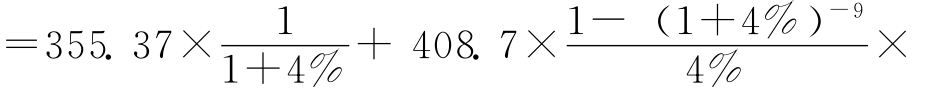

方案2正式运

营10年的投资

效益的现值

![]()

=355.37×0.962+408.7×7.435×0.962

=3265.08(万元)

通过对比,方案1正式运营10年的投资效益的现值比方案2多9.81万元(即3274.89-3265.08),方案1优于方案2,方案1可取。

【例6-3】 服务企业对车辆购置税的统筹。

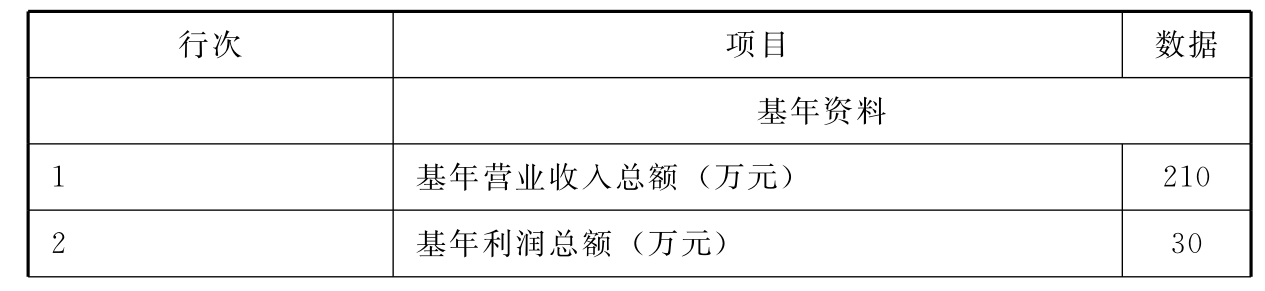

RNFX物业管理公司为YXJY社区业主提供物业管理服务。当年入住业主为一期工程,营业收入总额210万元,利润总额30万元。该公司设置行政部、服务部和保安部三个业务部门。现有员工80人,其中总经理1人、行政部经理1人、会计主管1人、服务部经理1人、保洁主管1人、绿化主管1人、维修主管1人、供暖主管1人、保安部经理1人、门卫主管1人、监控主管1人、巡逻主管1人。

次年,YXJY社区二期业主即将入住。二期工程的规模是一期工程的2倍。次年预计营业收入总额650万元;公司员工总数将达到220人,预计增加人工费用150万元;预计增加物料消耗140万元;预计增加设备折旧30万元。

该公司现有乘人汽车5辆,1辆桑塔纳,总经理和行政部经理、服务部经理、保安部经理共用,车船使用税年税额200元,年折旧额1.6万元,每年养路费、保险费、维修保养费和燃油费用1.8万元;3辆18座中型客车,分别开行东线、中线和西线员工班车,每辆车船使用税年税额250元,年折旧额2.5万元,每辆每年养路费、保险费、维修保养费和燃油费用2.7万元;厢式小型货车1辆,供采购物品使用,车船使用税年税额60元,年折旧额0.9万元,每年养路费、保险费、维修保养费和燃油费用1.5万元。现有司机5人,每位司机每年人工费用1.6万元。

为解决员工班车及业务用车问题,该公司有两个备选方案。

方案1:购置2辆大型客车,预计单价40万元,每辆车预计净残值2万元,每辆车预计使用年限10年。该公司设备和车辆采用平均年限法计提折旧。车辆购置税税率为10%,车船使用税年税额300元,每辆养路费、保险费、维修保养费和燃油费用每年4万元。需要配备2名司机,每位司机每年人工费用1.8万元。

方案2:将现有1辆桑塔纳和3辆18座中型客车出售,预计以价款扣除费用和车辆净值后的净收益为30万元。留下厢式小型货车1辆,供采购物品使用;留用1名司机,驾驶厢式小型货车。对不住公司单身宿舍的员工除了原有“月工资”以外,另加“日工资”。日工资标准为:总经理24元,行政部经理、服务部经理和保安部经理18元,业务主管12元,普通员工6元。预计全年人均出勤日数250天。预计在公司单身宿舍住宿(皆为普通员工)的员工有40人。日工资以实际出勤日数计发。公务出行使用计程车(出租车)。交通费用由各业务部门制订预算,各业务部门交通费用预算经总经理办公会议批准后,由行政部经理、服务部经理、保安部经理实施。预计每年交通费用为8万元。

该公司在城市市区,城建税适用税率为7%。

现在,在其他方面情况不变的条件下,我们对这两个方案进行比较。

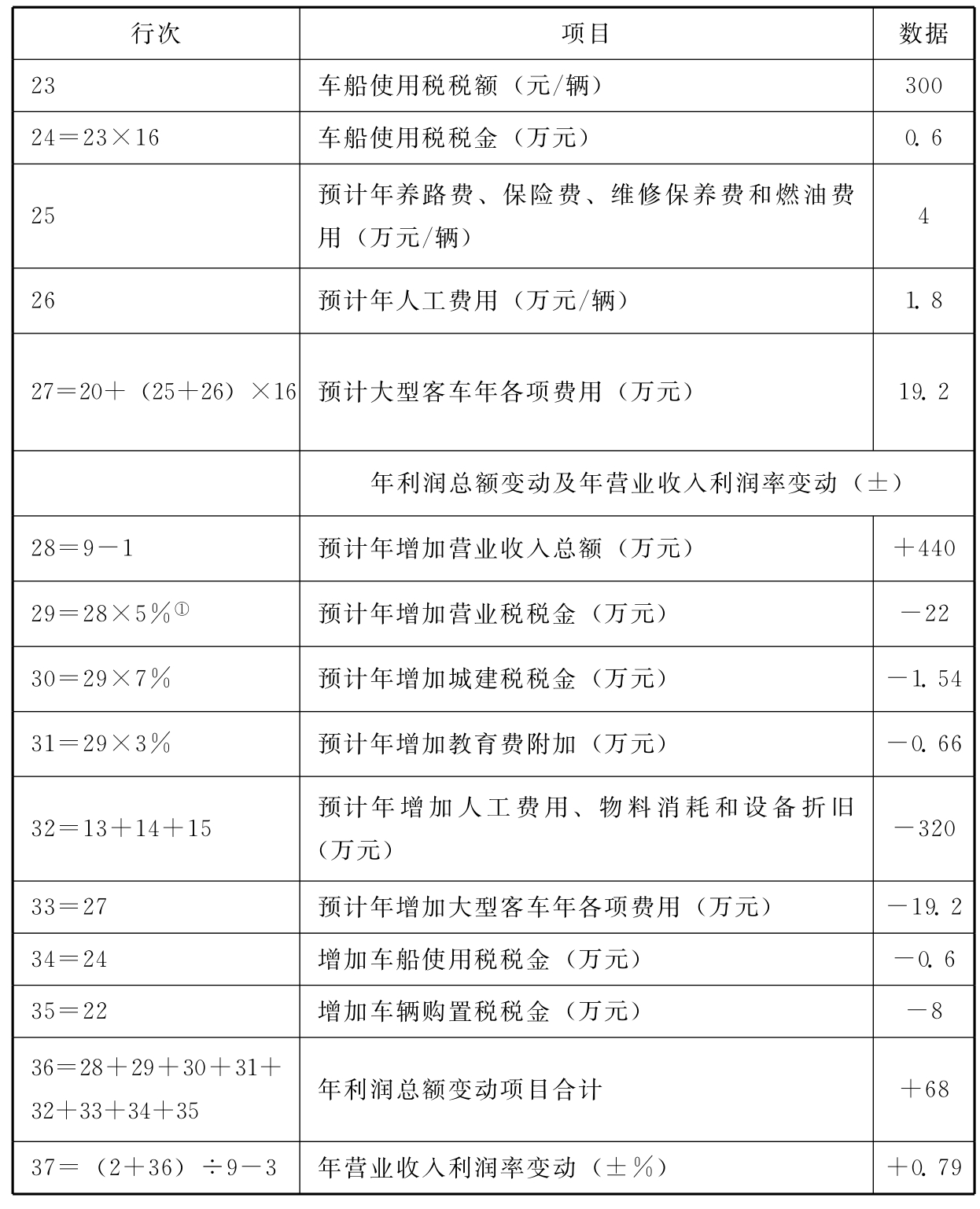

表6-4 RNFX物业管理公司备选方案1利润总额变动计算表

续表

续表

① 物业管理属于其他服务业,营业税适用税率为5%。见附录六“营业税税目税率表”。

表6-5 RNFX物业管理公司备选方案2利润总额变动计算表

续表

续表

通过对比,方案1可以使年利润总额增长68万元,达到98万元;可以使年营业收入利润率提高0.79%,到15.08%。方案2可以使年利润总额增长109.02万元,达到139.02万元;可以使年营业收入利润率达到提高7.1%,达到21.39%;由于出售桑塔纳和3辆18座中型客车净收益30万元不可比,将其剔除;将其剔除后,方案2可以使年利润总额增长79.02万元,达到109.02万元;可以使年营业收入利润率达到提高2.48%,达到16.77%。方案2优于方案1,方案2可取。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。