第六节 总资产周转率分析

总资产周转率是指产品销售收入与总资产平均余额之间的比例关系,以反映企业总资产的平均综合运转次数,评价企业管理者运用总资产产生销售收入的能力,衡量企业全部资产周转速度的快慢,经营成果的优劣。通常,该项指标有两种表达方式:一是总资产周转率,二是总资产周转天数。

一、总资产周转率的计算

总资产周转率是指在特定时期内总资产平均转换为现金的次数,即平均每元总资产投资能带来多少的销售收入,其计算公式如下:

其中,总资产平均余额=(期初总资产余额+期末总资产余额)/2

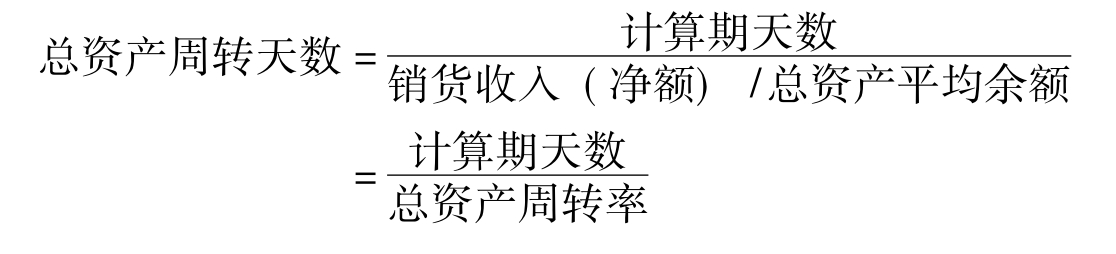

总资产周转天数是指总资产周转一次所需要的时间(通常以天数表示)。其计算公式如下:

企业总资产周转率反映总资产的周转速度。总支出周转率越高,周转次数越多,部门总资产周转速度越快,说明企业的全部资产进行经营利用的效果越好,企业的经营效率越高,从而增强企业的偿债能力和盈利能力。反之,则表明企业利用全部资产进行经营活动的能力差、效率低,最终还将影响企业的盈利能力。

在计算过程中应注意以下几个问题:

1.计算期的确定

通常以一年为一个计算期间,按全年360天予以计算周转天数,并且要保证企业前后各期计算时应保持一致,以使其具有可比性。

2.总资产平均余额的确定

这里的总资产是指企业资产负债表中列示的全部资产总额。在实务中资产平均余额的计算可以按照年、季、月份采用简单算数平均法计算和加权算数平均法,尤其是对那些季节性强的经营企业,全年各个月份资产数额波动较大,采用各月末资产余额的加权平均数可以较好地反映企业实际的状况

3.销售收入净额的确定

销售收入的净额是指销售收入扣除了销售折扣、销售折让、销货退回等后的金额,尤其要注意资产负债表的日后调整事项以及跨期间销售退回对销售收入净额的影响。

二、影响资产运用效率的因素

企业经营的目的在于有效运用各项资产获得合理最佳的利润。利润来源于营业收入,但只有凭借资产,运用资产才能取得营业收入。企业资产运用效率越高,企业的业务越发达,营业收入越多,利润越优厚。所以无论是企业管理者、投资者、债权人还是其他利益相关者,都非常关注资产的运用效率,那么影响资产运用效率的因素有哪些呢?我们可以从表层和深层两个角度来分析这个问题。

1.表层因素

我们在上面介绍了资产运用效率的各个衡量指标,通过计算公式,我们可以看到,影响资产运用效率的因素有销售收入、主营业务成本以及各营运资产占用额。销售收入是资产运用的最终结果,运用各项资产能带来更多的销售收入就说明资产的运用效率高,反之,则说明资产的运用效率低下。主营业务成本是销售收入的抵减项,主营业务成本越大,销售收入的净额就越少,则资产运用后带来的收益越少,也就从反面说明了资产运用效率的低下,如果主营业务成本很少,或者有逐步降低的趋势,说明企业获得同样的收益所需要耗费的资产量减少,这势必会剩余更多的销售收入,也就表明企业的资产运用效率很高。各营运资产的占用额也是影响资产运用效率的重要因素,各项营运资产占用额越小,公式中的分子就越小,资产运用效率的比率值变大,这说明单位资产所获得的收入在提高,也就是企业的资产运用效率在提高。所以,要想进一步提高资产的运用效率,企业应该加大产品销售力度,努力降低企业的营业成本,节约资产,力求资产的效用最大化。

2.深层因素

指标分析和比率分析只是从宏观的角度帮助我们了解企业的经营运作情况和资产营运效率,在具体分析时我们要结合具体企业的实际情况,结合企业所处的行业及经营背景,企业经营周期长短,企业资产的构成及质量,资产管理的力度以及企业采用的会计政策等。

第一,我们要分析企业所处的行业及经营背景,不同的行业在经营时所需的资产类型和比例有很大的差别。例如:资本密集型企业的流动资产周转率很大,从表面看,似乎是流动资产的运用效率很高,但应该考虑到资本密集型行业的特殊性,其固定资产比重大,流动资产比重小,流动资产周转率很大是必然的现象,不能由此得出其资产运用效率的高低,资本密集型行业的重点在固定资产,把重点放在固定资产上考察资产运用效率才更合理。

第二,产品的生产周期也不同,不同企业的经营周期长短也不同。生产周期长的企业存货比重相对较大,流动资产的比重也相对较大,针对这样类型的企业进行分析时,不能因为其存货周转率慢,流动资产周转率慢而对企业予以否定,应考虑到其经营周期的影响作用。

第三,企业资产的构成及质量。比率分析和指标分析都只是定量的分析,我们还应该注意定性的分析问题,企业的资产是否是固定资产和流动资产的合理搭配,固定资产的账面价值是否和其实际可变现的价值相符,流动资产是否可以流动,尤其是存货,它在市场上是否可以顺利实现销售等,只有变现力强的流动资产和可使用价值与账面价值相符的固定资产才是高质量的资产,这样的资产应用比率分析和指标分析才具有实际意义。

第四,还要注重人的因素,注意资产管理的力度。资产是死的,人是活的,所有的资产都要经过人的操作和影响才能发挥作用。人可以通过有效的资产管理,有效的资产运用提高资产的使用效率;同样人也可以通过滥用私权侵吞资产或是浪费,人为破坏资产,使其磨损和损失加大,从而造成运用的低效率。

第五,要关注企业采用的会计政策。与世界上许多实物存在模糊性一样,企业诸如资产价值、成本金额、收入金额及利润等由于计量的原因,其本身就是具有弹性的价值量,企业可以通过制定不同的会计政策,在诸多会计方法中选择有利于自己的方法,所以在分析资产运用效率时要注意消除企业会计政策的不利干扰。

本章思考题

1.影响企业资产结构的因素有哪些?

2.企业流动资产周转率是什么?如何进行评价?

3.企业应收账款周转率是什么?如何进行评价?

4.企业存货周转率是什么?如何进行评价?

5.企业固定资产周转率是什么?如何进行评价?

6.企业总资产周转率是什么?如何进行评价?

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。