【活动目标】

通过了解信托与银行业务结合的模式,掌握信贷类理财产品的特点,了解其在个人理财业务中的应用。

【知识准备】

一、信托业务与银行的关系

我国法律明确规定,商业银行不得从事信托业务。而且信托业务本身风险较高,因此银行一般不直接代销信托公司的信托产品,通常商业银行只承担代理资金收付责任,不承担信托计划的投资风险。但是在银行的理财产品中,信贷类理财产品大多通过信托的方式进行,符合信托产品的一些特征。

二、信贷资产类理财产品

信贷资产类理财产品一般是指信托公司作为受托人成立信托计划,接受银行委托,将银行发行理财产品所募集来的客户资金,向理财产品发售银行或第三方购买信贷资产。信托计划到期后由信托投资公司根据信托投资情况支付本金和收益。其实质是信托型理财产品的一种,其运作原理是银行将其信贷资产,通过信托公司转化为理财产品向客户发售。商业银行通过发行这样的产品,将募集到的资金通过信托的方式,专项用于替换商业银行的存量贷款或向企业新发放贷款。

信贷资产本身是银行的资产业务,在一定程度上受到宏观经济政策和监管政策限制,通过开发信贷资产类产品银行可以将部分信贷资产转至表外,由资产业务转变为中间业务,因此在资产业务规模受到控制的条件下,银行有动力利用信贷资产开发理财产品。从这个意义上说,信贷资产类理财产品的开发是银行调整资产负债结构的一个手段。

三、信贷资产类理财产品的风险

信贷资产类产品对银行和信托公司而言,都属于表外业务,贷款的信用风险完全由购买理财产品的投资者承担。一旦用款单位出现还款风险,担保人又不能如期履行担保责任,将会给购买理财产品的投资者带来风险,银行业与信托业虽然对此不负有偿还义务,但也将面临系统性的声誉风险。

信贷类理财产品收益来源于贷款利息,执行人民银行相关利率标准。这意味着委托人的收益上限是贷款利率并扣除一定的信托管理费用、托管费用以及理财产品销售费用。

信托借款人提前归还借款,信托资产类理财产品计划可能提前终止,投资者面临着一定的流动性风险。如果贷款利率上升,借款人提前还贷,理财产品就会面临提前终止的风险。

【产品实例】

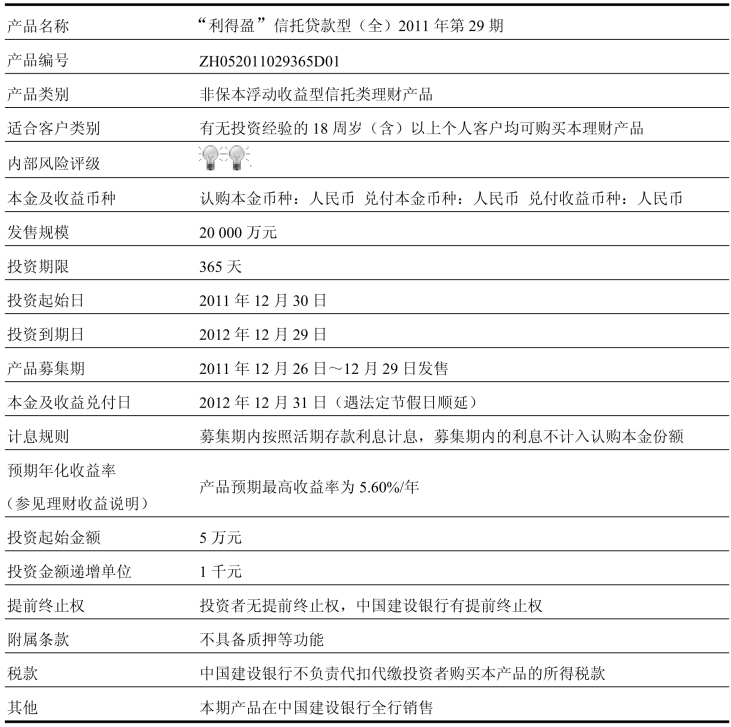

产品实例如表3-7所示。

表3-7 “利得盈”信托贷款型(全)2011年第29期

四、信托类产品在个人理财中的应用

信托类理财产品的收益可以是固定的,也可以是浮动的。信托类理财产品的风险性介于国债和股票之间,所以它具有风险适中、预期收益较高的特点。投资信托类理财产品首先要看投资标的,因为凡是投资都存在风险,研究投资标的就可以大致判断出此种信托类理财产品的风险等级,一般情况下,投资于房地产、股票市场的信托项目风险略高,但其预期收益也相对较高;而投资于能源、电力、市政基础设施建设等的信托项目比较稳定,风险性较低但预期收益相对较低。

投资信托类理财产品应该注意投资期限,信托类理财产品的期限有多种,包括3个月、半年、一年、两年等多种,建议投资者选择一年以内的信托类理财产品,因为未来较长时段的趋势不容易判断,时间越长,不可控制的风险越大,而一年期以内的信托类理财产品的时间长度适中,投资节奏容易把握。

信托类产品总的来讲应属于中等风险中等收益的理财产品,适合有一定经济实力,对资金流动性要求不高的稳健型客户。

【活动设计】

活动要求:分小组从网上或银行网点等渠道寻找一款基金类理财产品,熟悉其产品说明书,能够指出说明书中的要点;查看其成立以来的收益情况,与银行存款利率进行对比,通过条款中的规定,更好地体会基金类产品的作用。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。