资本为何从穷国流向富国

王永中(1)

当前,国际资本流动出现了两个悖论:一是资本非但不是从发达国家向发展中国家顺流,而是从发展中国家向发达国家逆流;二是资本边际报酬高、经济增长速度快的发展中国家经历了持续的资本流出而不是流入。国际资本流动悖论引发了国际学术界的强烈关注,触发了大量的理论假说和经验研究。本文将对国内外学术界在国际资本流动悖论问题上的理论争鸣和经验证据作全面梳理与系统概括。

一、国际资本流动悖论

标准的经济理论告诉我们,资本应从富裕国家向贫穷国家流动,即从人均资本存量较多从而资本边际生产力较低的国家,流向人均资本存量较低进而资本边际生产力较高的国家。国际资本的这一流动可同时提高富国和穷国的福利,富国将获得更高的资本收益,而穷国则有更多的金融资本用于物质资本投资,如机器、设备和基础设施等,这可提高穷国的就业和收入水平。根据新古典增长理论,一个很自然的预期是,经济开放将导致更多的资本从发达国家向发展中国家流动,从而所有国家的福利均可得到提高。但这只不过是一个乐观的理论假设,现实的国际资本流动与理论假说相差悬殊甚至截然相反。

1.“卢卡斯悖论”

Lucas(1990)在其一篇著名的论文中指出,资本从富国向穷国流动的规模非常小,远低于新古典增长理论的预测规模。这就是著名的“卢卡斯悖论”(Lucas Paradox)。那么,金融全球化和国际资本流动自由度的提高能解决“卢卡斯悖论”问题吗?在“卢卡斯悖论”提出后的30年间,金融全球化呈现出加速的趋势,国际资本的跨境流动规模迅速增长。尽管发展中国家,特别是新兴国家更深入的融入了国际金融一体化的进程之中,但令人惊讶的是,国际资本的反常状况非但没有缓解,反而进一步强化。

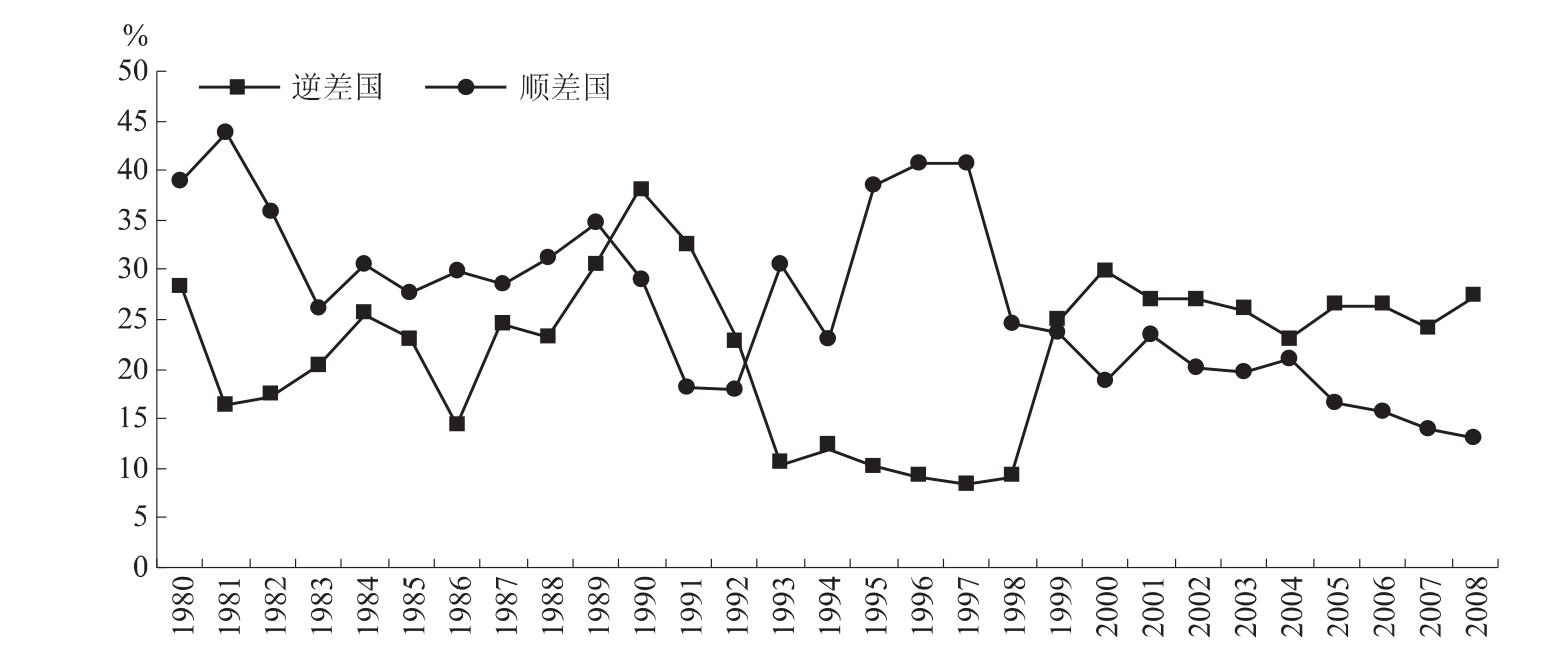

图1 1980-2008年资本输出国和资本输入国的相对人均GDP

资料来源:IMF World Economic Outlook(WEO)database,World Bank和作者的计算。

注:资本输出(输入)国的相对人均GDP为所有经常顺差(逆差)国的人均GDP相对于所在年度人均GDP水平最高国家的比例的平均数,权重为该国在世界顺差或逆差的总额中的份额。人均GDP以2000年不变美元计价,经常项目余额以可变美元计价。样本包括191个国家和地区,有数据缺失。图2的算法与本图相同。

图1显示,经常顺差国的人均相对GDP的平均值(相对于人均GDP最高水平,权重为各顺差国在世界顺差总额中的份额)呈现出明显的下降趋势,而经常逆差国的人均相对GDP的平均值(相对于人均GDP最高水平,权重为各逆差国在世界逆差总额中的份额)呈显著的上升态势。1980-1998年,资本输出国的人均相对收入水平一直高于资本输入国。这说明,国际资本是从富裕国家向贫穷国家流动。这与新古典增长理论的预测方向是一致的。不过,资本从发达国家向发展中国家的流动规模并未如新古典增长所预期那么大。1999-2008年,资本输出国的人均相对收入水平持续低于资本输入国,表明国际资本的流动方向发生了转折,已不仅仅是从富裕国家向贫困国家的流入量不足问题,而是持续从贫穷国家向富裕国家流动,即出现了资本逆流(capitaluphill flow)现象。(2)这与新古典增长理论的预测方向正好相反。

当然,进入21世纪以来,美国持续的经常账户逆差和中国持续的经常顺差,是造成国际资本逆流的一个重要因素。不过,国际资本逆流现象并不完全由美国、中国等一些大的经常逆差国和顺差国所驱动。当前,许多发达国家的经常账户持续出现赤字,而大量的新兴经济体经历了多年的连续顺差。如图2所示,在剔除美国、日本和中国等一些持续性经常逆差和顺差大国之后(这些国家可视为异常值),经常逆差国的相对人均收入水平在1990-1992年便开始超过经常顺差国,随后迅速下降,并大幅度低于经常顺差国的水平,在1999-2008年期间,经常逆差国的人均收入水平便稳定、持续的高于经常顺差国的水平。这说明,当前国际资本从贫穷国家向富裕国家逆流的现象,不是一种存在于个别国家之间的个别现象,而是一种广泛存在于国际社会的共性现象。

图2 1980-2008年资本输出国和资本输入国的相对人均GDP

资料来源:WEO database,World Bank和作者的计算。

注:本图的数据不含美国、日本和中国。

2.“资本配置之谜”

如果深究下去,“卢卡斯悖论”可能算不上悖论。毕竟,发展中国家均不同程度地受到制度基础薄弱(腐败)、基础设施不足、劳动力受教育程度低、政府连续的债务违约和信贷市场不完善等诸多问题的困扰,这显然降低其风险调整后的资本投资回报。因此,在发展中国家,风险调整后的资本投资报酬,远低于资本劳动比率所能体现的水平。这足以解释为什么资本从发达国家流向发展中国家的规模远低于预期水平,甚至是从发展中国家向发达国家逆流。

然而,需要指出的是,发展中国家并不是同质的,而是参差不齐,彼此之间存在着巨大的差异。东亚等新兴经济体在经济社会发展水平、增长速度、制度基础、人力资本素质和生产率水平等方面,显著优于拉丁美洲和非洲的国家,拥有广阔的增长前景和良好的投资机会。东亚新兴经济体过去数十年良好的经济增长业绩表明,其风险调整后投资回报不仅远远高于非洲和拉丁美洲的国家,而且可能明显高于发达国家。根据开放经济条件下的新古典增长理论,资本应更多的流向增长速度快的国家,而流向增长速度慢的国家比较少,从而,相比较于非洲、拉丁美洲国家,东亚新兴经济体可以吸引更多的资本流入。实际情况是这样吗?

为考察发展中国家的经济增长速度与国际资本流动的经验关系,我们遵循Gourinchas and Jeanne(2007)的思路,选取了115个发展中国家和地区,以1980-2010年平均GDP增长率为标准进行排序,将其划分为人口规模大致相等的三组国家,测算各组国家的经常账户逆差之和(净境外资本流入量)。中国、印度因人口规模巨大而单列成组。如图3所示,增长速度较快国家的资本流入量明显小于增长速度中等、较低的国家。1980-1999年期间,中国的资本净流出总规模为1 110亿美元,而经济增长速度快的国家的资本净流入总规模为486亿美元,增长速度中等、较低的国家的资本净流入规模分别高达2 320亿美元、6 174亿美元。2000-2010年期间,发展中国家的国际资本流动出现了更为明显的反常现象。中国和增长速度较快国家输出了大量的资本,其资本输出总规模分别达18 876亿美元、10 296亿美元,而增长速度中等、较慢的国家虽仍维持资本净流入状况,但资本净流入规模已大幅降至422亿美元、2 870亿美元。Gourinchas and Jeanne(2007)将发展中国家的资本流动与经济增长负相关的这种反常状况,称之为“资本配置之谜”。

鉴于不同类型的资本流动对经济增长的作用不尽相同,因而需要分别考察金融资本和FDI在各国之间的流动。目前,发达国家和发展中国家之间流动的资本主要为官方资本,如外汇储备、对外援助等。这种类型的资本流动显然不是由资本边际产出差异的因素所驱动的。FDI在各国之间的流动状况与金融资本存在明显区别。Rajan(2008)和Prasad,Rajan and Subramanian(2007)发现,FDI净流入国的人均相对收入低于FDI净流出国,尽管从20世纪90年代中期以来,FDI净输出国的人均相对收入趋于下降,而FDI净输入国的人均收入趋于上升。这表明,FDI确实是从富国向穷国流动,这与新古典增长理论的预测是一致的。1970-2004年,流向发展中国家的FDI绝大部分流入了GDP增长速度最快的国家,其中,中国接受了大规模的FDI投资。这表明,增长速度快的国家确实有好的投资机会,这是它们之所以能吸引较多FDI的原因。然而,中国却不能使用更多的外国资本,而且,从总体上来看,中国是资本净输出国。

图3 不同增长速度的发展中国家的资本净流入规模单位:亿美元

资料来源:World Bank.

注:本图选取了115个发展中国家和地区(剔除了独联体国家和主要的中东产油国),以1980-2010年平均GDP增长率为标准进行排序,将其划分为人口规模大致相等的三组国家,测算各组国家1980-1999年、2000-2010年的经常账户逆差之和(净境外资本流入量)。中国、印度因人口规模巨大而单列成组。1980-1999年,低增长国家、中增长国家、高增长国家、印度、中国的平均GDP增长率依次为1.5%、3.7%、5.6%、5.7%、9.9%。2000-2010年,上述各组国家的平均GDP增长率分别为3.2%、4.6%、6.0%、7.4%、10.3%。

显然,本文所讨论的国际资本逆流以及“资本配置之谜”问题,是对“卢卡斯悖论”的一个拓展和深化。我们不仅关注资本从富国向贫国流动规模过小的问题,而且重视探究资本从穷国向富国逆流的内在成因,以及外资流入为何并未如预期的那样促进发展中国家的经济增长。国际资本流动悖论是一个重要的国际经济学之谜,如何对其进行合理解释,是当前国际经济学面临的一个重要挑战。

二、国际资本流动的决定因素

为更好地理解和分析国际资本流动悖论,本部分将在阐述国际资本净流动规模(经常账户余额)的衡量的基础上,探讨开放经济条件下的新古典增长模型关于国际资本流动方向的理论预测,并根据资本边际报酬公式,分析影响资本投资的边际报酬和跨境资本流动的因素。

1.国际资本净流动规模的衡量

根据国民经济核算恒等式和国际收支平衡表,一国的经常账户余额,不仅等于一国的储蓄减去投资的差额,而且等于一国净流入或净流出的民间和官方资本的总规模。从而,经常账户余额提供了一国资本净流动状况的概要信息。

根据国际收支平衡表的定义,有

CA+KA+FR+EM=0→CA=-(KA+FR+EM) (1)

其中,CA为经常账户余额;KA为资本和金融账户余额,度量民间和官方的金融资本的净流出规模,如债务、政府非赠与援助等;FR为货币当局所持有外汇储备的净增加量;EM为误差和遗漏账户净额,通常被视为反映未登记资本或热钱的净流动规模的指标。由上式知,若经常账户出现顺差(CA>0),而要保证国际收支平衡,则有KA+FR+EM<0(3),即与经常账户资本流入相对应的,是资本必须通过资本和金融账户、外汇储备账户以及遗漏与误差账户等账户中的任意一个或多个账户流出。因此,经常账户盈余度量了给定时间内一国资本的净流出规模,而经常项目逆差则度量了给定时间内一国资本的净流入规模。

同时,经常账户余额还可以表示为储蓄与投资的差额。根据国民经济核算恒等式,有

GNP=C+S=C+I+X-M+NFI→CA=X-M+NFI=S-I (2)

其中,C为消费,S为储蓄,I为投资,X为出口,M为进口,X-M为净出口,NFI为净要素收入。经常账户余额等于净出口额和净要素收入(资本投资净收益、劳务输出净收入等),即上式中的CA=X-M+NFI(4),从而,经常账户余额便可表示为一国储蓄与投资的缺口。若一国经常账户出现顺差(CA>0),则有S>I,即储蓄过剩(储蓄超过投资),表明该国在国际资本市场上向外国投资者贷出了本国过剩的储蓄;而若一国经常账户逆差,即储蓄不足(储蓄小于投资),说明该国在国际资本市场上借入了外国储蓄,以弥补本国投资资金的不足。因此,经常账户余额体现了一国国内储蓄与投资的关系状况。

2.新古典增长模型关于国际资本流动的预测

新古典增长理论假定经济增长是由外生技术进步驱动的。假定两个国家投入同样的资本和劳动,使用规模报酬不变的生产技术,生产出一种相同的产品,在所有其他因素相同的条件下,如果这两个国家的人均产出水平不相等,那必定是由人均资本存量的差异引起的。在资本边际报酬递减规律作用下,人均产出水平低的国家(穷国)的资本边际产出将较高,而人均产出高的国家(富国)的资本边际报酬较低。如果资本品可在两国间自由流动,新的资本将会投向贫穷国家,一直到两国的人均资本从而人均产出水平相等为止。

现在,我们考察这一含义对于国际资本流动的意义。假定一个小型开放经济体投入资本K和劳动L,利用C-D生产函数,生产出一种单一商品。C-D生产函数可表示为

Yt=AtF(Kt,Lt)= (AtLt)1-α,0<α<1 (3)

(AtLt)1-α,0<α<1 (3)

其中,Y为产出水平,A为生产技术水平。人均产出水平可表示为

其中,y为人均产出水平,k为人均资本存量。资本在国际间的流动是完全自由的,从而,经济主体可以一个外生给定的毛利率水平r在国际间借入或贷出资本。如果所有国家拥有相同的生产技术,国际资本的完全流动意味着各国的资本边际报酬将收敛至同一水平。从而,对于国家i和j而言,下式成立

Atf'(kit)=rt=Atf'(kjt) (5)

其中,Atf'(kit)为包含资本折旧的资本边际报酬。资本边际报酬递减规律意味着,在转移增长路径上,资本将从资本丰裕国(资本报酬低)向资本稀缺国(资本报酬高)流动。然而,现实的国际资本流动与新古典增长理论的预测存在着显著的差距,甚至是完全相反的。资本从富裕国家向贫穷国家的流量不足,以及资本从穷国向富国的逆流现象,表明穷国和富国的资本边际报酬并未收敛至同一水平。

新古典增长理论关于国际资本流动的预测可在图4中得到较为形象的阐释。假定世界是由A、B两国构成,世界资本总量为横轴OAOB,其中资本充裕国A国的资本量为OAA,资本短缺国B国的资本量为OBA;MPKA和MPKB分别为A、B两国在不同投资水平下的资本边际产出率曲线。在封闭经济条件下,两国间不发生资本移动,A国将其全部资本OAA投入国内生产,资本的边际收益率为rA,B国将其全部资本OBA投入国内生产,则其资本的边际收益率为rB。显然,A国的资本投资报酬rA高于B国的rB。在开放经济条件下,资本将从丰裕国A流向稀缺国B,直至两国的资本边际报酬均等于rE为止。

图4 国际资本流动与投资

3.影响资本边际报酬和国际资本流动的因素

目前,关于国际资本流动悖论的理论解释,主要可划分为两种思路。第一种思路关注一些影响各国经济生产结构的基础性因素的差异,如技术差距、生产要素缺失、交易成本、政府政策和制度框架(政治风险),以及国际货币体系的失序等;第二种思路集中于国际资本市场的不完善和发展中国家金融系统的低效率,如信息不对称、信贷约束、投资风险、主权债务违约风险和资本配置低效率等。这些因素的共同作用,既阻碍了发达国家的资本进入发展中国家,又鼓励了资本从发展中国家流向发达国家。显然,在考虑这些因素之后,发展中国家的风险调整后资本边际报酬将远低于其人均资本存量所体现出的边际生产力水平,从而,发展中国家与发达国家之间正的巨大的资本边际生产力鸿沟将以消失,甚至变成负数。这就解释了为什么资本从发达国家向发展中国家的流动规模如此之小,甚至是从发展中国家向发达国家逆流。因此,国际资本流动悖论可归咎为生产要素缺失、制度(政策)框架和资本市场不完善等因素。

生产要素缺失。关于资本不从富国向穷国流动的一个解释是,一些对资本边际生产力产生正向影响的生产要素,如人力资本和土地,通常被新古典增长理论所忽视。例如,如果人力资本对资本边际回报产生正向影响,那么,人力资本禀赋较低的资本稀缺国所能吸引的外国资本量也将较低。在考虑人力资本的情况下,国家i和j的资本边际报酬可表示为

Atf'(hit,kit)=rt=Atf'(hjt,kjt) (6)

其中,ht为人均人力资本水平。

制度和政策。制度是一国的游戏规则,由非正式制度安排,如传统、习惯等,和正式制度组成,如规则、法律和宪法等。制度主要通过产权保护、技术创新和应用等途径对资本投资和经济绩效产生影响。政府政策也可成为阻碍国际资本流动和资本边际报酬收敛的一个重要因素。政府的税收、通货膨胀和资本管制等政策可显著限制资本的跨国流动。政府的扭曲性政策均可假定为政府对资本征税。在考虑制度和政策因素后,国家i和j的资本边际生产力收敛条件可表示为

At(Zit)f'(kit)(1-τit)=rt=At(Zjt)f'(kjt)(1-τjt)(7)

其中,Zt为制度变量,τt为资本税率。

国际资本市场不完善和金融系统低效率。国际资本市场的信息不对称问题,如逆向选择和道德风险,必然阻碍外国投资者在发展中国家的投资,从而,新古典增长理论关于资本流动方向的预测便不复成立。同时,金融发展水平对资本的配置效率产生重要影响。一些贫穷国家的债务违约行为,必然提高风险水平ρt,降低调整后的资本边际报酬。从而,国家i和j的经风险调整后的资本边际生产力可表示为

At(Fit)f'(kit)(1-ρit)=rt=At(Fjt)f'(kjt)(1-ρjt) (8)

其中,Ft为金融发展水平,ρt为风险升水。

三、对“卢卡斯悖论”的理论解释

“卢卡斯悖论”的提出,引发了学者对国际资本流动悖论问题的热烈讨论,催生了一批试图解释国际资本流动悖论的理论假说和经验文献。学者们主要从人力资本素质、制度质量(政治风险)、资本市场不完全(金融摩擦)和国际货币体系失序等维度,利用理论演绎和经验分析等方法,对“卢卡斯悖论”进行经验验证或提出理论挑战。同时,发达国家投资存在的“本土偏好(Home Bias)”倾向,即发达国家的企业不愿意到国外投资,也从一个侧面对“卢卡斯悖论”作了证实。

1.人力资本差异

卢卡斯本人主要从人力资本的角度对“卢卡斯悖论”进行解释。Lucas(1990)提出了人力资本差异说,即发展中国家人力资本积累水平低是导致资本不从发达国家向发展中国家流动的主要因素。Lucas构建了一个引入人力资本的两部门C-D生产函数,并以此为分析工具来阐述其人力资本差异学说。具体论证如下:

若假定每单位劳动力的有效劳动投入相等,不考虑劳动力的素质或每单位劳动力的人力资本素质的差异,根据规模报酬不变的C-D生产函数y=Akα,资本边际报酬可表示为r=Aαxα-1。从而,资本边际产出可以人均产出的形式表示为

r=αA1/αy(α-1)/α (9)

Lucas首先根据式(9)对美国和印度两国的资本边际产出作了比较分析。他指出,如果假定美国和印度的资本产出弹性均为0.4,将两国的人均产出水平分别代入上式后,计算结果显示印度的资本边际产出是美国的58倍。他进而认为,如果C-D生产函数是正确的,且国际资本市场是自由和完全的,在资本边际产出存在如此悬殊差异的情况下,国际资本将迅速地从美国等发达国家流至印度等贫穷国家。

但Lucas发现,20世纪80年代,国际资本流动方向虽与新古典增长理论的预期相一致,国际资本确实从发达国家向发展中国家流动,但国际资本的实际流动规模远小于经典理论的预测规模。这一现象显然有悖于资本的边际收益递减规律。他认为,如果在C-D生产函数中,用有效劳动(effective labor)来代替劳动,印度和美国之间资本边际产出的巨大差异基本上可得以消除。假定一国的生产技术是该国劳动力所拥有人力资本的平均水平h的幂函数,生产函数和资本边际报酬可分别采取如下形式

y=Axαhβ,r=αA1/αy(α-1)/αhβ/α (10)

在考虑了人力资本对生产技术所产生的外部性之后,印度和美国的资本边际报酬的比值仅为1.04,于是,印、美两国之间巨大的资本边际生产力差别便全部消失了。从而,Lucas通过引入人力资本因素,成功的解释了“卢卡斯悖论”。

Sanchez(2006)的经验研究支持了Lucas(1990)的人力资本差异说。他运用动态GMM估计方法,分析了造成“卢卡斯悖论”的一些潜在因素,如人力资本、全要素生产率和资本市场不完善等。他发现,在吸引外国资本方面,人力资本存量发挥着关键性角色,而且,一国的物质资本存量规模主要决定于人力资本的规模,而在与金融发展水平的关系是次要的。显然,这一经验结论证实了Lucas的假说。同时,他还分析了一些发展中国家经济向稳态水平收敛速度慢的原因。其经验结论显示,人力资本、经济开放度和资本管制是决定国际资本流动的主要因素。资本管制措施影响着一国向稳态水平收敛的速度但不影响其稳态水平,资本管制较少的国家向稳态收敛的速度快于资本管制较多的国家。Sanchez的政策建议是,为吸引更多的外国资本,发展中国家应大力发展教育、实行经济开放和解除资本流动限制。

2.制度质量差异

目前,一个得到广泛认可的观点认为,发展中国家的制度框架体系的低效率,如产权保护不力、契约执行力度不足、政府主权债务违约和官员贪污腐败盛行等,导致发展中国家风险调整后的资本边际报酬可能不高于甚至低于发达国家的水平,以至于资本从发达国家向发展中国家的流动规模偏小,甚至是从发展中国家向发达国家逆流。

除强调人力资本外部性等基本因素外,Lucas(1990)还分析了“政治风险”(政府违约)所引发的国际资本市场不完善对发展中国家与发达国家之间资本流动的影响。Lucas从动态视角考察了国际资本的流动。他认为,国际资本流动实际上是一个借贷契约,贫穷国家当前向富国借入资本,今后将以商定的产品(本金和利息)偿还富国。在富国和穷国签署一个借贷契约之后,资本将从富国向穷国流动,直至两国的人均资本存量将收敛至一个相同的水平。此后,穷国必须向富国偿还本金、支付利息和投资收益,从而,产品将由穷国向富国流动。要保证资本和产品在穷国与富国之间的平稳流动,需要建立一个有效机制来保证穷国切实履行国际借贷契约。否则,穷国将因在偿还阶段开始时单方面撕毁协议而获益,而富国因预期穷国的可能违约行为而拒绝向穷国提供信贷。他将这种类型的国际资本市场不完善概括为“政治风险”。

不过,Lucas并不认同制度质量差异,如政治风险(国家征收),是影响发展中国家的资本流入的主导因素。他指出,在二次世界大战之前,当今的发展中国家均为发达国家的殖民地,实行当时宗主国的法律,从而发展中国家与发达国家的制度质量差异并不悬殊。因此,人力资本等基本因素的质量低下是阻碍发展中国家资本流入的关键,人力资本外部性促进了资本富裕国家的再投资。卢卡斯“新增长理论”视角的解释,与通常强调制度低效和信贷市场不完善的假说形成了有趣的鲜明对比。

Rogoff及其合作者从Lucas虽论及但忽视的资本市场不完善、“政治风险”(主权债务违约)等角度,对“卢卡斯悖论”作了深入的理论解释。Gertler and Rogoff(1990)的解释表明,即使借贷契约在不同国家得到完全的执行,信贷市场不完善对富裕国家造成的负面影响也相对较小,因为富裕国家的企业可以更多的依赖自有资金。即使技术水平和契约执行力相同,由内生因素(如贫富差别)决定的信贷市场不完善将可能导致资本由贫国向富国净流动。在其跨期交易信息不对称开放经济模型中,贷款人和借款人之间存在着跨期交易信息不对称,在微观层次上,借款人的净资产是其投资融资成本的关键决定因素,而在宏观层次上,国家的财富与投资规模成正相关关系。资本市场不完善是内生的,取决于一国的经济发展水平,财富增加将降低借贷过程中的代理成本,提高资本市场的效率,从而进一步促进经济增长。在开放经济条件下,国际资本流动与各国资本市场的效率密切相关,资本市场完善国家将能吸引更多的外国资本。尽管各国的无风险利率均相等,但贫穷国家的贷款利率较高。相对于完全信息模型,资本从发达国家向发展中国家的流动规模显著变小,甚至会产生逆转,而世界利率将下降。值得指出的是,Gertler and Rogoff的模型准确地预测了21世纪以来国际资本流动与利率的变化趋势。

Reinhart and Rogoff(2004)指出,贫国主权债务的高违约风险是解释“卢卡斯悖论”的一个重要原因。他们的研究发现,1946年以来各国政府债务违约次数与人均收入(1998-2002年平均水平)成显著的负相关关系。尽管最贫穷的国家所借外债规模非常小,但是在1/3甚至1/2的年份里均出现了政府主权外债违约行为。他们认为,资本从富裕国家向贫穷国家流动的规模如此之小的一个重要原因是,曾经发生过主权债务违约的国家在国际资本市场举借外债的难度显著增大。从而,信贷市场不完善和政治风险是导致发展中国家资本流入规模过小的重要因素。

Ju and Wei(2006)扬弃了新古典增长理论的微观分析框架,建立了一个引入企业异质性和金融发展因素的两部门非新古典增长模型,分析了金融系统效率和产权保护力度与国际资本流动的关系。在其模型中,生产函数在企业层次上保留了规模报酬不变假设,但在行业层次上是规模报酬递减的,而且,企业在资本运营能力上存在着差异。金融投资的报酬与物质资本投资的回报是不相等的。金融投资者(储蓄者)需要分享企业家的物质资本投资的报酬,仅能获得一部分物质资本投资回报。金融市场越发达,金融投资者获得的物质资本报酬的份额越多。资本劳动比率越低,资本边际产出越高,流入的FDI越高。从而,资本劳动比率低和金融系统缺乏效率的国家,将出现金融资本流出和FDI流入,进而导致小规模的资本流入或流出。除金融系统效率之外,产权保护力度是另一个重要制度变量。即使在低资本劳动比率的情况下,财产权保护不力(政府征用风险高)在导致金融资本流出的同时,将没有相应的FDI流入作为补偿。

Ju and Wei指出,金融投资者和企业家的收益共享原则与资本边际生产力共同决定了市场利率,金融发展充分或财产权保护程度高的国家市场利率水平高,金融资本和FDI可以相同或相反的方向流动。他们的结论认为,金融发展程度较低的国家,利率也较低,这将鼓励金融资本流出,但同时工资率较低,而这将吸引FDI投资。产权保护力度低的国家,政府的征用风险高,投资利润率将降低,从而鼓励金融资本和FDI流出。

Smaghi(2007)认为,发达国家和发展中国家在制度质量上的差异的持续存在,可以解释国际资本逆流和发达国家长期利率下降这一双悖论。(5)他指出,国际金融市场一体化对国际资本流动产生双重效应:一是一阶效应(first order effect),如新古典增长理论所预测的,在资本边际产出递减规律的作用下,资本将从资本丰裕的发达国家向资本稀缺的发展中国家流动,因为后者的资本预期报酬高于前者。二是二阶效应(second order effect),经济全球化的发展,导致居民、企业和政府均感觉到未来不确定性风险将上升,他们将通过增加储蓄减少投资的方式来规避不确定性风险。虽然发达国家和发展中国家均会感受到不确定性风险的上升,但由于发展中国家的资本市场不完善,缺乏相应的风险分担机制,从而发展中国家的二阶效应比发达国家大。二阶效应作用的方向与一阶效应正好相反,二阶效应将导致资本流出。

Smaghi提出,对于发展中国家来说,由于金融不发达,二阶效应可能大于一阶效应,从而,全球化带来的不确定性风险上升将导致发展中国家的高预防性储蓄。而在发达国家,金融创新和金融市场的发展,将减少经济不确定风险和预防性储蓄需求。因此,在信息不对称及信贷约束存在的条件下,全球化导致发达国家的储蓄倾向下降和资本净流入,并伴随着资产价格上涨。而发展中国家的情形与之正好相反。从而,金融市场信息不对称及其引发的信贷约束可以解释国际资本逆流现象。

Smaghi还以中国为例对其论点进行佐证。他认为,中国近来在国际资本流动悖论中扮演着一个关键性角色。中国低效率的金融系统,导致中国大量储蓄流入发达国家的资产市场,特别是美国的固定收益证券市场。同时,中国的巨额储蓄外流还受下述两个因素影响:一是全球化的二阶效应在中国很强烈。社会安全网络的缺乏、人口老龄化趋势的加速和劳动力的高流动率,导致中国的预防性储蓄急剧上升,而中国欠发达的金融系统不能将剩余储蓄配置于国内的生产性用途,从而,中国国内资本倾向于流出。二是中国竞争性、盯住美元的人民币汇率制度,导致外汇储备过度积累,而中国货币当局积累的巨额外汇储备实际上与中国居民的高储蓄是互相对应的。

为验证制度差异是否为解释“卢卡斯悖论”的主导因素,Alfaro,Kalemli-Ozcan and Volosovych(2005)建立了一个系统性经验分析框架,对解释“卢卡斯悖论”不同的理论假说进行经验验证,包括制度质量、人力资本和资本不完善程度的差异等假说。他们基于衡量政治和制度稳定程度的指标——《国际国别风险指南》(International Country Risk Guide)构建了一个度量制度质量的综合性指标。其研究发现,1970-2000年期间,制度质量低下问题是解释“卢卡斯悖论”的主导因素,这一指标解释了52%的FDI和证券资产的跨境流动,而人力资本和信息不对称可以部分解释资本为何不从富国流向穷国。例如,最小二乘法(OLS)估计显示,如果土耳其的制度质量达到英国的水平,那么土耳其的外国投资将增长60%;而工具变量法的估计结果更为显著,如果秘鲁的制度质量达到澳大利亚的水平,其所获得的外国投资规模将增长至现有水平的4倍。他们的政策建议是,为促进更多资本从富国流向穷国,发展中国家应加强产权保护、减少腐败、促进政府稳定、提高官员素质和健全法律制度。

通过将制度质量因素引入Lucas(1990)的人力资本增长模型,Schularick and Steger(2008)比较分析了当前和一战前的国际资本流动方向截然相反的原因。在1880-1914年的金融全球化初期,国际资本流动的主要方向,是从富裕的欧洲核心国家流向贫穷的边缘国家。1914年,富裕的债权国积累了大量的国外资产,净国外资产总量约占GDP总量的20%,而发展中国家的国外债务占产出的比例平均超过了100%。其贡献体现在:一是在Lucas(1990)的模型中,引入制度质量,分析制度质量对穷国和富国的资本边际回报的影响。二是运用历史数据和当代数据,评估穷国与富国之间的制度质量差异能否解释资本流动方向的变化。经验研究发现,在一战之前,穷国和富国之间的资本边际报酬的差异显著大于当前的水平。

3.资本市场不完善

在解释“卢卡斯悖论”和国际资本逆流方面,资本市场不完善假说是一种占优势地位的观点,为越来越多的人所认可。关于资本从发展中国家向发达国家的净流动的解释,一种观点认为,发展中国家低效率的金融系统鼓励了储蓄而非投资(Prasad,Rajan and Subramanian,2007)。另一种观点认为,金融系统越发达的国家,将越有可能生产出更具安全性和流动性的金融产品,发展中国家通过经常账户顺差来获取发达国家高质量的金融资产(Caballero,Farhi and Gourinchas,2006;Mendoza,Quadrini and Rios-Rull,2007)。而且,金融发展程度的差异,不仅用来解释资本从发展中国家向发达国家的流动,而且借以说明美国为何吸引如此大规模的外国资本。一些观点认为,美国金融市场的深度、宽度和安全性,加上美国崇尚创新的文化氛围和高效率的司法系统,解释了美国为何吸引了如此巨额的世界储蓄(Gruber and Kamin,2008)。

Caballero,Farhi,and Gourinchas(2006)认为,贫穷国家之所以获得大规模经常账户盈余,原因在于其金融发展不充分和金融资产供给不足。他们指出,开放宏观经济学需要对20世纪90年代以来世界经济出现的三个重要的新现象作出解释:一是美国经常逆差持续上升;二是世界长期实际利率持续下降;三是美元金融资产占世界金融资产比例持续上升。为此,他们建立了一个多国模型,侧重于从金融资产供给能力的角度,对上述三个重要的新现象作出了理论上的诠释。其模型提供了一个资产需求和资产供给的分析框架,分析了不同冲击对全球资本流动、利率和全球金融资产组合的影响。而这些冲击的影响程度与世界不同地区的金融发展程度密切相关。

Caballero,Farhi and Gourinchas将世界划分成三个地区:一是美国U,包括澳大利亚和英国;二是欧元区和日本E;三是其他地区R,包括新兴经济体和石油生产国。U、E地区可生产高质量的金融产品,并在金融产品提供上展开竞争。R地区具有高增长潜力,但不能提供足够的金融工具,吸纳本地区迅速增长的储蓄,从而,R地区对U、E地区的金融产品产生需求。U地区相对于E地区具有更高的增长潜力,导致全球相当大一部分的储蓄资本流向U地区。他们分析了E地区经济增长率下跌和R地区资产泡沫破灭对全球资本流动、利率和金融资产组合的冲击。其结论认为,这两个冲击的影响方向是一致的,将导致更多的资本流向U地区、全球实际利率下跌和美元资产在全球资产组合中的比例上升。他们还指出,FDI从U地区流向R地区提高了R地区投资的质量,而U地区从流出的FDI中获得了租金收入,可为其贸易逆差融资。

Mendoza and Quadrini(2006)认为,在各国金融市场发展存在差异的条件下,金融一体化是解释国际资本逆流和全球失衡的主要因素。他们通过建立了一个引入金融发展因素的多国一般均衡模型,分析了金融一体化条件下的金融发展差异与资本流动的关系。其分析结论显示,美国储蓄率下降和国外对美国资产的需求上升,是在各国金融发展程度存在巨大差异的情况下,国际资本市场的自由化的一个结果。在国际金融一体化条件下,金融市场发达国家持有外国债务,而金融不发达国家积累外国资产。金融发展程度不同的国家选择不同的外国资产组合,金融发展程度高的国家选择投资于高风险性外国资产,而其对外投资的资金来源于国外债务,由于风险性资产的投资回报率高,这些国家可获得正净投资收益,即使外国资产净额为负。Mendoza and Quadrini指出,下述三个经验事实支持其结论:一是各国金融发展程度差异很大,即使发达国家内部,也存在巨大的差异;二是自国际资本市场自由化改革以来,金融最为发达国家——美国的净外国资产呈长期下降的趋势;三是净出口和经常顺差占GDP的份额分别与金融发展指标成负相关关系。

一种有趣的思路认为,发达国家与发展中国家在金融资产和负债上的不对称可能是导致国际资本逆流的一个重要因素。例如,发达国家的金融产品可理解为全球性产品,而发展中国家的金融产品是地方性的,从而具有较高程度的信息不对称。在全球化条件下,发展中国家的所有净贷款人均可进入发达国家的全球性的资产市场,而发达国家只有一部分净贷款人可以进入发展中国家地方性的资产市场。在发展中国家信贷市场上,只有具有信息优势的当地放贷人可以获得利润。在均衡状态下,市场力量的作用将导致对全球性资产的需求过剩,从而导致实际利率下降。沿着这一思路,Ventura and Broner(2007)讨论了全球化、金融自由化和持续存在的信贷约束(发展中国家较弱的契约执行力度和较差的制度质量),及其对发达国家和发展中国家的资本流动的影响(Smaghi,2007)。

Kalemli-Ozcan et al(2005)以美国50个州作为一个一体化资本市场的测试点,检验新古典增长理论正确性。他们的分析表明,“卢卡斯悖论”和国际资本逆流的原因,不是新古典增长模型的内在缺陷引起的,很可能是跨境资本流动障碍导致的。他们建立了一个引入持续性生产率冲击、资本收入完全分散和固定储蓄率的简明动态均衡模型。在该模型中,居民可自由地进行跨州的借款和贷款,居民可持有地理上分散化的资产组合。从而,各州的相对投资是由其相对生产率水平决定,与其相对储蓄水平无关。资本收入在各州是完全分散的,但劳动收入是不完全分散的,各州的全要素生产率不相同且不断变化。他们将各州的GDP与个人收入的差距作为衡量各州之间的收入净流动进而资本净流动方向的指标。模型预测,资本将从低增长的州(穷州)向高增长的州(富州)流动,富州将向穷州支付资本利息收入,若富州的技术进步速度持续快于穷州,富州将最终成为债务人。其经验研究结果显示,美国各州的资本流动和资本所有权分布与新古典增长理论的预测一致。

Gruber and Kamin(2008)对上述学术观点进行了严格的经验检验。他们利用面板数据,分析各种金融发展指标,如私人部门信贷、银行和非银行金融机构的资产、股票市场市值和股票市场换手率等,与国际资本逆流和外国资本集中流向美国这些现象之间的相关性,并考察了金融资产的回报率差别(金融资产吸引力的一个衡量指标)与国际资本流动的经验关系。他们发现,金融发展水平的差异不能解释资本从发展中国家向发达国家的净流动,以及美国的巨额经常项目赤字。他们还发现,美国债券的收益率并不显著低于其他发达国家,从而美国金融资产并不明显的比其他发达国家的金融资产更有吸引力,因此,收益率差别不能解释美国的巨额经常账户赤字。他们的结论认为,美国的巨额经常逆差不是源于美国金融系统特别发达,而是美国的消费对发展中国家所提供大量信贷资金的低成本特别敏感(敏感系数特别高)。不过,这一结论仍然比较弱,发达国家居民储蓄率普遍出现下降,而不仅仅是美国。

Antràs等人从金融摩擦的角度,认为发展中国家的贸易保护主义和对外国投资者权利的保护不力,是导致资本不从发达国家向发展中国家流动的原因。Antràs and Caballero(2009)通过构建了一个引入金融摩擦因素的一般均衡国际贸易模型,分析了贸易与资本流动的关系。在不同国家和行业的金融摩擦存在差异的条件下,发达国家的证券投资收益高于发展中国家,Heckscher-Ohlin-Mundell范式不成立,贸易与资本流动之间不是替代而是互补的关系,从而,贸易一体化将导致发展中国家的资本净流入增加(净流出减少),贸易保护主义将导致更多的资本由发展中国家向发达国家流动。Antràs,Desai and Foley(2009)通过构建一个微观的企业对外投资方式选择与宏观的资本流动理论的相融合的模型,考察了东道国的金融摩擦(经理人机会主义行为)和投资者保护力度对跨国公司的经营、融资和投资决策的影响。在其模型中,产品研发者在监控技术的国外应用方面拥有比较优势,而母公司在技术的海外应用监督方面拥有比较优势。在存在金融摩擦和监督结果难以衡量的条件下,为减少东道国企业的道德风险行为,外部投资人要求母跨国公司直接参与东道国子公司的经营,以实现投资利益最大化。他们认为,东道国(发展中国家)对外国投资者权利的保护力度的削弱,将限制该国企业的国际化水平,导致跨国公司对该国子公司的股权投资和信贷融资的份额下降。

徐建炜和姚洋(2010)从国际分工的角度对全球失衡和国际资本逆流做了解释。国际分工的形态在二战结束后发生了新的变化。一方面,以美国、英国为首的部分发达国家逐渐形成以金融服务为比较优势的经济结构,长期吸引资本的流入。另一方面,以德国、日本和中国为首的后起之国则形成以制造业为比较优势的经济结构,能够创造远远超过自身消费能力的财富。这种新形态的国际分工,造成了当前的全球失衡问题和国际资本从发展中国家向发达国家流动。他们主张:第一,全球失衡是一个长期问题,具有一定的合理性,不可能通过价格调整或者短期政策予以解决。第二,全球失衡和美元的主导地位可能无关,即使盈余国用本国货币作为贸易结算货币,其也会把经常盈余转化为美元资产,购买美国的金融服务。第三,解决中国的失衡问题,不仅要关注消费的增加,而且要关注国内金融体系的建设,以提高国内资金的利用率,减少国际收支盈余。

4.本土偏好

各国国内储蓄与国内投资之间的关系,或者说国内资本的“本土偏好”程度,将对国际资本流动格局产生影响。在封闭经济条件下,一国储蓄的边际报酬等于资本的边际报酬,投资规模完全取决于其储蓄水平。但在资本完全流动的条件下,一国国内的投资和储蓄之间没有关系。若一国是资本输出国,即该国的资本边际报酬低于国际市场利率,则其新增的储蓄将会流向国外;但若其是一个资本输入国,即资本边际报酬高于国际市场利率,则其新增的储蓄将会完全替代外国资本。

发达国家的资本具有强烈的“本土偏好”,即发达国家的资本不愿意到国外投资,而是高度倾向于在国内投资,是导致资本不从富国向穷国流动的一个重要因素。Feldstein and Horioka(1980)在分析16个OECD国家1960-1970年的投资率(投资占GDP比例)与储蓄率(储蓄占GDP比例)的经验联系时,发现存在非常明显的“本土偏好”现象,储蓄保持系数(Savings Retention Coefficient),即每美元新增储蓄中用于国内投资的部分,介于0.8-0.9之间,显著低于当时预期的国际资本流动性程度。这就是著名的“费尔德斯坦—堀冈之谜(Feldstein and Horioka Puzzle)”(简称“FH之谜”)。

Feldstein and Horioka(1980)认为,资产组合偏好和制度刚性阻碍了长期国际资本的流动,导致国内投资与国内储蓄之间存在着密切的联系,新增国内投资基本由新增国内储蓄提供融资。具体体现在:第一,资本流向收益率最高的投资项目,是投资组合理论的一个极端假定。在一般情况下,因为不同国家的投资风险和货币不完全相关的,企业和居民倾向于选择预期收益不一样的资产组合。绝大多数投资者因国外投资风险大而选择在国内投资,特别是对于长期投资和流动性较差的投资来说,更是如此。第二,即使所有投资者的信息渠道通畅,偏好冒险并渴望获取最高的收益率,跨境资本流动也会受到政府的限制。而且,投资者因担心东道国未来可能采取资本管制措施,或对外国投资者增税,而减少对国外的投资。第三,一些制度刚性导致投资者将大量储蓄投资于国内。例如,美国法律规定,储蓄机构的资金应投资于本国的住房抵押贷款及其相关证券产品。最后,资本并不是单纯流向税后报酬最大的项目。在不存在税收的情况下,各国投资的总回报率将相等,投资者对投资于国内还是国外感觉无差异。但在各国税率存在明显差异的条件下,投资者可能会选择一个特定的国家,或者税收较为优惠地区进行投资。大量短期国际资本的流动可能会对短期的利差做出反应,但是大量FDI的动机是与市场战略有关,如获取市场、技术和资源等,而不是追求短期利差机会。这些投资对于储蓄率的差异、资本相对稀缺度并不敏感。这是许多国家为何存在FDI双向流动的一个重要原因。

“FH之谜”提出后,触发了大量的研究。许多学者对“FH之谜”提出了挑战。一些观点认为,生产性风险的存在导致储蓄率和投资率同时上升,从而出现“本土偏好”的外在表象。有些学者指出,在国外高投资风险和弱边际报酬递减规律的情况下,且在大国可对国际市场利率施加影响的情形下,高FH系数反映了投资者持有国外资产的比重低。还有学者将国内储蓄和国内投资之间的高度相关归咎于投资风险、交易成本和投资调整成本(Georgopoulos and Hejazi,2009)。虽然上述经验研究从不同侧面对Feldstein and Horioka(1980)的研究进行拓展,但其均没有否认“本土偏好”现象的存在。

Georgopoulos and Hejazi(2009)基于战后发达国家的国外资产和国外负债同时迅速上升的事实,从资本流入与资本流出存在高度相关关系的角度,向“FH之谜”提出了强有力的质疑。若一国的资本流入与资本流出之间高度相关,则“本土偏好”和“FH之谜”将不复存在。假定一个国家的新增储蓄规模为100,资本流出规模为60,资本流入规模为50,则该国净流出规模为10,从而,在储蓄全部转化为投资的条件下,该国的新增国内投资规模为90。按照Feldstein and Horioka(1980)的衡量方法,该国的FH系数为0.9,存在明显的“本土偏好”现象,但实际上,其国内投资的国际流动性很高,根本不存在“本土偏好”的问题。在考察了1975-2004年62个国家的国内储蓄和国内投资之间经验关系之后,他们发现:发达国家的本土偏好是最高的,发展中国家最低,新兴国家介于二者之间;在考虑资本流出与资本流入的相关关系之后,发达国家和新兴国家的“本土偏好”程度大幅下降,但发展中国家的“本土偏好”程度没有明显变化。

5.国际货币金融体系失序

当前,建立于后布雷顿森林体系基础上的现行国际货币、金融体系实际上处于一种失序状态。1970年以来,随着发达国家和新兴国家逐步放开金融规制和资本账户管制,发展中国家积极参与了金融全球化的进程,但没有采取任何措施来维护国际资本流动,特别是热钱流动的稳定性。在金融全球化的倡导者看来,实行浮动汇率制度将有利于提升各国货币政策的独立性,使货币政策能更好地与各国国内的经济和货币的具体状况相适应;资本账户可兑换和资本自由流动将促进金融资产的风险分散和风险共担,提高资本配置效率,促进各国居民消费的平稳增长;私人投机资本的流动将对汇率施加稳定性影响,从而不需要持有任何的外汇储备;考虑到各国禀赋和收入的巨大差异,经常账户交易不平衡现象将会出现,但不会出现全球失衡,市场力量的作用将推动各国贸易走向平衡;金融一体化程度加深,资本跨国流动和各国互相持有对方资产规模的上升,将通过市场纪律提高经济效率和维护金融稳定(Bibow,2008)。

Bibow(2008)指出,不合理的国际货币和金融秩序,导致新兴国家成为资本净输出者和巨额低收益外汇储备的积累者,而积累的外汇储备主要用于缓冲金融全球化对发展中国家经济、金融安全的冲击。资本账户开放和金融全球化,非但没有通过资本流入补充发展中国家的国内储蓄,反而促进了资本输出,但确实提高了储备货币发行国的利益和金融特权。美国金融危机导致国际资本流动悖论和全球失衡不可以持续。

Bibow认为,亚洲金融危机显著改变了东亚新兴经济体对私人资本流入和经常账户头寸的态度。20世纪80年代末90年代初以来,随着资本账户的逐步放开,私人资本向发展中国家的流动经历了两波热潮:第一波热潮始于20世纪80年代末突然终止于1998年;第二波热潮开始于美国互联网泡沫崩溃前后的2002年,止于2008年的美国金融危机。两波私人资本流动的热潮均起因于美联储为应对经济衰退而采取的扩张性的低利率政策。发展中国家对这两波资本流动热潮态度的区别体现在经常账户头寸的状况。20世纪90年代初,当发展中国家面临第一波私人资本流入浪潮冲击时,它们预期外国储蓄可以弥补本国储蓄的不足,将能促进本国的经济增长,从而允许了本国货币的升值,并容忍了经常项目赤字的上升。事实上,外资流入引起了发展中国家的资产泡沫和消费繁荣,经济增长率在短期内确实出现加速的趋势。但外资流入带来的经济增长效应是短暂的,随着私人资本流入的突然中止和逆转,东亚新兴经济体爆发了严重的金融危机和经济危机。而且,IMF所扮演的角色实际上援助富有的贷款人,而不是救助陷入危机中的发展中国家。并且,IMF向陷入金融危机的发展中国家发放贷款的条件也非常苛刻。亚洲金融危机给予发展中国家的经验是,在现行不安全的国际货币和金融体系下,保持竞争性汇率水平和经常账户顺差是经济持续增长的关键。从而,2001-2002年,当美联储的宽松货币政策导致第二波私人资本流入浪潮时,新兴国家通常进行外汇市场干预,并采取宽松的货币政策,以缓解本币的升值压力。然而,经常账户顺差和私人资本流入均导致新兴国家的外汇储备规模膨胀。尽管积累外汇储备可有效缓解私人资本流入突然停止或集中流出对本国货币和金融系统的负面冲击,但外汇储备的积累不是免费的午餐。

具有讽刺意味的是,发展中国家的资本自由流动,似乎是以持有大规模低收益国外资产为金融安全的缓冲,而外汇储备缓冲来源于经常项目盈余和流入的私人资本。外国资本流入能弥补国内储蓄,进而促进本国经济更快增长的理论假说,与现实情形截然相反。显然,外国储蓄对发展中国家的经济增长而言不是迫切需要的。而且,发展中国家输出资本意味着放弃了当前国内更高的投资和消费。在这一情况下,发展中国家显然难以受益于资本自由流动。同时,国际资本自由流动扩大了储备货币发行国的金融霸权。如果发展中国家不引入外国储蓄来弥补国内的储蓄,显然没有动力去固守这种零和博弈结局,从而,现行模式是不可持续的。

Bernanke(2005)认为,全球性储蓄过剩有助于解释美国经常账户赤字的迅速增长和世界长期低利率水平的现象。全球性储蓄过剩主要由两个因素导致:一是发达国家预期未来赡养比率(退休人口占劳动人口的比例)的迅速上升;二是发展中国家作为一个整体,在国际资本市场上由传统的资金净使用者转变为资金净提供者,而后者的作用更为重要。他指出,发展中国家经常账户的发生显著变化的一个关键原因,是其在过去十年中经历的一系列金融危机。20世纪90年代中期,绝大多数发展中国家均为资本净输入国。但是,发展中国家政府控制的银行系统不能有效地配置流入的外国资本,一些用于非生产性用途,如弥补财政赤字。国际信用等级低、本币币值高估和短期外债以外币计价等因素的综合作用,导致发展中国家发生了一系列金融危机,如1994年墨西哥、1997-1998年亚洲、1998年俄罗斯、1999年巴西和2002年阿根廷的金融危机。这些金融危机导致了资本外逃、货币大幅贬值、国内资产急剧下跌、银行系统坏账迅速攀升和经济衰退等严重的后果。作为对这些金融危机的反应,一些东亚国家开始积累了大量的外汇储备,以应对不稳定的国际资本流动和汇率。而外汇储备积累通常与经常账户顺差、资本流入增加和资本流出减少等相联系。同处东亚地区的中国,虽避免了东亚金融危机的严重冲击,但对未来金融危机发生的可能性保持着密切的关注,也积累巨额的外汇储备。而这些外汇储备主要为应付资本外流的缓冲。同时,为缓解本币升值压力,外汇市场干预引起的外汇储备积累,可以促进出口导向型经济增长。东亚国家之所以追求出口导向型增长,是因为其国内需求不足以吸收国内的生产能力。1997-1998年金融危机之后,许多实行出口刺激政策的东亚国家的经济均具有高储蓄率、低投资率和经常项目顺差等特征。另外,发展中国家经常项目盈余迅速增长的另一个重要原因,是20世纪90年代中期以来石油价格的急剧上升,中东、俄罗斯、委内瑞拉的石油出口收入迅速增长。

Bernanke指出,发展中国家和新兴国家的经常账户由逆差转变为顺差,一个明显的好处是,将减少其外债规模、稳定本国货币和降低金融危机风险。从而,经常顺差有助于发展中国家克服在20世纪90年代所面临的问题。然而,从长期角度来看,现行国际资本流动方式显然无助于提高资源配置效率。发达国家不仅人均资本存量高,而且人口老龄化比例将逐步提高。而绝大多数发展中国家的情况与之相反,人口较为年轻,劳动力人口增长速度迅速,人均资本存量较低,从而资本回报将比较高。一个令人关注的事实是,从新兴发展中国家流入美国等发达国家的资金,相当大一部分没有进入生产性部门,而是进入金融、房地产和消费部门。美国互联网泡沫崩溃以来,美国等发达国家在资本设备的投资相对较低,而绝大多数的外国资本流入房地产部门,导致房屋建设投资和房屋价格迅速上升。在财富效应作用下,房屋价格的上涨导致居民的消费增加。从长期角度来看,住房投资和居民消费的增长,显然不能促进这些国家的技术进步,并将增加这些国家未来债务偿还的负担。

Coulibaly and Millar(2008)认为,近十余年来,东亚新兴经济体的持续性经常账户盈余和资本外流是亚洲金融危机的一个直接后果。亚洲金融危机之后,东亚新兴经济体的企业固定资产投资大幅度下降,导致总投资率显著下降,以至于固定资产投资占GDP平均比率由危机前的33%下降至危机后的25%。同时,这些经济体的储蓄率仅有微小的下降,导致其由小额的经常逆差转变为大规模经常顺差,即由小规模的资本流入国转变为大规模资本输出国。

Coulibaly and Millar利用8个亚洲新兴经济体3 750家企业的面板数据,对亚洲金融危机在当前东亚国家顺差和全球失衡中的角色作了深入分析。经验研究结果发现,导致经常顺差的总投资下降,是由金融危机之后这些经济体企业的固定资产投资支出的普遍性显著下降引起。他们指出,金融危机之后东亚经济较差的基本面,如公司股票价格、企业利润率等,是解释企业低投资率一个重要原因,但更为重要的因素是,正在进行的企业巨额债务重组和危机之前的过度投资(引发亚洲金融危机的基本因素),是导致金融危机之后企业投资下降的主要因素。这意味着,当亚洲新兴经济体完成债务重组和过剩产能消除之后,投资率将会上升,经常盈余将会减少。

然而,并不是所有的学者对国际资本逆流和全球失衡的状况表示关注,特别是布雷顿森林体系II假说的倡导者Dooley,Folkerts-Landau,and Garber(DFG,2003)认为,国际资本逆流和全球失衡是一种利益的共生关系,从而是可以持续的。他们指出,1980以来,东亚新兴国家采取了战后初期欧洲、日本曾经采取的外围国家发展战略,主要包括实行出口导向发展战略、汇率低估、资本管制和官方资本净流出(持有中心国家的国债资产),东亚经济在出口导向战略上取得令人瞩目的成功。作为一个大型外围经济体,东亚国家已成为构建当前国际货币体系的一支重要的驱动力量,这与20世纪50年代欧洲、日本作为外围国家,在国际货币构建上所发挥的重要作用是相似的,而美国在国际货币体系中的中心地位得以重新确立,从而将国际货币体系的基本结构带回到布雷顿森林体系时代。他们称之为“复兴的布雷顿森林体系”(revived Bretton Woods System)或布雷顿森林体系II。

在DFG看来,世界可划分为三个地区。东亚为贸易账户地区,美国为中心国家,资本账户地区包括欧洲、加拿大以及拉美国家。在东亚这一贸易账户地区,汇率浮动幅度受到严格管理,向美国出口商品是亚洲重点关注的目标,而出口意味着经济增长。在产出贸易盈余的条件下,贸易账户地区的货币当局非常愿意购买美国国债,以为美国贸易赤字融资,而不考虑美国国债的风险与收益。在资本账户地区,实行浮动汇率制度,货币当局不干预外汇市场,其外汇储备近十年来几乎不变。资本账户地区的私人投资者非常关注投资头寸的风险与回报的状况,近年来对美国资产的收益与安全状况的忧虑程度日益上升。美国是世界银行家和中心国家。美国实行浮动汇率制,不积累外汇储备。美国既属于贸易账户地区,也属于资本账户地区。美国需要外国资本(外国储蓄)来为国内的资本投资和经济增长融资。尽管美国产业界对美国的强势美元有些抱怨,但从总体上来看,美国非常愉快地在国内进行投资和消费,而让外国投资者去担忧美国日益恶化的国际债务状况。

DFG认为,人们无需担心美国高额贸易逆差和亚洲国家的汇率低估的可持续性问题。在DFG看来,美国和亚洲国家似乎已经签订一份隐性合约——即所谓复兴的布雷顿森林体系(BWII),这份合约将能持续一二十年,而且对双方都有利。对美国来说,好处是可以为巨额贸易逆差找到稳定而低成本的融资渠道。如果缺少东亚政府这一美国国债的大客户,美国利率特别是短期利率将上升,美国经常赤字的融资来源将变得不再稳定,美国国内投资储蓄失衡关系必将经历一个痛苦的调整过程。而且,亚洲国家对FDI的欢迎态度,可以使美国公司充分利用亚洲的成本低而素质高的人力资源,获得高额利润。从东亚国家来看,大规模外汇市场干预可缓解本国货币的升值压力,本币币值低估,将巩固本国的出口导向战略,推动本国产出和就业的增长,有助于解决庞大过剩人口的就业问题。亚洲国家出口部门的FDI和国内投资向出口部门的倾斜,将促进亚洲国家建立起具有世界水准的资本存量,而亚洲国家依靠国内低效率的金融系统是不可能完成的。同时,亚洲国家可以获得美国稳定而开放的出口市场。因为美国投资者已经在亚洲有大量投资,美国出口市场向亚洲国家开放也符合美国的利益。中国在布雷顿森林体系II中扮演着中心的角色。中国拥有世界上最多的剩余劳动力,是美国国债的最大持有国和吸收FDI最多的国家之一。美国从1999年以来便是中国最大的出口市场。并且,中国国内脆弱的金融系统不能将国内储蓄配置于效率最高的生产性用途(Goldstein and Lardy,2005)。他们认为,即使当前一些亚洲国家从外围国家毕业,布雷顿森林体系II在可预见的将来仍将得以维持,因为一系列国家正在排队等待着追随20世纪50、60年代欧洲和现今亚洲的做法。

Goldstein and Lardy(2005)对DFG(2003)的观点作出了强烈的批评和质疑。他们认为,布雷顿森林体系II是DFG为中美两国量身定做的,日本显然与经常项目地区的国家差距甚远,尽管日本仍继续干预外汇市场,但日本国内市场对FDI基本上是相对封闭的,且日本也不存在劳动力过剩的问题。尽管亚洲新兴经济体近年来的外汇储备出现明显增长,但与中国的情况差别很大。他们认为,中国被布雷顿体系II假说错误定位了,主要表现在:一是DFG建议中国货币政策集中于低估人民币相对于美元的汇率,但中国一半以上的出口市场是非美元区(美国和货币盯住美元国家以外的地区)。二是DFG认为汇率低估对中国出口部门的竞争力和就业最为重要,但在1994-2002年期间,贸易加权的人民币实际汇率升值了约30%。三是布雷顿体系II假说意味着人民币币值低估已持续十余年,但实际上人民币升值压力是从2002年开始的。四是DFG认为,对于中国而言,人民币币值低估的一个重要获益,是大规模、高效率的FDI。但事实上,FDI占中国固定资产投资的比例一直低于5%,这一规模显然难以弥补中国发育不完善的国内银行系统在资源配置上低效率状态。五是DFG低估了外汇冲销的成本,特别是与金融压制相联系的成本。中国央行票据的低利率具有误导性,因为央行票据主要向四大国有银行定向发售,而不是在一个竞争性拍卖市场上销售。中国外汇冲销成本应包括因人民币升值所引起外汇储备的巨额资本损失。如果人民币币值继续保持在低估的水平,美国贸易逆差和中国外汇储备将会继续增加,而中国外汇冲销成本将会直线上升。六是DFG为中国未来十年设计了一个错误的发展战略。中国不应发展建立于汇率低估和国内金融压制基础上的飞地经济,而是应该加速金融部门改革,特别是银行部门改革的步伐,放松利率管制,减少行政干预和窗口指导,增加人民币汇率弹性。

四、对“资本配置之谜”的理论解释

“资本配置之谜”是“卢卡斯悖论”的一个发展。“资本配置之谜”一经提出,引发了理论界的强烈兴趣。许多学者开展了大量的后续研究,对“资本配置之谜”提出理论挑战或进行理论佐证。目前,学者主要围绕着外资利用能力、总量资本细分、资本市场不完善(投资风险)和体制改革等角度,对发展中国家的“资本配置之谜”做理论上的诠释。

1.“资本配置之谜”提出者的解释

Gourinchas and Jeanne(2007)认为,在发展中国家中,国际资本应更多地流向增长最快的国家,这些国家似乎有较好的投资机会。为验证这一假设,他们根据人口规模,将发展中国家划分为三个相等的组,中国和印度单独属于一个组,计算各个组的经常顺差总额,并运用美国CPI指数对经常顺差总额进行调整。其研究发现,1970-2004年间,经济增长速度较快的国家的外国资本净流入量小于增长速度中等和较低的国家。他们还发现,在2000-2004年期间,国际资本流动出现了反常的现象。中国、印度以及增长速度较快和中等的国家,均为资本输入国,而低增长国家却接受了大量的外国资本。从而,资本流入并未导致发展中国家的经济增长。这就是Gourinchas and Jeanne(2007)提出的“资本配置之谜”。

Gourinchas and Jeanne(2007)对“资本配置之谜”作了一个猜测性解释。他们的解释主要沿着以下三条思路:一是储蓄和增长的关系。现有理论可以解释储蓄和经济增长的正相关关系,但不能解释为何储蓄与增长的相关性大于投资与增长。二是贸易途径。“资本配置之谜”可表示为净出口占GDP的比率与经济增长率正相关。这实际上与发展经济学所强调的观点是一致的,一个竞争性出口部门对经济增长和经济现代化至关重要,这符合经济现实。经济增长速度最快的东亚、东南亚国家均积累了大量的贸易盈余。他们认为,发展中国家贸易部门技术的率先进步将导致净出口迅速增加,而重商主义政府的竞争性汇率政策,可增加发展中国家在经济起飞阶段的资本净流出规模。三是国内金融摩擦。国际金融摩擦可以增加对外融资的成本,减少国际资本流动的规模,但不能改变国际资本流动的方向。而国内金融摩擦可以逆转资本在穷国和富国之间的流动方向。国内金融发展的低水平,可以限制国内需求,增加国内储蓄。主要表现在:限制居民的借贷能力,缺乏可靠的国内投资工具;限制了分散风险的能力,鼓励预防性储蓄;降低了企业对技术冲击的敏感度。

2.外资利用能力

从理论上说,新兴国家应该从金融和经济全球化中获取最多的收益。对于新兴国家而言,外国资本流入将促进其资本投资和经济增长,从而,新兴国家将迅速缩短追赶发达国家经济的进程。因此,国际资本从发展中国家向发达国家的流动,将减少发展中国家资本投资的融资机会,进而对其经济增长产生负面影响。但是,金融全球化的实践和亚洲金融危机并没有支持这种观点,而是从反面证伪了这一理论假说。经验研究显示,从长期来说,对外资依赖度越高的国家经济增长率越低。IMF的一项研究也发现,对发展中国家来说,金融全球化并未带来预期的国际风险共担程度的提高和消费波动幅度的下降,反而加剧了金融、经济的不稳定风险(Bibow,2008)。但与此同时,发达国家的经济增长与外资依赖度呈正相关关系。

Rajan(2008)认为,外资在发达国家和发展中国家的经济增长的不同作用,主要应归咎为发展中国家吸引消化外资能力的局限。他发现,外国资本依赖度似乎与发展中国家的经济增长负相关。显然,这一关系似乎是与储蓄而不是投资产生联系。在经济增长的高潮阶段,如果发展中国家倾向于更少的消费和更多的储蓄,其增长速度将倾向于更快。从储蓄投资的角度,挑战基础性前提假设的发展中国家的投资必须受限制于国内储蓄。如果这一假说成立,意味着发展中国家的经常账户余额和经济增长通过国内投资产生正相关关系。

Prasad,Rajan and Subramanian(2007)和Rajan(2008)等学者从金融发展与储蓄投资缺口、外资利用能力的关系角度,对国际资本流动悖论进行解释。他们认为,发展中国家由于金融部门发展不充分,收入增长将导致储蓄上升,进而可能导致发展中国家的储蓄过剩与资本外流。如果发展中国家金融部门的发展充分且富有效率,生产率的提高和经济的增长,将不仅鼓励资本投资,因为企业较易从银行获得贷款以充分利用投资机会,而且可以增加消费支出,因为消费者在预期未来更高收入的情况下,可在消费信贷市场为消费融资。相反,低效率的金融部门只能将一些部门,如出口部门的技术进步和产出增长,转化为较低的私人部门投资增长和快速的储蓄积累。从而,私人企业的投资资金来源于企业自身积累的资金,而居民将产出增长引致收入增长的很大一部分储蓄起来,因为消费者不能在信贷市场获得消费贷款,尽管消费者预期其未来的收入将会增加。由于发展中国家的较高储蓄不能有效转化为较高的消费和投资,因而,较高的储蓄便导致较高的经常账户盈余或较低的经常账户赤字。同时,发展中国家的产权保护不力状况,不仅阻碍了资金依赖度大、资本密集型和回收周期长的资本投资,而且对吸引外国投资产生了消极影响。

同时,发展中国家低效率的金融部门也不能有效地将外国资本配置于国内投资,限制了发展中国家利用外资的能力。Rajan(2008)指出,发展中国家所面临的困难,不在于国内企业利用自筹资金或国内银行贷款来投资融资,而是国内企业在金融市场上,特别是在国际金融市场上的为投资融资。在发展中国家,新的私人企业可能具有较好的发展机会,但由于它们与银行系统和政府部门的关系不密切,经常由于抵押价值不足而难以从国内银行部门获得贷款。同时,由于金融发展不充分,这些企业也难以从国内、国际金融市场筹集投资所需要的资金。从而,国内企业投资受到金融发展的制约。据此,Rajan等的结论认为,外国资本流入虽没有损害发展中国家的经济增长,但也没有促进其增长。发展中国家不是受制于储蓄资源不足,而是在利用金融市场为投资融资的能力不足。外国资本在发展中国家没有得到充分利用,特别是资本密集型、投资周期长和投资回收期长的项目。

Rajan(2008),Prasad,Rajan and Subramanian(2007)认为,过度依赖外资对发展中国家经济将产生不利影响。大规模的外国资本流入将导致发展中国家实际工资上涨,本币实际升值,这将损害制造业和出口部门的竞争力。对于发展中国家来说,工业制造部门的活力对于长期经济增长至关重要。而依靠外国资本融资的国内消费需求的上升,将主要增加国内非贸易产品的需求,导致国内产品价格上涨和货币过度升值。在一国的国内储蓄不足的情况下,使用外资为国内投资融资,将可能通过本币过度升值,从而国内投资利润率将下降。这就是所谓的“荷兰病”(Dutch Disease)。因此,过度依赖外资为国内投资融资的发展中国家,将会发现本国产品在国际市场越来越缺乏竞争力。所以,经典的新古典增长理论需要进行修改。他们认为,外国资本流入将导致本国货币实际升值,出口部门的盈利降低,这将引致该国的投资曲线向左移动,降低任意利率下的国内投资水平。国内投资曲线移动的幅度取决于外国资本的流入规模、本币汇率对外资流入的敏感度和国内投资对本币汇率变动的敏感度。因此,在资本账户开放的条件下,发展中国家可以吸引更多的外国资本,但将导致其低投资、低消费和低增长。从而,外资流入导致发展中国家的汇率和投资扭曲,出现了资本流入与经济增长的负相关关系。

Rajan等人指出,发展中国家的资本流动与经济增长的负相关关系表明,对发展中国家而言,依赖国内储蓄而不是外国资本为投资融资可获得增长溢价(growth premium)。当然,如果发展中国家能够像发达国家那样有效利用外国资本,其投资和消费的水平将会更高。不过,考虑发展中国家现有的金融发展水平,当前国际资本的逆流现象,对经济增长未必是不利的。换言之,发达国家的国内需求持续超过国内储蓄一段时间相对容易,而发展中国家则很困难。

Aizenman,Pinto and Radziwill(2004)的观点与Gourinchas and Jeanne(2007)相类似,外资依赖度较低的国家增长速度较快。他们建立了一个衡量发展中国家资本存量的国内融资比率指标(self-financing ratio),表示为一国国内过去储蓄所形成的物质资本存量与实际资本存量的比例,并分析其与全球金融一体化指标的相关性。他们的研究发现:发展中国家资本存量的90%来源于国内融资,且这一比率在20世纪90年代出人意料的稳定;国际金融市场一体化程度的提高,没有改变自我融资比率的波动幅度(标准差),金融一体化指标的变动量与国内融资比率的变动量之间的相关性不显著。

Aizenman等人的经验研究结论显示,提高投资的国外融资比率并不存在任何的“增长红利”(growth bonus),在整个20世纪90年代,国内融资比率高的国家的增长速度显著快于外资依赖度高的国家。国内融资比率的变化幅度越大,经济增长率越低,而且,制度质量越高,国内融资比率的变动幅度越小。这表明,国际金融市场一体化虽促进了金融资产和债务的分散化,但并没有为发展中国家的投资提供新的融资来源。

3.总量资本细分

Alfaro,Kalemli-Ozcan and Volosovych(2010)从将总量资本区分为私人资本和公共资本的角度,对“资本配置之谜”作了解释。他们认为,目前,国际宏观经济学文献主要运用经常账户余额、资本报酬和资本净流动规模等三个指标,来分析国际资本流动的状况。这种分析方法存在着两个明显的问题:第一,在宏观层次上比较各国的资本边际报酬可能不合适。一方面,衡量不同国家的税后资本报酬的难度大。另一方面,必须假定各国内部的资本报酬是相等的,而大量现有文献表明,各国内部的资本的边际报酬差异很大。第二,将经常账户余额的负数作为资本流入指标,用来检验新古典增长理论关于国际资本流动的预测结论具有一定的误导性。经常账户余额反映了一些非私人、非市场性质的国际资本流动,如主权政府之间的借贷、援助等交易活动,而新古典增长模型只是对私人资本的流动作出预测。

在将总量资本成功地分离成公共资本和私人资本之后,Alfaro等人有了如下发现:首先,在排除了官方援助之后,国际资本流动分别与经济增长指标、生产率增长指标之间成正相关关系。这与新古典增长理论的预测一致。其次,在剔除政府债务之后,国际资本也是按照新古典增长模型预测的方向来进行配置。最后,在政府债务是由另一国主权政府而不是私人借贷者提供的情况下,政府债务与经济增长之间成负相关关系。这是因为,主权政府向资本回报率低的国家提供的官方贷款和官方援助,通常出于非经济利益的考虑。因此,Alfano等人的结论表明,国际资本流动与经济增长之间的负向关系的“资本配置之谜”,是由主权国家政府之间的借贷行为引起的(官方援助和官方债务),在于未准确的测算主权政府之间的官方资本流动对总资本流动的影响。不过,FDI等私人资本,确实是按照新古典增长理论的预测方式来进行配置的。

Reinhardt(2010)从FDI在不同产业部门配置状况的角度来解释“资本配置之谜”。他的理论贡献体现在:一是对总量跨境资本进行分解,其中,FDI是主要的部分,FDI的流动对生产率变化的反应最为敏感。二是建立了一个包括72个新兴国家和发展中国家的数据库,分析发展中国家吸引的FDI在不同产业部门的配置状况,从行业层面对国际资本的“资本配置之谜”进行评估。三是分析金融开放对发展中国家的生产率增长和吸引的FDI之间关系的影响,以及金融开放是否对流入的FDI在不同产业部门的配置状况产生影响。其结论认为:第一,发展中国家流入的FDI总量与生产率增长之间存在正相关关系,从而,“资本配置之谜”对于FDI不成立,FDI的流动方向与新古典增长模型的理论预测基本一致。第二,生产率增长与流入的FDI之间的互补性关系取决于行业性质。对于农业、建筑、旅游、采矿和公用等行业而言,流入的FDI与生产率增长呈负相关关系。这实际上是更深层次的“资本配置之谜”。不过,生产率增长快的制造业部门确实吸引了更多的外商直接投资。而且,在绝大多数服务部门,在商务、金融、贸易和运输部门,FDI与生产率增长的互补性更强。第三,一国金融开放度越高,生产率增长较快的部门越能吸引更多的FDI。

4.金融市场不完善(投资风险)

Benhima(2009)通过分析发展中国家经济主体的投资、储蓄行为对个别性投资风险的反应,来解释“资本配置之谜”。他发现,发展中国家的跨境资本流动出现了异常状况:在解释国际资本流动差异方面,资本的社会回报与私人回报之间的差异,即所谓“资本锲子(Capital Wedge)”的解释力,显著强于全要素生产率TFP,TFP的作用仅相当于“资本锲子”的八分之一;经济增长与国际资本流动之间的联系渠道是“资本锲子”而不是全要素生产率。这与标准增长模型的预测不一致。他称这种异常状况为“资本渠道之谜(Channel Puzzle)”。

通过在新古典增长模型中引入个别性投资风险,Benhima(2009)试图对发展中国家资本流动的“资本配置之谜”和“资本渠道之谜”予以解释。他认为,在国内投资存在风险的情况下,国际金融市场不仅是一个融资渠道,而且可以提供保险服务和分散投资风险。在引入个别投资风险之后,发展中国家的上述资本配置悖论,并未对现有增长理论的主要预测提出挑战。在其看来,发展中国家的经济增长与资本流动的关系取决于下述两个效应:一是投资吸引效应。若一国的资本边际报酬高于世界利率水平,且在对国际金融市场开放的条件下,通过向国外借贷可提高其投资水平。而且,国内资本边际报酬与国际市场利率的差异越大,国内投资越多,向国际市场借贷也越多。二是消费平滑效应。该国的消费者预期未来劳动收入上升,他们会选择向国内外举债的方式来增加当期的消费水平,以平滑其一生的消费。从而,在投资吸引效应和消费平滑效应的共同作用下,发展中国家的经济增长与资本流入呈正向联系。

关于“资本配置之谜”,Benhima指出,国内投资风险导致国内企业和居民产生预防性储蓄动机,可能引发国内投资和资本流出之间的正向共同运动。在国内金融市场不完善的情况下,企业和居民在国内开展投资时,其风险暴露水平上升,需要持有国外资产来分散化其投资风险。当发展中国家的预防性储蓄动机效应,大于投资吸引效应和消费平滑效应之和时,产出增长和资本流出之间便出现正向联系。这基本可以解释“资本配置之谜”问题。

关于资本的“资本渠道之谜”,Benhima认为,尽管“资本锲子”和TFP的变化均能对国内投资产生相同影响,但是对国内居民未来劳动收入的影响显著低于TFP,即“资本锲子”的消费平滑效应明显小于TFP。从而,相对于TFP,“资本锲子”的改善所导致资本流入的规模较小。因此,在预防性储蓄效应发挥作用的前提下,“资本锲子”比TFP更能促进经济增长与资本流出之间的正向联系。

Sandri(2010)试图在一个小国开放经济模型中引入个别投资风险,尝试对“资本配置之谜”进行解释。模型的关键假设是,在金融市场不完全的条件下,金融市场不能提供风险分担的功能,企业家面临经营失败的个别风险,只能依靠自我融资方式来增大企业的生产规模。当新的有利可图的投资机会出现时,企业家会选择增加储蓄,为其增加的投资提供融资。该模型的关键特征是,投资是有风险的,企业家应通过增加储蓄的方式,来缓冲投资风险,从而,企业家增加的储蓄规模应大于新增投资规模,以积累一部分预防性储蓄。因此,当企业家扩大投资规模时,其净储蓄额必将上升,导致经常项目出现顺差。他认为,风险共担工具可获得性的提高,不仅促进了经济增长(企业家可利用外源资金来扩大生产规模),而且在经济增长与资本流动关系上扮演一个至关重要的角色:个别风险分担程度越高,企业家对预防性储蓄需求越小,资本流出的规模越小。在风险完全共担的条件下,发展中国家的资本将完全按照新古典增长模型预测的方向流动。

5.经济转型和体制改革

作为全球失衡和“资本配置之谜”的一个主要参与国,中国经验是国内外学术界研究的一个热点问题。Song,Storesletten and Zilibotti(2011)基于中国的经验,通过建立一个引入金融摩擦和不完全契约的新古典增长模型,提出了一个经济转轨的理论,对“资本配置之谜”进行了解释。他们认为,在过去的30多年中,中国不仅实现了经济高速增长和资本快速积累,而且经历了经济结构转型、技术进步、人力资本积累和资源配置效率改进。在维持GDP、生产率的快速增长和较高的资本边际报酬的同时,中国也积累了大量经常顺差和外汇储备。中国实际上是“资本配置之谜”的一个典型国家。根据新古典增长理论的预测,中国应该出现大规模的资本流入而不是资本流出,因为中国国内的资本边际报酬高,但中国自20世纪90年代以来持续实现了经常项目顺差。

Song等人基于经济转轨理论,重点强调金融摩擦和不同所有制企业之间的资源重新配置状况对于中国经济增长和资本流出的影响。经常项目盈余主要由国内贷款需求的下降引起,资金约束较小的国有企业的比重下降。他们认为,中国经济转轨起步于效率低下的计划经济体制,资源重新配置将能保障中国经济在较长的转轨时期内实现较快增长,因为高效率的私营企业可以依靠从低效率的国有部门转移过来的要素。

在Song的模型中,企业在生产率和信贷资金可获得性方面存在差异。生产率高的私营企业受到较严重的金融抑制,必须依靠自有资金来为其投资融资。生产率低的国有企业之所以能生存,是因为它们较易获得信贷资金的支持。从而,生产率高的私营企业的增长受制于企业的储蓄水平。如果储蓄流量足够大,生产率高的私营企业将超越生产率低的国有企业,并将生产率低的国有企业逐出市场。在转轨的过程中,在劳动自由流动和国有企业金融一体化的作用下,中国经济的动态均衡具有AK生产函数的特征,即在国有、私营这两种类型企业的内部,资本的边际报酬不变。由于私营经济部门的比重不断提高,从而,中国国内资本投资的总回报率实际上是在不断上升的。而且,在中国经济转轨的过程中,中国也积累了经常项目盈余。由于不断扩张的私营企业的投资是依靠留存利润来融资的,工资获得者将其储蓄存入商业银行,商业银行既可向国内企业发放贷款,也可投资于国外的证券资产。在信贷约束较低的国有企业的资金需求下降时,银行将有更多的资金投资于国外,从而导致资本流出。这一理论预测与中国商业银行不断扩大的存贷差和积累的巨额外汇储备是相一致的。在完成经济转轨之后,中国经济将按新古典增长理论所预测方式的运行,即资本积累将导致资本边际报酬下降。

Song等人指出,中国持续的高资本投资回报和经常项目顺差,来源于资本、劳动等要素资源,从信贷约束较少但生产率较低的国有企业,向金融约束较多但生产率较高的私营企业转移。信贷约束较少的国有经济部门的萎缩,将导致中国国内的信贷资金需求下降,从而,更多的国内储蓄将被迫投资于国外资产。从而,中国在实现高增长、高投资的同时,又积累了大量的经常顺差。

余静文(2012)沿袭刘易斯的二元经济和Song,Storesletten and Zilibotti(2011)的思路,对“资本配置之谜”作了解释。他认为,在发展中国家从传统农业经济向现代工业经济转型的过程中,大量传统农业部门的剩余劳动力将向现代工业部门转移,由于整个经济存在大量剩余劳动力,劳动力供给呈现无限供给的特点。因此,现代工业部门的工资可长期维持在低水平上,该部门企业家可获得较高的利润。同时,由于现代工业部门劳动力资源较为丰富,其适宜性技术为劳动密集型,在给定资源所得份额不变的情况下,资源所得与资本所得之比相对较大,资源租的水平相对较高。由于现代工业部门的利润和资源租均较高,从而,该部门的储蓄也较高。但发展中国家的投资因受到了土地资源要素的约束,呈现出资本边际回报率递减的特征,从而,投资不能无限的扩张,当资本的边际回报率等于投资的边际成本(平均利润水平)时,其资本投资便会停止。因此,处于结构转型的国家很可能出现储蓄大于投资的情况,并与快速的经济增长共存。

为解释发展中国家的“资本配置之谜”,Buera and Shin(2010)基于一些亚洲国家在20世纪80年代的经常顺差的经验(不包括中国),通过建立一个引入生产者异质性和金融摩擦的模型,分析了制度改革对全要素生产率和国际资本流动的影响。其模型三个特征:一是单个经济主体可选择利用个人技术去经营企业以赚取利润,或向企业提供劳动以赚取工资。这种职业的自由选择权可允许投资者自由进入或退出某一行业,促进了资源的重新配置。第二,基于一些发展中国家经济快速增长的经验,引入了经济改革因素,以消除个别性投资扭曲,提高资源配置效率。第三,金融摩擦表现为资本租赁抵押物的限制,金融摩擦不仅降低了资源配置效率,而且在改革之后延缓了资源重新配置的速度。

根据Buera and Shin(2010)的理论模型,生产率的增长来源于资本和企业家等资源配置效率的改进。资本流出体现了储蓄过剩。这不仅是由国际利差所引致,也是由企业家强烈的自我融资动机所决定的。改革导致投资需求增长缓慢。这可能是由国内金融市场摩擦引起。一旦发展中经济体实施经济改革,个别性投资扭曲将得以消除,资源配置效率得到提高,生产率增长速度加快。在改革之后,低效率企业得到的政府补贴将明显减少,它们将被迫退出市场或压缩规模。在金融市场摩擦(信贷约束)存在的条件下,高效率的企业进入市场和扩张产能的速度,受到信贷资金可获得性的制约。但与此同时,总储蓄规模显著上升,主要来源于两个因素:一是市场利率上升导致国内居民增加储蓄;二是企业家因自有资金不足而选择高的储蓄率,以克服融资的抵押品限制和为企业发展提供自有资金。从而,出现了储蓄相对过剩和资本外流。

五、结论性评论

当前,资本从发展中国家向发达国家的流动和全球性经济失衡,可能主要归因于发展中国家的人力资本素质较低、制度质量较差、金融系统低效率、国际货币金融体系失序和金融危机滞后影响等一些消极因素。不过,也有一些积极因素,如发展中国家的企业在发达国家的FDI,其主要动机是寻求发达国家的先进技术,获取相对竞争优势。然而,在发展中国家流出的资本中,FDI尚不是一个重要的组成部分。

从理论上说,发达国家应实现经常顺差,向发展中国家提供净贷款,而不是相反。如果国际金融资本采取顺流的方式,发达国家的储蓄者(贷款者)将可以获得更高的潜在收益,而发展中国家的借款人将有更多的资金用于资本投资,以促进经济增长和提高人民生活水平。尽管发展中国家的经常账户由逆差转变为顺差,有助于减少外债规模、稳定货币和降低金融危机风险,但现行国际资本流动方式显然损害了资源配置效率。而且,令人忧虑的是,流入发达国家的发展中国家的金融资本也未有效地配置于生产性用途。美国所吸引的外资的绝大部分或进入房地产部门,或用于弥补居民和政府的消费赤字。这势必会加剧美国未来债务偿还负担和世界经济的不确定风险。由于美国的外债是以美元计价的,一旦外债规模超过一定的限度,美国必将利用其关键货币发行国的特权地位,通过美元贬值的方式,将大量债务负担转嫁至债权国——发展中国家。

既然国际资本逆流和全球失衡有违经济效率原则,那么它可以持续吗?除布雷顿森林体系II假说之外,绝大多数观点认为,全球失衡和国际资本逆流是不可持续的,并成功的预言全球失衡将导致金融危机。毋庸置疑,始于20世纪90年代末的发展中国家的储蓄过剩和全球贸易失衡,是形成当前全球性金融危机的一个重要根源。发展中国家迅速增长的储蓄,导致大量资本流入美国等发达国家,从而降低了发达国家安全资产的回报率。安全资产的相对低收益,鼓励投资者追逐较高收益的高风险资产,致使高风险资产的收益率也出现下降,最终导致美国和欧洲的住宅、商业地产等市场的风险价格被严重低估,而投资者对风险资产在全球金融体系分布的不确定预期引发了全球金融危机。同时,发展中国家作为一个整体,其经常盈余的增长取决于发达国家是否增加其经常逆差。发达国家的老龄化程度的提高,以及居民金融危机之后的资产负债表收缩,将导致储蓄率上升而不是下降。从而,发展中国家不能继续依靠发达国家的消费需求来增加贸易盈余和推动经济增长。因此,当前的国际资本逆流和全球失衡是不可持续的。

不过,美国金融危机并未出现全球失衡危机论者所预期的景象:国际资本流向方向将发生逆转,大量金融资本从美国流出;美元大幅贬值,美国贸易逆差大幅减少;世界贸易由失衡走向均衡。虽然,此次金融危机导致美国和欧洲的所有商业借贷活动近乎突然停止,但美国等一些主要发达国家政府却是一个例外。在逃向安全资产动机的驱使下,美国政府国债成为避险资金的投资天堂,美国国债利率曾一度接近零甚至为负。尽管世界贸易规模急剧下降,但新兴国家的经常顺差和美元储备积累仍持续存在,新兴国家的金融资本继续流入美国。作为全球关键货币,美元在危机时期,不但没有大幅下跌,反而出现了美元短缺现象,美元大幅升值。以至于DFG(2009)很有底气的宣称,全球失衡不是美国金融危机的原因,美国金融危机导致布雷顿森林体系II将更为巩固,布雷顿森林体系II将会长期存在。

作为当前国际资本逆流、储蓄过剩和全球失衡的最重要参与者之一,中国面临着严峻的挑战和巨大的调整压力。作为一个大型经济体,中国应适时调整出口导向型经济增长模式,实行内需推动型发展战略。关键是刺激低迷的国内消费需求,中国政府应采取切实措施,提高居民在收入初次分配中的份额,遏制收入分配差距继续恶化势头,促进社会收入分配公平正义,完善居民社会保障体系,让全体国民分享经济增长的成果。鉴于经济增长模式的调整是一个长期、渐进的过程,不可能一蹴而就。对中国政府而言,当务之急是遏制外汇储备的增长势头,以减小外汇占款增加对国内货币供给的冲击和外汇储备的汇率风险。可采取下述三条措施:一是增加进口,特别是高科技产品和资源类产品的进口,减少贸易顺差;二是尽量减少外汇市场干预力度,选择适当时机,如在人民币升值预期压力减缓时,退出人民币的固定汇率机制,增加人民币汇率弹性,以缓解外汇储备的增长势头;三是放松资本流出管制,鼓励国内企业和居民开展对外投资,减轻人民币需求和外汇市场干预的压力。

参考文献

[1]Aizenman J.,Pinto B.and Radziwill A.Sources for Financing Domestic Capital:Is Foreign Saving A Viable Option for Developing Countries?Center for Social and Economic Research,Warsaw,December 2004.

[2]Alfaro L.,Kalemli-Ozcan S.and Volosovych V.Why Doesn't Capital Flow from Rich to Poor Countries?An Empirical Investigation.NBER Working Paper 11901,2005.

[3]Alfaro L.,Kalemli-Ozcan S.and Volosovych V.International Capital Allocation,Sovereign Borrowing,and Growth.Working Paper,September 2010.

[4]Antràs P.and Caballero R.Trade and Capital Flows:A Financial Frictions Perspective.Journal of Political Economy.,2009,117(4):701-744.

[5]Antràs P.,Desai M.and Foley F.Multinational Firms,FDI Flows,and Imperfect Capital Markets.The Quarterly Journal of Economics.2009,124(3):1171-1219.

[6]Benhima K.A Reappraisal of the Allocation Puzzle through the Portfolio Approach.University of Paris X-Nanterre,EconomiX Working Paper No 2008-27,June 2009.

[7]Bernanke B.The Global Saving Glut and the US Current Account Deficit.BIS Review.2005,16:1-10.

[8]Bibow J.The International Monetary(Non-)Order and the“Global Capital Flows Paradox”.

[9]The Levy Economics Institute and Skidmore College Working Paper No.531,April 2008.

[10]Bjorvan,K.and Eckel C.Technology Sourcing and Strategic Foreign Direct Investment. Review of International Economics.2006,14(4):600-614.

[11]Buera F.and Shin Y.Productivity Growth and Capital Flows:The Dynamics of Reforms. NBER Working Paper No.15268,September 2010.

[12]Caballero R.,Farhi E.and Gourinchas P.An Equilibrium Model of“Global Imbalances”and Low Interest Rates.NBER Working Paper No.11996,May 2006.

[13]Coulibaly B.and Millar J.The Asian Financial Crisis,Uphill Flow of Capital,and Global Imbalances:Evidence from A Micro Study.Board of Governors of the Federal Reserve System,International Finance Discussion Papers No.942,August 2008.

[14]Dooley M.,Folkerts-Landau D.and Garber P.An Essay on the Revived Bretton Woods System.NBER Working Paper 9971,September 2003.

[15]Dooley M.,Folkerts-Landau D.and Garber P.Bretton Woods II Still Defines the International Money System.NBER Working Paper 14731,February 2009.

[16]Feldstein M.and Horioka C.Domestic Saving and International Capital Flows.The Economic Journal.1980,90(358):314-329.

[17]Fosfuri,A.and Motta M.Multinational without Advantages.Scandinavian Journal of Economics.1999,101(4):617-30.

[18]Georgopoulos G.and Hejazi W.The Feldstein–Horioka Puzzle Revisited:Is the Home-bias Much Less?.International Review of Economics and Finance.2009,18:341–350.

[19]Gertler M.and Rogoff K.North South Lending and Endogenous Domestic Capital Market Inefficiencies.Journal of Monetary Economics.1990,26(2):245-66.

[20]Goldstein M.and Lardy N.China's Role in the Revived Bretton Woods System:A Case of Mistaken Identity.Institute for International Economics,Working Paper 05-2,2005.

[21]Gourinchas P.and Jeanne O.Capital Flows to Developed Countries:The Allocation Puzzle. November 2007,NBER Working Paper 13602.

[22]Gruber J.and Kamin S.Do Differences in Financial Development Explain the Global Pattern of Current Account Imbalances?.Board of Governors of the Federal Reserve System,International Finance Discussion Papers No.923,March 2008.

[23]Ju J.and Wei S.A Solution to Two Paradoxes of International Capital Flows.IMF Working Paper WP/06/178,2006.

[24]Kalemli-Ozcan S.,Reshef A.,Sorensen B.,and Yosha O.Why Does Capital Flow to Rich States?.NBER Working Paper No.11301.May 2005.

[25]Lucas R.Why Doesn't Capital Flow from Rich to Poor Countries?.The American Economic Review.1990,80(2):92-96.

[26]Mendoza E.and Quadrini V.Financial Integration,Financial Deepness and Global Imbalance. Paper Presented at the 7thJacques Polak Annual Research Conference,November 2006.

[27]Prasad E.,Rajan R.and Subramanian A.The Paradox of Capital.Financial and Development. 2007,44(1):6-19.

[28]Prasad E.,Rajan R.and Subramnian A.Foreign Capital and Economic Growth.NBER Working Paper 13619,November 2007.

[29]Rajan R.Global Imbalance or Why Are the Poor Financing the Rich?.De Economist.2008,156(1):3-24.

[30]Reinhardt D.Into the Allocation Puzzle-A Sectoral Analysis.Graduate Institute of International and Development Studies Working Paper No.14/2010,Geneva,2010.

[31]Reinhart C.and Rogoff K.Serial Default and the“Paradox”of Rich-to-Poor Capital Flows. The American Economic Review.2004,94(2):53-58.

[32]Sanchez C.The Direction of International Capital Flows:New Empirical Evidence.European University Institute,Working Paper,October 2006.

[33]Sandri D.Growth and Capital Flows with Risky Entrepreneurship.IMF Working Paper WP/10/ 37,February 2010.

[34]Schularick M.and Steger T.The Lucas Paradox and the Quality of Institutions:Then and Now. February 2008.

[35]Smaghi L.Global Imbalances and Monetary Policy.Journal of Policy Modeling.2007,29: 711-27.

[36]Song Z.,Storesletten K.and Zilibotti F.Growing Like China.American Economic Review.2011,101:196–233.

[37]徐建炜,姚洋.国际分工新形态、金融市场发展与全球失衡.世界经济,2010(3).

[38]余静文.全球失衡的影响——基于结构转型和金融发展的视角.北京大学博士论文,2012.

[39]余永定,覃东海.中国的双顺差性质、根源和解决办法.世界经济,2006(3).

【注释】

(1)王永中,中国社会科学院世界经济与政治研究所国际投资室副研究员。

(2)Prasad,Rajan and Subramnian(2007)采用购买力平价PPP法计算人均相对GDP的平均值。他们发现,在20世纪80年代后期,经常逆差国的人均相对GDP平均值开始超过顺差国的水平。

(3)若国际收支账户的余额为正,表示该账户发生资本净流入,若账户余额为负,则该账户出现资本净流出。

(4)余永定和覃东海(2006)对经常账户余额(顺差)的表达式作了深入细致的推导,其推导结果显示,一国国内投资包括外资企业在本国的投资和国内储蓄两者之间的差额为经常账户余额。

(5)发达国家的长期实际利率下降是与卢卡斯悖论相关的另一个悖论。Smaghi(2007)称它们为“双悖论”(twin paradox)。根据新古典增长理论,发达国家和发展中国家的资本市场一体化,将导致资本从丰裕的发达国家向稀缺的发展中国家流动,导致发达国家的利率上升而发展中国家的利率下降。但现实情况是,从上世纪90年代中期以来,发达国家的实际利率呈现出明显的下降趋势。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。