6.2 经营风险控制能力分析

我们将通过总资产周转率和总资产现金回收率两个指标对科技板块上市公司的运营效率进行分析。

6.2.1 总资产周转率分析

总资产周转率是销售收入与平均总资产的比值。企业的总资产周转率是判断企业经营管理效率、衡量运营风险的一个指标。如果企业生产经营管理效率不高,即使目前可以获得高利润,但长期的获利状态也是难以维持的。

从总体情况来看,2004年科技板块上市公司平均总资产周转率为0.64次,较2003年0.73次的平均水平有较大幅度的下降,也低于2004年沪深两市A股上市公司平均总资产周转率0.70次的水平,表明2004年科技板块上市公司资产管理及利用效果有所下降。

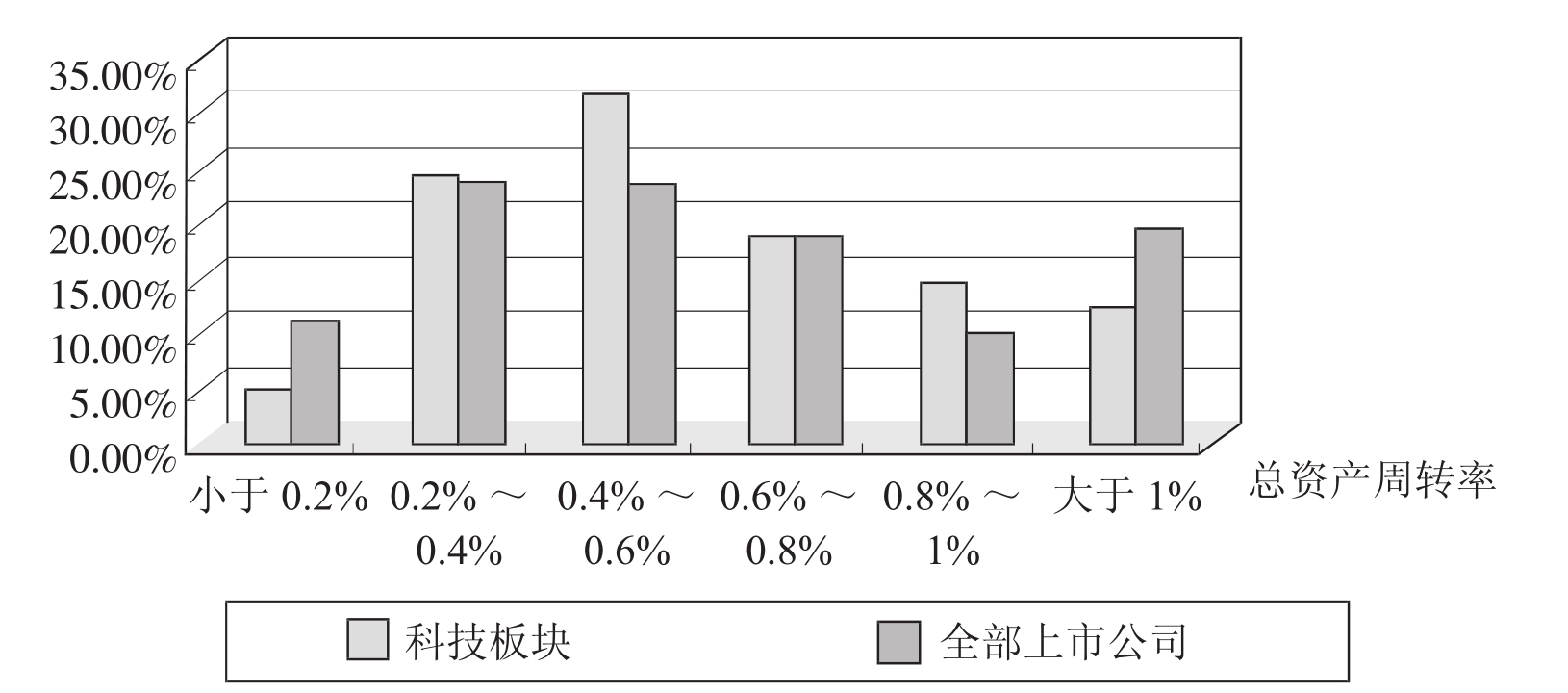

通过分析2004年科技板块上市公司总资产周转率分布情况,我们发现(见图6-4),2003年科技板块上市公司所呈现出来的两极分化格局基本得到扭转,2004年科技板块上市公司的总资产周转率基本符合正态分布,只有一小部分科技板块上市公司的总资产周转率低于0.2或高于1,大部分都集中于(0.4,1)这一区间,居于这一区间的科技板块上市公司比例为61.94%,而全部上市公司中居于同一区间的公司所占比例仅为48.94%。这表明尽管科技板块上市公司的平均总资产周转率并不是很高,但分布比较均匀;而全部上市公司的总资产周转率平均值尽管较高,但分布情况并不均匀,较高的平均值得益于处于(1,∞)这一区间的公司的提升作用。我们也应该看到,尽管大部分科技板块上市公司总资产周转率处于较好的区间,但总资产周转率大于1的公司比例较低,这也是造成科技板块上市公司总资产周转率平均值较低的一个主要原因。这还表明科技板块上市公司在提高资产运用效率和管理水平方面还有较大的发展空间,在保证目前总资产周转率到底同时,不断优化资产运营方式是未来科技板块上市公司所面临的主要课题。

图6-4 科技板块与全部上市公司总资产周转率分布情况对比图

6.2.2 总资产现金回收率分析

总资产现金回收率为经营活动产生的现金净流量与总资产之间的比率,通过该指标的分析,可以进一步了解企业通过资产运营获取现金的能力。

2004年科技板块上市公司的总资产现金回收率为3.20%,不仅低于同期沪深两市4.72%的平均水平,与2003年平均5.10%的水平相比也有较大程度的滑坡。

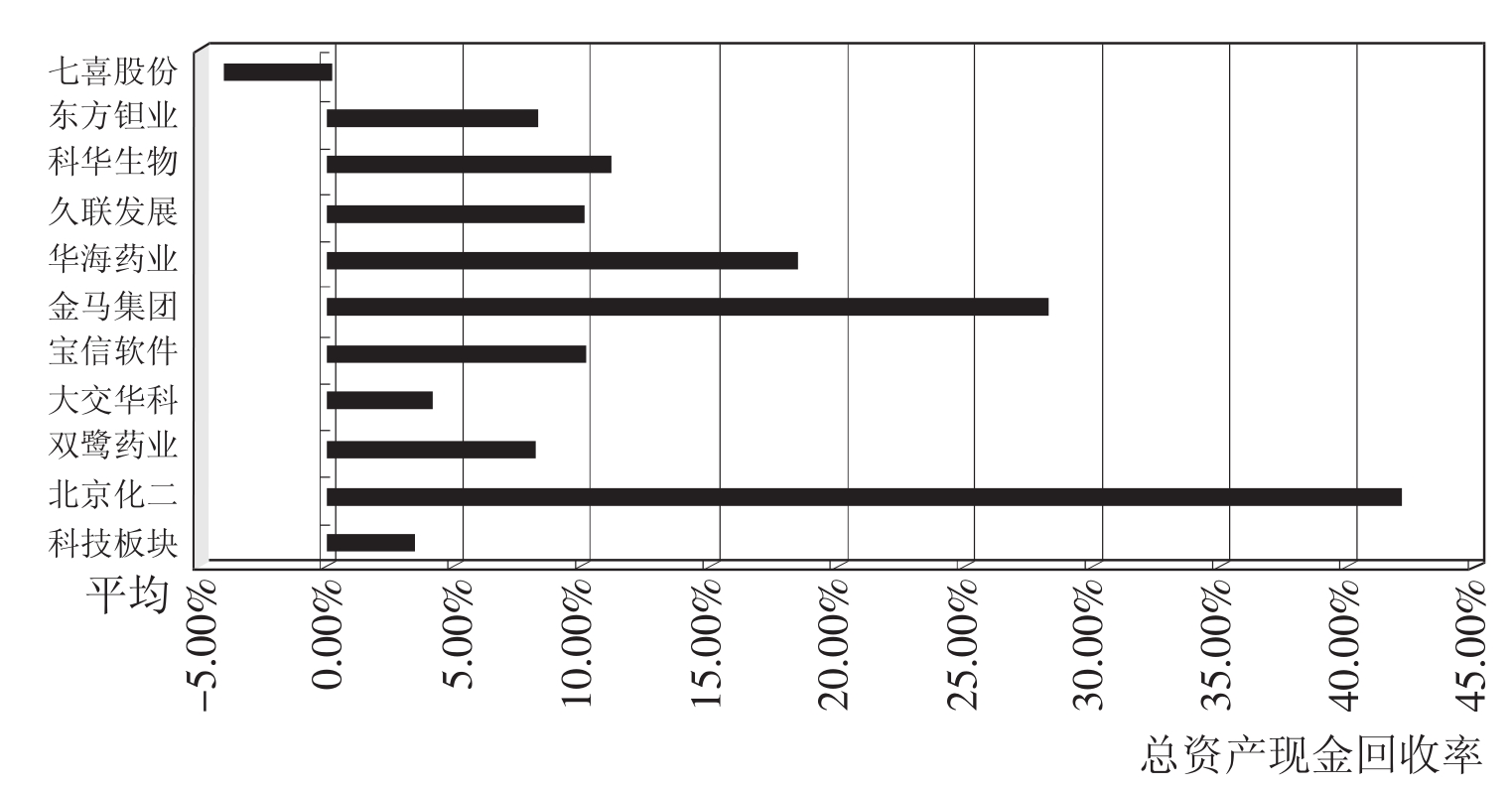

位居科技板块上市公司风险性排名前十位企业的总资产现金回收率也呈现出比较大的差异(见图6-5),最高的北京化二总资产现金回收率达到42.08%,而七喜股份总资产现金回收率不仅低于科技板块上市公司平均水平,而且还是负值。但除了七喜股份以外,其余9家公司的总资产现金回收率都高于科技板块上市公司的平均水平。

图6-5 科技板块上市公司风险性排名前十位的总资产现金回收率

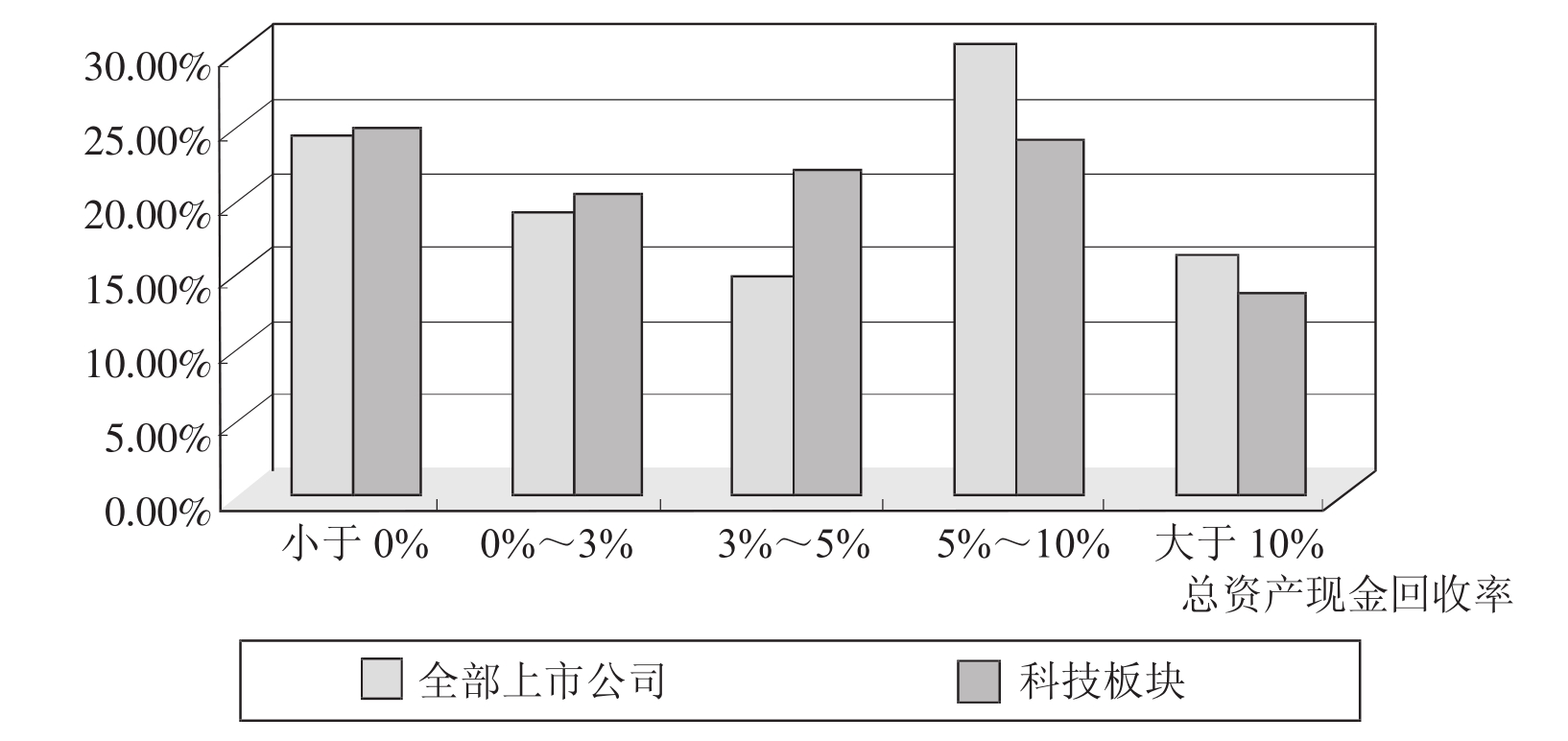

从2004年科技板块上市公司总资产现金回收率分布情况来看(见图6-6),在科技板块上市公司中,分布于各个总资产现金回收率区间的公司数量比较均匀,比较而言,总资产现金回收率小于0的公司所占比例过大,而大于10%的公司所占比例过小,这是造成科技板块上市公司平均总资产现金回收率较低的主要原因。

图6-6 科技板块与全部上市公司总资产现金回收率分布情况对比图

为了深入了解造成科技板块上市公司总资产现金回收率较差的原因,我们将从资产和现金流两个方面进行分析。首先,我们将全部科技板块上市公司按照2004年末总资产规模进行分组,观察不同资产规模对总资产现金回收率的影响;其次,我们再对现金销售收入比进行分析,了解经营性现金流的情况。

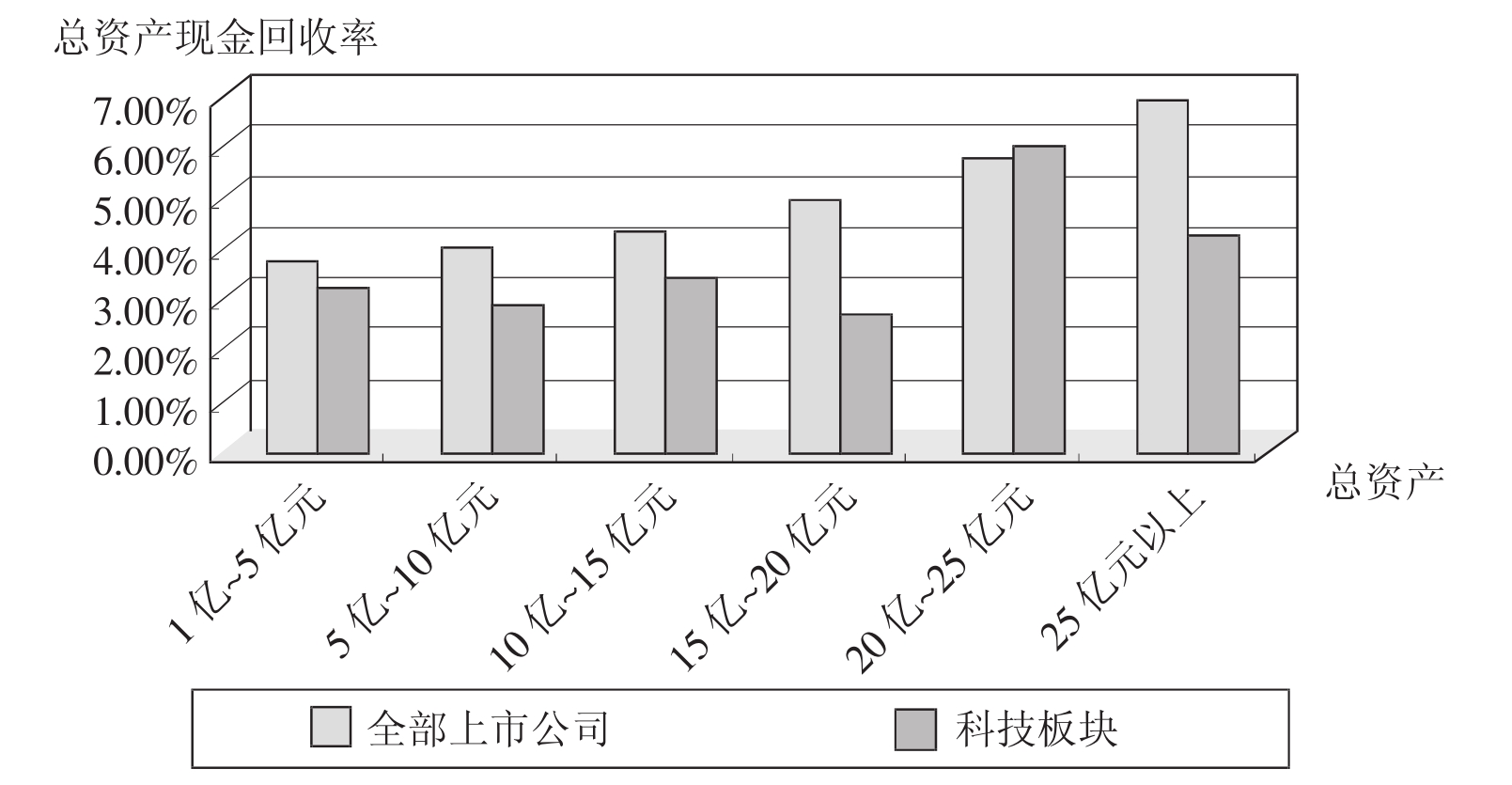

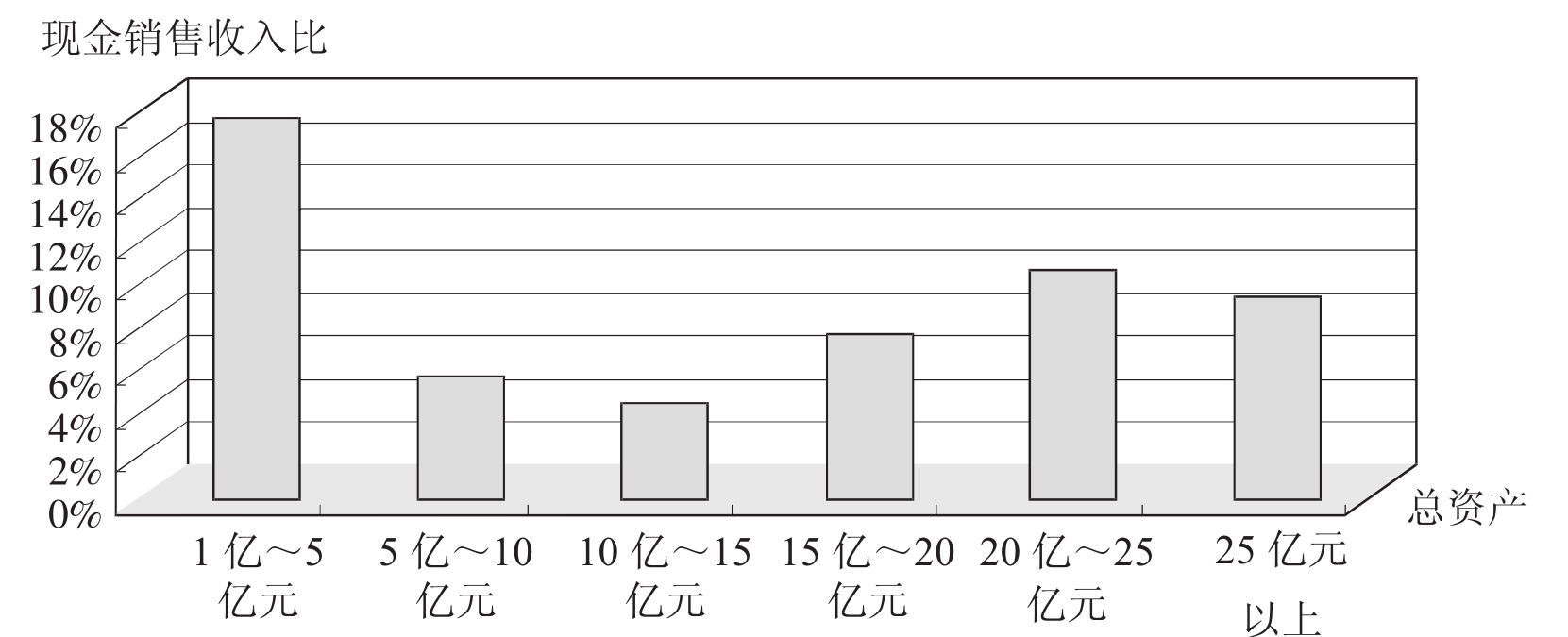

通过对科技板块上市公司按资产规模分组我们发现(见图6-7),对于科技板块上市公司而言,当资产规模在20亿元以下时,总资产现金回收率没有明显的区别,基本上在2%~3%的区域内波动;但当资产规模大于20亿元时,总资产现金回收率有了明显的改善;当资产规模在20亿~25亿元之间时,总资产现金回收率达到最大,平均值为5.72%。而对于全部上市公司而言,总资产现金回收率基本呈现随着规模扩大而逐步增加的趋势。这表明规模大小对于企业的总资产现金回收率有显著的影响,只有企业达到一定规模时才能使各项资源达到最好的协同效应,79.1%的科技板块上市公司资产规模均小于20亿元,资产规模是影响科技板块上市公司总资产现金回收率较低的一个原因。

图6-7 总资产现金回收率按规模分布图

但我们也应该看到,除资产规模在20亿~25亿元这一组外,在各个规模组内科技板块上市公司的总资产现金回收率均低于全部上市公司水平。这表明,除资产方面的原因以外,科技板块上市公司的现金流也存在问题。

2004年科技板块上市公司平均经营性现金净流量为25259万元,略低于全部上市公司平均经营活动现金净流量29703万元的水平,较2003年24475万元的水平有所提高。

但从2004年科技板块上市公司经营活动现金净流量分布情况来看,形势却不容乐观:在科技板块上市公司中,经营活动现金净流量高于平均水平的仅有8家,低于平均水平但大于0的有94家,经营活动净现金为负的有32家。我们对经营活动现金净流量高于平均水平的8家企业进行分析发现:这8家企业中的4家都是信息技术类企业,而另外的4家分4个不同的行业;这8家企业中,中国联通的经营性现金净流量是科技板块平均水平的100多倍,对科技板块平均现金净流量水平具有明显的提升作用。如果将中国联通的经营性现金净流量剔除,则科技板块平均经营性现金净流量变为5890万元,还不到全部上市公司平均水平的1/4。

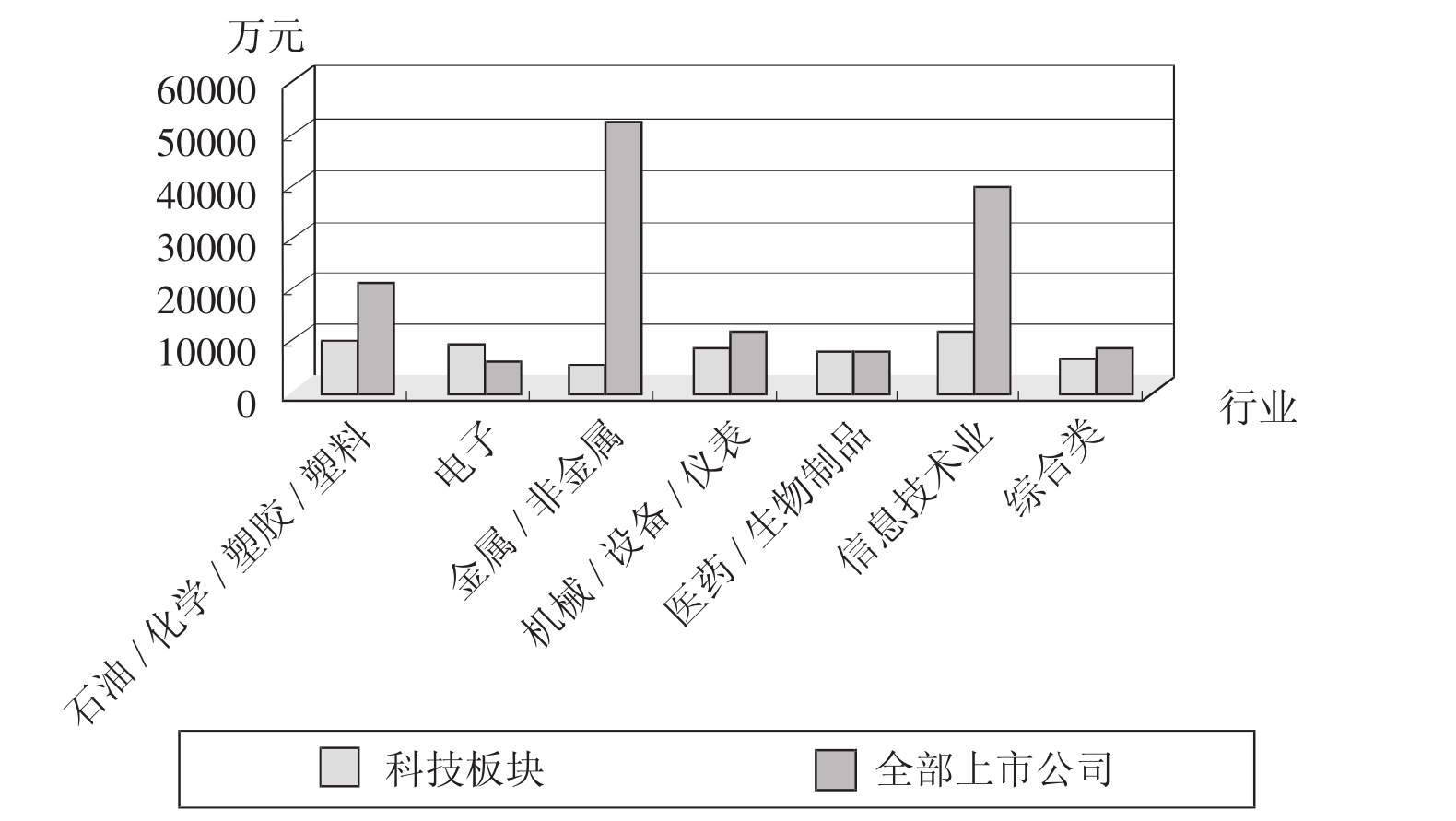

我们对入选企业个数超过5个的行业进行经营性现金净流量分行业分析发现(见图6-8),除电子行业科技板块上市公司的平均经营性现金净流量大于全部上市公司同行业水平外,其余6个行业均低于全部上市公司平均水平,其中金属/非金属行业及信息技术业与全部上市公司行业平均水平差距巨大。[4]

图6-8 经营性现金净流量行业分布图

是什么造成了科技板块上市公司经营性现金流量如此匮乏呢?从科技板块的销售收入情况来看,2004年较2003年增长了19.93%,低于全部上市公司的增长速度,从经营性现金流量的来源上已经处于劣势。

我们再通过现金销售收入比率考察一下科技板块上市公司的现金回收情况。2004年科技板块上市公司平均现金销售收入比为7.50%,低于同期全部上市公司9.38%的平均水平;与2003年科技板块上市公司8.75%的平均水平相比,下降幅度高达14.27%。这说明科技板块上市公司的现金回收情况不容乐观,停留在实物或债权形态的收益比重上升,降低了科技板块上市公司的收益质量,增加了科技板块上市公司的运营风险。

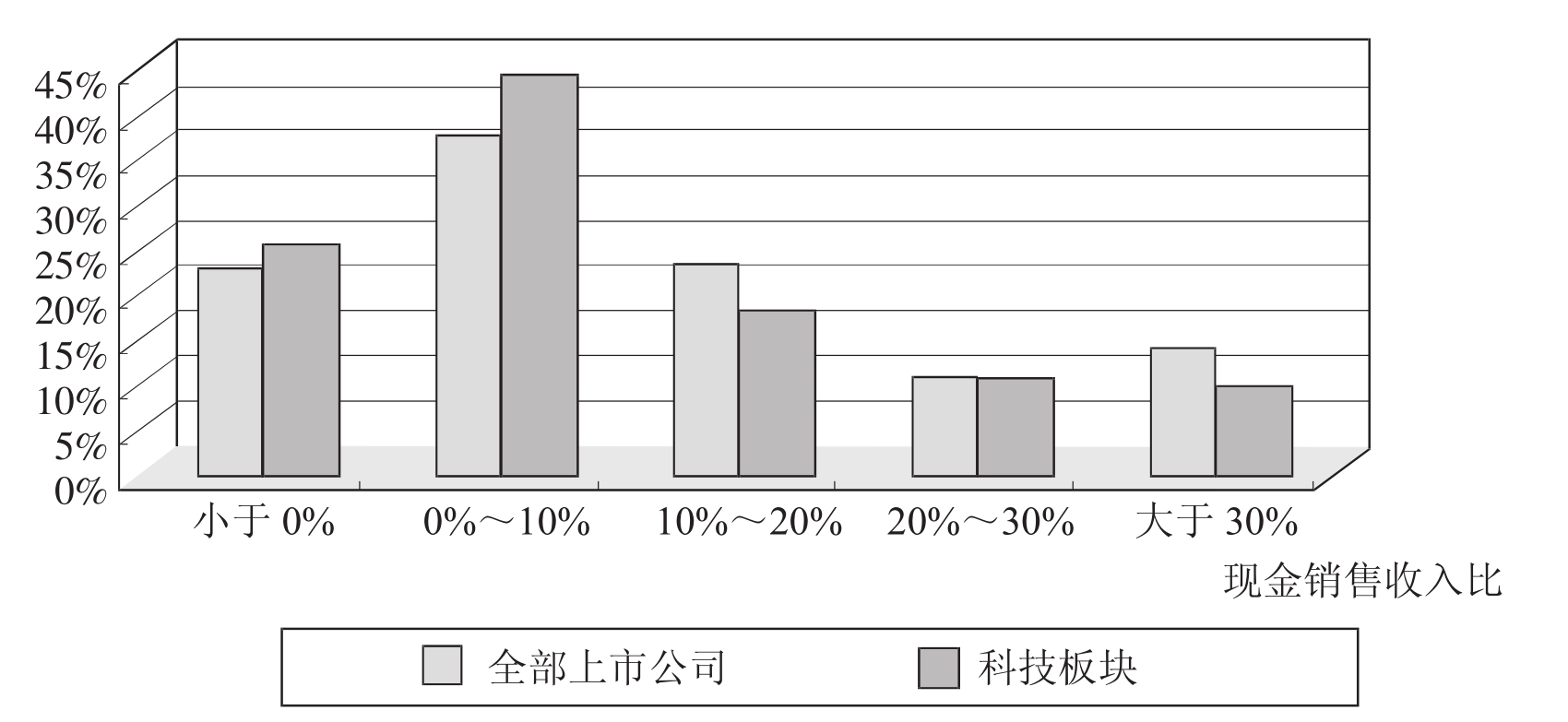

从2003年科技板块上市公司现金销售收入比分布情况来看(见图6-9),全部上市公司的现金销售收入比明显优于科技板块上市公司,大部分科技板块上市公司的现金销售收入比低于10%。同时,现金销售收入比较高的企业也寥寥无几。这表明,难以将销售收入尽快变现是科技板块上市公司存在的一个普遍问题。

图6-9 科技板块与全部上市公司现金销售收入比分布情况对比图

我们同样将全部科技板块上市公司按照2004年末总资产规模进行分组,发现不同资产规模的现金销售收入比呈现出与总资产现金回收率截然不同的趋势(见图6-10),总资产在5亿元以下的公司现金销售收入比相当高,达到了16.71%;总资产在5亿~15亿元之间的公司,其现金销售收入比有较大幅度的下降;总资产超过15亿元的公司,其现金销售收入比又开始出现缓慢的提升。

与图6-7结合起来分析,我们认为,对科技板块上市公司而言,当公司规模较小的时候,销售政策较为严格,使得销售收入收回的现金比例较高,但由于此时的销售收入绝对值并不高,而且对资产的管理水平有限,资产的总体运营效率并不高,因而呈现出高现金销售收入比、低总资产现金回收率的现象。随着公司规模的扩大,公司将经历销售收入快速扩张而管理水平相对滞后的阶段,这会造成公司的现金销售收入比和总资产现金回收率都比较低,但由于销售收入的增长,尽管现金销售收入比不高,但仍能给企业带来一定的现金净流量。在公司的产品制造与开发、销售策略、资产管理这三者之间的关系不断协调的过程中,公司规模得以进一步扩大,当公司规模达到20亿~25亿元时,经营性现金流、销售收入、总资产运营效率达到比较好的配比关系。

图6-10 科技板块上市公司现金销售收入按规模分布图

6.2.3 主营业务鲜明度分析

上市公司的主营业务定位不仅决定了企业的成长空间,也在一定程度上决定了企业所面临的市场风险。企业只有围绕主营业务,整合生产经营性资产形成独立完整的供应、市场、销售系统和直接面向市场的独立经营能力,才能充分发掘企业的竞争优势,规避上市公司的经营风险。因此,突出主业无论从提高上市公司价值角度还是从规避风险的角度都具有重要的意义。

主营业务 鲜明度是扣除其他业务利润后的营业利润在利润总额中所占的比例,本报告选用该指标考察企业的主营业务是否突出。该指标反映的是利润总额中有多少是通过正常的主营业务收入实现的,如果该指标较高,代表利润总额主要通过主营业务来实现,规避风险的能力较好;如果该指标较低,代表利润总额主要通过其他业务利润、投资收益、补贴收入、营业外收支净额等非经常性项目来实现,规避风险的能力较差。

2004年科技板块上市公司主营业务鲜明度平均为94.78%,表明主营业务贡献了利润总额的绝大部分,可以从一定程度上保证收入的持续性,有利于核心竞争力的创造,规避风险的能力较好。

从位居科技板块风险性排名前十位及后十位的主营业务鲜明度对比情况来看(见表6-4),位居前十位的公司主营业务鲜明度均在90%以上,有4家企业超过100%;位居后十位的公司主营业务鲜明度均低于90%,但都在60%以上,表明主营业务仍然贡献了利润总额的大部分,但比例稍低。

表6-4 科技板块风险性排名前十位及后十位的主营业务鲜明度

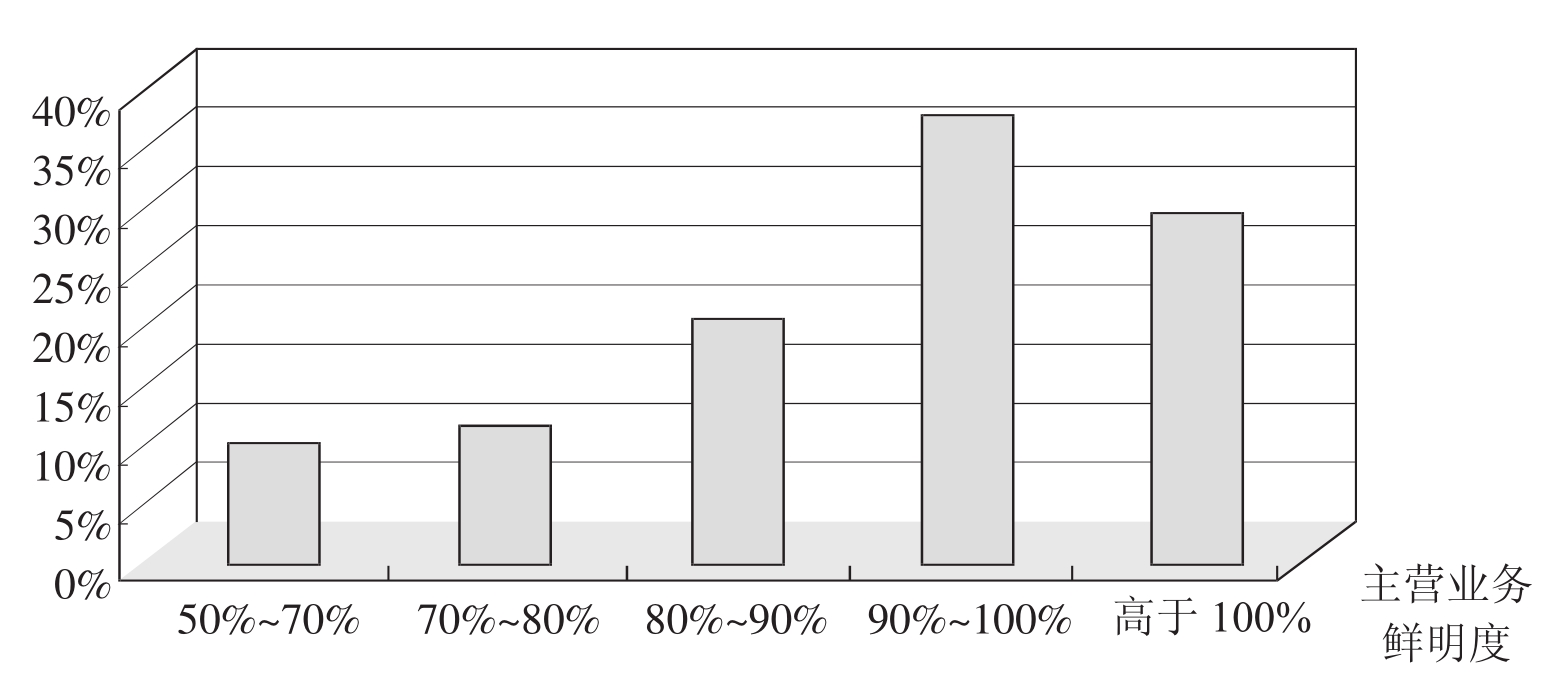

从科技板块上市公司主营业务鲜明度的分布情况来看(见图6-11),科技板块上市公司的主营业务鲜明度集中于90%~100%这一区间,总体来看,主营业务对利润总额的贡献可以令人满意。

图6-11 科技板块上市公司主营业务鲜明度分布情况

主营业务 鲜明度并不是越高越好,如果主营业务鲜明度过高,表明其他业务侵蚀了主营业务创造的利润。2004年,科技板块上市公司中有37家公司的主营业务鲜明度超过100%,我们对其原因进行了分析。这37家公司分处11个不同的行业,不具有明显的行业特征。在这37家公司中,营业外收支净额为负值的占81.08%,投资亏损的占75.68%,其他业务亏损的占24.32%,由此可见,营业外支出过多和投资项目没有收益是造成这些企业主营业务鲜明度过高的主要原因。这些企业应谨慎选择投资项目,合理控制营业外活动,减少不必要的支出对主营业务利润的侵蚀。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。