前面综述部分中的一些学者的研究表明了行业特征、金字塔结构、投资形式对控制权私利大小的影响。本书认为,这些因素不仅影响控制权私利的大小,还对控制权私利影响公司绩效的过程起着调节作用。其关系如图7-2所示。

图7-2 控制权私利与企业绩效(外部环境视角):研究思路

一、研究设计

(一)概念解释

控制权私利来源于剩余控制权,剩余控制权即现金流权与契约规定的所有权间的差距。剩余控制权一般由实际控制人掌控,因此控制权私利也由实际控制人掌控。这里的实际控制人一般指公司控制链最顶端的最大控股者,即终极控制人。本章将用终极控制人的现金流权和所有权间的两权分离系数代表控制权私利,因为本书认为控制权私利的大小同两权分离系数间存在一个正比例关系,用两权分离系数的大小可以反映控制权私利的大小(经查证,近两年来大宗股权交易市场上,10%以上的交易样本容量很小,无法进行回归分析,故而本书选择了更能体现控制权私利理论来源的方法来度量)。

1.行业竞争强度

本章的行业竞争采用赫芬达尔—赫希曼指数(HHI)反映,H HI越大表明行业集中度越高,竞争度越小;反之,HHI越小表明行业集中度越小,竞争度越高。其理论基础为贝恩的结构—经营—表现理论,即市场结构影响到厂商的经营,并最终决定厂商的表现。根据行业内企业的表现可以推知行业的结构。赫芬达尔—赫希曼指数根据行业中各企业所占行业总收入百分比的平方和来计算厂商规模的离散程度,反映了集中度、竞争度。它是一个较好的产业市场集中度测量指标,被人们较多使用。

2.金字塔结构

金字塔结构,即金字塔持股结构,是指通过间接所有权链条所形成的终极所有权结构。若将10%的持股比例定为控制标准,那么满足如下条件才为金字塔结构:控制链最末端的公司通过所控制链可以追溯到一个终极控制人;终极控制人对每个其持股的控制链上下层公司都是最大股东;从终极控制人到公司之间的控制链条至少有两层(角雪岭,2007)。

另外,La Porta et al.(1999)认为,若甲公司持有乙公司的全部股权,而乙公司又控股丙公司,则此种结构不是金字塔结构。本章对公司金字塔结构的判断就基于以上要求。

(二)数据来源

本章的数据全部来自沪深两市上市公司年报的手工整理,公司年报来自巨潮公司资讯。根据同花顺炒股软件上显示的2012年7月12号沪深两市按照13个行业(根据2001《上市公司行业分类指引》)[1]划分的总共2 989家上市公司的列表,剔除金融行业后分行业随机抽取了八分之一并排除了其中的ST公司,最终得到样本为358家上市公司[2]。我们从巨潮网收集了这358家上市公司年报。根据实际控制人统计了其类型(政府、家族、其他),根据对公司是否为金字塔结构进行了判断,统计了金字塔结构层数,并计算了现金流权和所有权的大小,进而计算了两权分离系数。另外还统计了各公司的营业收入、公司上市时间、公司总资产、固定资产、无形资产、商誉、开发支出、净利润、所得税、财务费用、董事人数等数据,为指标的计算服务。

在各种指标计算完毕之后,根据指标的完全性剔除了部分指标不全的公司,最后样本确定为331家上市公司。

(三)变量设计

变量及其处理如表7-18所示。其中,两权分离系数的计算方法为终极控制人的现金流权与所有权的比值,现金流权为每条控制链持股比例乘积之和,所有权为每条控制链上持股比例最小值之和。反映行业竞争度的样本H HI指数的计算方法是:样本中各行业内公各司的营业收入占本行业的比重的平方和,分别计算每个行业的HHI指数。金字塔结构的判断依据概念解释中所讲到的条件,使用二分变量反映,是金字塔结构则为1,否则为0。金字塔层数即为金字塔结构的最长控制链的长度,这里控制链的长度指控制链上所拥有的企业个数。投资形态采用公司的资产结构来反映。在资产负债表上,公司的所有资产形态有固定资产、无形资产、商誉和开发支出。

另外,鉴于前人的研究中所考虑的其他因素对公司绩效的影响,本章考虑了以对数总资产值表示的公司规模、公司上市年份、董事人数等变量。

表7-18 控制权私利与企业绩效(外部环境视角):研究变量一览表

二、实证结果分析

(一)描述性统计

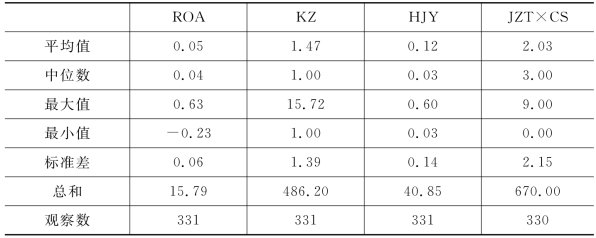

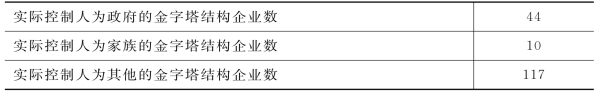

表7-19、表7-20、表7-21为样本以不同标准分类的描述性统计结果。从表7-20我们可以看到,金字塔结构是普遍存在的。各种类型控制人的企业中,金字塔结构的企业比例都很高,家族企业中金字塔结构的比例要比政府控制的企业高。我们在收集数据的过程中发现,政府控制的企业有一部分虽然满足金字塔结构的前3个条件,但不满足La Porta et al.(1999)提出的要求。

从表7-21我们可以看到,不同控制人的企业其行业竞争度均值差距较大。这与样本中不同控制人类型的企业其所处的行业类型差别有关,如电力煤气与水的供应业中没有家族控制企业,而主要是政府控制企业,家族控制企业总共就22家,但19家都是制造业,而制造业中政府控制企业只有其总数的一半。

表7-19 控制权私利与企业绩效(外部环境视角):总样本描述性统计

表7-20 控制权私利与企业绩效(外部环境视角):样本企业控制人类型及金字塔结构情况

续 表

表7-21 控制权私利与企业绩效(外部环境视角):不同控制人类型的企业指标描述性统计

(二)回归分析

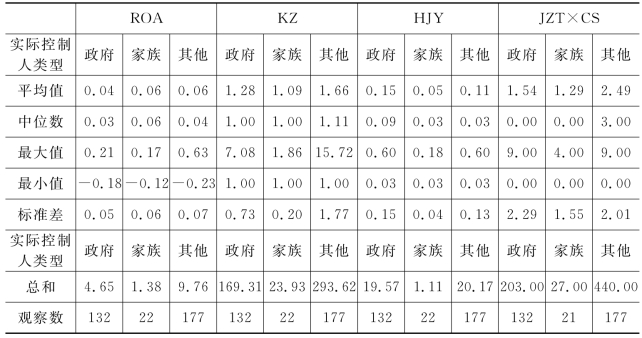

1.总样本分析

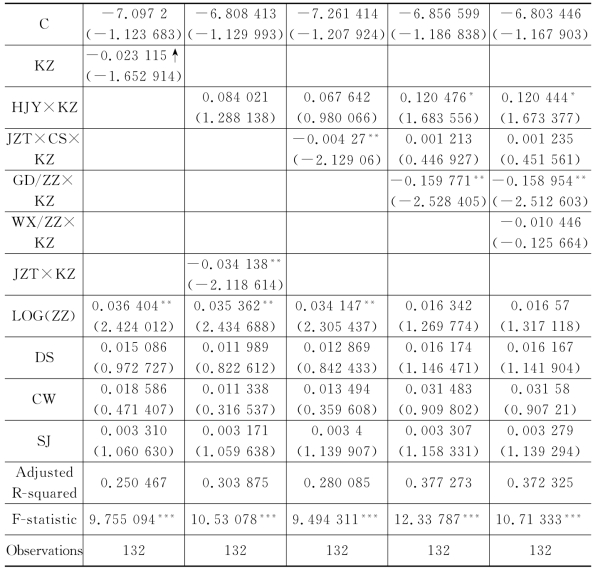

本章通过控制公司规模、董事人数、财务杠杆系数和公司上市时间,对全样本进行回归分析,结果如表7-22所示。从第一个方程可以看到,控制权私利(KZ)前系数为负,表明其大小对公司绩效有负面影响。另外,交叉项HJY×KZ系数为正,表明行业竞争度越高(表现为HJY越小),控制权私利对公司绩效的负面影响越严重;JZT×KZ系数为负,表明金字塔结构明显会增强控制权私利对公司绩效的负面影响;KT×KZ系数为负,表明控制链条数越多,控制权私利对公司绩效的负面影响越严重;交叉项JZT×CS×KZ系数为负,表明金字塔结构的层数会加重控制权私利对公司绩效的负面影响;从GD/ZZ×KZ和WX/ZZ×KZ的系数符号也可以看出固定资产、无形资产增强越大也会增强控制权私利对公司绩效的负面影响。

表7-22 总样本以ROA为因变量的回归结果

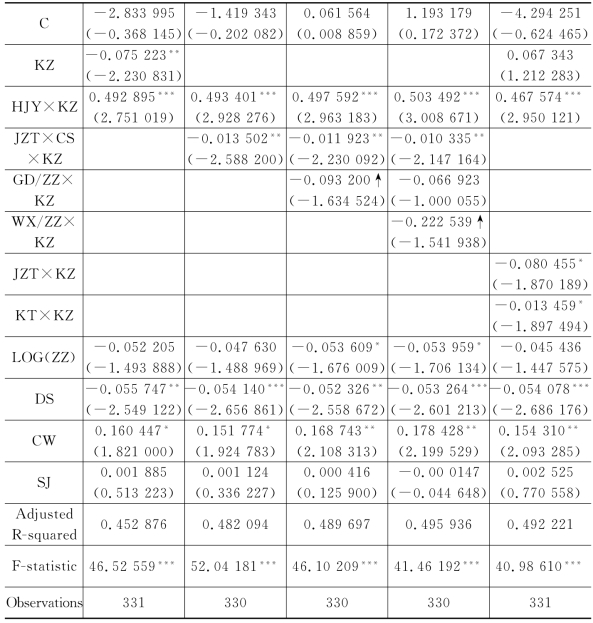

2.政府控制企业子样本分析

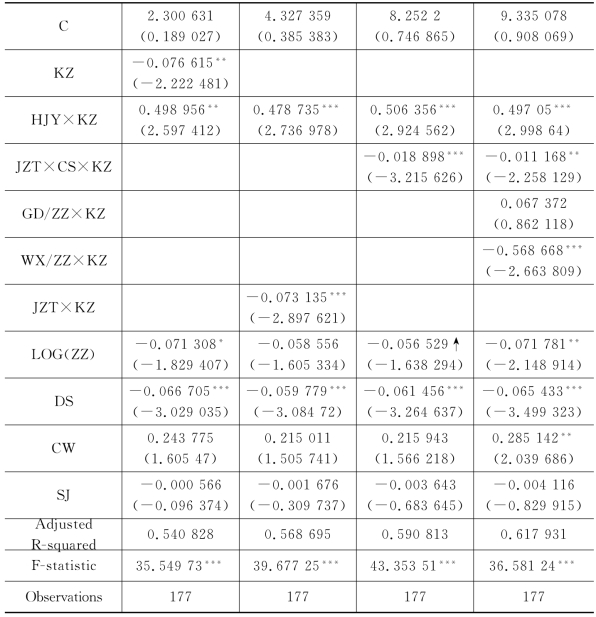

由于上市公司终极控制人类型差异较大,本章又分不同类型的控制人子样本进行了回归分析,以获得更详细的信息。表7-23显示了终极控制人为政府的企业的回归结果。总体上来讲,行业竞争度对控制权私利影响公司绩效的过程还是有负向加重的影响的,但并不很明显。这可能与政府控制企业所处的行业多数都属于集中度较高、竞争度较低的行业,这也是与现实相符的,政府所参与的行业其垄断性都较强(描述性统计中政府的HJY均值最高)。所以样本中行业差别不大,不能明显体现行业竞争度对影响过程的调节。从表7-23中还可以看到,金字塔层数对控制权私利影响公司绩效的过程有负向影响,但并不在所有方程中显著。尽管如此,金字塔结构的存在还是对上述影响过程存在负向加重作用的(交叉项JZT×KZ的符号为负)。考虑到政府行政干预的顺序和时滞短的情况,金字塔层数影响不显著就易于理解了。前面讲述了考虑金字塔层数这个变量的原因,即在公司遇到危机,需要“tunnel back”时,层数过多会影响其“tunnel back”的速度,从而影响公司绩效的恢复。然而政府行政干预市场在中国十分常见。若政府控制的企业遇到危机,需要“tunnel back”,如果采取行政干预手段话(由于政府控制企业在国民经济中的特殊性质,往往激发行政干预),那么其时滞之短,金字塔结构层数多少也就没多大所谓了。另外,从表7-23中还可以看出固定资产比重越大对控制权私利影响公司绩效的过程也有负向加重作用(交叉项GD/ZZ×KZ系数为负)。

表7-23 政府控制企业子样本以ROA为因变量的回归结果

3.家族控制企业子样本分析

在对家族控制企业子样本进行回归时,我们发现,由于样本容量较小,若将所有控制变量都纳入模型将导致F统计量不理想,所以只保留了公司规模一个控制变量。从表7-24中我们可以看到,行业竞争度依然对其控制权私利影响公司绩效的过程有着负向加强作用,但金字塔结构层数没有显著影响。从表7-24的描述性统计中也可以看到,家族控制企业的金字塔结构层数的均值、最大值、标准差是最小的。因此,其本身波动极小,不能明显体现出其对影响过程的调节作用。虽然家族控制企业的行业竞争度的差异也较小,但回归结果表明,行业竞争度对影响过程的负向加强是显著的。另外,从GD/ZZ×KZ和WX/ZZ×KZ的符号和大小来看,两者都显著为负,且后者系数绝对值比前者更大。这说明固定资产和无形资产都能负向加强控制权私利影响公司绩效的过程,但就程度上来讲,无形资产影响程度更大。

表7-24 家族控制企业子样本以ROA为因变量的回归结果

4.其他控制子样本分析

除了上述的政府最终控制和家族最终控制,我们对其他类型的最终控制企业也做了回归分析,结果如表7-25所示。行业竞争度依然负向加重控制权私利影响公司绩效的过程。且金字塔结构和金字塔结构层数对其过程也有显著的负面影响(交叉项JZT×KZ和JZT×CS×KZ系数均为负)。无形资产比重对影响过程也有显著的负向加强作用。

表7-25 其他类型控制企业子样本以ROA为因变量的回归结果

5.资产种类齐全的公司子样本分析

由于很多公司资产种类并不齐全,往往缺失商誉和开发支出两类,所以无法比较它们对控制权私利影响公司绩效过程的作用大小。本章筛选了那些资产种类齐全的公司子样本,进行了回归分析,回归结果如表7-2b所示。从GD/ZZ×KZ、WX/ZZ×KZ、SY/ZZ×KZ、KF/ZZ×KZ系数的符号和大小看,它们都对影响过程产生了负向加强作用,且影响程度依次增大,只是其中无形资产的影响不显著。由于各种形态资产比重之和为1,将上述4个交叉项都放入一个方程会产生共线性,所以笔者未做此操作。

表7-26 资产种类齐全的企业子样本以ROA为因变量的回归结果

综上,我们对全样本、按终极控制人类型划分的子样本,及资产类型齐全的公司子样本分别进行了回归。发现对于总样本而言,行业竞争度、金字塔结构层数对控制权私利影响公司绩效的过程有负向加强作用,即竞争度愈大、金字塔结构层数愈多,控制权私利对公司绩效的负面影响愈严重。从政府控制企业子样本的回归结果可得知,行业竞争度与金字塔结构层数对控制权私利影响公司绩效的过程有负向加强作用,但不明显。但是金字塔结构对其影响过程是明显加强的。从家族控制企业子样本的回归结果可得知,行业竞争度对控制权私利影响公司绩效的过程有负向加强作用,但金字塔结构层数对其过程的影响不显著。从其他控制类型企业子样本的回归结果可得知,行业竞争度、金字塔结构和金字塔结构层数对控制权私利影响公司绩效的过程有负向加强作用。

三、结论及启示

为了给出控制权私利来源的清晰脉络,本章从理论渊源开始进行介绍。以1937年Coase的《企业的性质》发表、新制度经济学兴起、完全契约理论、不完全契约理论、剩余控制权、控制权私利的思路讲述了控制权私利的来源。随后的文献综述部分我们对学者们在控制权私利的度量方法、影响因素,及对其他方面的影响上的研究成果进行了汇总归纳。从而引出本章的研究思路:在借鉴前人研究成果的基础上,本章考虑了不同行业竞争度环境对控制权私利影响公司绩效过程的影响。在不同行业竞争度环境下,控制权私利这一公司资金的漏损造成公司在行业内竞争失败的概率不同,行业竞争越强的行业,每一分漏损可能导致企业竞争失败的概率要大于行业竞争度低的行业。因此,本书将行业竞争度纳为调节变量。另外,参考Bai et al.(2002)的“tunnel back”的思想,即在公司面临危机时(这里笔者将危机概念放宽,不仅指ST危机),实际控制人会通过其获取控制权私利的隧道往回输送回之前获取的控制权私利,从而提高公司绩效,帮助公司渡过难关。我们认为金字塔结构层数会影响“tunnel back”的速度,从而影响公司绩效的恢复。金字塔结构层数越多越会减慢“tunnel back”的速度,从而减慢公司绩效恢复的速度。所以,我们又将金字塔结构的层数纳入调节变量之列。最后,根据郝颖等(2009)对不同形态投资(其文中采用资产结构体现)影响控制权私利的影响机制和差别的研究,受到其展望部分的启发,本章思考资产结构是否对控制权私利影响公司绩效的过程有影响。公司的绩效的实现是要靠公司各种资产的运营来实现的,控制权私利相当于企业资金的一种漏损,这种漏损要对公司绩效产生影响,也必须经过各种资产的运营这个环节。所以不同的资产结构下,控制权私利所造成的每一分漏损给公司绩效带来的影响可能有差异。因此,本章基于上述考虑又加入了资产结构变量来考虑对控制权私利影响公司绩效过程的调节作用。

本章的数据全部是手工整理得来,对2012年7月12号显示的沪深两市股票进行了随机抽样。考虑到要计算行业竞争度,所以采用了按不同行业的分层抽样(不抽取金融保险行业的样本),抽样的比例为八分之一。如此一来,我们可以假定行业整体的行业竞争度是样本计算的行业竞争度的一个固定比例,这个比例和抽样比例有关。所以在各行业相互比较的情况下,就可以用样本行业竞争度大小去体现行业总体的竞争度大小。另外,本章的随机抽样采用了SAS程序中的随机种子数生成的随机数,确保了抽样的纯随机。我们对不同行业设置了不同的随机种子数,以防相同随机种子数生产的随机数相同,从而造成行业间的抽样结果有某种对应关系。在生产随机数后,我们对各行业上市公司代码根据随机数升序排列。由于要抽取八分之一的样本,所以抽取了排序后序号除以八还余一的上市公司代码,从而汇总这些代码组成了研究样本,共331家上市公司。由于本章不是对沪深两市全部上市公司进行研究,所以尽量保证抽样过程的纯随机性,使得样本具有代表性。在回归过程中,还根据前人的研究成果,考虑了一些控制变量,如公司规模、董事人数、财务杠杆系数、公司上市时间。在对一些样本容量小的子样本进行回归分析时,由于加入太多控制变量会降低其自由度,影响回归结果,所以本章适时对控制变量进行了删减,只保留最常用的公司规模变量。

实证结果表明:对所有行业组成的研究样本来说,控制权私利对公司绩效有负面影响,而行业竞争度和金字塔结构层数会对这种影响程度产生影响。行业竞争越大、金字塔结构层数越多控制权私利对公司绩效的负面影响就越严重。固定资产、无形资产比重越大也会加重控制权私利对公司绩效的负面影响。对终极控制人为政府的企业子样本的回归分析发现,行业竞争度、金字塔结构层数对控制权私利影响公司绩效的过程加强作用,但是此作用不很明显。对终极控制人为家族的企业子样本进行回归分析时,为了提高自由度,我们对控制变量进行了删减,只保留了常用的公司规模。回归结果发现,行业竞争度对控制权私利影响公司绩效的过程有加强作用,但金字塔结构层数对其过程的影响不显著。固定资产、无形资产比重越大也会加重控制权私利对公司绩效的负面影响,且无形资产的影响要比固定资产大。对终极控制人为其他类型的企业子样本的回归分析发现,行业竞争度、金字塔结构和金字塔结构层数和无形资产比重对控制权私利影响公司绩效的过程有加强作用。为了比较不同形态资产对控制权私利影响公司绩效过程影响程度的不同,我们还筛选出资产种类齐全的企业共30家,对不同类型资产对上述过程的影响程度进行了对比。从结果中可知,固定资产、无形资产、商誉和开发支出都对影响过程产生了加强作用,且影响程度依次增大,但是其中无形资产的影响不显著。

将行业竞争度、金字塔结构层数、资产结构纳入控制权私利影响公司绩效过程的调节变量是本章的创新,但依然有一些不足之处。如果以沪深两市所有2 989家上市公司为样本进行研究,那么其结果更贴近实际情况。在行业分类上面,若采用2012年颁布的《上市公司行业分类指引》为依据进行划分则更具科学性。另外,本章采用的是截面数据,若采用面板数据进行分析是否能反映更多的信息?本章采用两权分离系数代表控制权私利,使用控制权私利的其他度量方法是否会有不同的发现?而究竟何种控制权私利的度量方法是最贴近于中国实际的?是否对于不同类型的企业,其控制权私利的表现之处会不同,因而应该采用的方法也会不同?还有,控制权私利影响公司绩效的具体机制是什么样子的?还有哪些因素可能对此影响过程产生影响?这些都是我们的疑问和下一步研究可以考虑的方向。

【注释】

[1]本来2012年颁布了新的分类指引,将行业划分为了19类,但同花顺等来源尚未对上市公司的行业划分进行更新,考虑到人工划分带来的误差,所以继续沿用2001的标准。

[2]本章的随机抽样使用了SAS编程,对不同行业设置不同的随机种子数得到随机数,然后针对不同行业根据随机数将公司升序排列,抽取序号除以八余一的公司。抽样方法整体是分层抽样。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。