王宇 郭新强 干春晖

一、引 言

随着金融全球化的加剧和中国经济的快速发展,推进国际金融中心建设的紧迫性日益凸显。我国计划2020年将上海建设成为与国力、人民币国际地位相适应的国际金融中心,实现金融集聚是建设国际金融中心的重要内容。然而,如何准确评估国际金融中心建设战略的动态影响,提出富有实效的措施,面临两大难题:一是实践操作上没有直接可用的国际经验;二是缺乏有效的理论框架进行政策实验。本文通过构建金融集聚的理论模型,利用数值模拟进行政策评估,将作出关于国际金融中心建设和金融集聚的具有普遍适用性的结论。

目前,动态随机一般均衡模型(Dynamic Stochastic General Equilibrium,DSGE)被大量用于政策的评估和预测,但是,传统的DSGE模型通常假设经济政策是经济中的参与人无法预见的冲击。经济系统只能在政策实施当期做出反应而不能提前,政策效果来源于“意料之外”的实际政策冲击。显然,这忽略了一个事实,即公众可以在政府执行政策前,通过各种渠道得到政策将会执行与否的消息,这些有关未来政策的消息很可能影响公众的预期并相应地改变行为,进而影响整个经济。以上海为例,即使上海国际金融中心到2020年并未如期建成,但战略本身也会对上海市的金融集聚产生作用。据笔者所知,本文首次将DSGE模型和消息冲击(News Shock)的研究方法应用到国际金融中心建设这一领域。

Beaudry和Portier(2004)把“消息”看作经济人观察到的信号,这种信号原本就是对当前经济的一个冲击。在前向预期(Looking forward)的最优化决策行为下,任何有关未来经济状况的信号或者消息冲击都会影响当前的经济行为,造成经济波动。消息冲击的特殊性在于:虽然冲击在当期就对经济产生影响,但是这种影响并不是由实际冲击产生的,因而不会改变经济的基本面。换言之,消息冲击是对未来实际冲击的一种预见。对于上海国际金融中心建设来讲,从消息冲击角度研究国际金融中心战略,无疑具有很好的针对性和适用性,可以在政府实施相关政策之前,通过政策效果进行评估和预测。本文试图探究的是:如何有效推进金融集聚?作为“消息冲击”的国际金融中心建设战略本身是否重要?如果重要,会产生哪些实际影响?其背后的经济传导机制又是什么?

本文主要结论有三点:一是降低金融从业人员所得税、投资者的金融资产所得税和金融营业税有利于实现金融集聚,其中永久性税改的政策有效性最强;二是实施以鼓励金融创新为主的战略措施,可以有效促进金融集聚,且影响具有持续性。这两点意味着,建设国际金融中心应该从金融集聚入手,着力强化金融创新的制度激励;三是作为“消息冲击”的国际金融中心建设战略能否如期实现将影响金融集聚的规模和速度,加强战略进程预期管理是重要的。传导机制为:理性的投资者和金融机构通过对消息冲击如何影响金融产品及其价格的预期做出反应。

本文尝试从微观基础构建DSGE模型,通过贝叶斯方法估计参数,用于分析“国际金融中心建设战略”这一消息冲击的重要性及其传导机制。吴化斌等(2011)[2]在研究财政政策的消息冲击时,也采用了类似的方法。

二、金融集聚和消息冲击的文献综述

基于DSGE模型的大量文献,主要集中于财政货币政策的探讨,将之运用于国际金融中心建设的研究还存在空白。有必要对金融集聚、消息冲击等进行简单综述。

(一)关于金融集聚的相关文献

对于金融集聚的研究,主要有两个视角:一是金融地理学视角,引入地理位置、距离与空间等因素,例如金雪军和田霖(2004)等。[3]地理因素对金融发展的影响主要体现在不对称信息(Clark and Wojcik,2003)、非标准化信息和地域依赖(Pred,1984)等方面。二是金融地域运动理论。该理论是关于区域经济发展时空规律的研究,全面系统地解释了经济地域与经济地域系统形成和发展的根本原因和内在机制(董锁成,1994)。[4]

对金融集聚动因的研究,集中在三个方面:一是金融集聚内在动因的直接研究。金融地理学的信息流理论是当前该领域的主流学派。Amin和Thrift(1994)认为信息流是金融中心发展的先决条件,而金融业也可理解为“高增值”的信息服务业。二是区域金融成长的研究。张凤超和王亚范(2000)、[5]张凤超(2005)[6]认为区域金融成长内含于区域经济形成和发展变化过程之中,能够为区域经济增长提供空间和条件。三是产业集聚动因对金融集聚的借鉴研究。如马歇尔关于空间集聚外在性的理论主要针对产业空间集聚而言,但对金融集聚也有一定的解释能力。这些理论从不同侧面、不同视角分析金融集聚的成因,对此问题进行了较强的解释,不足之处在于缺乏对其成长过程、速度变化的动态考察,难以揭示金融集聚的内在动因及其动态特征。

对金融中心的研究,主要有四个方面:一是金融中心的形成动因。一些学者用聚集效应与外部规模经济效应解释金融中心的成因。Kindleberger和Charles(1974)认为金融中心的集聚效应主要体现在跨地区支付效率的提高和金融资源跨地区配置效率的提高。潘英丽(2003)[7]认为金融的集聚提高了市场流动性,降低了融资成本和投资风险,这种外部规模经济效应加速了金融中心的形成。二是金融区位选择的决定因素。Davis(1988)首次将企业选址理论运用到金融中心的研究中去。潘英丽(2003)运用企业区位选择理论分析了金融选址决策的重要决定因素。三是政府在金融中心形成过程中的作用。潘英丽(2003)认为政府所提供的稳定的政治经济环境、先进的通信设施和良好的监管环境是金融中心形成的基础条件。四是对国际金融中心形成历史的考察。国内许多学者从不同角度对上海国际金融中心建设问题进行了研究。黄运成和杨再斌(2003)、[8]叶耀明和高平平(2004)、[9]干杏娣(2002)[10]分别从国际金融中心建设的基础性条件、与新加坡的相似性、政府作用等角度进行了探讨。

(二)关于消息冲击的相关文献

目前,关于消息冲击的研究领域有三:一是讨论消息冲击下产生庇古周期的可能性及其必要条件。由于消息冲击与实际冲击存在本质区别,在标准的RBC模型框架下,关于技术的消息冲击并不能够同时产生各经济变量的共动(Co-movement),即消费、投资、总产出同时增加,因此不能产生庇古周期。Beaudry和Portier(2004)首次提出了一个三部门预期推动下的经济周期(News Driven Business Cycle,NDBC)模型解决了该问题。此后文献主要是在他们的基础上,从理论层面分析消息冲击产生庇古周期的可能性及其作用机制。二是尝试从全要素生产率的角度寻找宏观数据中的证据,如Beaudry和Portier(2006)利用结构向量自回归模型(SVAR)分析股市数据和TFP的关系,找到了消息冲击造成庇古周期的证据。Haertel和Lucke(2008)使用类似方法在德国专利数据中找到了证据。三是讨论消息冲击下实际经济政策效果,如Kobayashi和Nutahara(2010)在通过理论模型分析粘性价格设定下产生庇古周期可能性的基础上,针对美国数据探讨消息冲击对货币政策的意义。

关于“国际金融中心战略”的实际政策冲击及其消息冲击对金融集聚影响的研究,基本处于空白阶段。本文尝试在新凯恩斯框架下,构建能够体现金融市场特点的金融集聚模型,研究建设国际金融中心对战略的动态影响。本文与Kobayashi和Nutahara(2010)的区别在于,首次将NDBC理论运用于国际金融中心建设的战略研究中,并结合上海金融发展的实际情况,估计和讨论国际金融中心战略对金融集聚的影响及其重要性。

(三)关于贝叶斯估计的相关文献

由于消息冲击的特殊性,金融市场上参与者的消息来源及其准确性非常复杂,从经济数据中识别和提取消息冲击序列面临诸多困难。特别是,金融市场上投资者的风险偏好、金融制度创新参数、金融发展战略参数等结构参数,难以通过微观数据进行校准。

针对上述问题,强调事后纠错机制的贝叶斯估计方法受到广泛关注。贝叶斯估计强调利用研究者掌握的先验信息,结合可观测数据进行对参数的后验分布进行推断,以便处理数据可得性有限的情况。这一方法直接从理论模型的均衡路径中得到用于估计的状态空间模型,推导出待估参数的极大似然函数,从而把观测数据和经济模型有机地结合起来。这方面的研究主要基于DeJong等人(2000)、An和Schorfheide(2007)建立的分析模式。Smets和Wounters(2003)基于欧盟数据运用贝叶斯方法估计了DSGE模型。随后Smets和Wounters(2007)用该方法估计了一个美国经济的大型宏观模型。这一研究成果成为现在基于DSGE框架估计宏观模型和在分析宏观经济现象的重要出发点。

由于状态空间模型不需要实际税收制度冲击、金融效率冲击和消息冲击的观测值,DSGE模型成为本文估计结构性冲击的理想工具。Schmitt-Grohe和Uribe(2008)在RBC模型中引入习惯形成、调节成本和资本利用率等摩擦,发现关于生产技术、投资专有技术以及政府支出的消息冲击可以解释2/3以上的经济波动。Fujiwara等人(2011)利用贝叶斯方法研究了有关全要素增长率的消息冲击是否可能成为经济波动的主要推动力,发现消息冲击对美国经济比日本经济更加重要。

综上所述,我们认为对金融集聚的研究有必要构建具有微观基础的DSGE模型。对于数据的不可得性,评估政策影响可以借助贝叶斯估计。

三、金融集聚模型的设定

通过考察中国金融市场的特点,包括投资者交易行为和金融的运作方式以及上海国际金融中心的建设战略,我们构建了一个符合中国金融集聚的DSGE模型。随着宏观经济学的发展,使用DSGE分析框架讨论中国经济问题的文献越来越多,但是用于金融集聚的研究,本文尚属首例。但是,金融市场不同于实体经济,存在独有特征,其表现在:(1)金融资产价格的波动比较频繁,不存在价格粘性;(2)金融从业人员流动性强,金融之间竞争较为充分,不存在较强的工资刚性和劳动力调整成本;(3)金融资产组合的调整,受交易费、申购和赎回费等的影响,资产调整成本明显,且规模越大、成本越高,即凸性资产调整成本。

假定金融市场上包含投资者、金融和政府等三个部门,其中代表性投资者最大化期望效用;金融机构实现利润最大化;政府制定金融从业人员、投资者所得税和金融营业税等相关税收政策,实施“国际金融中心建设战略”,并遵循预算平衡。模型分部门简介如下:

(一)投资者

投资者在资本市场上为金融机构提供从业人员或劳动(Nt)和资金(Ft),在预算约束下,实现效用最大化,投资者包括金融从业人员、实体企业等。由于实体企业,特别是上市公司,也是由股东(包括金融从业人员)所拥有,假设实现效用最大化的假设具有合理性。投资者的最优化目标函数如下:

这里,假设瞬时效用函数为:U(Ct,At,Nt)=log Ct+![]() /(1+η)-aN t,其中,η表示投资者进行资产投资的风险偏好程度,η越大、风险偏好越强;a影响投资者在消费和工作之间的最优选择。

/(1+η)-aN t,其中,η表示投资者进行资产投资的风险偏好程度,η越大、风险偏好越强;a影响投资者在消费和工作之间的最优选择。

投资者服从如下预算约束:

![]()

这里![]() 表示金融从业人员所得税,

表示金融从业人员所得税,![]() 表示投资者资产利得税,税率由税法规定,在t期属于外生变量。Ct表示投资者的消费,Ft表示投资者投入金融机构的资金,逐渐形成投资者的资产。投资者的资产At服从如下累积方程:

表示投资者资产利得税,税率由税法规定,在t期属于外生变量。Ct表示投资者的消费,Ft表示投资者投入金融机构的资金,逐渐形成投资者的资产。投资者的资产At服从如下累积方程:

![]()

这里,δ表示金融资产的减值率,由投资者承担。投资者持有各种资产,包括流动资产和固定资产,资产通过资本市场流入金融机构,在此之前资产因折旧、通胀、汇率波动等引起资产减值。Φ(·)是资产调整成本函数,假设Φ(δ)=δ,Φ′(δ)=1,Φ″(·)>0,即调整成本为严格凸函数(凹形技术),这一点与Bernanke et al.(1999)中设定实体经济投资存在凸性技术的调整成本不同。

(二)金融机构

假设在金融市场上,金融机构是在[0,1]区间上均匀分布的连续统。代表性金融机构通过管理投资者资产(At)、雇用金融从业人员(Nt)、提供金融产品(Qt)、实现利润最大化。这意味着,金融集聚将主要表现在金融产品(Qt)的增多、金融资产管理规模的扩大(At)和金融业从业人员(Nt)的增加。

假设金融机构采用如下的金融资产管理函数来提供金融产品和服务(Qt):

![]()

这里,Et表示资产管理效率,包括金融产品的创新、金融交易的手段和技术、金融基础设施等,在很大程度上受到政府的影响和控制。

假设金融市场是充分竞争的,金融产品的定价由市场决定,单位化为1。因此,在t期,金融机构的最优化问题如下:

![]()

这里![]() 表示金融机构所缴纳的营业税(或收入所得税),rt表示金融资产的投资回报率,wt表示金融机构从业人员的薪资水平(或劳动收入),其中rt和w t均为实际变量。

表示金融机构所缴纳的营业税(或收入所得税),rt表示金融资产的投资回报率,wt表示金融机构从业人员的薪资水平(或劳动收入),其中rt和w t均为实际变量。

(三)政府部门

政府负责制定本国或本地区的金融集聚发展战略。例如,我国关于上海国际金融中心建设的战略规划,主要通过税收政策、金融创新安排等措施,促进金融集聚。政府支出(Gt)遵循如下财政预算平衡:

![]()

金融发展战略是指政府通过制定金融发展战略,为金融市场提供“愿景”,并通过这种愿景直接或间接影响金融集聚,可称之为“战略愿景效应”(即消息冲击![]() 。需要指出的是,这种战略愿景不一定会实现,但实现与否的不确定性会影响金融集聚。首先,是税收政策,即对金融从业人员的收入所得税

。需要指出的是,这种战略愿景不一定会实现,但实现与否的不确定性会影响金融集聚。首先,是税收政策,即对金融从业人员的收入所得税![]() 、金融投资者的资产利得税

、金融投资者的资产利得税![]() 和金融产品收益税

和金融产品收益税![]() 等,分别用于吸引金融人才和机构投资者。由于税收政策具有固定性,我们主要考察三种税收安排:一是政府在第T期永久性提高或降低税率

等,分别用于吸引金融人才和机构投资者。由于税收政策具有固定性,我们主要考察三种税收安排:一是政府在第T期永久性提高或降低税率![]() ,即永久性改变τi;二是政府在某一时期内

,即永久性改变τi;二是政府在某一时期内![]()

![]() 提高或降低税率

提高或降低税率![]() ,即短期内改变τi;三是政府在T期一次性提高或降低税率,即改变一期τi。

,即短期内改变τi;三是政府在T期一次性提高或降低税率,即改变一期τi。

上述三种情况下存在未预期到的税收冲击,这是由税收的固定性且提前告知公众的制度所决定的,此时模型为确定性模型,区别于随机冲击模型。但是,不论政府采取哪一种税制安排,之前都要告知公众,因此存在关于税率变动的消息冲击![]()

![]()

这里,τi表示稳态水平的税率![]() 包含两个组成部分,未预期到的实际冲击

包含两个组成部分,未预期到的实际冲击![]() 。和预期到的消息冲击

。和预期到的消息冲击![]() 。其中

。其中![]() 表示投资者和金融机构在过去各期观察到的有关第t期国际金融中心建设的信号,是多个消息冲击的加总。其中

表示投资者和金融机构在过去各期观察到的有关第t期国际金融中心建设的信号,是多个消息冲击的加总。其中![]() 是第t-p期得到的p期后国际金融中心建设的税制消息,即提前p期得到的关于第t期金融战略的税制消息。例如,ξ4,t-4表示在t-4期观察到的4期以后,即t期金融战略的消息。

是第t-p期得到的p期后国际金融中心建设的税制消息,即提前p期得到的关于第t期金融战略的税制消息。例如,ξ4,t-4表示在t-4期观察到的4期以后,即t期金融战略的消息。

整理可得,政府推进国际金融中心建设的税收政策为:

![]()

这里,i=r,w,Q分别对应政府的不同税种,ρi=0刻画税收的强制性和固定性特征。设定T=9,表示距离上海在2020年基本建成国际金融中心的战略规划。

其次,是金融创新安排,即能够促进金融产品研发、交易技术提高的制度安排,可以直接或间接提高金融机构的运作效率(Et),假设其实施服从如下随机过程:

![]()

其中,![]() 是不能观察到的随机冲击项。与τi类似,εt包含

是不能观察到的随机冲击项。与τi类似,εt包含![]() 和

和![]() 两个部分

两个部分![]() 表示投资者和金融机构在过期各期观察到的有关第t期国际金融中心建设的信号,是多个消息冲击的加总。

表示投资者和金融机构在过期各期观察到的有关第t期国际金融中心建设的信号,是多个消息冲击的加总。

整理可得,政府实施国际金融中心战略的金融创新政策如下:

(四)均衡系统

给定经济中的投资者偏好、金融资产运作模式和政府行为,给定状态变量集![]() 和外生随机变量集

和外生随机变量集![]() 当经济达到系统均衡时,各经济主体实现约束下的最优化:投资者实现预期总效用最大化,金融实现税后利润最大化,政府遵循预算平衡,商品市场、资本市场和劳动力市场均出清。然后,通过求解该动态随机一般均衡系统,我们可以得到如下经济变量的最优均衡路径:

当经济达到系统均衡时,各经济主体实现约束下的最优化:投资者实现预期总效用最大化,金融实现税后利润最大化,政府遵循预算平衡,商品市场、资本市场和劳动力市场均出清。然后,通过求解该动态随机一般均衡系统,我们可以得到如下经济变量的最优均衡路径:![]() 。

。

四、参数校准与贝叶斯估计

由于相关数据可得有限,为了减少估计参数的维度,我们将参数分为两大类:一类根据现有文献,结合经济含义和微观数据进行校准,见表1;另一类是我们感兴趣的参数,包括资产调整成本函数的二阶导数Φ″、各冲击序列的一阶自回归系数和标准差等,见表2。

表1 模型参数的校准值

表2 模型参数的先验分布与后验估计结果

续 表

(一)基本参数校准

首先,校准投资者的偏好参数。根据Zhang(2009)的计算方式,1992—2011年间上海市金融的平均资产回报率约为0.15,由于我们模拟的是年度数据,经通货膨胀折算后的每年度实际资产回报率约为0.10。据此,可以设定投资者的折现因子约为0.90。按照Hansen(1985)的不可分劳动假设,我们设定a=1,则根据![]() 可知,劳动的替代弹性此时为0,其经济含义是代表性金融从业人员根据一定的概率在找到工作时提供全部可用的劳动时间。

可知,劳动的替代弹性此时为0,其经济含义是代表性金融从业人员根据一定的概率在找到工作时提供全部可用的劳动时间。

其次,校准金融的产品运作参数。关于上海市金融的资产份额,国内基本上没有文献进行研究。我们根据1998—2011年间所有上市金融公司的公告,估计得到的α值为0.8。另外,受通货膨胀、汇率波动、自然灾害等各种原因所导致的资产价值率,国内外同样没有进行过相关探讨和估计。由于资产可以视为资本的证券化,因此,我们采用资本的折旧率近似代替资产减值率。Chow和Li(2002)所估计的资本折旧率为0.04—0.056,考虑到资产的时间价值等属性,我们使用0.15作为资产的年减值率,据此设定δ=0.15。

最后,校准2011年上海市政府的相关税收制度参数。根据2011年上海市所征收的金融从业人员所得税、投资者的资本利得税和金融的营业税等相关数据,我们分别设定![]() =0.15,

=0.15,![]() =0.20,

=0.20,![]() =0.25。

=0.25。

(二)贝叶斯估计

我们使用的数据为1992—2010的年度实际总消费Ct、[11]金融的资产管理规模At以及政府税率。通过ADF方法和PP方法对调整后的数据进行平稳性检验后发现,以上序列均为一阶单整序列,具有长期趋势而非平稳,但是,一阶差分的序列,即各变量的增长率是平稳的。这些增长率即对应我们模型中对数线性化后的差分序列,例如,数据中去掉均值的![]() 。经过转化后,观测变量为:Jt=[Δlog Ct,Δlog At,

。经过转化后,观测变量为:Jt=[Δlog Ct,Δlog At,![]()

![]() ]。

]。

本文估计的参数包括Φ″与![]() =r,w,Q,q=2,p=1,…,9。其中,Φ″是资产调节成本函数在稳态的二阶导数,根据Kobayshi和Nutahara(2010)设定其先验分布为N(5,2);η为投资者的风险偏好因子,设定其先验分布为N(-1,0.002);根据An和Schorfheide(2007),设定ρE服从Beta的先验分布,均值为0.8,标准差为0.2,取值在[0,1]之间。假设实际效率冲击与消息冲击的方差之和与数据一致,效率冲击、个人所得税冲击、资本利得税冲击和产品税冲击的标准差分别服从均值为0.05、0.048、0.169、0.0154的Inverse Gamma先验分布,并且ξp,t-p(p=1,…,9)的方差相同(σξ),均为σE的1/9;的方差相同,均为στi的1/2。我们的设定允许消息冲击不能实现的情况,即提前得到的消息可能是错误的,这意味着上海国际金融中心到2020年存在没有建成的可能性。

=r,w,Q,q=2,p=1,…,9。其中,Φ″是资产调节成本函数在稳态的二阶导数,根据Kobayshi和Nutahara(2010)设定其先验分布为N(5,2);η为投资者的风险偏好因子,设定其先验分布为N(-1,0.002);根据An和Schorfheide(2007),设定ρE服从Beta的先验分布,均值为0.8,标准差为0.2,取值在[0,1]之间。假设实际效率冲击与消息冲击的方差之和与数据一致,效率冲击、个人所得税冲击、资本利得税冲击和产品税冲击的标准差分别服从均值为0.05、0.048、0.169、0.0154的Inverse Gamma先验分布,并且ξp,t-p(p=1,…,9)的方差相同(σξ),均为σE的1/9;的方差相同,均为στi的1/2。我们的设定允许消息冲击不能实现的情况,即提前得到的消息可能是错误的,这意味着上海国际金融中心到2020年存在没有建成的可能性。

我们使用MATLAB的工具包DYNARE完成整个估计过程。表2给出了贝叶斯估计的结果,其中左边两列为预先设定的先验分布和先验均值,第三列和第四列分别报告后验均值和标准差,最后一列是95%的置信区间,这些值都是通过Metropolis-Hastings算法模拟25000得到的。总体上说,我们的估计结果与![]() Kahn和Tsoukalas(2010)以及Schimit-Grohe和Uribe(2008)比较一致。

Kahn和Tsoukalas(2010)以及Schimit-Grohe和Uribe(2008)比较一致。

根据贝叶斯估计的结果,可以定量考察实施国际金融中心战略不同措施的相对重要性,方差分解结果如表3所示。表中数字越大,代表相应的冲击对该表内对应变量的波动贡献越大。从中可以看出,(1)对金融产品数量而言,影响最大的是金融营业税的消息冲击,其次是推进金融产品创新的措施;(2)对金融资产管理规模而言,影响最大的也是金融营业税的消息冲击,其次是政府对金融营业税的实际冲击;(3)对金融从业人员来讲,起到重要作用的除政府有关金融营业税征收的消息冲击外,建设国际金融中心提高金融运营效率的实际冲击对金融从业人员影响也较大。

表3 方差分解结果

(三)参数说明和稳健性检验

在求解模型时,一阶近似的对数线性化系统中资产调节成本函数Φ的具体形式并不重要,起作用的仅仅是Φ′(δ)和Φ″(δ)。Kobayshi和Nutahara(2010)分别设定了两种资本调节成本函数进行模拟并发现在技术的消息冲击下均可以产生共动。本文根据文献中较常见的做法假定Φ(δ)=δ,Φ′(δ)=1,其经济含义是稳态时不存在资产调节成本。

为了测试模型对结构参数的敏感程度,我们对部分参数进行了稳健性实验分析。具体地说,我们测试了当参数η在区间[-1,1]之间变动,δ在区间[0.025,0.10]之间变动时的模型结果。实验结果表明模型对参数值并不敏感。

五、政策评估与传导机制分析

(一)税收政策

对于税收政策而言,主要分永久性税改、短期税改和一次性税改三种情形。本文分别探讨金融从业人员所得税![]() 、金融资产利得税

、金融资产利得税![]() 和金融产品营业税

和金融产品营业税![]() )等不同税种对金融集聚的影响,涉及金融产品数量(Qt)、金融资产管理规模(At)和金融从业人员数量(Nt)。

)等不同税种对金融集聚的影响,涉及金融产品数量(Qt)、金融资产管理规模(At)和金融从业人员数量(Nt)。

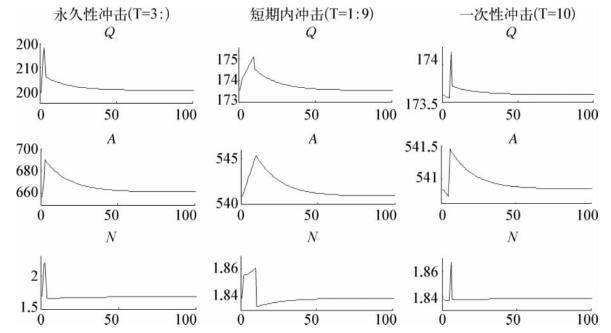

1.金融从业人员所得税![]()

关于金融产品数量。从图1中可以看出,金融从业人员所得税的减免将有利于金融产品的研发,当期增加金融产品数量,且在短期内呈“驼峰”形态调整,表现出一定的持续性。就政策有效性而言,永久性降低金融从业人员所得税的经济效应最强,其次为短期内降低所得税,而一次性税率变动对金融产品的效应较小。

图1 金融从业人员所得税减免冲击下,金融集聚的动态反应

关于资产管理规模。从图1中可以看出,降低金融从业人员所得税,将扩大金融的资产管理规模,短期内金融资产管理规模迅速攀升,并经历“驼峰”形态的调整过程后,缓慢收敛到新的稳态水平,表现出较强的持续性。就政策有效性而言,永久性降低金融从业人员所得税的政策效应最强,其次为短期内降低所得税,而一次性税率变动对金融资产管理规模的政策效应较小。

关于从业人员数量。从图1中可以看出,降低金融从业人员所得税将增加金融从业人员。短期内金融从业人员迅速增加,并经历“驼峰”形态的调整过程后,快速收敛到新的稳态水平,表现出较弱的持续性。就政策有效性而言,永久性降低金融从业人员所得税的政策效应最强,其次为短期内降低所得税,而一次性税改对金融从业人员的政策效应较小。

综上所述,降低金融从业人员的所得税将促进金融产品的研发,扩大金融资产管理规模,增加金融从业人员。就政策有效性而言,永久性减税较短期内减税和一次性减税具有更强且更加持久的政策效应。

2.金融资产投资所得税(τrt)

关于金融产品数量。从图2中可以看出,降低金融资产投资所得税,将有利于金融产品的研发,当期增加金融产品数量,且在短期内呈“驼峰”形态调整,表现出一定的持续性。就政策有效性而言,永久性降低金融资产投资所得税的经济效应最强,其次为短期内降低所得税,而一次性税率变动对金融产品的效应较小。

图2 金融资产投资所得税减免冲击下,金融集聚的动态反应

关于资产管理规模。从图2中可以看出,降低金融资产投资所得税,将扩大金融的资产管理规模,短期内金融资产管理规模迅速攀升,并经历“驼峰”形态的调整过程后,缓慢收敛到新的稳态水平,表现出较强的持续性。就政策有效性而言,永久性降低金融资产投资所得税的政策效应最强,其次为短期内降低所得税,而一次性税率变动对金融资产管理规模的政策效应较小。

关于从业人员数量。从图2中可以看出,金融资产投资所得税减免的形式对金融从业人员数量表现出较大的差异性。永久性降低金融资产投资所得税,金融从业人员短期内快速增加,然后呈“驼峰”形态迅速收敛到新的稳态水平,一次性降低金融资产投资所得税的就业效应相类似。然而,面对金融资产投资所得税短期内降低的冲击,金融从业人员就业有一个下降的过程,然后缓慢收敛到新的稳态水平。值得注意的是,虽然金融资产投资所得税短期内可能降低金融从业人员数量,但是却在长期内最能促进金融从业人员的增加。

综上所述,降低金融资产投资所得税将促进金融产品研发,扩大金融资产管理规模,增加金融从业人员。就政策有效性而言,短期内,永久性减税对实现金融集聚最有效;长期内,降低金融资产投资所得税,更能增加金融从业人员。

3.金融产品营业税(τQt)

关于金融产品数量。从图3中可以看出,永久性和短期内降低金融营业税将有利于金融产品的研发,当期增加金融产品数量,且在短期内呈“驼峰”形态调整,表现出一定的持续性。然而,一次性降低金融营业税,将在短期内减少金融产品的数量。就政策有效性而言,永久性降低金融营业税的经济效应最强,其次为短期内降低机构营业税,而一次性税率变动对金融产品的效应较小。

图3 金融营业税减免冲击下,金融集聚的动态反应

关于资产管理规模。从图3中可以看出,永久性或短期内降低金融营业税将扩大金融的资产管理规模,短期内金融资产管理规模迅速攀升,并经历“驼峰”形态的调整过程后,缓慢收敛到新的稳态水平,表现出较强的持续性。然而,一次性降低金融营业税,将在短期内降低金融的资产管理规模。就政策有效性而言,永久性降低金融营业税的政策效应最强,其次为短期内降低机构营业税,而一次性税率变动对金融资产管理规模的政策效应较小。

关于从业人员数量。从图3中可以看出,降低金融营业税将减少金融从业人员,短期内金融从业人员迅速下降,并经历倒“驼峰”形态的调整过程后,缓慢收敛到新的稳态水平,表现出较强的持续性。就政策有效性而言,永久性降低金融营业税对金融从业人员的挤出效应最弱,其次为一次性税率降低金融营业税,而短期内金融营业税的变动对金融从业人员的挤出效应最强。

综上所述,降低金融营业税,将促进金融产品的研发,扩大金融资产管理规模,降低金融从业人员,对金融集聚表现出差异性的影响。就政策有效性而言,永久性减税对实现金融集聚相对最为有效。

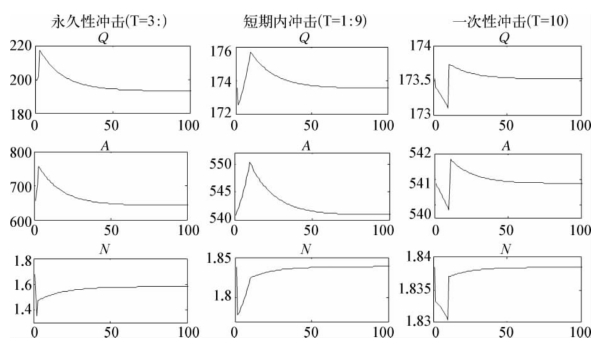

(二)金融创新

关于金融产品数量。从图4中可以看出,在1个百分点的金融创新冲击下,当期金融产品数量提高约0.15个百分点,然后呈“驼峰”形态向上调整,之后缓慢收敛到初始稳态水平。由此可见,正向金融创新冲击将增加金融产品数量,且具有较强的持续性。

图4 正向金融创新冲击下,金融集聚的动态反应

关于资产管理规模。从图4中可以看出,面对1个百分点的正向金融创新冲击,当期金融资产管理规模增加约0.08个百分点,之后呈“驼峰”形态不断扩大规模,最终缓慢收敛到初始稳态水平。由此可见,正向金融创新冲击将扩大资产管理规模,且具有较强的持续性。

关于从业人员数量。从图4中可以看出,面对1个百分点的正向金融创新冲击,当期金融从业人员数量提高约0.09个百分点,之后快速收敛到初始稳态水平。由此可见,正向金融创新冲击将增加金融从业人员的数量。

综上所述,政府通过鼓励金融创新、完善金融基础设施等、规范金融市场制度等促进金融运营效率的提高,可以有效实现金融集聚。

(三)作为消息冲击的上海国际金融中心建设战略

如前所述,虽然中央提出了建设上海国际金融中心的国家战略,但是上海国际金融中心能否如期建成存在不确定性,而这种不确定性依然会通过影响投资者、金融机构和金融从业人员的预期,间接影响金融集聚。值得注意的是,上海国际金融中心能否如期建成对金融集聚的影响具有差异性。

从图5中可以看出,上海国际金融中心建设战略本身对实现金融集聚具有重要影响。在上海国际金融中心建成之前,对外发布的战略本身将增加金融产品数量、扩大金融资产管理规模、增加金融从业人员。

图5 上海国际金融中心建设战略实现与否与金融集聚的动态反应

然而,上海国际金融中心能否如期实现却对之后的金融集聚具有差异性影响。从图5中可以看出,如果上海国际金融中心如期建成,那么,金融产品、资产管理规模和从业人员将经历较长时期的扩张过程,从而推动金融集聚。反之,如果上海国际金融中心没有如期建成,那么,金融产品数量和资产管理规模将迅速下降,金融从业人员数量甚至将向下“超调”,出现金融从业人员的减少,金融集聚在规模和速度上将大打折扣。

由此可见,中国提出建设上海国际金融中心的国家战略本身有利于实现金融集聚。由于上海国际金融中心能否如期实现将影响此后金融集聚的进程,于是,制定时间表和可操作的战略规划,通过过程控制以保证如期建成,对于促进金融集聚具有重要意义。

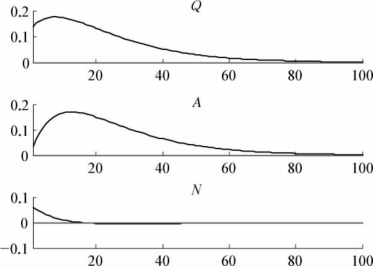

(四)传导机制分析

为了方便分析上海国际金融中心建设战略对金融集聚的影响,解释战略本身作为实际冲击和消息冲击的动态传导机制区别。本节以金融创新冲击为例说明金融集聚战略的动态传导机制,以便读者更好地理解上一节中国际金融中心建成与否对金融集聚的差别性影响。假定在t期经济中出现一个关于t+3期(即3年后)的国际金融中心战略规划,我们分3种情形讨论:国际金融中心如期建成、未建成,以及金融创新实际冲击等。

在本文的金融集聚模型中,金融资产市场是理解模型的关键,我们从投资者的边际效用以及资产市场的均衡条件入手进行分析。金融资产需求曲线由投资者的最优行为决定:

![]()

金融通过金融产品运营提供金融资产,因此,金融资产的供给曲线由金融追求利润最大化的行为决定:

![]()

因而,当金融资产市场出清时,式(11)和式(12)共同决定了资产的价格(rt)和金融资产管理规模(At)。

金融创新冲击本质上是一种供给冲击,直接作用是造成金融产品数量的增加,供大于求则资产价格下降。金融产品增加对投资者的财富效应是增加投资需求,刺激投资者消费,增加金融从业人员数量。同时,金融投资的边际回报增加导致的替代效应在刺激投资需求的同时,倾向于减少投资者的消费动机和金融从业人员的工作意愿。因此,金融资产市场上的供给曲线将向右移动,使得投资者面临的投资回报率提高,如图6所示。在本文模型设定下,财富效应大于替代效应,因此,金融从业劳动市场供给曲线向上移动,金融面临的实际工资下降,这又刺激金融进行创新,如图6所示。另外,金融创新从两方面导致边际成本下降:一是直接提高金融的边际投资效率;二是通过提高资产回报率预期,提高了当前的投资意愿,但由于资产调整成本的存在,资产投资无法一次性调整到位,从而金融定价能力提高,这意味边际成本下降。因此,金融的金融产品供给曲线和金融从业人员需求曲线右移,如图6所示。综上所述,在金融创新的实际冲击下,金融产品数量增加,金融资产管理规模扩大,金融从业人员数量增加,如图6所示。上述传导机制分析,解释了图4中金融创新冲击下金融集聚的动态反应。

然而,经济系统在战略消息冲击下的反应与实际冲击下有较大区别。当投资者和金融预期未来第4期将会出现正向金融创新冲击时,当前金融产品技术没有改变,从而金融的运营效率不变,不会减少金融从业人员需求;投资者没有获得实际的金融新产品,也不会投资新的产品。但是,由于预期未来财富增加、投资回报率增长,投资者为了使资产配置平滑将会增加当前金融产品的投资额度,对应于图6(b)中金融资产需求曲线(Ad)向右移动,均衡资产价格和资产规模增加。在财富效应的作用下,金融从业人员供给曲线(Ns)向右移动并决定了较高的均衡工资。金融的边际经营效率不变,但是由于投资回报率预期提高,由此推动金融和投资者的投资意愿,最终的效果就是金融资产规模的扩张。

图6 市场均衡比较静态分析图

当国际金融中心战略的消息冲击实现时,原来的需求冲击转化为实际的供给冲击,金融产品数量继续增加,金融资产管理规模继续扩张,金融从业人员却因运营效率的提高转而减少。如图4所示,当国际金融中心战略预期实现时,金融产品数量(Q)、金融资产规模(A)继续增加,而金融从业人员数量(N)将沿着原来的均衡路径收敛到初始稳态水平。另一方面,当国际金融中心战略的消息冲击未实现时,在第4期,投资者和金融将发现在前面3期由过度反应,超预期的不利冲击使得金融资产的需求曲线和供给曲线向左回移,金融从业人员的需求量大幅下降。因此,如图4所示,金融产品数量(Q)、金融资产规模(A)将陡幅下降,金融从业人员数量(N)甚至向下超调。

根据上述分析可以看出,金融集聚模型中的传导机制如下:对于任意结构性外生冲击,理性的投资者和金融机构通过对冲击如何影响金融产品、金融资产和资产价格的预期做出反应。税收政策冲击的分析也遵循这一思路,根据实际冲击和消息冲击的不同性质进行研究。

六、结 论

本文通过构建金融集聚DSGE模型,深入探讨如何推进上海国际金融中心建设以及对金融集聚的影响。与以往的研究文献不同,本文从消息冲击的视角研究国际金融中心建设和金融集聚的内在关系,是对国际金融中心理论的重要创新。

一是在动态随机一般均衡框架下构建金融集聚模型,通过数值模拟实验可用于政策评估,这为提高政策的有效性和前瞻性,避免潜在损失提供了方法参照。二是金融集聚的理论模型可从消息冲击的视角,考察上海国际金融中心建设战略的影响,填补学术界对国际金融中心研究的空白。针对消息冲击难以从数据识别的问题,我们运用贝叶斯估计方法从可观测数据间接推断得到与冲击相关的重要参数,从而避免了识别冲击序列的问题,这为研究预期推动的中国经济周期提供了有益借鉴。

研究发现:(1)税收制度安排对金融集聚具有重要影响。降低金融从业人员所得税、投资者的金融资产投资所得税和金融的营业税,将有助于促进金融产品的研发,扩大金融的资产管理规模,增加金融从业人员,从而实现金融集聚。就政策有效性而言,永久性减税比短期内减税和一次性减税更加有效。需要指出的是,降低金融营业税将会减少金融从业人员的数量,因此,实施税收制度时应根据不同目标进行政策指派。(2)建设国际金融中心需要加强金融创新的制度激励、完善金融基础设施,通过增加金融产品数量、扩大金融的资产管理规模和吸引更多金融从业人员,实现金融的集聚。(3)作为消息冲击的国际金融中心建设战略本身会影响金融的预期和决策行为,能否如期实现将显著影响金融集聚的规模和速度。鉴于国际金融中心能否如期建成对金融集聚的差别性影响,通过统一规划、过程控制以保证如期建成国际金融中心,将大大促进金融集聚的规模和速度。

参考文献:

[1] Amin,Ash,and Thrift,N.J.Globalization,Institutions and Regional Developmentin Europe.Oxford University Press,1994.

[2] An,S.and Schorfheide,F.Bayesian Analysis of DSGE Models.Econometric Reviews,2007,Vol.26.

[3] Beaudry,P.and F.Portier.An Exploration into Pigou Theory of Cycles.Journal of Monetary Economics,2004,Vol.51.

[4] Beaudry,P.and F.Portier.Stock Prices,News and Economic Fluctuations.American Economic Review,2006,Vol.96.

[5] Beaudry,P.and F.Portier.When Can Changes in Expectations Cause Business Cycle Fluctuations in Neo-classical Settings?Journal of Economic Theory,2007,Vol.135.

[6] Bernanke,B.S.,M.Gertler.,and S.Gilchrist.The Financial Accelerator in a Quantitative Business Cycle Framework.NBER Working Paper,1999,No.6455.

[7] Blanchard,O.,J.P.L.Huillier and G.Lorenzoni.News,Noise and Fluctuations:An Empirical Exploration.Working Paper,2009.

[8] Chow,Gregory C and K.Li.China's Economic Growth:1952-2010.Economic Development and Cultural Change,2002,1.

[9] Clark,G.L.and Wojcik,D.An Economic Geography of Global Finance:Ownership Concentration and Stock-Price Volatility in German Firms and Regions.Annals of the Association of American Geographers,2003,93.

[10] Davis,E.P.Financial Market Activity of Life Insurance Companies and Pension Funds.Bank of International Settlements,1988.

[11] DeJong,D.,B.F.Ingram and C.H.Whiteman.A Bayesian Approach to Dynamic Macroeconomics.Journal of Econometrics,2000,Vol.98.

[12] Dong,S,Economic regional movement theory:the law of regional economic development and space research.Beijing:Science Press,1994.

[13] Fujiwara,I.,Y.Hirose and M.Shintani.Can News be a Major Source of Aggregate Fluctuations?A Bayesian DSGE Approach.Journal of Money,Credit and Banking,2011,Vol.43.

[14] Geweke,J.Contemporary Bayesian Econometrics and Statistics,John Wiley and Sons,2005.

[15] Gan,X.Development Strategies of Shanghai into Financial Center in the New Era.Shanghai Finance,2002,11.

[16] Haetel,T.and B.Lucke.Do News Shocks Drive Business Cycles?Evidence from German Data,Economics:The Open-Access,Open-Assessment E-Journal,2008,Vol.2.

[17] Haertel Thomas and Lucke B.Do News Shock Drive Business Cycles?Evidence from German Data.Economics-The Open-Access,Open-Assessment E-Journal,Kiel Institute for the World Economy,2008,Vol.2.

[18] Hansen,Gary D.Indivisible Labor and the Business Cycle.Journal of Monetary Economics,Elsevier,1985,3.

[19] Huang,Y.and Z.Yang.Basic ideas on the establishment of Shanghai international financial center.Management World,2003,11.

[20] Khan,H.and J.Tsoukalas.The Quantitative Importance of News Shocks in Estimated DSGE Models.Working Paper,2010.

[21] Kindleberger and Charles P.The Formulation of Financial Centers:A Study in Comparative Economic History,Princeton University Press,1974.

[22] Kobayashi,K.and K.Nutahara.Nominal Rigidities,News-Driven Business Cycle,and Monetary Policy.The B.E.Journal of Macroeconomics,2010,Vol.10.

[23] Jin,X.and L.Tian.Financial Geography:New Developments of Geography in Foreign Countries.Economic Geography,2004,11.

[24] Mountford,A.and H.Uhlig.What are the Effects of Fiscal Policy Shocks?Journal of Applied Econometrics,2009,Vol.24.

[25] Nergo,M.D.et al.On the Fit of New Keynesian Models.Journal of Business and Economic Statistics,2007,Vol.25.

[26] Pred Allan.Place as History Contingent Process:Structuration and the Time-Geography of Becoming Places.Annals of the Association of American Geographers,1984,Vol.74.

[27] Pan,Y.On the Micro-basis of the Formation of Financial Centers:the Agglomeration of Financial Institutions.Journal of Shanghai University of Finance and Economics,2003,2.

[28] Shorfheide,F.Loss Function-based Evaluation of DSGE Models.Journal of Applied Econometrics,2000,Vol.15.

[29] Smets,F.,and Wouters,R.An Estimated Dynamic Stochastic General Equilibrium Model of the Euro Area.Journal of the European Economic Association,2003,5.

[30] Schimitt-Grohe,S.and M.Uribe.What is News in Business Cycles?NBER Working Paper,2008.

[31] Smets,F.and R.Wouters.Shocks and Frictions in Business Cycles:A Bayesian DSGE Approach.American Economic Review,2007,Vol.97.

[32] Wang,P.Expectation-Driven Fluctuations Without Sunspots:A Labor-Market Approach.Working paper,2007.

[33] Wu,H.,Z.Xu,Y.Hu and P.Yan.Under the Impact of Fiscal Policy and Macroeconomic Policy Impact.Management World,2011,9.

[34] Ye,Y.and P.Gao.Shanghai into an international financial center International Experience Analysis.2004,4.

[35] Zhang,W.China Monetary Policy:Quantity Versus Price Rules.Journal of Macroeconomics,2009,Vol.31.

[36] Zhang,F.and Y.Wang.Rational Discussion of regional financial growth.Journal of Jilin College of Finance&Taxation,2000,2.

[37] Zhang,F.Regional Financial System,Beijing:People's Press,2006.

【注释】

[1]本文原载《经济学》(季刊)2014年第1期。

[2]吴化斌、许志伟、胡永刚、鄢萍:《消息冲击下的财政政策及其宏观影响》,《管理世界》2011年第9期。

[3]金雪军、田霖:《金融地理学:国外地理学科研究新动向》,《经济地理》2004年第11期。

[4]董锁成:《经济地域运动论:区域经济发展的时空规律研究》,科学出版社1994年版。

[5]张凤超、王亚范:《关于区域金融成长的理性探讨》,《吉林财税高等专科学校学报》2000年第2期。

[6]张凤超:《金融地域系统研究》,人民出版社2006年版。

[7]潘英丽:《论金融中心形成的微观基础:金融机构的空间集聚》,《上海财经大学学报》2003年第2期。

[8]黄运成、杨再斌:《关于上海建设国际金融中心的基本设想》,《管理世界》2003年第11期。

[9]叶耀明、高平平:《上海建成国际金融中心的国际经验借鉴》,《华东理工大学学报》2004年第4期。

[10]干杏娣:《新时期上海国际金融中心的发展策略与规划》,《上海金融》2002年第11期。

[11]在获得月度通货膨胀数据时,采用了常见的X11方法进行季节性调整消除季节性特征的影响。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。