第三节 最优所得税

相比最优商品税而言,在20世纪初期前,所得税制还没有像现在这样受到人们的重视,而当代最优税制理论的最新发展,却大多集中在所得税制的研究上。旨在探讨兼顾效率与公平的所得税制优化理论一般只涉及个人所得税,且核心是最优税率的确定。

一、最优线性所得税(optimal linear income)

线性所得税实际上就是指比例所得税,因为比例所得税的边际税率不随所得额的变化而变化,其税额与所得之间呈线性相关关系。这是一种简单的但同时考虑了公平与效率的所得税设计。尽管各国个人所得税大多采用累进税率,但由于适用第一档税率的纳税人很多,因而,最低税率如何确定实质上就是最优比例税率如何确定的问题。

首先,规定一个归总的转移支付(lump sum transfer),所有人都可以得到,相当于一种负税,设为-α;其次,规定一个对所有收入水平y都不变的边际税率,设为t;每人都按照统一的公式计算应纳税额T,T=-α+ty。这一纳税办法意味着,即使个人收入为零,也可从政府得到价值为α的一个归总转移支付;在收入达到某一点之前,如图12-10中的点β,个人的税额为负值,是这一税制下的净受益者。随着收入的进一步增加,超过β点,个人将成为这一税制下的净支付者,但应纳税额始终按照不变的比例t增加,所以称为线性[12]。

图12-10 线性所得税图示

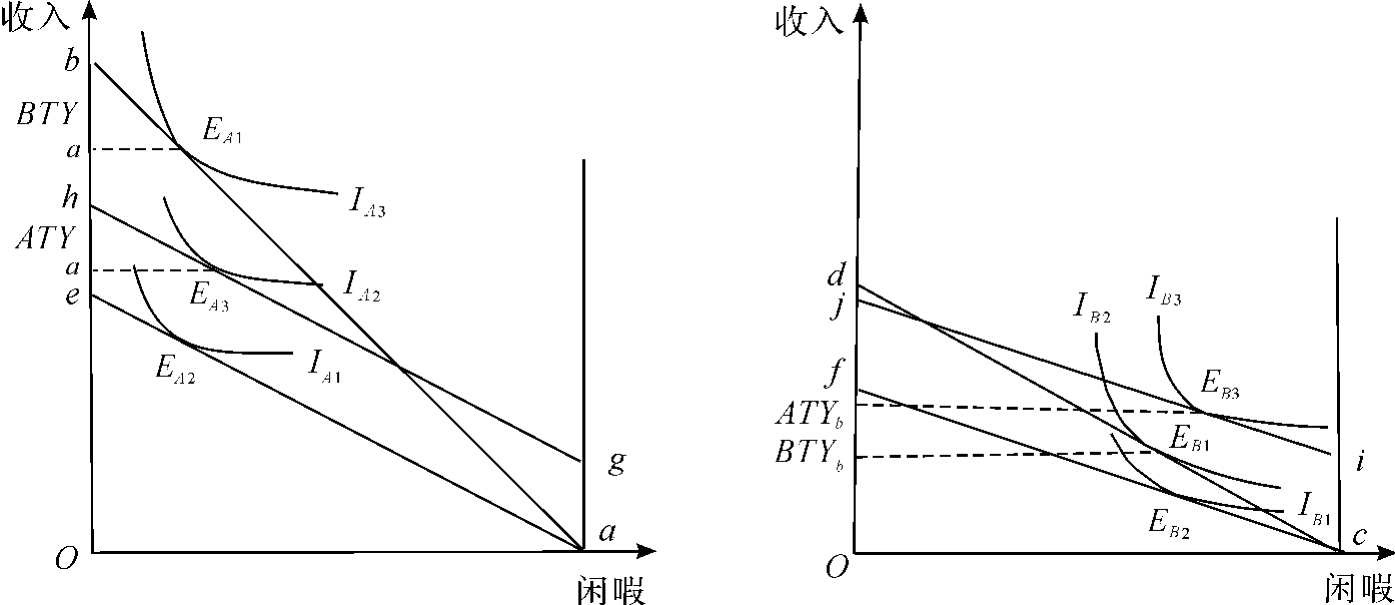

线性所得税下高收入者和低收入者的选择行为。考虑两人的情形,如图12-11,个人A收入高,税前预算线为ab,即,他可沿该线选择消费闲暇与其他消费品(以收入表示,因收入可购买其他商品)的不同组合,其初始均衡点为无差异曲线IA3与ab的切点EA1,这一点所决定的闲暇和消费的组合可以使个人A实现效用最大化。另有个人B收入低,税前预算线为cd,其初始均衡点为其无差异曲线IB2与cd的切点EB1。

考虑征边际税率t但尚没有归总支付时个人的选择行为,首先,两人预算线将向左下方旋转移动,若边际税率相同,则旋转的角度相同,旋转后分别变为ae和cf;其次,税后个人A的均衡点将变为IA1与ae的切点EA2;个人B的均衡点将变为IB1与cf的切点EB2。

图12-11 线性所得税下高收入者和低收入者的选择行为

考虑归总支付α等于图中ag或ci大小,相当于个人收入的增加,两人预算线向右上方平行移动,分别变为gh和ij,新均衡点分别变为IA2与gh的切点EA3和IB3与ij的切点EB3。

至此,我们得到了线性所得税下个人税后的最优选择,分别为:高收入个人选择EA3点决定的闲暇——工作组合,低收入个人选择EB3点决定的闲暇——工作组合。在均衡之下,高所得的个人A税前收入为BTYa,税后为ATYa;低所得个人B税前收入为BTYb,税后收入为ATYb。两相比较,高所得个人是净支出者,其税前收入大于税后收入,即BTYa>ATYa;而低所得个人是净受益者,其税前收入小于税后收入,即BTYb<ATYb。社会通过将高收入者的收入转移给低收入者来实现社会公平。

至于这一转移是否合意要看选择什么社会福利函数作为价值判断的标准。简单地考察此例,显然符合罗尔斯主义的价值标准,因为社会中状况最差者的福利水平有所增进。但显然不符合帕累托标准,因为在使一人得到改善的同时另一人的状况未能保持不变而是恶化了。若选择功利主义标准,则要求对状况差者福利提高的水平与状况较好者福利下降的水平加以比较,如果有净增加,那么就是合意的。

最优线性所得税的目标是确定合适的边际税率t和归总支付α,使得社会在得到合意的收入分配目标的同时还能实现所得税效率损失的最小化。斯特恩(1976)提供了这方面的经典分析,他的结论经常被引用,诸如他印证了弹性倒式法则的判断——劳动的供给弹性越大,最优的t值应越小;他还求出了不同社会福利函数对最优边际生产率的不同选择,发现即使是极端的平均主义者也不会要求课征100%的边际税率。更令人欣慰的是,在他的一些假定下,他精确地计算出了实现社会福利最大化的边际税率t的数值为19%。不过,正如罗森指出的,这固然令人耳目一新,但是考虑到现实中对于社会福利函数的具体形式存在很多的争论以及有关各种行为的弹性具有极大的不确定性,不应该误以为经济学家对于最优税制的实际了解已经达到了很高的精确程度。

二、最优非线性所得税

有些人对于线性所得税保持边际税率不变这一点不以为然,认为随着收入的增加,边际税率也应提高,并主张据此定义累进税率,对最高收入的个人课以最高的边际税率,甚至主张将最高的边际税率定为100%。与线性所得税相对照,可以称这种所得税为非线性所得税。最优非线性所得税理论研究的问题主要是累进所得税税率如何确定,出于兼顾公平与效率的考虑,该理论提出了不同寻常的惊人结论,不但反对将最高的边际税率定为100%,反而甚至主张将其定为0。

1.最高边际税率为零可带来帕累托改善

考虑高收入个人的税前预算线为图中ab,实行累进所得税后预算线变ac,税后个人均衡点为E1,税前收入为BTY1,税后收入为ATY1,税额等于BTY1-ATY1。

个人税后在点E1实现效用最大化,他将不会继续增加工作去挣得更多的收入。有没有一种办法可以使高收入个人得到更多激励呢?如果有,而且不损害公平,那将是理想的。可以考虑从E1点出发,不再征课更高的边际税率,而是对新增收入不再提高税率,实现效用最大化,如图12-12可见,个人将更多地选择工作而不是闲暇,以挣得更多的收入,而政府的税额可以丝毫不受损失,因为新预算线的E1d段等于税前预算线,所以税额与在E2点时完全相同,BTY2-ATY2=BTY1-ATY1。这种做法可以说是一种帕累托改善,因为使高收入个人达到更高的无差异曲线并没有使任何人受损。当然,如果仅此而已,那么持有平均主义观点和罗尔斯主义观点的人们将不会接受这一让富人更富的“极端”政策。不过,设计好了的最高边际税率为零的政策也可能使平均主义者和罗尔斯主义者满意。

2.最高边际税率为零可改进收入再分配

考虑更早实行最高边际税率为零的政策,使个人预算线变为图中aefg,其中,fg段与税前预算线平行,表明边际税率为零。如果设计出这样一种税制,能够保持高收入个人的税后无差异曲线不变,仍为I1,但高收入个人还是得到了更多的工作的激励,个人在E3点实现效用最大化,其个人税前收入提高到BTY3,税后收入提高到ATY3,纳税数额也有增加,BTY3-ATY3>BTY1-ATY1,增加的税收收入可以用来进一步改善收入分配状况。

图12-12 最高边际税率为零与帕累托改善

这一结果显然令更多的人满意,不过,需要准确地设计开始实行最高边际税率收入水平。如果开始过早,则会适得其反,可征得的税额反而会下降。仍可利用上图说明问题。若采取最高边际税率为零政策后使个人预算线变为ahij,ij平行于ab,位于E1点右边,则税后无法像刚才那样,使高收入个人无差异曲线保持不变,而是会上升到I4,个人在E4点实现效用最大化,这时,虽然个人收入增加(税前高于BTY1,税后高于ATY1),但纳税数额却下降了,从图中可见,E4K为其新税制下的税额,小于原来的税额(BTY1-ATY1)。一旦出现这一局面就意味着最高边际税率为零的政策出了问题。

三、最优商品税与最优所得税的关系

由于一般认为所得税具有直接由纳税人负担的不可转嫁特点,所以一种观点主张,所得税和商品税应该分别针对不同的目标,所得税应旨在实现税收公平,更好地利用其可直接将收入水平“裁齐”(tailoring)的特点。商品税则被认为是一种蹩脚的收入再分配工具,但可以更好地利用它的间接的、人们不易感知和察觉的特点,使税收引起的痛苦或者说福利成本较小。

另一种观点认为,最优的所得税完全可以解决全部的公平与效率问题,它总是优于商品税,只是由于在经济发展的早期阶段,所得税的管理成本较高,所以,才给商品税留下了一席之地。随着经济发展和税务行政管理水平的提高,所得税在税种结构中的比重应该而且也已经越来越大。[13]

应该说,两种税收各有优势,比如通俗地说,所得税的优势在于想课谁税就课谁税;商品税的优势在于想对哪种商品课重税就可做到。如前所述,我们可以对需求和供给弹性相对低的产品,对闲暇具有补充性的产品,具有负外在性的产品课以较高的税率。我们也可以希望出于再分配的目的,实行不同的产品税率,如对必需品免税等,相互间在很大程度上是不可替代的。两者之间如何实现最优的平衡,是相当复杂的问题。最早而且最有影响的从最优税收角度研究这一问题的经济学家是阿特金森,他的研究表明,除非做出极严格的假定,最优的选择还是两者的某种结合。[14]

阿特金森首先考虑了所有的个人具有同质偏好和相同工资率的情形。在这种情形下,没有收入再分配问题,因而税收政策可专注于效率方面。由于选择性商品存在不可避免的效率问题,所以,最优的选择是对所有商品只征课统一的税率,或者征课某种直接税,比如人头税或边际税率为零的线性所得税,都不会引起效率损失。但是若劳动供给是有弹性的,结论就不能成立。为使超额负担最小,要求对不同产品课征不同税率的税收。假如税收选择转化为线性所得税和差别商品税,仅仅线性所得税会被采用,而且边际税率会设定为零,可将线性所得税转化为总额税或人头税。人头税的优越性是没有超额负担,而且因为同质个人假设,没有再分配问题。

放松严格的假定,假设个体不同质,特别是在能力方面,但保留同质偏好的假设,将再度引出收入分配的公平问题。为了减少复杂性,假设连一件简单的消费品也没有。假如选择是在线性所得税和差别销售税之间做出的,那么我们就有将线性所得税再次作为零边际税率的总额税的结论。这与广为流行的观点(即所得税用于再分配,而产品和劳务课税用于效率的目的)相反。

若选择是在非线性所得税与产品和劳务课税之间进行的,最优解决方法很典型的完全取决于所得税。对产品和服务不征税(假如是正税率,用于对所有的产品和服务课征统一税)。这个结果取决于任何一对独立于劳动供给数量的产品的边际替代率。假如对于一小组产品,则条件不能满足,首先它不在闲暇的补充性产品的例子中(如高尔夫俱乐部和游艇),那么这小组产品应该课以正的统一税率。

分析的结论是,出于公平和效率的考虑,非线性所得税比产品和劳务课税可取,除非在劳动供给和产品的边际替代率之间有相互作用。但是如同阿特金森所指出的,分析忽略了征管问题、逃税、横向公平和纳税人对税收的偏好等。考虑到那些其他因素,有非常好的实际理由支持线性所得税和对产品和劳务课税。

四、最优税制与次优税制

从直观上来理解,最优税收理论是研究如何以最小的征税成本,包括直接成本和间接成本,来取得满足政府支出所需要的税收收入。从这个意义上说,最早从亚当·斯密(A.Smith)开始,到后来的穆勒(J.S.Miller)、杜普特(J.Dupuit)、埃奇沃斯(F.Y.Edgeworth)、维克塞尔(K.Wicksell)以及庇古(A.C.Pigou)等都研究过这个问题。现代意义上的最优税收理论的研究范围主要包括:应如何确定合适的税率?如果是商品税,那么统一的税率是否合适?如果采用差别税率,应当对哪些最终消费品课以重税、哪些应课以轻税?如果是所得税,那么所得税的结构和累进程度应如何?它还研究直接税和间接税之间应如何配合的问题。最优税收理论的基本内容可以概括为:在满足一定的公平目标的前提下,应如何设计税制,才能使课税所造成的额外负担最小,从而使社会总福利最大。也就是说,最优税收理论是研究公平和效率之间的权衡问题的理论。

最优税收理论与福利经济学有着密切的联系。实际上,最优税收理论充分使用了福利经济学的基本命题和概念,并将其作为假定条件,在此基础上对公平和效率问题进行分析。但在分析过程中,侧重于分析维护公平目标的税收政策会对效率产生什么样的影响。在西方经济学中,通常意义上的最优,指的是帕累托最优。这实际上是一个效率的概念,指的是一种效率状态。但是,帕累托最优仅仅是经济运行的一种理想状态,在现实的经济生活中,很难达到帕累托效率所需要的最优条件。于是,西方经济学家们提出了“次优理论”。最优税收中的“最优”,实际上指的就是一种次优选择。所谓的最优税收,就是在各种可能或可供选择的税收方案中找出一种或一组税收方案,可以使社会福利达到最大。由于不管是为了收入再分配目的,还是单纯的非再分配性支出,政府都需要一定数量的收入,如果仅通过税收来取得税收收入,那么政府征税不可避免地会影响到消费者和生产者的选择,从而会产生抑制性效应(包括收入效应和替代效应)。因此,会打破完全竞争条件下的均衡,造成效率损失。但是,政府征税又是必须的,于是,西方经济学家就将次优原则应用到税收理论研究中,问题就变为,应当如何设计税制,才能使政府课税所造成的效率损失最小,从而在社会福利既定的情况下,使净社会福利最大。

【关键词】

收入效应(income effect)

替代效应(substitution effect)

拉姆齐法则(Ramsey rule)

拉弗曲线(Laffer curve)

次优理论(theory of second best)

最优税制(optimal tax system)

【思考题】

1.税收超额负担是如何产生的?

2.税收超额负担的大小由哪些因素决定?怎样设计税制有助于减少税收的超额负担?

3.“如果人口存在劳动力供给弹性相异的各类群体,这些群体就应被课以不同的税率。”根据最优课税理论,对此给出理由,并讨论它对在职夫妇的课税含义。

4.米尔利斯等学者为何主张非线性所得税的边际税率应呈倒“U”字型?

【注释】

[1]诚然,消费者剩余的净损失不只是abc,如abd也是,但只有abc是由替代效应引起的,破坏了效率条件,所以税收的效率原则关心它,至于消费者剩余净损失的其余部分可在公平原则下进行分析。

[2]斯蒂格里茨:《政府经济学》,春秋出版社1988年版,第430页。

[3]罗森:《财政学》,中国财经出版社1992年版,第399-400页,及第412-414页。

[4]或译为“反弹性”、“逆弹性”等。

[5]据格里斯和琼斯(Gullis &Jones,1992)Public Finance and Public Choice,第419页。

[6]罗森:《财政学》,中国财政经济出版社1992年版,第418-420页。

[7]或称从量税(specific tax),指税率不针对价格水平,而是针对每一单位商品数量确定税率。

[8]罗森假定1元单位税引起的需求量的变动可以忽略。

[9]可将“弹性倒式法则”公式加以变换,得tx= ,当ηcx趋于零时,tx将趋于无穷大;当ηcx相当大时,tx又将相当小。

,当ηcx趋于零时,tx将趋于无穷大;当ηcx相当大时,tx又将相当小。

[10]斯蒂格里茨:《政府经济学》,春秋出版社1988年版,第466页。

[11]黄有光1992年在北京大学的一次演讲中强调,对于钻石性物品完全可以课高税,既有助于公平的实现,又不会扭曲选择行为。因为人们得自这类物品的满足程度并不是其使用价格的函数,而是其价值的函数。也就是说,人们要花多少钱购买钻石的决策不会因税收而改变,他们只是从所购钻石值多少钱这一点上得到满足,这种满足并不会因所购得的钻石变小了而降低。

[12]需要指出,边际税率不变指的是新增收入缴税的比例不变,并不是说个人收入增加后平均税率不变。就其平均税率随收入增加而提高这一点而言,线性所得税也是一种累进税。

[13]阿特金森和斯蒂格里茨:《公共经济学》,第547至548页,上海三联书店1992年版;格里斯和琼斯:Public Finance and Public Choice,P435-436;布郎和杰克逊:Public Sector Economics,p.385-386。

[14]A.B.Atkinson,Optimal taxation and the direct versus indirect tax controversy.Canadian Journal of Economics(November 1977).p.590-606。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。