(一)久期及其计算

债券久期的概念最早是F.R.Macaulay于1938年提出的,所以又称为F.R.Macaulay久期。F.R.Macaulay使用加权平均数的形式计算债券的平均到期时间,即F.R.Macaulay久期,用MD或D表示。

麦考利久期的计算公式为

其中:D是F.R.Macaulay久期,B是债券当前的市场价格,P V(Ct)是债券未来第t期现金流(利息或本金)的现值,t是债券的到期时间。需要指出的是,在债券发行时以及发行后,都可以计算F.R.Macaulay久期。计算发行时的F.R.Macaulay久期,T(到期时间)等于债券的期限;计算发行后的F.R.Macaulay久期,T(到期时间)小于债券的期限。

久期有以下六条法则:

①零息票债券的久期等于它的到期时间。

②到期时间不变时,债券的久期随息票利率的降低而延长。

③当息票利率不变时,债券的久期通常随债券到期时间的增长而增长。债券无论是以面值还是以面值的溢价出售,久期总是随到期时间的增长而增长。

④在其他因素都不变,债券的到期收益率较低时,息票债券的久期较长。

⑤无限期限债券的久期为

⑥稳定年金的久期一期的年金收益率: 式中,T为支付的次数;y是每个支付的年金收益率。

式中,T为支付的次数;y是每个支付的年金收益率。

【例3-2-12】 某债券当前的市场价格为950.25美元,收益率10%,息票率为8%,面值1 000美元。三年后到期,一次性偿还本金。该债券的有关数据详见表3-2-4利用公式(3-2-14)可知

![]()

表3-2-4 F.R.Macaulay久期计算举例

资料来源:W.F.Sharpe,G.J.Alexander,J.V.Bailey.Investment 5th edition.Prentice Hall Interna tional Inc.,1995.

(二)久期价格变动公式和修正久期

若给定收益率变动和久期,我们可以用以下公式近似求出债券价格变动的百分比:

![]()

债券价格的变动比例等于久期乘到期收益率微小变动量的负数。y′表示收益率曲线的微小平移。

【复习提示及知识补充】

式子右边之所以有负号,是因为价格变化和收益率变化之间存在逆向关系。

上述分析是在到期收益率为连续复利收益率的基础上得出的。如果到期收益率为一年计一次复利的收益率,则:

![]()

为了方便起见,我们引入修正的久期(Modified Duration),用D*表示:

对于给定的收益率变动幅度,修正的久期越大,债券价格的波动率越大。这样,我们就可以用久期近似估计收益率变动与价格变动率之间的关系:

![]()

(三)久期用于构建免疫资产

详见资产组合管理(六)“债券投资策略”。

(四)久期的缺陷

(1)价格—收益率曲线的凸性

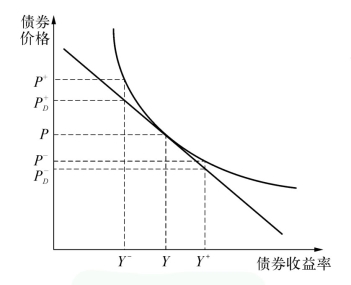

现在,我们讨论债券的凸性与久期的关系。从上面的分析可以发现它们都涉及对债券收益率的变动与债券价格变动之间的联系。图3-2-2形象地描述了债券收益率与债券价格之间的反比关系,即凸性。然而,这种反比关系是非线性的。

图3-2-1中的曲线与图3-2-2中的曲线完全相同。图3-2-1中的直线与曲线的切点,正好是债券当前的市场价格与收益率的组合点。这条直线的函数表达式为(3.2.18),说明债券价格与收益率之间呈线性的反比关系。

图3-2-1 久期与凸度

在图3-2-1中的曲线中,当收益率从Y上升到Y+,或者从Y下降到Y-时(Y+-Y=YY-),债券的价格分别下降到P-或者上升到P+。但是,在图中的直线上,对于相同的收益率变动,债券价格则分别下降到P-D或者上升到P+D。(P--P-D)和(P+-P+D)就是根据凸性和久期分别决定的债券价格变动幅度的误差。这种误差出现的原因在于式(3.2.18)本身就是一个近似计算。换言之,债券的凸性准确地描述了债券价格与收益率之间非线性的反比关系;而债券的久期将债券价格与收益率的反比关系视为线性的,只是一个近似的公式。然而,图3-2-1同样表明:当收益率变动幅度比较小时,久期与凸性两者的误差也比较小。所以,对于比较小的收益率变动,久期的公式(3-2-17)能够比较准确地反映债券价格的变动。

【复习提示及知识补充】

凸度:债券的凸度是指债券价格变动率与收益率变动关系曲线的曲度,可以近似地定义为债券价格对收益率二阶导数除以价格,即考虑了凸度问题后,收益率变动幅度和价格变动率之间的关系可以重新写为: =-D*y+

=-D*y+

![]()

根据债券定理一和定理四,可以推出债券价值分析中的一个重要概念,即:债券的凸性。债券的凸性,反映了债券的价格与债券的收益率在图形中的反比关系。一方面,定理一认为债券的价格与债券的收益率成反比关系;另一方面,定理四认为债券价格与债券收益率之间并非线性的反比关系。

在图3-2-2中,假定某债券的价格和收益率分别为P和Y。当收益率上升或下降一个固定的幅度时,表现为Y+-Y和Y-Y-,相应的债券价格分别为P-和P+。显然地,当收益率上升或下降时,债券的价格将下降或上升,即:收益率与价格之间成反比关系;此外,由于(P+-P)大于(P-P-),所以,对于相同的变化幅度,收益率上升导致的价格下降幅度小于收益率下降导致的价格上升幅度。

图3-2-2 债券的凸性

(2)收益率曲线的非平行移动。

当收益率下降时,价格的实际上升率高于用久期计算出来的近似值,而且凸度越大,实际上升率越高;而当收益率上升时,价格的实际下跌比率却小于用久期计算出来的近似值,而且凸度越大,实际下跌率越小。这说明:当收益率变动幅度较大时,用久期近似计算的价格变动率就不准确,需要考虑用凸度调整;当其他条件相同时,人们应该偏好凸度大的债券。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。