一、如何认识市盈率

(一)市盈率是如何决定的

市盈率(L Price/Earnings Ratio,P/E Ratio),又称为“本益比”,是每股股价与每股利润的比值,是量度及比较公司股价高低和投资分析的一项重要指标。市盈率的计算公式是:

![]()

市盈率是一个风险指标,它综合反映了某一时期内投资股票在成本与收益这两个方面的特征。例如,对于10倍市盈率(税后净利为年报数据)的股票,就意味着在收益不变的情况下,股东可以在10年内收回在该证券上的投资成本。因此,市盈率越低,说明收回成本的时间越短;市盈率越高,收回成本的时间越长。这也就是为什么一些投资者要强调市盈率越低越好,并认为市盈率越低,越有投资价值。市盈率反映了市场对企业盈利的看法,市盈率越高暗示市场越看好企业盈利的前景。对于投资者来说,市盈率过低的股票会较有吸引力。

市盈率还可用于对股票市场的估价。如果我们能够分别估计出股票的市盈率(例如,取相关行业或板块的平均值)和每股收益,就可由市盈率公式大致估计出股票的价格。这种市盈率估价法还可以用于确定新股的发行价格。

要动态看待市盈率。目前,我们所谈论的市盈率大多是静态市盈率。众所周知,证券市场最看重预期与未来,只有动态市盈率才能真正反映市场的价值。在实际的股票操作中,投资者也常发现,有些市盈率低的股票并不活跃,一些市盈率并不低的股票股价在上涨,但市盈率非常低的股票同期不但不涨,反而下跌。这就使一些投资者感到不容易理解,为什么他们有时买的是市盈率最低的股票,不但没有收益反而产生亏损。这是因为市盈率是动态的,股价和每股收益都是可变的。如某只股票今年的每股收益0.5元,明年它可能会到0.3元,业绩大幅下降;而另一只股票今年的每股收益0.001元,明年它可能会到0.2元,业绩大幅增长。根据新的每股收益计算出来的市盈率将会发生大幅变化。市盈率只能代表过去一段时间内公司业绩的经营情况,代表不了未来。所以,要动态看待市盈率。

市盈率受股本规模影响。股本(尤其是流通股本)越小,市盈率就会越高,反之,就会越低。需求理论可以解释这一现象,而不能单纯机械套用决定市盈率的股价与每股利润的两个因素来认定。股本越大,股性呆滞,市盈率偏低;股本越小,股性灵活,市盈率居高。

市盈率和股本结构有着非常重要的关系。如果一个2000万元左右流通盘的小盘股的每股收益和一个2亿元左右流通盘的大盘股的每股收益相同,通常大盘股的市盈率要大大低于小盘股的市盈率。因此,看市盈率要考虑流通盘。目前看来,如果上市公司的股份是全流通,市盈率就会趋低;如果股份不是全流通,那么流通股的市盈率就会趋高。有关资料显示,我国非流通股的数量在2002年已高达3778.61亿股。按资本市场有关的预期,到2010年,以美国、日本、中国为首的世界股市格局为15∶5∶2,即2010年美国的股票市值大约为15.46万亿美元,日本是5.41万亿美元,中国则接近于2.16万亿美元,折合人民币大概为18万亿元。假设目前股权分割的结构改进不大,那么,2010年流通股约为7500亿股,而非流通股则是14000亿股,为2002年的3.7倍。此类含有非流通股的股票的市盈率到底是趋高还是趋低,实为变数。

市盈率与公司成长性相关。市盈率取决于公司的盈利和盈利增长潜力,它在短期内可以随市场供求波动,而在长期不可能大幅度偏离它的客观基础,即公司的盈利能力。高成长性的公司股票市盈率高于低成长性的公司。

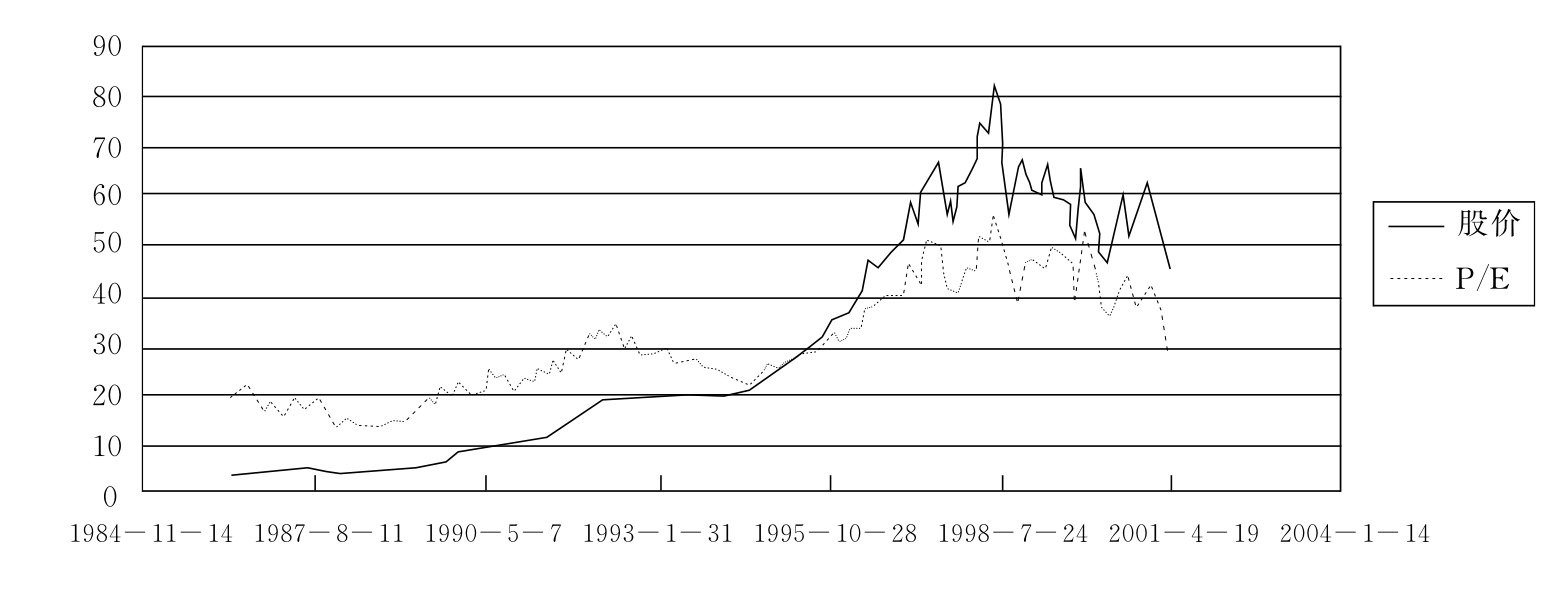

图8—11 可口可乐股票价格及市盈率(1984~2004年)

上图反映了1984~2004年可口可乐股的市盈率与股票价格和每股收益增长率相关。股票价格涨幅超过每股收益增长率,则市盈率上升;反之则下降。

![]()

式中:a表示股票价格涨幅;b表示每股收益增长率。

显然,市盈率作为股票价格与当前账面盈利的比值,随股票市场对公司成长预期和当前业务账面利润变化而变化。

市盈率与IPO时的发行价有关。中国一级市场股票的平均发行市盈率在40倍偏上,在成本接力赛中,一级市场市盈率逐浪推高了二级市场市盈率。

(二)关于市盈率的争议

在评价整个市场的投资价值时,市盈率无疑是最好的指标。由于历史原因,我国证券市场市盈率一直是困扰投资者的最大难题。它主要表现在以下两个方面:①没有统一的市盈率。目前主流证券媒体在计算两市市盈率时,由于沿用不同的计算口径,最终得出了两个结果:其一(中证报)是将上市公司的流通股市值除以上市公司的流通股净利润。如某一日,深市A股的平均市盈率为52.19倍,沪市A股的市盈率为47.25倍,两市的平均市盈率为49.11倍;其二(上证报)是剔除两市的亏损股,然后再计算平均市盈率,结果深市A股市盈率为39.55倍,沪市A股市盈率为36.05倍,平均市盈率约为37.8倍。由于存在两种市盈率的标准,投资者在分析目前市场投资价值时常常陷入茫然。②目前成熟市场市盈率一般在15~25倍之间波动,相比之下,我国A股的市盈率无论是49.11倍抑或是37.8倍均大大高出这一区间。

股票市场总体市盈率水平是否能够作为股票市场高度投机或危机的预警评价指标?2001年初,围绕A股市场市盈率数值是否过高的争论异常尖锐。可以归纳为五种观点:①“股票是否具有投资价值,最主要的依据应该是企业内在价值,而不是其他。中国股市目前的平均市盈率已高达60~80倍,确实过高了,没有哪个国家的经济能长期支持这么高的市盈率。”“中国股市投机已经到了一个非常严重的地步。”②当前的市盈率虽然不低,但还算正常。“如果比市盈率的话,我们是60倍,比日本还要低很多,日本的市盈率要到80倍甚至100倍。”③“我国股票市场市盈率水平与国际股票市场缺乏可比性。因为我国上市公司只有1/3左右的股票能够流通,如果这些股票能够全额流通,股票价格将下降,市盈率就绝对不会这样高。”④基于对国内上市公司市盈率分类统计,如果剔除ST、PT等市盈率异常高的股票,A股市场总体市盈率并不高。⑤从供求关系角度认为“国内证券市场是发展型市场,股票供给不够,造成了股价和市盈率比较高,这不能用常规的市盈率观点来衡量。”

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。