第二节 中间目标的抉择标准

中间目标(intermediate target)可以分两大类:一类是以“量”为主,例如货币总计数、放款,另一类是以“价”为主,例如利率、汇率,以下分析它们适不适合作为中间目标。

一、良好中间目标的定义

(一)相关性(relatedness)

一个良好的中间目标的首要条件是:它必须和最终目的,如GDP增长率与物价上涨率有密切且稳定关系。然而,由于金融改革、直接金融及衍生性商品的发展,许多可能成为中间目标的变量和最终目的有关,但这种关系却不稳定。

(二)可控性(control liability)

扮演中间目标的变量必须能为中央银行所控制,在1997年之后央行常关心货币是否还适合作为中间目标,以及人们在货币供给的过程中,扮演越来越重要的角色,使货币供给不易被控制。

另外我们会问:当前的货币与金融制度适合以何种变量为控制变量?

(三)可测性(measurability)

作为中间目标不但要有明确的定义而且央行还要能迅速确实得到此数据。

二、中间目标的演变

历史上中间目标的演变曾经有非常长的时间集中在讨论中间目标应用“量”(货币)还是用“价”(利率),但在1992年之后,中间目标有出乎意料的发展。在1992年以后,中间目标似乎与最终目标合流,许多央行改用“物价”或“名义GDP”为中间目标,这似乎令人匪夷所思,因为它们不是最终目标吗?最终目标不是无法为央行所控制吗?既然无法为央行所控制,又岂能为中间目标?这些在第四节将有详述。

在第四节我对此有所说明,且该节的大标题是“未来可能的中间目标”,表示目前只有部分国家如此做,但它会不会成为世界潮流,则目前尚无法断言。

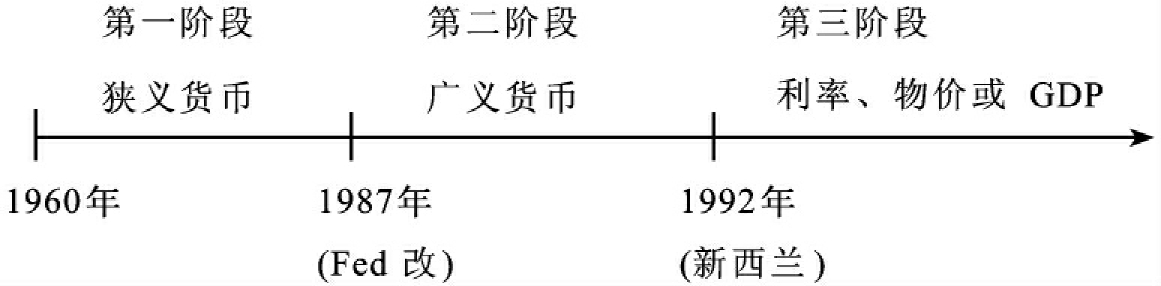

在1992年以前,我又以1987年将时期分成两个阶段,换言之,中间目标的演变在本书共有三个阶段:

或许许多人会好奇,为何上述阶段的分界是1987年及1992年?1987年代表美国正式放弃M1B为中间目标,改用M2为中间目标。1992年代表的是第一个使用物价上涨率为中间目标的国家:新西兰,改用之后的3年期间的截止时间(1990—1992年)由于许多国家均在1992年之后真正加入此阵容(见表24-4),故用1992年为分界点。但这段时间的分界点并非绝对如此,此处的分界只供参考及便于分析。以下详细说明中间目标演变。

(一)第一阶段(1970—1987年):钉住狭义货币

在1970年到1980年的初期的第一回交锋中,是钉住利率与钉住货币的决战,在此次的论战中支持钉住货币的意见大获全胜。[2]这有两个原因。第一,学者指出钉住利率会造成“物价无法决定”。例如物价上涨,使利率也上涨,此时央行如果钉住利率,势必增加货币供给,但增加货币供给却使物价更上扬,且不确定性增加,故钉住利率会使物价波动,违反了央行的原始目的是要稳定物价(亦可见下一小节利率部分)。第二,由于诺贝尔经济学奖得主弗里德曼鼓吹,“物价无论何时何地均是个货币现象”,故钉住货币几乎就与控制物价同义,在两次石油危机时,各国物价高涨,为了压低国内物价,且产生宣示效果,各国央行纷纷宣布采用钉住货币,当钉住货币,则表示货币供给不会增长太快,即央行会让利率上升,则物价也将不会升得太快,所以这种宣布有助于物价的下跌。

(二)第二阶段(1987—1992年):钉住广义货币

在第二回合中,是狭义货币与广义货币比较。由于金融改革,使货币定义日趋模糊,造成“狭义货币需求”不稳定,各国几乎纷纷改用广义货币为中间目标,见表24-1的比较。例如,美国在1987年由M1改为M2,我国台湾省也在1990年7月由M1B改为M2,大部分国家和地区在此次的中间目标抉择中,均是由狭义货币改成广义货币(只有英国与瑞士例外)。

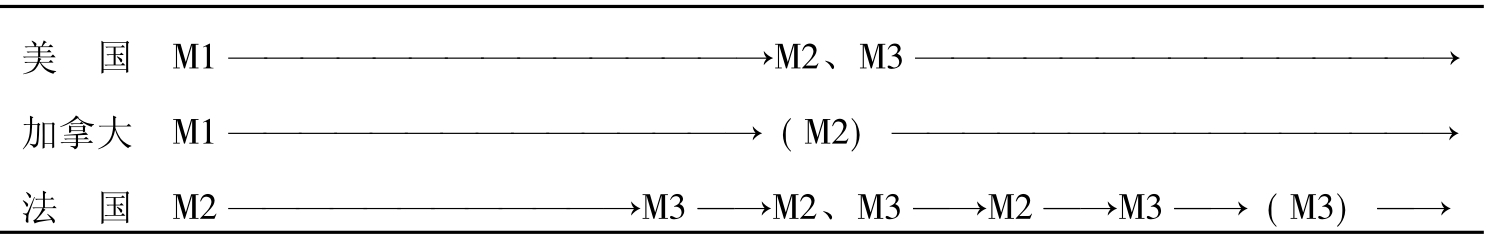

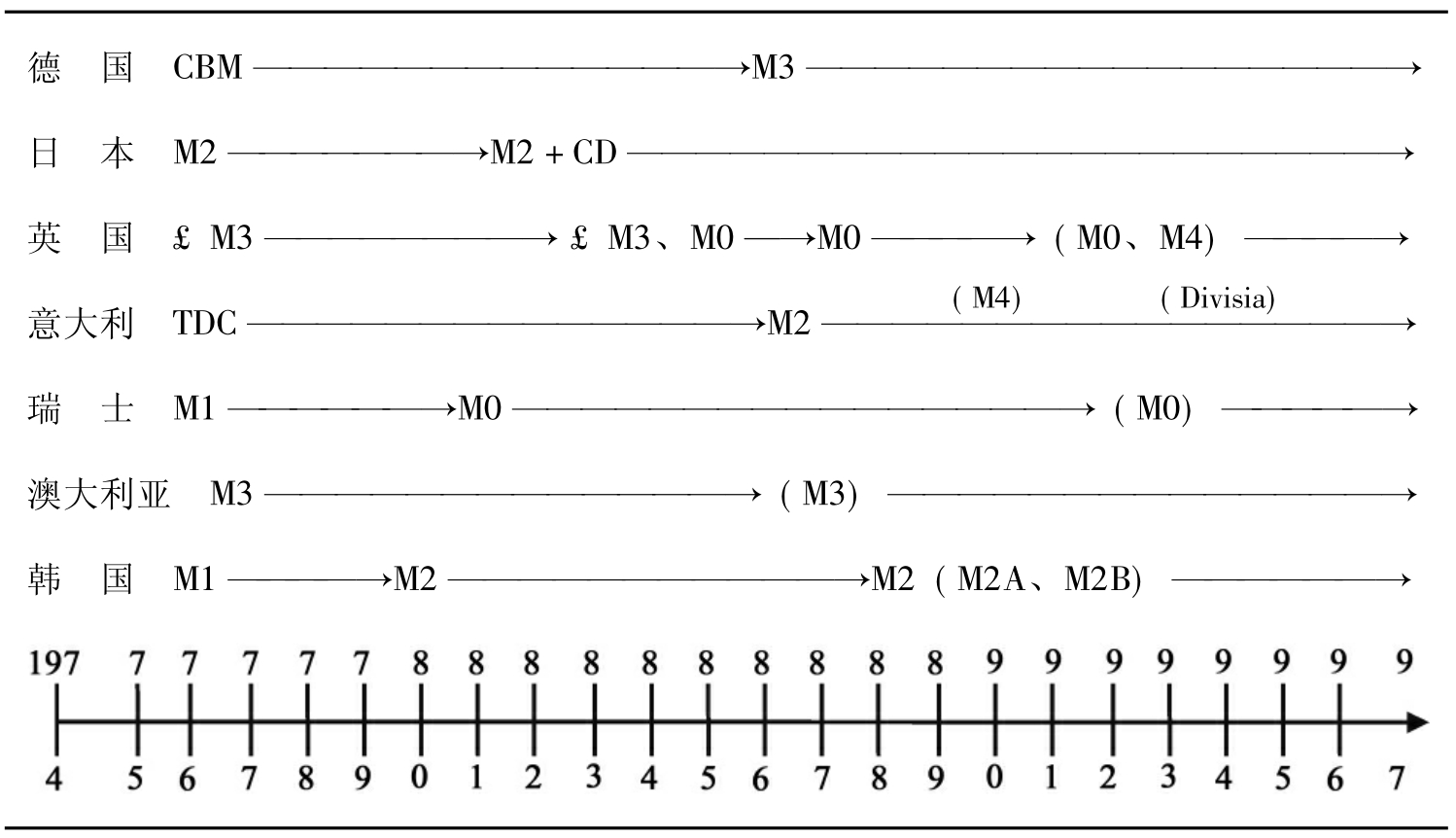

表24-1 主要国家以货币数量为中间目标的变迁

续表

取自李荣谦.货币银行学.5版.1997.

改用广义货币的原因有两个:

1.货币定义模糊:直接金融与间接金融同为货币的混淆

越来越多的直接金融市场的工具具有与货币相同的功能,因此在许多场合,这些金融市场均能取代货币,所以货币的定义为何成为问题。

例如,附买回与活期存款或一个月定期存款相似,当人们需要钱时,可去银行提活期存款,也可将附买回解约。附买回因此成为货币的一部分。由于货币以前只有间接金融产品,如活期存款、定期存款等银行存款,现在则包括直接金融产品,其乘数效果日益难以估计。

2.狭义货币与实际产出失去联系:交易性货币与储蓄货币的分际日薄

早期M1B属于交易性货币,M2为储蓄性货币,彼此功能有区隔,以如下二例说明。

美国美国自1980年进行金融改革,东北部数州首先对支票存款给付利息(简称NOW,Negotiable Order Withdrawal),并在1986年全国通用。因为NOW有利息,且又是支票,兼具交易及储蓄功能,它取代了所有活期存款,同时将M2内的短天期定期存款吸引过来,致使M1B迅速膨胀,但同期GDP却相当稳定。由于这些变化均在M2内进行,美国只好在1987年,由钉住M1B改为钉住M2。

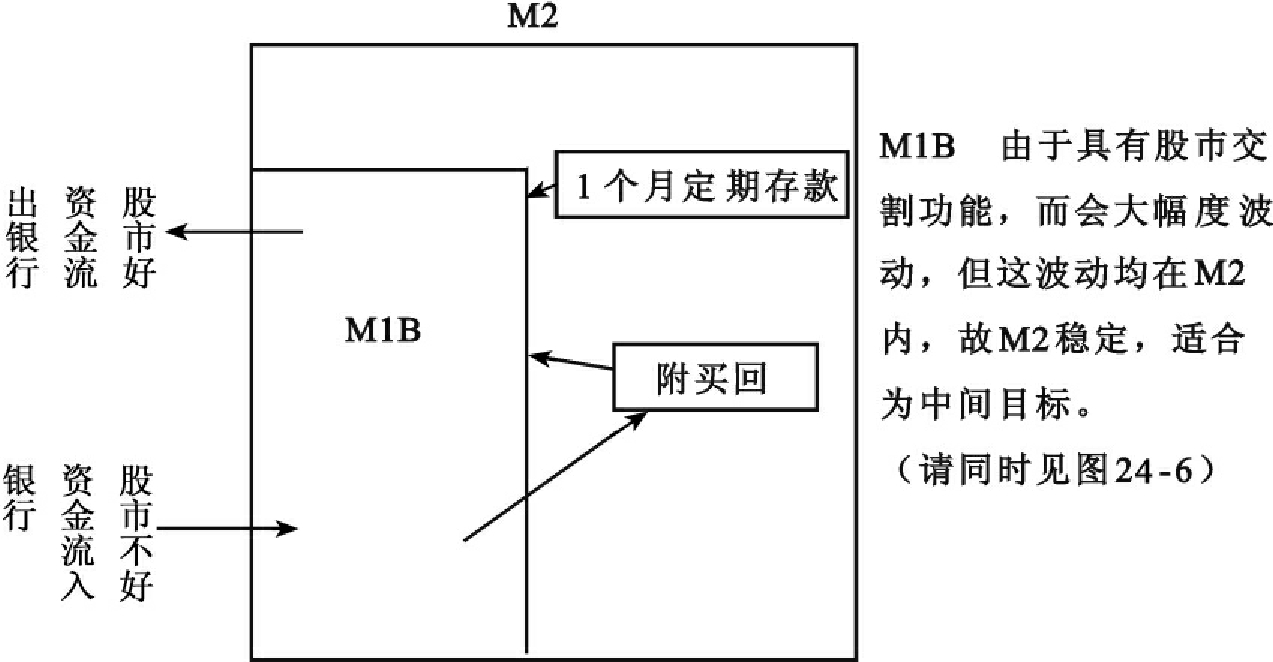

台湾省我们也举我国台湾省为例子:台湾省在1990年7月宣布放弃M1B,改钉住M2,原因相似而不同。在1987—1990年这段期间,M1B中的活期存款因为具有股市交割的功能,故当股市热络时,人们纷纷将定期存款解约,转存到M1B,当股市空头时,资金则撤离M1B到M2,造成M1B大幅度波动,但由于这些变化大都均在M2内的账户移转,例如资金由一个月定期存款移到M1B,使M1B产生极大变化,但这些资金的移动仍在M2内,故M2的变化较小,较适合为中间目标。见图24-5。

图24-5 股市、M1B及M2的移动:台湾省的例子

(三)第三阶段(1992年—)广义货币也逐渐失去联系:钉住利率或其他中间目标

第三阶段是金融改革的进一步发展使中间目标又有了改变。这一阶段由于衍生性商品的兴盛及金融国际化,全世界任何一个地方的干扰,很快就传递到世界各国,各国央行发现即使广义货币也不稳定,此时央行究竟应钉住什么变量呢?各国的看法日渐分歧,有部分国家又重新考虑钉住利率。例如美国在1993年7月放弃M2及M3,改钉住“事前实际利率”。

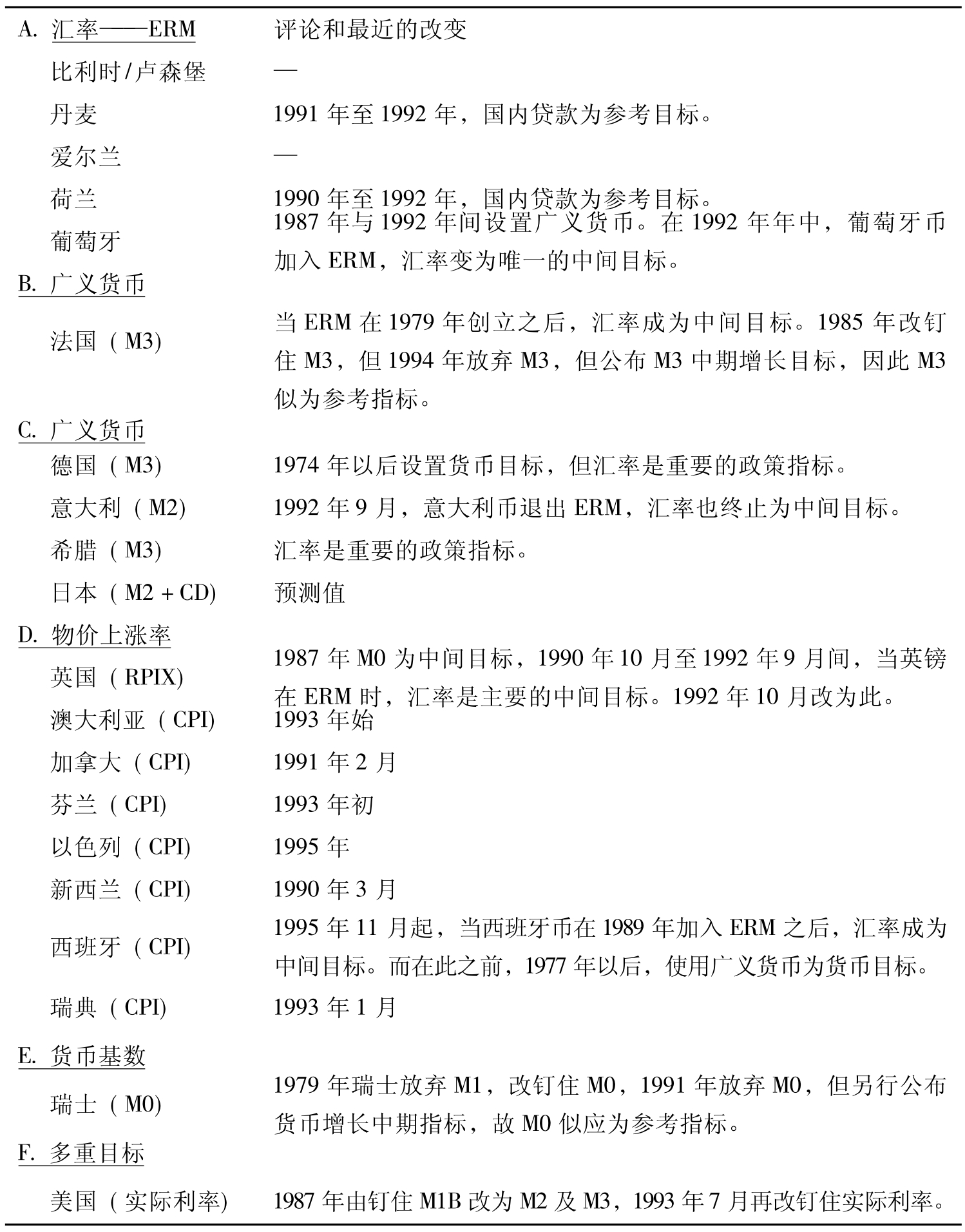

另外有一些国家则朝别的方向思考,改钉住“物价上涨率”,或钉住“名义GDP”,中间目标的发展日益多元化,请参见表24-2,比较当前各国中间目标的不同。

表24-2 各国中间目标

资料来源:沈中华.钉住物价上涨率:货币政策新方向.国际情势周报,1997,1179:5-13.

狭义货币M1B与股市的门槛关系:

M1B不再适合为中间目标吗?

如果狭义货币可以发挥两种功能:

1.生活交易性功能:日常生活交易必须靠M1B完成,此部分主要受到人们所得的影响。由于所得相对上而言,比较稳定,故这部分也相当稳定。

2.财务交易性功能:股票的交割也是靠M1B完成,故这部分主要受到股市的影响,由于股市较易波动,这部分也会大起大落。

由这两个功能出发,我们可以分析股市如何影响M1B,使M1B不再适合作为中间目标。

1.当股市多头时,则资金由M2流动到M1B,由于实质GDP却没有大幅度变化,故M1B中的生活交易性功能大致上维持不变,但财务性交易性功能大增,由于后者的变动太大,致使M1B变动太大,故变动大的M1B与稳定的GDP似乎失去联系,但波动大的股市却可解释M1B的大波动。

2.当股市空头时,则M1B中的财务性交易功能大幅度缩水,由于GDP变化较小,M1B中的生活交易性功能仍大致维持不变,且M1B相当稳定,故与GDP会有较密切关系。

如果这一推论是对的,则

1.股市多头时,货币需求会受到股价报酬的影响,但不会受到GDP的影响。

2.股市空头时,货币需求会受到GDP的影响,但不会受到股价报酬的影响。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。