其他评估方法

NPV是可以计量的一些评估数据中的一种。

投资回收期

投资回收期(payback period)收回初始投资所需要的年数。按照下文的计算机游戏的现金流量,投资回收期是3.25年。前3年产生的全部现金流量加上第4年产生的现金流量的1/4,就是与最初支出的800英镑匹配所需要的现金流量。

![]()

有些公司为自己的项目设定了最小的投资回收期,比如3年。这种方法没有任何意义。

■最小的投资回收期的选择往往是非常武断的

■这一计算忽略了资金的时间价值。将发生在不同年份的现金流量简单相加是没有用的,就像将一些欧元和一些美元相加一样

■这一计算忽略了投资回收期之后发生的现金流量;而这些现金流量恰恰是项目价值的关键部分。投资回收期不能显示某一项目是否创造了股东价值

作为“平局决胜机制”,投资回收期有用吗?

如果你正在两个具有相同的NPV的项目之间进行选择,你会选择那个具有较快的回收期的项目吗?答案是“不会”,因为在这种情况下,投资回收期的数字不会增加有用的信息。没有理由偏好期限短的项目。公司运营的目的是创造价值,长期项目创造的价值与短期项目创造的价值没有任何区别。

贴现的投资回收期

也可以计算贴现的投资回收期。使用上文按11%的利率计算的现值,贴现的现金流量如下:

![]()

利用这些数字可以计算出这个计算机游戏项目的贴现的投资回收期是3.95年。如果我们假设初始投资阶段之后发生的所有现金流量都是正的(它们经常不是正的),那么,贴现的投资回收期确实有一个优点。如果可以计算贴现的投资回收期,那么,就存在一个正的NPV。但是,这种计算不会给NPV数据增加任何有用的信息。

内含报酬率

另一种测量项目吸引力的常用指标是内含报酬率(Internal Rate of Return)。这种方法将一个项目看做一家银行——你在今天存钱,在以后的日子里取出来。如果某家银行窗户上的符号这样写着:“在今天存入5000英镑,5年后我们将还给你8000英镑”,储户们马上就会问:“这个带给我的收益率是多少?”答案是9.8%,因为按这个利率,8000英镑的现值正好等于初始投资5000英镑。

对于计算机游戏项目的现金流量,我们可以进行相同的计算。因为:

![]()

这个项目的内含报酬率是16.6%。如果我们认为11%是适当的贴现率,那么,这一项目应该被接受。它为股东的资金带来的回报超过了它们的贴现率。

我们如何解方程求内含报酬率?不要试图用笔、纸和计算器去做。电子数据表格软件包有一个专门的函数。比如,在微软的Excel里,所需要的命令只是

=IRR(现金流量)

可以将现金流量键入这个命令中,也可以从表格的其他地方获得——比如,A1:A10。

内含报酬率经常被用于评估项目。尽管考虑了资金的时间价值,它仍具有重大的缺陷。

■只有当项目具有传统模式的现金流量——初始的现金流出之后发生的是现金流入——的时候,用内含报酬率进行评估才是可行的。如果现金流量的模式比较复杂,而且,这些现金流量会发生多次变化,就会存在不止一个内含报酬率。这种奇怪的数学事实使得内含报酬率在这些情况下无法发挥作用。如果一个项目具有“相反的现金流量”(也就是说,现金流入之后发生现金流出,许多项目都是这样的),那么,这一项目等同于从银行借款,应选择较低的内含报酬率

■内含报酬率不能用于项目排序。如果存在几个互相排斥的好项目,内含报酬率不能显示应该选择哪个项目。内含报酬率为50%的项目不一定比内含报酬率为45%的项目好。一个大的、长期的项目可能具有45%的内含报酬率——这可能比一个小项目所具有的50%的内含报酬率要好得多

NPV的计算解决了这两个问题。正的NPV表明创造了股东价值,不管现金流量的模式是什么。而且,如果必须在好项目间进行选择,正确的选择是挑选具有最高的NPV的单个项目或一组项目。

内含报酬率的数字可能导致错误的出现。如果一个15%的内含报酬率是可取的,那么,25%的内含报酬率不是更好吗?如果我们拒绝接受任何报酬率小于25%的投资项目,这不是正表明我们在追求股东价值方面是如何进取的吗?这种方法是无稽之谈。如果你的投资者在其他地方只能得到11%的投资回报,那么,你拒绝接受一个提供15%的回报的机会不会给股东带来任何好处。将内含报酬率的取舍点设置得太高的公司与设置得太低的公司一样会破坏股东价值。

利用预计利润进行投资评估

人们一般认为公司的年利润是测量股东财富增加的指标。这是错误的,原因有如下几个。一是这些数字背后隐含着主观判断以及武断的会计原则。

另一个与会计利润有关的关键问题是它们没有正确考虑资金的时间价值。在最简单的可能情况下,假设一家公司从投资者那里获得了100英镑,年底的时候这笔钱变成了105英镑,这将表现为5英镑的会计利润。但是,这家公司为股东创造了价值吗?如果投资者将资金存入银行可以获得8%的回报,通过准确的计算我们可以发现,这家公司破坏了股东价值。

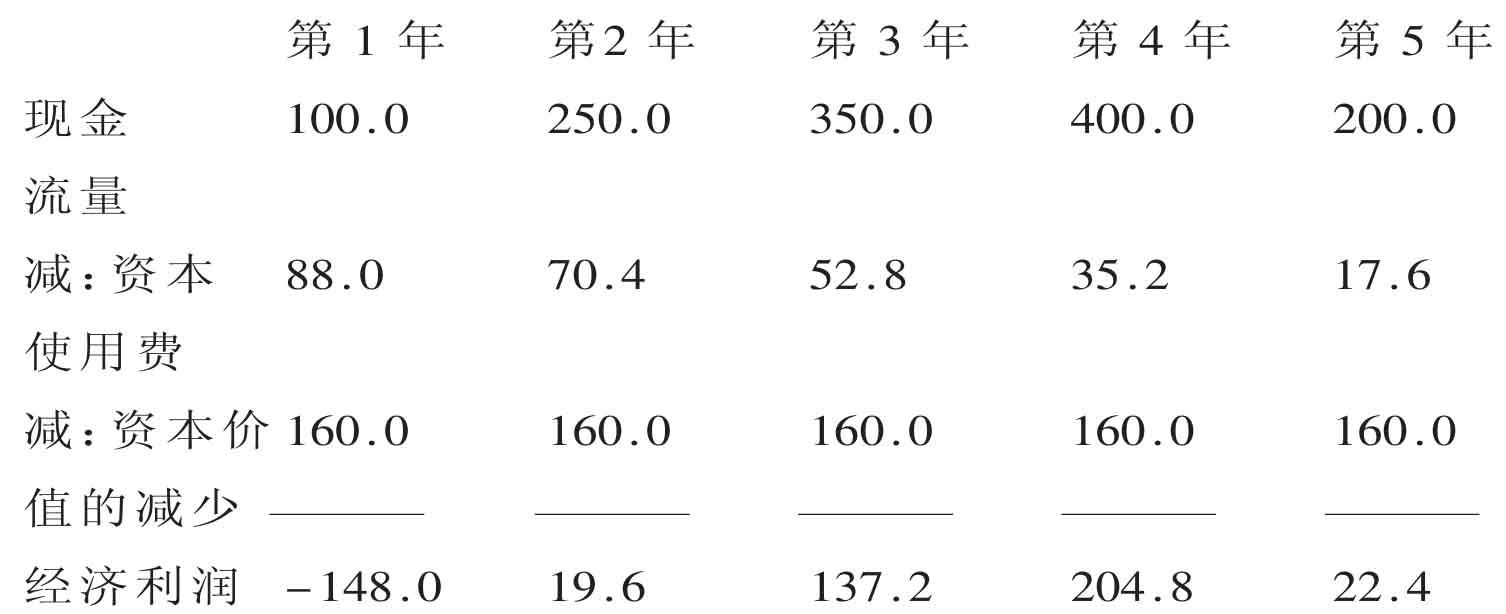

另一个关于利润的定义(经济利润)是将各种费用扣除后剩余的金额,这些费用是企业进行生产所使用的各种要素的费用,包括资本。让我们将这一原理应用于计算机游戏项目。这家公司投资了800英镑,所以,第1年的资本使用费(按11%计算)是88英镑。如果资本投资的价值按每年160英镑的固定金额减少,经济利润的计算如下:

如果我们计算这些经济利润流的现值,我们将得到:

![]()

这个数字就是我们先前所计算的项目的NPV。

因此,可以以项目产生的经济利润来评估项目,但是,必须是经济利润,而不是会计利润。对会计利润或会计收益的计量是没有用的。

经济利润价值的计算看起来可能是可疑的。但是,NPV的计算比较容易,而且根本不必使用这些概念。但是,公司经常喜欢以年为基础——可能作为奖励管理人员的基础——计算创造的价值,因此对公司及其部门的年度经济利润的测量是相当正常的。有许多发展完善的所有权明确的体系可以利用,其中最著名的可能是附加经济价值(EVA)。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。