如何从高送转股中选股

一、高送转股的识别技巧

在中国股市中,高送转概念股是长盛不衰的炒作题材,曾经造就了许多股价翻番的大“黑马”。在1996年前,坐庄最重要的题材是分配方案,有10送10或转10题材的个股会大幅向上,如早期的中国嘉陵、四川长虹、深科技、东大阿派、深发展等。那时跟庄前就要判断哪些股有高送转机会,庄家建仓一般在业绩公布前,等利好消息公布后便派发,股民摸清庄股这个脾性后就能操作自如。

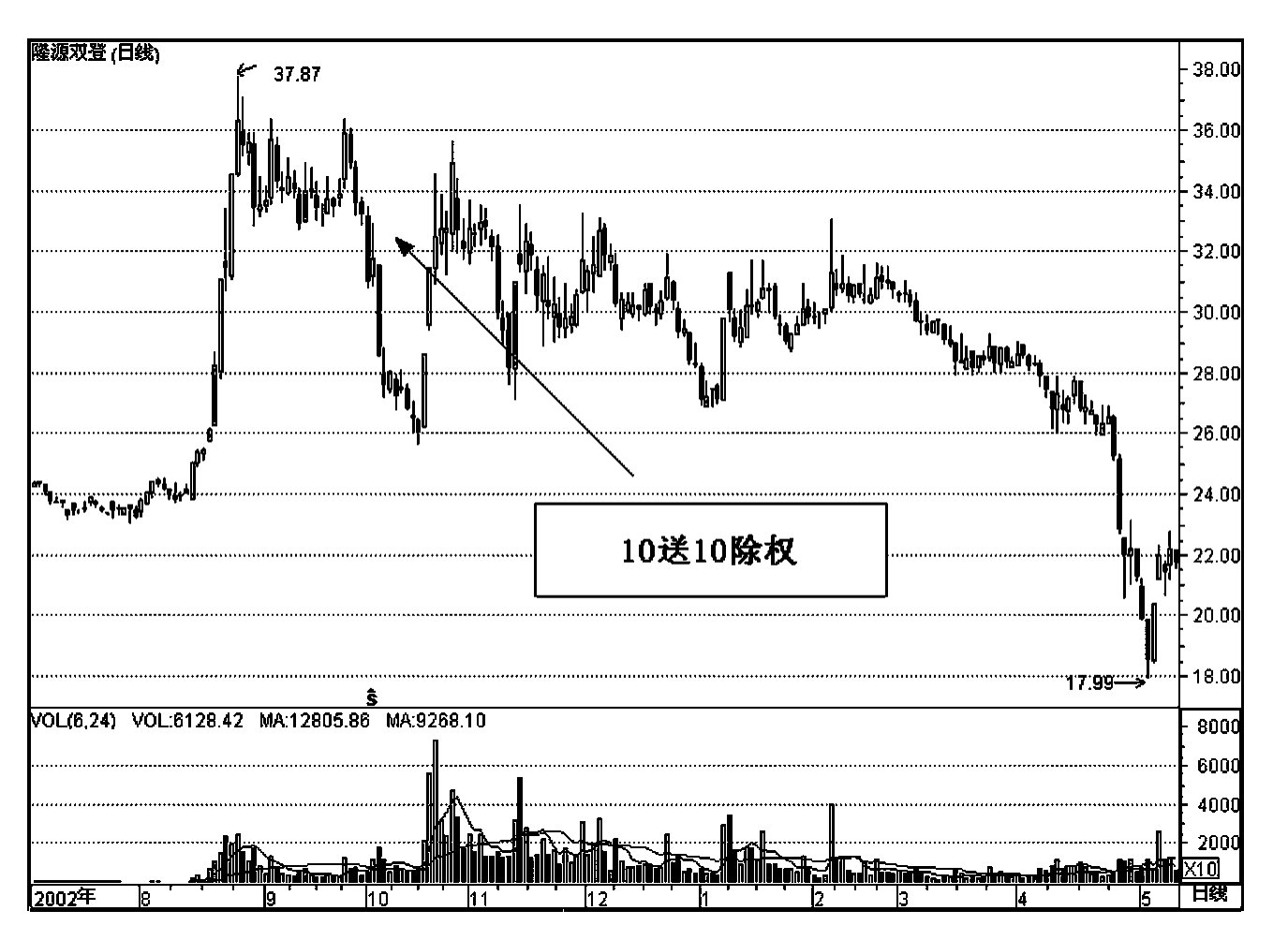

现在每年的年报和中报披露期间,都会有一些上市公司推出高比例送转股方案,因为高比例送转股可以降低上市公司的股价,打开个股的炒作空间。所以,这些推出高送转的公司也往往会受到市场资金的热烈追捧,并出现飙升走势。例如,隆源双登(000835)凭借10送10方案,在9个交易日创造涨幅近60%的惊人表现。这一切,都显示出高送转股中蕴藏着巨大的机遇。如果投资者在上市公司公布年报前,能及早识别和介入这类个股,往往可以取得丰厚的利润。

容易推出高比例送转股方案的上市公司主要有以下特征:

1.上市公司的业绩相对优良,并且净资产值高。投资高送转必须要重点关注上市公司的赢利能力及成长性,毕竟良好的业绩是抢权、填权的内在因素和根本动力。从历史上公布高送转的上市公司来看,其每股收益高于0.2元占绝大多数。一般来说,如果每股收益高于0.2元,主营业务增长率达到50%以上,确实有投资关注的必要。

2.上市公司有充足的资本公积金和丰厚的滚存未分配利润。

3.上市公司近年来的分配情况方面存在以下一些特征:

(1)上市时间不足两年的次新股;

(2)最近两年尚未实施过增发、配股等融资方案;

(3)最近两年没有分配过红利,未分配利润处在不断滚存中的上市公司;

(4)最近两年尚未进行过高比例送转的上市公司。

4.在股本结构和特点方面,通常股本扩张能力强的上市公司流通股本和总股本都比较小,上市公司总股本一般小于1.5亿股,流通股本一般小于6000万股。

二、从本地券商动向识别高送转的技巧

本地券商对当地的上市公司有一定了解,对本地公司的题材有一定敏感性,从本地券商的动向往往可以识别出上市公司是否能推出利好或利空的措施。

投资实例一:江西长运(600561)在2003年前三个季度的每股收益是0.26元,每股净资产是3.06元,2002年7月上市以后股本一直没有扩张。依据这些信息,可以推断出这家公司极有可能推出“10送转5”甚至“10送转10”这样的高送转方案。此外,2004年2月19日、26日该股两度涨停之际,上榜席位中均出现了“江南证券”这个名字,而“江南证券”的前身是“江西证券”,从其本地券商积极介入该股的情况也可以看出该公司极有可能推出高送转方案。此后,江西长运果然推出10股转增10股的优厚分配方案。

三、高送转股的买卖技巧

1.买入技巧。

对真正有参与价值的高送转股,应待其回调后逢低介入,要注意观察短线指标是否调整到位。

有些老股票经过多次送转以后,不仅复权价往往高得惊人,而且今后缺乏继续大比例送转的能力,这样的高送转题材往往成了主力出货的良机,如四川长虹。而流通盘较小且首次分配的次新股有再次继续送转的潜力,容易被主力长期运作,是适宜投资的品种。所以在高送转股中,尽量选择上市之后第一次高送转的股票。

投资实例二:2002年中期沪深两市15家推出高送转方案(10送转5以上)的上市公司中,第一次高送转增的次新股天利高新(600339)的填权欲望大大高于已经多次送的老股票海螺型材(000619)等(见图1-1)。

有的投资者认为股东人数的急剧减少,意味着个股中暗流已经涌动,表示大牛股即将脱颖而出,但实际结果并非如此。越是股东人数急剧减少的股票,越是暗藏风险,往往表明主力资金已经进入个股中。如果这时一旦推出高送转题材,主力资金会乘机出逃。相反,有些主力资金介入不深的股票,在公布高送转题材后,股价常常会出现急速拉升。因此,后一种股票更加适合投资买进。

为了回避风险,投资者应尽量提前挖掘有高送转潜力的个股。高送转个股的行情往往表现为送配方案公布之前就提前启动,因此,提前挖掘有高送转潜力的个股,先期埋伏在其中,有望获得更高收益,而且这时股价往往不高,投资风险很小。

图1-1

2.卖出技巧。

上市公司未公布高送转方案,股价就已经大幅飙升的,一旦公布具体的高送转股方案时,投资者要谨防“利好出尽是利空”,要坚决地逢高卖出。

当上市公司公布高送转股方案时,如果个股涨幅不大,股价不高,未来还有扬升潜力,则投资者可以等到除权前后时再择机卖出。

四、投资高送转股的风险防范技巧

从对高送转题材的股票的炒作历史来看,既有走出令人叹为观止的填权行情的健特生物,也有在高送转的热炒中形成了无法逾越的股价顶峰的四川长虹、南方建材等。从市场反映来看,公告高送转预案后上市公司的股价表现可归纳为以下三类:

(1)在公告前大幅上涨,公告后趋于平静。

(2)在公告前后股价持续上涨,如2003年的模塑科技、金融街、华侨城A。

(3)对高送转题材表现不敏感,如晨鸣纸业。

例如,经统计,沪深两市2002年有60只股票高比例送转,复权后有37只股票的年K线因主力借高送转出货而收阴,年平均跌幅22%,远高于大盘。在2003年两市已公布高送转预案的股票中,凡公告日以开盘价买入的,大多会出现跌幅大于沪深股指的情况。可见,不是所有的高送转股都可以介入。

为什么投资者买入有的高送转股会出现不赚反亏的情况呢?这是因为信息不对称和内幕交易造成的。有的主力资金事先得知消息,提前进入个股中,等高送转利好公布时乘机出货。

因此,高送转题材中确实存在着相当的投资机会,但也蕴涵着一定的风险。投资者在参与高送转题材炒作时,要注意控制风险。控制风险需要注意以下几个方面:

1.注意主力资金凭借利好出货。

当庄家将股价拉高以后,投资者常会因为有“恐高症”而不愿追高,而庄家又不愿降下辛苦拉高的股价兑现利润,因而常常会使用高送转的方式,降低上市公司的股价,打开个股的炒作空间,利用高送转股的利好出货。

投资实例三:从2002年中期实施10送转10的海螺型材、隆源双登、天方药业的市场表现来看,在除权之前股价都有过相当活跃的表现,除权后则以低迷探底为主(见图1-2)。因此,对除权前已有巨大涨幅的高送转个股,投资者在除权前应坚决卖出或者不要轻易追涨。

图1-2

2.注意上市公司借高送转股“圈钱”。

因为上市公司在配股再融资时,一般有不超过总股本30%的限制,这就会促使上市公司在配股前先扩大股本。而在融资额不变的前提下,较低的配股或增发价更加容易吸引投资者认购,上市公司通过高比例送转股,可以扩大股本、降低股价,从而有利于上市公司更顺利地从市场中圈得更多的钱。

投资实例四:北生药业尽管推出了10送1转3派1元的分配预案,但年报公布当天仅略微高开,随后便大跌。原因就在于北生药业在10送1转3派1元的同时还推出10配7的配股方案,公司股价自然会遭到投资者的冷遇(见图1-3)。

图1-3

3.注意上市公司利用高送转制造给予股东高回报的假象。

上市公司的年度分配是给予股东的回报,在国外成熟市场中,现金分红是最主要的方式,送转股则被视作是股份拆细的方法,主要目的是为了提高股票的流通性。现金分红要求上市公司有良好的赢利能力和充足的现金流,而高送转股对上市公司经营业绩的要求很低,即使公司亏损,只要具有高额的资本公积金和每股净资产也可以实施。高送转股帮助那些在资金周转上捉襟见肘的公司制造了给予股东高回报的假象。但是这些股票即使推出高送转方案,也对市场缺乏吸引力。

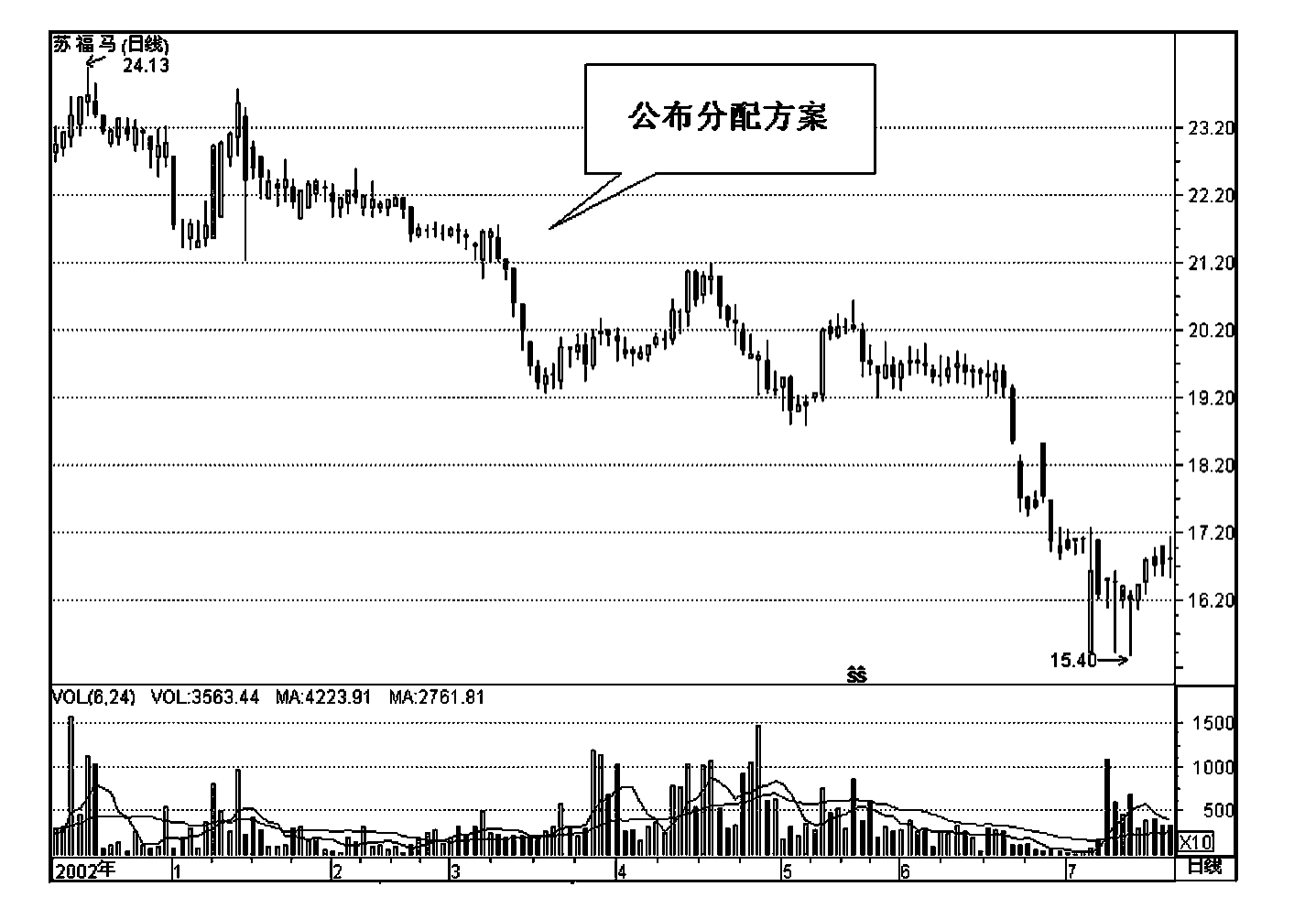

投资实例五:苏福马尽管推出10股转增4股派0.3元(含税)的分配预案,但公司2002年年报显示公司每股收益0.08元,每股经营活动产生净现金流0.05元,净利润下降19%。因此,公司公布分配方案后股价便随即下跌(见图1-4)。禾嘉股份于2003年3月5日推出10送2转增3的分配预案,公司2002年年报显示公司每股收益仅0.087元,净利只是微升2.9%,公司公布分配方案没有给股价带来任何令人兴奋的刺激。

图1-4

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。