是资本把企业变成商品,

一幕幕的收购战由此而来。

在资本市场中,

只有用业绩支撑起自己的股价,

才有可能化解被吞噬的命运。

2008年2月1日,美国微软公司突然发布公告,宣布以每股31美元收购雅虎公司的全部普通股,总价格高达446亿美元。而此前,雅虎的收盘价是19.18美元。也就是说,如果收购成功,雅虎股东的财富一夜之间将会增加62%。微软公告一出,雅虎股票当天就上涨了50%。

◆雅虎股票走势

标购

标购是指收购方向目标公司的股东发出正式的要约,以特定的价格购买目标公司的股票,简单说就是你出价多少钱,我来收购。在通常的情况下,标购是直接以高于该股票市价的报价,向目标公司股东进行招标的收购行为,其收购的价格会高于当时的市场价格,但是标购方有权选择或全部购买或部分购买或不购买接受要约的股票。

标购一般可以通过三种方式进行:一种是用现金来购买目标企业的股票的现金标购;另一种是用股票或其他证券来交换目标企业的股票的股票交换标购;还有就是用现金股票并用来交换目标企业的股票的混合交换标购。

普通股

普通股是股票的一种基本形式,也是发行量最大,最为重要的股票。普通股是指在公司的经营管理和盈利及财产的分配上享有普通权利的股份。普通股构成公司资本的基础。

普通股的基本特点是: (1)持有普通股的股东在公司支付了债息和优先股的股息之后有权获得股利,但是普通股的股利是不定的,视公司的净利润而定。 (2)当公司因破产而进行清算时,普通股东在公司的债权人、优先股股东之后有权分得公司剩余资产。 (3)普通股东拥有就公司重大问题的发言权和表决权。(4)当公司增发新普通股时,普通股东具有优先认股权。

◆杨致远

这是互联网界有史以来最大的收购新闻,整个市场为此兴奋不已。

但有人却无论如何也兴奋不起来,这个人就是杨致远。

1994年,还是学生的杨致远和同学大卫·费罗创办了雅虎公司,凭借着强大的搜索功能,雅虎很快成长为最著名的门户网站,成为二十世纪末互联网的奇迹之一。但是到了2006年,由于谷歌等竞争对手的出现,雅虎业绩开始下滑。

◆雅虎公司

1994年1月,杨致远和大卫·费罗创立雅虎,在1995年3月成立公司,雅虎总部设立在加利福尼亚州森尼韦尔市。

它是美国的跨国互联网上市公司,是全球互联网服务公司及全球门户网站巨擘。它提供一系列的互联网服务,其中包括门户网站、搜索引擎、雅虎邮箱、新闻等。

雅虎是全球第一家提供因特网导航服务的网站,在浏览量、网上广告、家庭或商业用户接触面上,都居于领导地位。

雅虎的发展可以分为三个阶段来看,早期的初创史, 中期的发展史,未来的光辉前景。

初创期是1994年至1996年间。1994年,杨致远和大卫·费罗创建了一个网站信息引索,一个可定制的数据库,取名为“杰瑞的网络指南”的网站。后来更名为“Yahoo!” , 中文翻译成雅虎。其“!”来源于“Yahoo” 已经被很多行业注册, 因此,为了取得公司的商标权,他们就在Yahoo后面加上了感叹号。后来,他们用这个网站的命名成立了公司。1996年,雅虎公司首次公开募股。

发展期是1997年至1999年两年间。在90年代末,雅虎渐渐的发展成门户网站。

1997年,雅虎并购了网络通信公司Four11, Four11公司的网络信箱服务Rocketmail最终成为了Yahoo!信箱。Yahoo!亦并购ClasslcGames.com,也就是Yahoo! Games的前身。次年并购了直销公司Yoyodyne Entertainment。 1999年并购网络寄存服务商GeoCities。同年,雅虎发布了Yahoo! Messenger。第二年,雅虎并购了eGroups公司,之后成为了Yahoo! Groups。

从2000年到现在,雅虎一路走来,其中有辉煌也有波折。在2001年,雅虎收购奇摩站,两站合并为Yahoo!奇摩。时隔5年后, Yahoo!奇摩宣布收购无名小站。

2008年,美国微软公司突然发布公告称将收购雅虎公司的全部普通股,结局是未果,这也正是本文的事件。

2012年雅虎发布了自己的浏览器: Yahoo! Axis。同年,阿里巴巴集团与雅虎达成股权回购协议。在交易中,除税及费用后雅虎可稳入袋约43亿美元现金。

2012年年底,雅虎公司退出韩国业务。

2013年3月,雅虎收购了尼克·达洛伊西奥研发的一个应用程序“Summly”; 5月,雅虎正式宣布收购Tumblr;7月,收购开发运动游戏程序公司BIGNOGGINS;收购苹果手机视频应用程序公司Qwiki和电子邮件服务商xobni。

2007年6月,杨致远重新担任雅虎CEO,他对销售团队进行了调整,将雅虎的重心定位在搜索、横幅和视频广告,而且开始策划大张旗鼓的外部扩张。他公开表示,“雅虎拥有着强大的客户品牌,庞大的全球受众和高利润的运营模式,雅虎的业绩将会加速增长。”

就在杨致远紧锣密鼓地内外整顿的时候,微软提出了收购方案,这一下子打乱了他的整个规划,杨致远当然不能接受。于是,2月11日,雅虎拒绝了微软的收购,理由是,雅虎绝不仅仅值这些钱,微软“严重低估”了雅虎的价值!

但是,财大气粗的微软依然不肯罢手。2008年4月5日,微软将报价提高到每股33美元,并对雅虎发出了“最后通牒”:如果三周内雅虎还不接受报价,微软将以委托书收购的方式。委托书收购就是通过收集股东的投票委托权还进行强行收购,这也是恶意收购的常用手段。在外界看来,微软对雅虎是志在必得。

◆微软公司

◆谷歌公司

委托书收购

委托书收购是指收购者以大量征集股东委托书的方式,取得表决权,在代理股东出席股东大会时,集中行使这些表决权,以便于通过改变经营策略、改选公司董事会等股东大会决议,从而实际控制上市公司经营权的公司收购的特殊方式。其核心在于收购者可以借助第三方力量以低成本取得对目标公司的实际控制权。委托书收购是一把双刃剑,它总是在完善法人治理结构与损伤公司及股东利益间游走,它的优点同时也使其容易沦为有效的、廉价的工具,被用来争夺公司经营权,干扰公司的正常运行;或是被用来“做局”,操纵股票价格,在二级市场牟取暴利。

恶意收购

恶意收购相对于善意收购而言,又称敌意收购,是指收购公司在未经目标公司董事会允许,不管对方是否同意的情况下,所进行的收购活动。这种收购往往是经过收购者和目标公司股东双方的合作, 旨在通过收购目标公司股东手中所持的股份,取代目标公司的投资者地位而成为目标公司的股东, 因此在法律上的效果即引起了股权关系的变更。

在完成收购行为上,恶意收购的当事双方通常会采用各种攻防策略,具有强烈的对抗性特点,以此希望取得控制性股权,成为大股东。所以,除非目标公司的股票流通量高可以容易在市场上吸纳,否则收购困难,而恶意收购也可能引致突袭收购。

恶意收购主要有两种方法:狗熊式拥抱,这是一种主动的、公开的要约。收购方允诺以高价收购目标公司的股票,董事会出于义务必须要把该要约向全体股东公布,而部分股东往往为其利益所吸引而向董事会施压要求其接受报价;狙击式公开购买,即指在目标公司经营不善而出现问题或在股市下跌的情况下,收购方与目标公司既不做事先的沟通,也没有警示,而直接在市场上展开收购行为。狙击式公开购买包括标购、股票收购及投票委托书收购等形式。

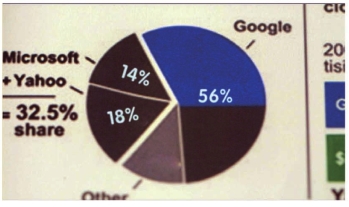

◆几大公司的排名图

微软是软件业老大,早在几年前,它就将互联网确定为公司的战略发展方向,它们开发出MSN搜索引擎作为打入互联网的武器,可是几年下来,效果并不理想。在当时的美国搜索引擎市场,谷歌排名第一,占有56%的市场份额,雅虎第二,市场份额是18%,微软第三,只有14%的市场份额。要改变这种状况,最好的方法就是收购。

于是,微软看上了排名第二的雅虎,并一直等着出手的时机。到了2007年年底,雅虎的股价从34美元一路下跌,最低降到18美元,市值大幅缩水。于是,财大气粗的微软这个时候出手了。

比尔·盖茨曾经有句名言:“打不赢就把它买下来。”成立30多年来,微软已经并购了上百家公司,被称为华尔街的“并购王”。这次,微软以每股33美元的高价进攻雅虎,华尔街的市场分析师们纷纷地认定,雅虎已经是在劫难逃。

杨致远却不肯屈服。他找到美国在线,让其帮忙回购雅虎的股票。甚至有传言,雅虎很可能使出杀手锏,把看家业务——关键字搜索外包给另一个更为强大的竞争对手——谷歌。

但是,微软诱人的出价使雅虎的股东出现了分裂,许多中小股东表示愿意接受微软的报价,甚至有股东要起诉雅虎董事会损害股东的利益,之前一直不为所动的雅虎董事会开始动摇。杨致远的态度也软了下来,他表示,“只要符合我们股东的最大利益,我们并不反对与微软交易。”

随后,雅虎董事会召开会议,最后确定,如果微软把收购价格提高到每股37美元,就同意收购。第二天凌晨5点,雅虎的两位创始人,杨致远和大卫·费罗乘专机奔赴西雅图,带着最新的报价去跟微软的CEO鲍尔默谈判。

◆杨致远和大卫·费罗

双方在机场的一个会议室见面,气氛很融洽,但谈判并不顺利。杨致远始终坚持每股37美元不肯让步,但是鲍尔默却再也不愿提高价格。

◆鲍尔默

实际上微软真正感兴趣的只是雅虎的搜索业务,每股37美元意味着总价飙升到530亿美元,这简直是天价!要知道,2008年正是美国次贷危机爆发的时刻,500亿美元都能将通用汽车买下来了。况且, 自从宣布收购以来, 由于市场认为微软出价过高,微软的股价一直在下跌,此时,再提高收购价格,对微软来说,代价太大了。

美国次贷危机:

美国的次贷危机以2007年4月第二大次级房贷公司新世纪金融公司破产事件为标志,之前由于美国房屋贷款逾期支付不断增加才导致此次危机的发生,并且次贷危机由房地产市场蔓延到信贷市场,进而演变为全球性金融危机。

受此影响,很多次级抵押贷款市场的借款人都无法按期偿还借款,购房者难以将房屋出售,或者通过抵押获得融资。于是普通居民的信用降低。 同时,住房市场低迷,与随之而来的金融市场危机对更广泛经济所造成的风险。全球股市因为美国次级房屋信贷的危机而大幅波动,全部股票市场下跌。从2008年1月1日至10月11日为止,美国企业股票持有人随着总市值20兆下调至12兆美元,蒙受了约8兆美元的损失。在其他国家的损失幅度平均为40%左右。股票市场的损失和住房价值下降进一步压缩消费者开支预算,而这个是经济引擎的一个重要环节。

因而,次贷危机不仅从美国金融业蔓延到美国实体经济,并殃及到全球经济,造成美国、欧盟以及新兴市场国家的经济成长放缓,同时伴随全球性的通过膨胀,对全球未来经济前景形成深远的影响。

次贷危机目前已经成为国际上的一个热点问题。

由于价格上的僵持,谈判始终没有实质性进展。当天下午,杨致远返回雅虎总部,随后,他接到了鲍尔默电话。

鲍尔默在电话中说,“我们结束了。”

听到这句话,杨致远还以为交易成功了,但接着,鲍尔默补充了一句,“微软决定撤回报价,放弃收购。”

一场历时3个多月,把整个互联网界搅得天翻地覆的收购悄然落下了帷幕。杨致远虽然保住了雅虎的独立,但却付出了巨大的代价,从5月中旬到7月,雅虎股价下跌了27%,大大低于微软的出价,并且在此后的四年中,再也没有超过这个价格。

资本市场

资本市场是限期在一年以上各种资金借贷和证券交易的场所。资本市场上的交易对象是一年以上的长期证券。因为在长期金融活动中,涉及资金期限长、风险大,具有长期较稳定收入,类似资本投入,故称之为资本市场。资本市场是一种市场形式,而不是指一个物理地点,它是指所有在这个市场上交易的人、机构以及他们之间的关系。

资本市场按融通资金方式的不同,可分为银行中长期信贷市场和证券市场;若以金融工具的基本性质分类,又可区分为股权市场及债券市场。资本市场的资金供应者为各金融机构,如商业银行、储蓄银行、人寿保险公司、投资公司、信托公司等;资金的需求者主要为国际金融机构、各国政府机构、工商企业、房地产经营商以及向耐用消费零售商买进分期付款合同的销售金融公司等。

在资本市场中,任何一家公司都将面临着被收购的危险,而化解这种危险的最好方法,就是用业绩支撑起自己的股价。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。