1.1 2004年我国A股证券市场与科技板块整体运行动向

A股证券市场是科技企业进行股融资以及其他资本运作的重要的通道,因此A股市场中发行规模与速度、供求紧张程度,投资品——股票价格走势、投资者行为和理念的变化,是所有科技类上市公司直接面临的外部环境变量。

1.1.1 A股证券市场平稳扩容,但平均价格不断下降,科技股运行良好,市场投资理念有开始成熟的迹象

截至2004年12月31日,沪市上市公司达到827家,深市达到524家,总计1351家,比2003年新增73家上市公司。而2003年新增上市公司数量为67家,2002年上市公司数量比2001年增加70家,由此可见,近几年来就上市公司增加数量来讲较为平稳。

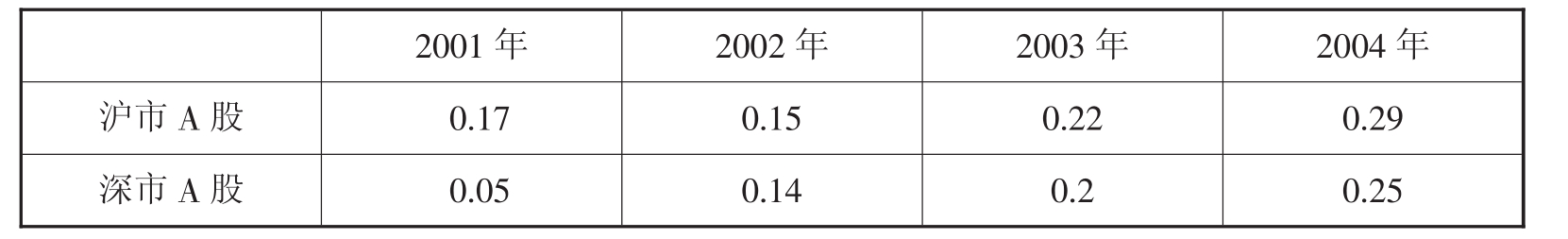

由于A股市场还未走出过去若干年形成的结构失衡、过度投机、投资品种单一等缺陷,市场供求松弛,投资者信心下挫,导致平均股价不断下跌。几年来的具体情况见表1-1,2004年股票加权平均价格为6元,[1]近4年来,以沪市、深市在年末公布的数据来看,平均股价下降的速度较快,而且具有持续下降的趋势。

表1-1 2001~2004年沪深两市平均股价变动 单位:元

资料来源:据金融界网站、巨朝数据历年数据计算。

2004年在全体股价下降的过程中,科技板块却基本逆市而上,以证监会的行业分类标准来看,52家信息技术类上市公司股票的价格上涨程度较股指为高,涨幅达23.48%,其中中兴通讯(000063)、大唐电信(600198)的涨幅在科技板块中最为突出。这说明科技板块的成长潜力为投资者所认可。

2004年12月31日A股市场总股本为7130.02亿股,总流通股本2001.27亿股,分别比2003年12月31日增加了约1.12倍和1.15倍。尽管流通股份大量增加,但是在流通市值方面,2004年为11001.8亿元,比2003年下降了12.11%;总市值方面,2004年为40082.71亿元,比2003年下降了14.19%。

2001~2004年历年的股市实际收益情况见表1-2。从表1-2中可以看到4年以来上市公司的收益质量是不断得到改进的,沪深两市每股平均受益都有大幅度上升。在某种程度上,股市价格总体的下降具有一定的合理性。由于股价下降,而且上市公司收益质量的好转,导致了市盈率的下降,2004年沪深两市平均市盈率(P/E)已降至26.63,已与市场公认的标准普尔(S&P)500二十多倍的P/E值和恒生指数(HIS)十多倍的P/E值越来越接近。信息技术、电子业和医药业科技类上市公司(不一定是本报告所定义和筛选的科技类上市公司)的市盈率分别是38.25、32.64和32.34,远高于平均水平。[2]

表1-2 2001~2004年沪深两市平均每股收益情况 单位:元

资料来源:据金融界网站、巨朝数据历年数据计算。

根据以上的分析我们似乎可以看到,市场转入持续低迷状态既是前期资本市场积累诸多风险与问题逐步释放的缘故,同时收益率提高、市盈率下降和国际水平的靠拢也很可能说明了A股市场中的投资正在重建以价值投资为核心的新型的投资理念和投资行为;而就股价而言,2004年科技类上市公司基本得到投资者认同,因此该板块股价水平逆市而上。但是,科技板块一般波动幅度较大,可以从本书后部分的分析中看出。

1.1.2 中小企业板开设为科技类中小企业利用资本市场画出了蓝图

2004年6月25日深圳中小企业板的开设是科技、金融等部门一直为创业投资和创业板所做工作的一项阶段性成果,截至2004年12月30日,在中小企业板上市的公司有38家,拟募集资金总量约为91亿元,总发行股本为322336万元,流通股本为95868万元,流通股本总价值为120.31亿元,平均发行价约为9.5元。上市的小企业行业分布有机化工、PVC片材、服装辅料、化学药品、小家电、光学产业等制造业,一些公司所在的行业虽然是我国具有比较优势的劳动力密集型行业,但其本身是该行业中的技术领先者;还有相当一批企业是处在新兴技术行业中,不仅技术先进,而且有着较好的市场和商业空间。最说明这一板块与我国科技型中小企业密切相关的因素是,中小企业板已上市企业中,大约有50%承担过国家火炬计划项目,充分显现了科技型中小企业群体对中小企业板发展的支撑作用。

但是,近来在主板市场发行的大部分上市公司规模都可以算是中小企业,所有已在主板上市的中小盘股板块与中小企业板块的上市公司并无实质性的差异,中小企业板也存在着诸多需要完善之处:首先,其扩容量目前看将被严格控制,这将导致中小企业板的覆盖面和受惠面极为有限;其次,上市条件严格,没有建立起中小企业服务本来需要的更加灵活的制度和交易机制;最后,中小企业板与主板之间的联动与分层不明显,且本身也缺乏底层资本(产权)市场的支撑。

1.1.3 与技术因素有关的境外并购投资(境外)总量、强度增加

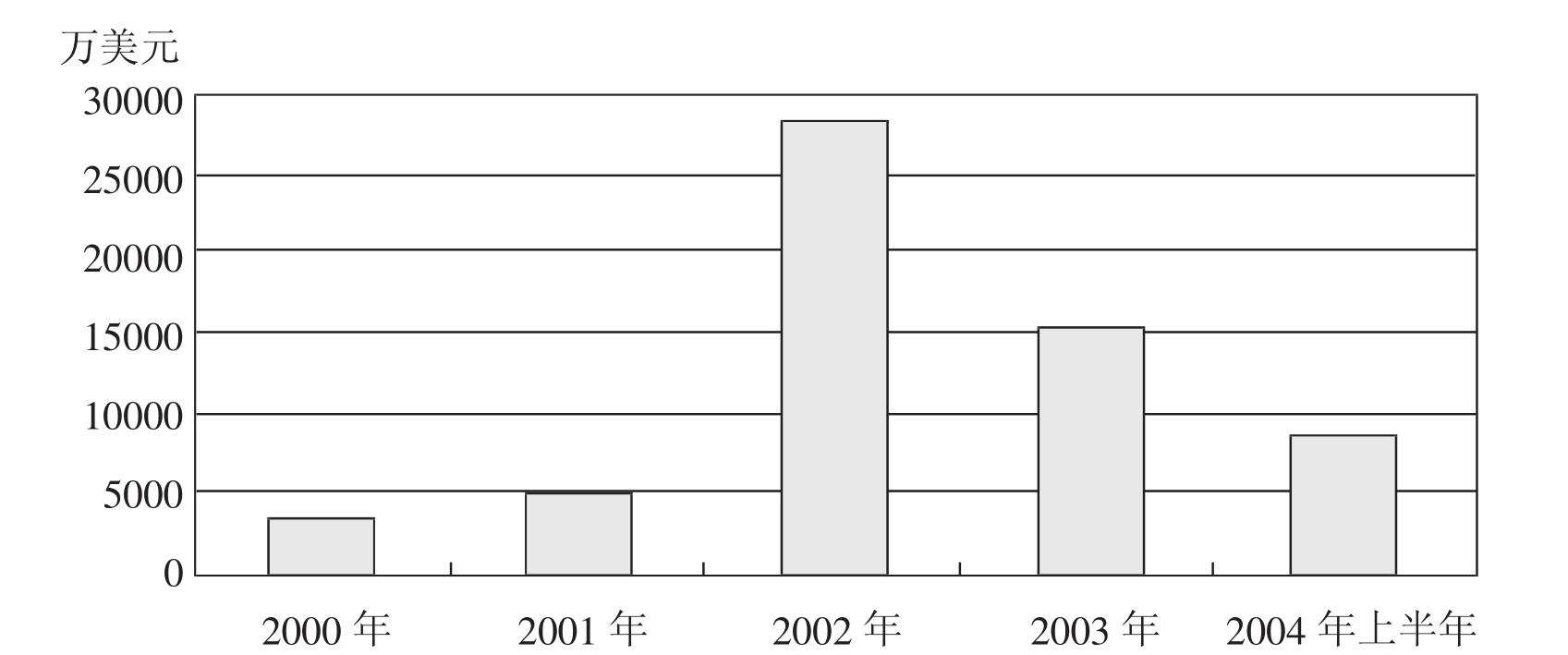

近年来,我国企业(居民)采用新建投资、收购兼并等方式在海外投资的活动量不断加大,根据《亚洲风险投资期刊》的估计,我国近年各类企业在海外并购从2000年之后明显提速,交易总量从2000年的3440万美元增长到2003年的15.56亿美元,2004年上半年达到8940万美元。趋势见图1-1。

图1-1 2000~2004年上半年中国企业进行的海外并购交易金额

资料来源:M&A Asian,Asian Capital Journal.

如果认为2004年下半年也保持同样的势头,则2004年会超过17亿美元。2002年达到了28.44亿美元是因为该年份进行了大规模海外油气资源的并购,不能视为常规性并购行为,剔除这一因素之后,可以看到实际上从2000年到目前海外并购呈现平稳的上升态势。

与以往投资领域主要集中在贸易、资源开发、旅游、餐饮、劳务、工程承包等行业有所不同,一些地区有过出口经历的高新技术企业开始加速在海外设立(或收购)高新技术企业,以便在海外开展研发活动、掌握关键性的知识产权和开拓海外生产、销售渠道等,国内A股上市公司的表现尤为突出。据“中证网”统计,[3]截至2004年12月10日,共有38家上市公司参与境外投资,涉及投资项目43项,投资金额折合人民币约为70.01亿元,分别比上年同期增长23项和47.97亿元,增幅分别为115%和217.65%。与2003年相比,2004年境外投资大额项目明显增多,投资额超过亿元的投资项目有8个,而2003年仅有4个。2004年境外投资最大的3个项目分别是:TCL集团与Thomson公司合资设立TTE集团、上海贝岭与上海华虹NEC电子有限公司11.22%股权参与在境外组建新公司、泸天化在玻利维亚投资建设尿素项目。统计显示,上市公司对外投资地首选是中国香港,其次是亚太地区和欧洲,与我国对外贸易的格局基本一致。投资领域主要集中在电子通信、医药、贸易领域,共有投资项目18项,投资金额为52.49亿元,这说明我国在电子通信等高科技领域的市场竞争力在不断增强,影响力在不断扩大,一大批科技企业如TCL集团、京东方、清华同方、上海贝岭、同仁堂以及中小盘股马应龙、士兰微等在境外设立了公司。

1.1.4 海外证券市场上市对科技型企业吸引力加大,并可能构成对国内资本市场的竞争压力

从20世纪90年代初开始,我国企业就开始走向了国际资本市场,这一潮流在2001年以来突出的表现在我国民营中小企业赴海外上市的热潮,科技企业一马当先。据不完全统计,[4]截至2004年底,中国香港、美国、新加坡三个主要海外上市地共有265家中国企业上市挂牌,总市值达3492.04亿美元。相比国内沪深交易所A股和B股1377家上市公司,流通市值11688.64万元(折合1413.38亿美元),海外上市规模已经大大超过了国内市场,海外市场已经是国内市场(流通市值)的2.47倍。从海外上市融资额看,以中国香港为例,1993年以来,中国股票在香港的总融资额在1997年、2000年和2004年三年分别超过国内股市融资额,12年合计中国企业从香港融资8590.10亿港币,相当于人民币9105.50亿元,超过了内地股市8958.32亿元的融资额。在海外证券市场上市的科技类企业主要包括:网络行业如新浪、搜狐、网易、盛大网络等国内顶级的网络公司;电子通信行业如中芯国际、UT斯达康等。

海外市场对国内资本市场的比较竞争力主要在于:①按现行发审制度,企业上市除正常的发审程序之外,还要经过一年的“辅导期”,加之对发行公司的遴选和对上市节奏控制等因素,一家企业一般都要在3~4年以上的等待时期,而海外市场的申请时间一般为一年甚至半年;②再融资制度不合理,我国对企业再融资几乎视同新发,审批程序和时间(除辅导期之外)相同,而国外市场再融资时间一般只是首次发行的1/10以内;③国外资本市场不仅资本实力雄厚,且上市门槛较低,具有全流通的股权安排,而上述均为国内资本市场目前所不具有的。

2004年我国资本市场发展提出了“提高上市公司质量”的思路,可想而知,扩大有技术含量、较大成长潜力的科技类企业上市规模的重要性不言而喻,但是海外市场强大的吸引力有可能使最有实力和最优质的科技公司抛开国内市场。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。