所谓最佳资本结构是指企业在一定时期最适宜其生存条件,使其综合资本成本最低,同时企业价值最大的资本结构。它应作为企业的目标资本结构。

根据现代资本结构理论分析,企业最佳资本结构是存在的,在资本结构的最佳点上,企业的综合资本成本达到最低,同时企业价值最大。

最佳资本结构的确定有以下两种方法:

比较资本成本法是计算不同资本结构(或筹资方案)综合资本成本,并以此为标准相互比较进行资本结构决策。

企业的资本结构决策,可分为初次利用债务筹资和追加筹资两种情况。前者可称为初始资本结构决策,后者可称为追加资本结构决策。

(1)初始资本结构决策。在实际中,企业对拟定的筹资总额,可以采用多种筹资方式来筹集,同时每种筹资数额亦可有不同安排,由此形成若干个资本结构(或筹资方案)可供选择。现举例说明:

某企业初创时有如下三个筹资方案可供选择,有关资料经测算汇入表9-4。

某企业初创时有如下三个筹资方案可供选择,有关资料经测算汇入表9-4。

表9-4 某企业初创时的三个筹资方案比较

下面分别测算三个筹资方案的加权平均资本成本,并比较其高低,从而确定最佳筹资方案,亦即最佳资本结构。

方案一:

①各种筹资占筹资总额的比重。

长期借款 40÷500=0.08

债券 100÷500=0.2

优先股 60÷500=0.12

普通股 300÷500=0.6

②加权平均资本成本。

0.08×6%+0.2×7%+0.12×12%+0.6×15%=12.32%

方案二:

①各种筹资占筹资总额的比重。

长期借款 50÷500=0.1

债券 150÷500=0.3

优先股 100÷500=0.2

普通股 200÷500=0.4

②加权平均资本成本。

0.1×6.5%+0.3×8%+0.2×12%+0.4×15%=11.45%

方案三:

①各种筹资占筹资总额的比重。

长期借款 80÷500=0.16

债券 120÷500=0.24

优先股 50÷500=0.1

普通股 250÷500=0.5

②加权平均资本成本。

0.16×7%+0.24×7.5%+0.1×12%+0.5×15%=11.62%

以上三个筹资方案的加权平均资本成本相比较,方案二的最低,在其他有关因素大体相同的条件下,方案二是最好的筹资方案,其形成的资本结构可确定为该企业的最佳资本结构。企业可按此方案筹集资金,以实现其资本结构的最优化。

(2)追加资本结构决策。企业在持续的生产经营过程中,由于扩大业务或对外投资的需要,有时会增加筹集新资,即所谓追加筹资,因追加筹资以及筹资环境的变化,企业原有的资本结构就会发生变化,从而原定的最佳资本结构也未必仍是最优的。因此,企业应在资本结构不断变化中寻求最佳结构,保持资本结构的最优化。

一般而言,按照最佳资本结构的要求,选择追加筹资方案可有两种方法,一种方法是直接测算比较各备选追加筹资方案的边际资本成本,从中选择最优筹资方案;另一种方法是将备选追加筹资方案与原有最优资本结构汇总,测算各追加筹资条件下汇总资本结构的综合资本成本,比较确定最优筹资方案,下面举例说明。

某企业现有两个追加筹资方案可供选择,有关资料经测算整理后如表9-5所示。

某企业现有两个追加筹资方案可供选择,有关资料经测算整理后如表9-5所示。

表9-5 追加筹资边际资本成本计算表

追加筹资方案的边际资本成本也要按加权平均法计算,根据资料两个追加筹资方案的边际资本成本计算如下:

方案一:

方案二:

两个追加筹资方案相比,方案二的边际资本成本低于方案一,因此,追加筹资方案二优于方案一。

若该企业原有的资本结构为:长期借款50万元,债券150万元,优先股100万元,普通股(含留用利润)200万元,资金总额500万元。现将其与追加筹资一、二方案汇总列示于表9-6。

表9-6 追加筹资方案

原资本结构:

方案一:

方案二:

比较两个方案追加筹资后新的资本结构下的边际资本成本,结果是方案二追加筹资后的边际资本成本10.03%低于方案一追加筹资后的边际资本成本10.9%,因此,追加筹资方案二优于方案一。

由此可见,该企业追加筹资后,虽然改变了资金结构,但经过科学的测算,作出正确的筹资决策,企业仍可保持其资金结构的最优化。

评价企业资本结构优劣的标志之一,是看其能否在一定的息税前收益水平下为所有者提供较大的收益。

在非股份制企业中,投资者的收益是用权益资本收益率来衡量的。因此,非股份制企业优化资本结构的方法之一,就是分析不同资本结构下权益资本收益率的大小,找出在一定息税前收益水平下使权益资本收益最大的资本结构。现举例说明。

某企业拟筹资400万元,这笔资金的息税前收益为56万元,该企业负债资本与权益资本的比例有以下四种安排。

某企业拟筹资400万元,这笔资金的息税前收益为56万元,该企业负债资本与权益资本的比例有以下四种安排。

(1)全部为权益资本。

(2)权益资本300万元,负债资本100万元,此时负债资本的利息率为8%。

(3)权益资本200万元,负债资本200万元,此时负债资本的利息率为10%。

(4)权益资本100万元,负债资本300万元,此时负债资本的利息为13%。

应选择哪种资本结构呢?通过计算四种资本结构下的权益资本收益率,即可确定最优资本结构。

由以上计算可以看出,权益资本为200万元、负债资本为200万元的资本结构为最佳资本结构。

在股份制企业,普通股股东的收益大小是以每股税后净收益来衡量的,因此每股利润分析法是股份制企业优化资本结构的方法之一,即分析不同资本结构下每股收益最大的资本结构。

当公司用负债资本代替权益资本时,在负债比率达到50%之前,每股收益的期望值不断增大;当负债比率超过50%以后,由于负债利率的加速上升,致使支付利息过多,引起每股收益下降。因此,负债比率为50%的资本结构是使该公司股东每股收益最大的最优资本结构。

若企业发展生产需追加资金,考虑采用什么筹集方式时,也可通过分析不同情况下每股收益大小来取舍。

如上述公司,原有资本800万元,其中普通股300万元(面值1元,300万股),留存收益200万元,银行借款300万元,年利率8%。现准备扩大经营规模,增资500万元,筹资方案有三种:

(1)全部发行普通股。增发200万股普通股,每股面值1元,发行价格2.5元。

(2)全部发行债券。发行500万元债券,年利率11%。

(3)一部分发行普通股,一部分发行债券,增发100万股普通股,每股面值l元,发行价格2.5元;发行债券250万元,年利率10%。

设公司所得税税率为25%,选择哪种筹资方案?我们可采用每股收益无差别分析方法。这种方法是利用每股收益的无差别点进行分析。所谓无差别点,就是使不同资本结构下的每股收益相等的息税前收益额。

①分别列出以上三种方式的每股收益与息税前收益的关系式。

如果采用第一种方案,该公司资本结构将为普通股500万元,资本公积300万元,留存收益200万元,银行借款300万元,普通股每股收益:

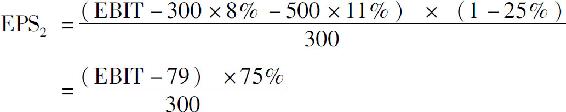

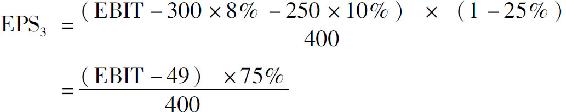

如果采用第二种方案,该公司资本结构将为普通股300万元,留存收益200万元,银行借款300万元,债券500万元,普通股每股收益:

如果采用第三种方案,该公司资本结构将为普通股400万元,资本公积150万元,留存收益200万元,银行借款300万元,债券250万元,普通股每股收益:

②确定不同资本结构的无差别点。

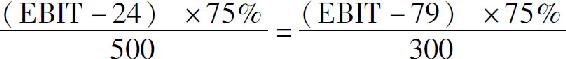

令EPS1=EPS2

即

可得方案1与方案2的无差别点:

EBIT=161.5(万元)

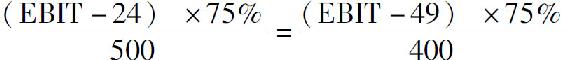

令EPS1=EPS3

即

可得方案1与方案3的无差别点:

EBIT=149(万元)

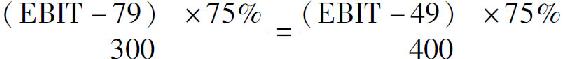

令EPS2=EPS3

即

可行方案2与方案3的无差别点:

EBIT=169(万元)

根据以上计算可见,当公司的息税前收益预计将低于149万元时,采用第一种方案,即增发普通股,能提供较大的每股收益;当公司的息税前收益预计将大于149万元,但小于161.5万元时,采用第三种方案,即增发普通股和发行部分债券,能提供较大的每股收益;当公司的息税前收益将大于169万元时,采用第二种方案,即全部发行债券,能提供较大的每股收益。

应当指出,资本结构决策是企业财务决策中一项比较复杂的工作。比较资本成本法和收益最大分析法直接以加权平均资本成本的高低或每股收益的大小为依据,虽然集中考虑了资本成本和财务杠杆利益,但还是不够全面。在资本结构决策的具体实务中,还应结合考虑财务风险等因素,并总结实际工作经验,认真分析各种因素。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。