【巴菲特语录】

投资人的目标是建立可以在未来几十年还能产生总体盈余最高的投资组合。在这个巨大的交易舞台中,我们的任务就是寻找这类企业:它的盈利状况可以使一美元的留存收益至少能转化为一美元的市场价值。

【活学活用】

巴菲特在分析企业价值的时候之所以选择这种方法,是因为总体盈余法为价值投资者检验投资组合提供了一个指标。尤其是当股票价格常常无法完全同步反映公司基本面的时候,这一指标就显得至关重要。

总体盈余指什么呢?以伯克希尔公司为例。伯克希尔公司的总体盈余是该公司及其转投资公司营运盈余的总和,加上投资股票巨大的保留盈余,以及该公司在保留盈余没有派发股息的情形下必须付出的税金预提部分。其保留盈余来自于惊人的股票投资报酬,包括可口可乐、联邦房屋贷款公司、吉列刮须刀公司、华盛顿邮报以及其他资质不错的公司。根据现在的一般会计原则,伯克希尔公司还不能在损益表中公布其每股保留盈余。尽管如此,巴菲特指出,保留盈余还是有其明显的衡量价值的。

在美国的数千家上市公司中,仅有一小部分实现了稳定增长。其中包括艾博特实验室、默克公司、菲利浦·莫里斯、麦当劳、可口可乐、埃默森电气、自动数据处理以及沃尔格林公司。如果你绘制了这些公司多年来利润增长图表,你就会发现一个几乎连续的趋势——无论在经济走强还是走弱时期,利润都按着一个稳定的比率增长。能在相当长时期内保持这样的稳定水平的公司极有可能在将来做得同样好。

投资者们经常会犯这样的错误:他们对公司增长水平的推断超越了公司真实的增长率,并且他们假定一家公司能够突然地与过去一刀两断。实际上,投资者应当预期到一个相反的结果:或早或晚,公司的总体盈余最终会降下来,因为在未来的发展过程中,公司要寻找新的市场,不断扩大销售会变得越来越困难。

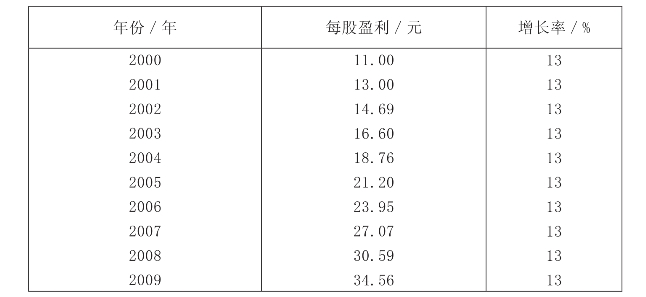

假设在过去的10年间某公司每年的利润增长都保持在12%~14%之间。可以合理地推断该公司在下一个10年间将保持一个平均的增长率(13%)。因此,可以相当快地计算出公司的真实价值,因为你已经估计出关键的要素——未来的利润——并且具有相当高的可信性,如下表所示。

在10年间,该公司每股的盈利增长11倍。如果投资者为2009年的股票设定一个同2000年相同的市盈率,股价也同样会上涨11倍。如果公司在过去具有很高的稳定性,那么公司未来的盈利与预测相吻合的可能性就会很高。

通过计算过去的平均利润,可以获得一个更加合理的定价,并且可以避免把那些无法持续的增长趋势延伸至将来。这样的情况太多了,投资者们疯狂地追逐像英科这样的公司,因为它的每股盈利达到了5美元,但是却忘记了在某一时刻它的利润注定要迅速下降。运用平均利润的另一个好处就是,你不必去预测经济在未来的运行状况,只需估算企业的总体盈余水平。

投资者往往比较看重股票的价格,以此来判断企业是否值得投资。但巴菲特认为,单凭股票的价格是不能分析出其背后的真实价值的,应该采取比较科学的方法,例如利用“总体盈余”法进行估算。

作为一般投资者,在对未来的盈余状况进行评估时,投资者们应当首先研究过去。许多投资实践表明,一个公司增长的历史记录是其未来走向的最可靠的指示器。这种思路可以帮助投资者了解所研究的对象,它是一个像默克那样的稳定增长的公司,还是一个像英科那样的高负债的周期性增长的公司。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。