第四节 债券的净价交易与全价交易

一、债券的净现值定价模型

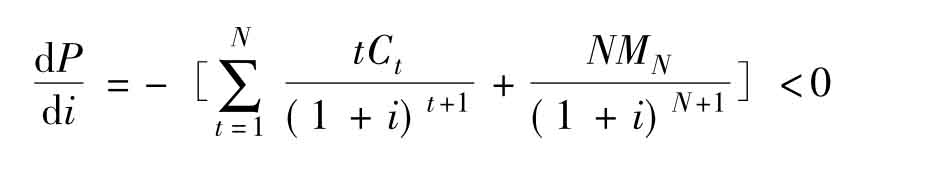

净现值方法同样适用于债券内在价值的评定。其一般公式如下:

其中,P为债券的当前市场价值,Ct为债券在第t期发生的现金流量(例如利息收入),N为债券的期限数,MN为债券到期日发生的现金流量(例如本金的支付等),i为该债券所适用的市场利率。

二、债券的全价交易与净价交易

(一)债券全价与净价的含义

我国债券市场的很长一段时间实行的是全价交易。为与国际市场接轨,财政部等三部委于2001年发布《关于试行国债净价交易有关事宜的通知》,引入净价交易。银行间债券市场于2001年7月开始实行净价交易,沪深交易所市场于2002年开始实行净价交易。2007年3月,财政部、人民银行和证监会联合发文,将净价交易适用范围扩展到贴现发行的国债,同时明确规定贴现国债应计利息计算的具体方法。至此,我国的债券市场全面实行净价交易制度。

实际上,实施净价交易的主要好处就在于能够方便利息所得税与资本利得税的辨析与缴纳。但这在我国目前并不是一个迫切的问题。

简单地说,所谓全价,就是指在债券交易的报价当中包含有截止结算日的应计利息;所谓全价交易,就是指投资者以“全价”的形式来申报、委托交易。而所谓净价,则是指交易双方在债券交易的报价当中剔除了应计利息部分;所谓净价交易,就是要求投资者以“净价”的形式来申报、委托交易。因此,“全价”与“净价”之间的关系可以简单地用“净价=全价-应计利息”的公式来表示。其中,应计利息的计算方法与债券的类型有关。

目前,我国债券市场流通着的债券主要包括零息债券、固定利率债券、浮动利率债券以及到期一次性还本付息债券几种类型。其中,所谓零息债券,指的是贴现发行,债券发行人在债券的存续期限内不支付任何利息,仅至到期兑付日按债券面值进行偿付的债券;所谓固定利率债券,指的是债券发行人按固定的票面利率定期支付既定利息的债券;所谓浮动利率债券,指的是债券发行人根据一定的规则定期确定下一个利息支付日所要支付的利率,然后据以定期支付利息的债券;所谓到期一次性还本付息债券,指的是发行时规定有固定的票面利率,但在到期兑付日之前并不支付利息,直至到期兑付日才将本利和一并偿付的债券。

(二)应计利息的计算规则

由此,我国债券市场各种债券的应计利息的计算方法如下:

1.固定利率债券或浮动利率债券每百元面值债券的应计利息额=(每百元面值债券当年度的应计利息额/年付息频率)×(起息日或上一付息日至结算日的实际天数/当前付息周期的实际天数)。

2.到期一次性还本付息债券每百元面值债券的应计利息额=(起息日至结算日的整年数×每百元面值债券在一个年度里的应计利息额)+[(每百元面值债券在一个年度里的应计利息额/当前计息年份的实际天数)×起息日或上一付息日至结算日的实际天数]。

3.贴现发行的零息债券的应计利息额=(到期兑付面额-发行价格)×起息日至结算日天数÷起息日至到期日天数。

其中,上述三个公式当中的“结算日”,指的都是本次债券交易的结算日。

(三)债券全价与其投资收益率之间的换算规则

在计算出应计利息之后,再根据本次债券交易的成交价(净价),我们就可以计算出本次交易的全价(结算价)了。全价=净价+应计利息。

计算出全价以后,我们就可以计算收益率。换句话说,债券投资收益率的计算仅与债券交易的全价有关。

一般地说,如果债券的剩余年限超过一年,则其投资收益率的计算应采用复利(IRR)的方法;而当债券的剩余年限不足一年的时候,其投资收益率的计算就可以不考虑资金的时间价值,亦即采用单利的计算方法了。

具体地,债券全价与相应到期收益率的换算方法如下:

1.到期收益率={[(到期兑付日的债券本息和–债券全价)/债券结算日至到期兑付日的实际天数]/债券全价}×当前计息年份的实际天数。

其中,就固定利率债券而言,所谓到期兑付日的债券本息和=债券的面值+(每百元面值债券在一个计息年度里的应计利息额/年付息频率);就到期一次性还本付息债券而言,所谓到期兑付日的债券本息和=债券的面值+(每百元面值债券在一个计息年度里的应计利息额×起息日至到期兑付日的整年数);就零息债券而言,所谓到期兑付日的债券本息和就是它的面值。

显然,该公式仅适用于剩余年限不超过一年的债券。

2.债券全价=到期兑付日债券本息和/{(1+到期收益率)^[(结算日至下一个理论付息日的实际天数/当前计息周期的实际天数)+结算日至到期兑付日的计息周期的整期数]}。

其中,符号“^”表示其后括弧内的表达式位于其前括弧内表达式的指数位置。显然,该公式适用于剩余年限超过一年的到期一次性还本付息债券。

3.债券全价={(每百元面值债券当年度的应计利息额/年付息频率)/[1+(到期收益率/年付息频率)]^(结算日至下一个理论付息日的实际天数/当前计息周期的实际天数)}+{(每百元面值债券当年度的应计利息额/年付息频率)/[1+(到期收益率/年付息频率)]^[(结算日至下一个理论付息日的实际天数/当前计息周期的实际天数)+1]}+{(每百元面值债券当年度的应计利息额/年付息频率)/[1+(到期收益率/年付息频率)]^[(结算日至下一个理论付息日的实际天数/当前计息周期的实际天数)+2]}+……+{(每百元面值债券当年度的应计利息额/年付息频率)/[1+(到期收益率/年付息频率)]^[(结算日至下一个理论付息日的实际天数/当前计息周期的实际天数)+结算日至到期兑付日的债券付息次数-1]}+{百元面值/[1+(到期收益率/年付息频率)]^[(结算日至下一个理论付息日的实际天数/当前计息周期的实际天数)+结算日至到期兑付日的债券付息次数-1]}。

显然,该公式适用于剩余年限超过一年的固定利率债券债券或者浮动利率债券。

三、债券投资的风险

债务人有可能发生财务危机,甚至濒临破产的境地,所以债券投资存在违约风险。这是债券投资的主要非系统性风险。

债券投资的系统性风险主要来源于两个方面。一是由于未来的市场利率发生未能预期到的变化,从而导致债券未来的市场价格走势以及每期利息收入再投资收益率的不确定;二是由于通货膨胀率的非预期性变化对债券投资实际收入的影响。

(一)债券投资的利率风险

大多数债券都有固定的利息和本金,因此市场利率的变动对债券价格的影响要更为明显。不过,市场利率的波动对不同债券的影响程度和影响方式并不相同。一般地说,债券价格变动有以下几个规律:

1.价格与市场利率反方向变化。

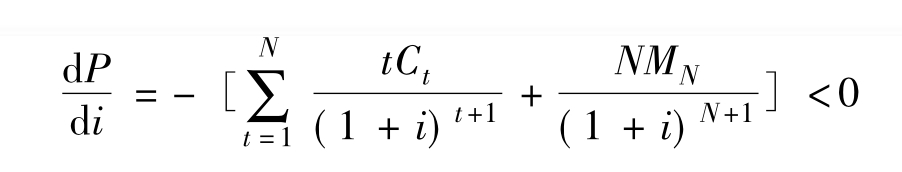

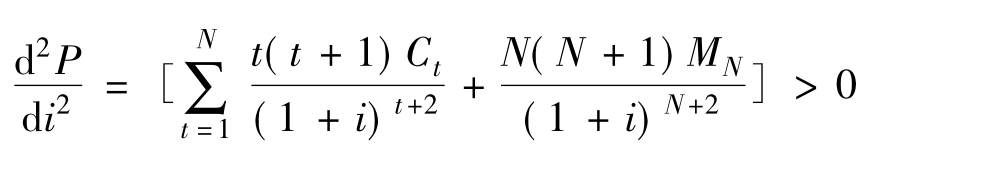

在净现值方法下,对债券的价格P关于市场利率i求一次导数,我们有:

可见,债券的价格与市场利率负相关。

实际上,如果市场利率上升,而债券的票面利率和到期归还的本金数量不变,则为保证投资者买入的债券仍能获得与其风险相称的(较前更高的)收益率,债券的均衡价格必将下跌。同理,如果市场利率下降,债券价格将会相应上升,直到与同类资产的价格相当为止。

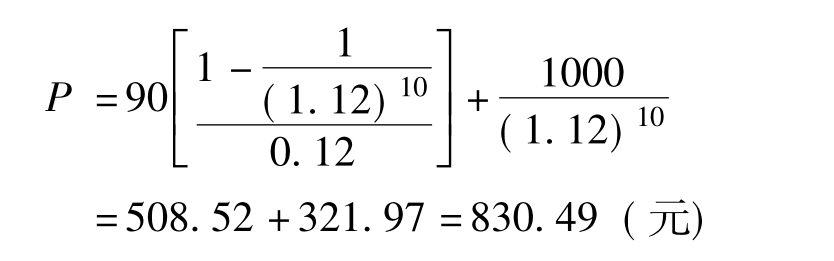

例9.1假定某债券的面值为1 000元,年利息为90元,期限为10年,目前的市场价格为900元,目前的市场利率为10.67%。现在假设市场利率从10.67%上升至12%。则债券价格将下降至:

2.一般情况下,给定市场利率的波动幅度,债券的偿还期越长,债券价格波动的幅度越大。但债券价格变动的相对幅度随期限的延长而缩小。

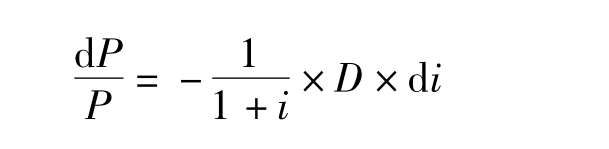

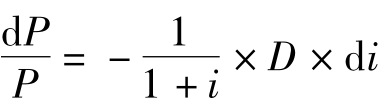

在引入后面我们即将讨论的久期(D)概念之后,这个结论就很容易理解了。正如我们即将说明的,久期(D)与债券的期限正相关,而久期(D)与债券价格的波动率 以及市场利率的变动di之间的关系为:

以及市场利率的变动di之间的关系为:

可见,对于既定的市场利率波动,债券的剩余期限越长,其价值的波动率就会越高。

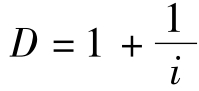

不过,随着债券期限的增加,久期(D)递增的速度递减。实际上,对于永久期限的债券而言,其久期是一个常数 。所以,给定市场利率的波动幅度,债券价格变动的相对幅度随期限的延长而缩小。

。所以,给定市场利率的波动幅度,债券价格变动的相对幅度随期限的延长而缩小。

相应地,随着债券到期时间的临近,给定市场利率的波动幅度,债券价格的波动幅度将会以递增的速度递减。

例9.2假设有三种债券,其基本情况如下:

现在假设每种债券对应的市场利率均下降10%,分别变为8.1%、9%、9.9%,则新的市场价格将分别为1 035.84元、1 000.00元和931.15元。价格波动幅度分别为3.58%、6.55%、8.76%。而10年期与5年期债券的价格波动差别为2.97%(6.55%-3.58%)而15年期与10年期债券的价格波动差别为2.21%(8.76%-6.55%)。因此,15年期债券价格的波动幅度要大于10年期债券价格的波动幅度;而10年期债券价格的波动幅度要大于5年期债券价格的波动幅度。不过,10年期债券价格较5年期债券价格的相对波动,要大于15年期债券价格较10年期债券价格的相对波动幅度。

3.在市场利率波动幅度给定的条件下,票面利息率较低的债券价格的波动幅度较大。

在本章后面,我们即将证明,对于相同的到期期限和市场利率,息票率越高,久期就越短,亦即 。再次根据式

。再次根据式 可以看出,对于票面利息率较低的债券来说,由于其久期较大,所以对于同样幅度的市场利率波动,债券价格的波动幅度较大。

可以看出,对于票面利息率较低的债券来说,由于其久期较大,所以对于同样幅度的市场利率波动,债券价格的波动幅度较大。

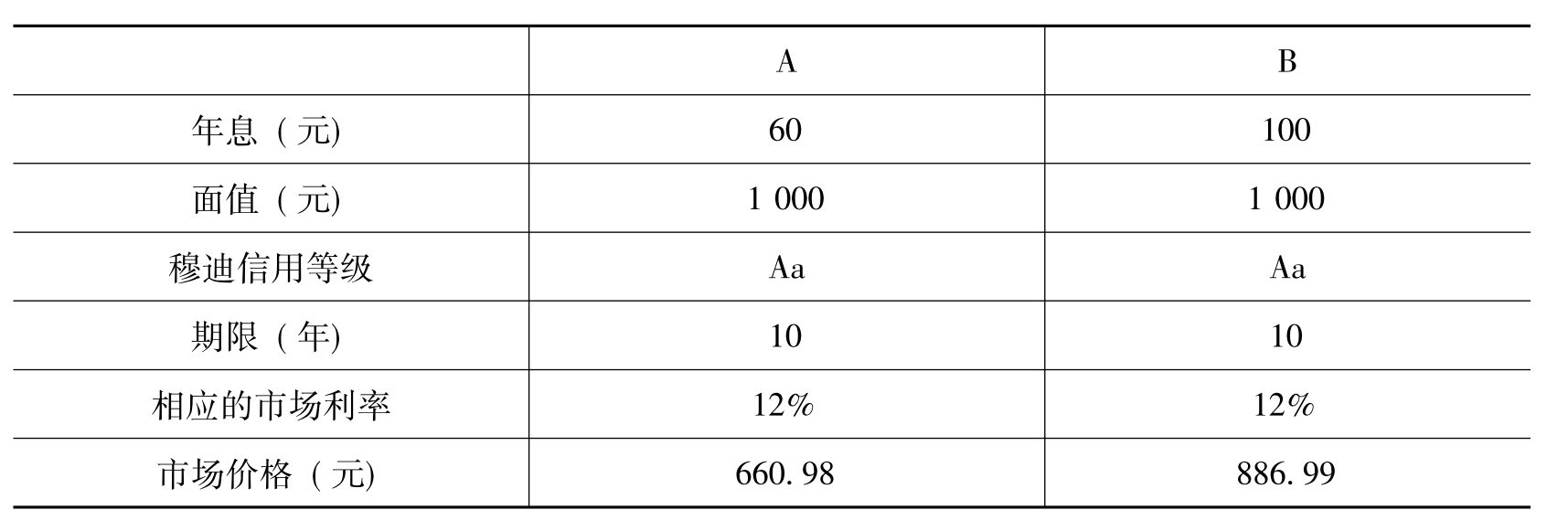

例9.3假设有两种债券,其基本情况如下:

现在假设适用于这两种债券的市场利率从12%增加到13%,则这两种债券的新市场价格将分别为620.16元和837.21元。价格波动幅度分别为-6.18%和-5.61%。如果假定市场利率率从12%下降至11%,则这两种债券的新市场价格将分别为705.52元和941.95元。价格波动幅度分别为6.74%和6.20%。因此,票面利率低的债券的价格波动要大些。

4.对同一债券,由市场利率下降一定幅度所引起的债券价格上升幅度,要高于由于市场利率上升同一幅度所引起的债券价格下跌幅度。

如前所述,在净现值方法下,对债券的价格P关于市场利率i求一次导数,我们有:

现在再对债券的价格P关于市场利率i求二次导数,我们有:

可见,在市场利率—债券市场价值的二维空间中,债券价格关于市场利率的函数P(i)是一条斜率为负、且凸向原点的曲线。显然,由市场利率下降一定幅度所引起的债券价格上升幅度,要高于由于市场利率上升同一幅度所引起的债券价格下跌幅度。

继续观察上面的例子可以看出,市场利率在12%的基础上上升1个百分点所导致的两种债券价格下降的幅度,要小于市场利率在12%的基础上下降1个百分点所导致的两种债券价格上涨的幅度。

(二)再投资收益率风险

理性投资者需要考虑债券利息收入的再投资问题。由于再投资收益率是不确定的,这就产生了所谓的再投资风险问题。

如果不特别说明,我们总是假定债券利息收入的再投资收益率与债券本金收益率或市场利率相同。

例9.4假设一投资者要在下面两种面值均为1 000元的债券中作出选择:A债券期限2年,利率为8%;B债券期限4年,利率为12%。两种债券均每年付利息一次,且信用等级均为Aa。

首先,假定债券利息收入的再投资收益率与市场利率相同。并假设在两年的持有期内市场利率保持稳定。尽管信用等级相同但投资期限等因素不同,所以适用的市场利率有差异。其中,与A相应的市场利率为11%,与B相应的市场利率为12%。因此A债券目前的市场价格为948.62元,B债券的价格为1 000元。

在市场均衡的环境下,如果投资者购买债券A,则其现金流量的结构为:第一年的80元利息以11%投资利益率进行再投资,到第二年年底时得到88.80元;第二年年底时的利息和本金收入为80元和1 000元。如果投资者购买债券B,并假设第二年年底以市场价格卖出。则其现金流量的结构为:第一年的120元利息以12%投资收益率进行再投资,到第二年年底时得到134元;第二年年底时的利息和本金收回120元和1 000元。

然后,假设债券每期的现金流量以8%的收益率作再投资。则A债券第二年年底的总现金流量为1 166.40元,这使得A债券的年持有收益率降至10.89%。而B债券第二年年底的总现金流量为1 320.93元,使得B债券的年持有收益率升至14.93%。

若现金流量能以更高的收益率去再投资,则A债券的吸引力会相应提高。假设债券每期的现金流量以14%的收益率作再投资。则A债券第二年年底的总现金流量为1 171.20元,这使得A债券的年持有收益率降至11.11%。而B债券第二年年底的总现金流量为1 223.86元,使得B债券的年持有收益率下降至10.63%。

如果持有期延长至两年以上,同时再投资收益率上升,A债券就更有吸引力了。因为两年后1 000元的本金收入可以从事再投资。

(三)购买力风险

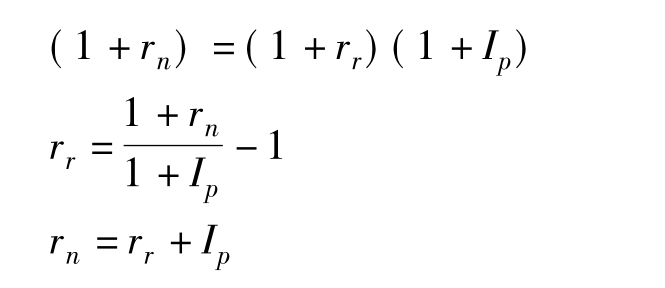

收益率有实际收益率和名义收益率之分。实际收益率是排除通货膨胀影响后的收益率。而名义收益率rn包括实际收益率rr和通货膨胀率Ip两部分内容。即

如果市场不能准确地预期通货膨胀,则债券的名义收益率就不能正确地体现投资者所要求的实际收益率。如果实际通货膨胀率低于预期通货膨胀率,则实际收益率高于预期的实际收益率。如果实际通货膨胀率高于预期通货膨胀率,则实际收益率低于预期的实际收益率。这种因通货膨胀导致的实际收益率的不确定性,就是购买力风险。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。