建立世界城市国际金融中心的指标体系是与建立世界城市国际金融中心的条件相辅相成的,只有某些经济指标达到条件所要求的范围,世界城市的国际金融中心模式的形成才有可能。

近些年来,国际金融事业蓬勃发展,评价国际金融中心的指标体系也在不断进步,并逐渐高级化。

建立指标体系的方法有很多,包括:

1.因素分析类型的指标体系。其中有一些是可用数量明确表示的,如金融产品的范围等,有一些则是质量与结构方面的指标,如政治环境、外汇自由流动等。这种依重要性设计的因素分析类型指标体系比较简明扼要,能清晰分辨对国际金融中心发展起决定作用的因素,有助于对于不同国际金融中心发展潜力的预测。

2.风险评估型的指标体系。这一类指标体系的优点是比较详尽、全面,对于预测单一国际金融中心的发展前景有利。

3.条件对比型的指标体系。该指标体系包括经济绩效指标体系、金融发展指标体系、城市发展指标体系、外部环境指标体系、政治风险指标体系,是围绕国际金融中心创立条件设立的,突出了国际金融中心发展的综合条件,包括综合国力和城市发展水平指标。指标体系的选取也较简练,宜于测度。鉴于本书的研究目的,我们选取条件对比型的指标体系展开讨论。

国际金融中心的最终功能是国际融资和贷款,因此,指标体系的建立应围绕这一最终目标展开。整个指标体系由五个子体系构成,它们互相独立又互相联系和影响。

(一)经济绩效指标体系

设立该指标体系的目的是评估和度量国际经济中心所在地的经济发展总体水平。根据国际金融中心创立条件的理论,强劲增长的本地经济可能产生旺盛的资金需求、高投资回报率,吸引国际资本的流入。因此,高水平的本地经济是国际金融中心发展的先决条件。

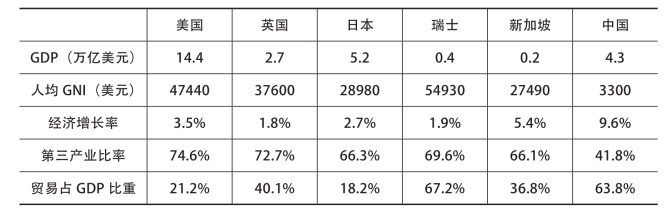

此外,根据需求反映金融体系的理论,金融体系的发展是对经济增长的自动反应,对金融服务需求的增长取决于实际产量的增长、农业和其他传统部门的货币化程度等因素。实际国民收入增长率越快,企业对外部资金的需求就越大,对金融中介的需求也就越大;在总产量增长率既定的情况下,不同部门或行业的增长率差异越大,金融中介在不同部门间转移储蓄的作用就越重要。经济高速发展也会推动国际金融中心所在地城市化的进程。因此,该体系会对城市发展指标体系产生影响。该指标体系选定数量化的指标方法以便测度和比较,包括GDP总额、GDP年增长率、投资比率、人均国民收入(GNI)、通货膨胀率、失业率、贸易占GDP比率、货币供给年增长率、商品贸易差额、外债总额、国际储备、偿债比率、税制和第三产业比率等。国民生产总值和人均国民收入反映的是一个国家的经济实力,只有这两项数据较高,才能带动消费、流通等整个经济链更快更好地发展,从表2-3可以看到,我国GDP与美国、英国比较相差甚远,人均GNI更是美国的1/40、英国的1/35、新加坡的1/20,如此低的人均收入在拉动内需及外贸方面的作用显然很弱。

表2-3 我国GDP与美国、英国等国比较

发达国家的国际金融中心之所以能够有那么大规模及庞大的资金链,正是因为这些国家的整体经济实力及人均收入达到了一定的水平。整个亚洲的外商投资总额也无法与发达国家相比,但我国的经济增长率与其他各国相比是最高的。我国拥有较强大的经济实力,虽然整体国民生产总值较低,但较高的经济增长速度可以带动我国经济飞速发展。近年来,我国上海、深圳、北京的金融贸易行业发展迅速,虽然我国贸易总额占GDP总额较高,甚至比一些发达国家都要高,但第三产业所占比率与其他国家相比较低,即金融及金融衍生行业[7]所占行业比率较低,说明我国还是以农业、制造业为主的发展中国家,而要建立国际金融中心就必须大力发展服务业,制订促进服务业的政策法规,创造良好的金融环境,促使银行业、证券业、保险业等的发展。所以第三产业所占比率是国际金融中心的一项重要指标,大力提高第三产业比率是促进金融中心发展的有效手段。

(二)金融发展指标体系

该体系是整个国际金融中心评估指标体系的核心,其功能是测度一国或一地金融市场发展的国际化、竞争性、效率水平等情况。该体系选择了三组指标,第一组反映国际金融中心所在地总体金融服务发展水平,第二组反映国际金融中心所在地国际化程度,第三组反映国际金融中心所在地金融市场的成熟程度。具体包括:(1)金融发展水平指标:银行等金融机构的业务范围、机构总数、存款总额和资产总额,每千人拥有的金融网点数,金融业电子化程度、信用卡发行规模、POS机数量、ATM自动取款机数量,金融部门产值占GDP的比重,金融从业人员占全部就业人员的比重,金融体系稳定性(历年银行倒闭数量及金融危机发生的频繁程度)等。(2)金融国际化指标:外资银行等外资金融机构总数、比例,银行等金融机构外币存款与本地货币存款之比,银行等金融机构海外存款占总存款的比例,银行等金融机构海外放款占总放款的比例,本地银行业与海外银行业同业拆借资金总额,国际银团贷款总额,外汇市场日均交易量,货币自由兑换程度,外籍金融从业人员占全部金融从业人员比例等。(3)金融市场发展程度指标:金融市场种类(同业拆借、外汇、黄金、证券、期货市场),每一金融市场的容延度,包括绝对容量(日均交易量、月均交易量、年均交易量)和相对容量,每一金融市场的广延度,包括子市场数量、提供的金融产品种类、金融中介的数量、筹资者或投资者的数量,每一金融市场的成熟度(特定市场参与者所占市场份额、环境规范化程度、自动调节克服危机的能力和交易成本),每一金融市场的信息透明度(信息的传递速度、密集程度和传递的准确度),等等。

国际金融中心银行拥有量可以反映一个国家金融环境的优劣,外国银行在一国开展活动有助于增强该国金融环境的稳定和效率,并可改善原有金融环境的不足,起到监督和治理的作用。同时,外国银行数目增加后,国内银行的管理费用会降低(其作用甚至高于外国银行市场份额的提高在此方面的影响)。所以,吸引国外银行进入,积极促进国内银行走出去是一个国家对建立国际金融中心所必需的政策推广。银行、证券公司的数量及其储蓄、贷款、证券交易额度的多少,直接影响国际金融中心的规模和抗风险能力。所以,我国欲建立国际金融中心,必须进一步对银行业进行改革开放,鼓励更多外国金融机构入驻,以促进我国金融机构的竞争,提高自我实力。

(三)城市发展指标体系

从各国国际金融中心发展的经验看,一个低度开发的城市不可能为融资和贷款活动提供便利。因此,城市发展是国际金融中心形成的必要条件。一方面,完善的城市基础设施为融资贷款活动提供物质基础,使港口、通信、交通运输系统畅通运作;另一方面,良好的城市文化氛围,有利于高素质人才的培养,同时这种氛围的培养可大大推进国际金融中心的进程。

从以上两方面的作用出发,城市发展指标体系大致包括:城市第三产业产值占总产值的比重、城市基础设施的投资占总投资的比重、城市的主要港口和机场数量、城市每年集装箱货物运输量及港口吞吐量、城市每千人拥有的电话数量、城市可供使用的酒店和办公楼面积、城市每平方米办公大楼租金、金融部门中级管理人员月薪、金融部门精通英语的普通职员月薪、城市劳动力平均受教育年限、精通英语的金融部门从业人员占金融部门总从业人员的比例等。

上述指标中,我国的第三产业与发达国家国际金融中心比较差距较大,仍然需要进一步提高整体城市经济水平。

(四)外部环境指标体系

该指标主要分为两类,第一类是反映国际资本总流动趋势的指标,能表明国际金融中心所在地资金的供求平衡受到的外部环境因素影响;第二类是反映与国际金融中心有密切联系的一国(汇率挂钩、进出口贸易往来比重较大)货币政策、贸易政策变化的指标。具体指标包括:国际资本流入流出量、国际资本在地区结构分布方面的变动、主要相关国的短期利率和汇率变动、主要相关国与本地有关的贸易政策变动、主要相关国的股市股价变动、主要相关国对本地投资的变动等。

许多经济因素、刺激措施和基础设施缺陷也是造成新兴国际金融中心市场所在国家证券化发展速度缓慢的因素。银行体系目前高流动性和高额法定资本金促使新兴国家许多发行机构乐于增加和持有资产。与此同时,尚不够成熟的广大资本持有者在竞争力较低的地区也宁愿购买无担保债券。

(五)政治风险指标体系

该指标体系的作用在于评估一个国际金融中心的政治稳定性对其融资和贷款能力的影响。它与经济指标的区别在于,政治风险的发生来自政治局势“性质”上的转变,而不是“数量”上的变化。因此,衡量的重点与方法应有所不同。本书采用瑞士银行国家风险评估的方法,将政治风险分为内在因素与对外关系两个方面。

1.内在因素:政治体制及政府组织的特色,各人口群体之间因经济而存在。

2.对外关系:与邻国及贸易对手国之间的关系,该国所处战略位置及其重要性,该国在国际经济关系调整中的态度和作用。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。