市场结构是指行业市场中企业之间在数量、份额及规模方面的相互关系及竞争形式。该理论是产业组织理论的基本范畴之一,被认为是决定企业行为及市场绩效的重要因素。市场结构受诸多因素的影响,包括市场份额及集中度、产品差异与规模经济、市场壁垒等,其中,市场集中度是对市场结构进行衡量的主要指标。所谓市场集中度,是指在特定市场中,大公司控制市场份额的程度,进而可以反映特定行业市场的垄断程度,大量文献都通过HHI与CR n两个指数来考察银行业集中度。

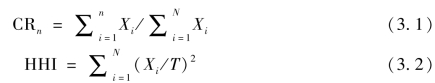

行业集中度(CR n)是最常用的市场结构指标,银行业集中度是指行业中最大前n家银行在存贷及资产规模等方面占银行业整体的比例,这个比例越大,则市场的垄断程度就越高。赫芬达尔指数(HHI)是指银行业中各个银行在各方面占银行业百分比的平方和,在实际应用中一般会乘以10 000,该指标可反映行业中厂商规模的离散度,其优点是能同时反映大小银行的市场结构,是学术界与政府部门使用较多的一个指标。这个比例越大,则市场垄断程度越高。其计算公式分别为:

其中,Xi为排名第i的银行的相关情况,T为银行业的总体情况。对我国而言,由于四大国有银行在银行业中占有显著地位,因此很多文献都把n取值为4~5,即测定银行业排名前四到前五的银行在银行业整体中各个方面所占的比重。

对于中国银行业市场结构,已有很多文献进行了探讨。这些文献基本认同,我国银行业市场结构已经由最开始的寡头垄断向垄断竞争转变,如今已经呈现出适当集中的态势。宋琴和郑振龙(2010)的研究指出,2008年我国银行业存款市场为高寡占型市场(CR5指数为65.66),贷款市场为中集中寡占(CR5指数为51.49),总资产为中集中寡占市场(CR5指数为64.43)。

张芳和李龙(2012)的研究指出,四大国有银行在我国银行业市场权力长期居高不下,主要是由历史因素及行政手段导致的。此外,我国银行业的高市场壁垒也是导致我国银行业寡头垄断的主要原因,同时,该文献计算出2008年银行业存款市场、贷款市场及总资产的HHI指数分别为1 289.89、1 142.31、1 207,CR4指数分别为68.44、64.83、66.16。因此,该文献认为,2008年以来我国银行业市场结构已呈现从寡头垄断向垄断竞争结构的转变。张晓玫和李梦渝(2013)的研究指出,从HHI指数来看,我国银行业贷款市场2003年已是适度集中市场(HHI指数为1 483),2010年贷款市场已经接近低集中度市场(HHI指数为1 149)[1];从CR4指数来看,我国银行业贷款市场2004年开始呈现适度集中(CR4指数为73.93),2008年银行业贷款市场已属于中集中寡占型市场(CR4指数为64.80)[2]。

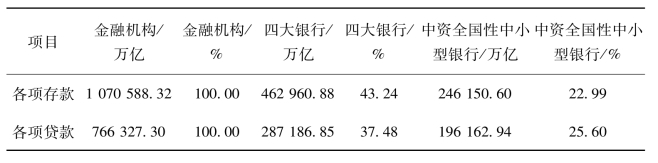

根据人民银行网站给出的数据,截至2013年12月,我国银行信贷情况如表3-1所示,此数据也与前述文献的结论基本一致。

表3-1 2013年12月我国金融机构信贷情况表

资料来源:作者根据人民银行网站数据整理。

综上可以看出,现有关于我国银行业市场结构的文献,基本认同我国银行业市场结构(包括存款市场结构、贷款市场结构与总资产市场结构)已从以前的寡头垄断市场结构向适度集中的垄断竞争市场机构转变。了解这一现实,为本书进一步探讨我国银行业市场结构对银行风险承担的影响奠定了基础。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。