第一节 跟单信用证概述

一、跟单信用证的定义

跟单信用证统一惯例(《UCP 600》)在其第二条定义中明确规定:信用证意指一项不可撤销的安排,无论其名称或描述如何,该项安排构成开证行对相符交单予以承付的确定承诺。因此,跟单信用证实为一种银行在一定条件下承担第一性付款责任的书面承诺。它是进口方银行(开证行)根据进口商(申请人)的申请和要求,向出口商(受益人)开立,凭规定的单据,在一定期限内支付一定金额的书面保证文件。

最早的信用证出现于12世纪的欧洲。当时各国教皇、王公和其他统治者在派其使臣出外执行任务时,为了方便起见,由其本人出证签署公开通知书,承诺如任何一人愿意对其使臣垫款,他将无条件地偿还。这张通知书类似于我们现在的旅行信用证,它是最早的信用证。以后信用证运用到了商业上,在形式上不仅有公开信用证,也出现了所谓特指信用证(Special Letter of Credit),即有出证者要求其在外地的代表人或同业,对其派出的人垫款。但这样的信用证都是不附带货运单据的光票信用证,而且并不一定有销售合约作基础,信用证的流转也不与货物的流转结合。跟单信用证是在定期航线开辟,海上保险发展和提单、保险单相继成为可转让凭证以后出现的。18世纪后期,英国法院就有了国际贸易。20世纪后期,跟单信用证已广泛用于国际贸易。第一次世界大战以后,跟单信用证已成为国际间贸易支付的主要方式。

二、跟单信用证的特点

从信用证的定义来看,跟单信用证有三个特点。

(一)信用证是由开证银行承担第一性付款责任的书面文件

信用证方式是一种银行信用。就买卖合约而言,承担付款责任的应是买方进口商,而使用信用证以后,开证银行以自己的信用作出付款保证,即代进口商承担付款责任。开证银行提供的是信用,而非资金。信用证是一种银行保证文件,开证银行负责第一性的付款责任,它不同于一般担保业务中保证人只负第二性的责任,即是在被担保不付款的情况下才代为付款。信用证的开证银行是第一付款人,出口商凭信用证出运货物后,就能取得银行的付款,无须关心进口商是否履行其应付的付款责任。因此开证银行的资历和信用是出口商出运货物是否能如期取回货物的主要因素。

(二)开证银行履行付款责任是有限度和条件的

开证行对出口商负责付款并不是没有限度和条件,它只是在一定期限和一定金额范围内履行责任,超过了规定的期限和金额概不负责。另外,出口商也不是无条件地取得货款,他必须履行信用证所规定的一切条款。测试出口商是否履行信用证上条款的主要依据是他所提示的单据是否和信用证条款相符,单据和单据之间是否一致。

(三)信用证是一项独立的、自足性的文件

信用证一经开出以后,就成了一个独立的文件,即有相关当事人都必须根据信用证的条款办事,而不问其他和信用证有关文件的执行情况如何。信用证与贸易合同之间的关系彼此独立。虽然信用证开立的基础是销售合约,但信用证下当事人只受信用证条款的约束,而不受销售合约条款的约束。例如,销售合约是以买卖货物为对象,卖方应向买方负责货物的品质和规格;但在信用证流转过程中,有关的当事人只问单据是否符合信用证条款,而不问货物是否符合合约条款,只要单据和信用证条款相符,开证行不得以任何借口来推卸责任。关于这一点,《UCP 600》的总则中,有以下两项很重要的规定。

其一,就其性质而言,信用证是独立于其所基于的销售合同或其他合同以外的交易。即使信用证中含有对此类合同的任何援引,银行也与该合同毫不相关或不受其约束。因而,银行依信用证所承担的付款、承兑汇票或议付及/或履行信用证项下的任何义务的责任,不受申请人由于他与开证行或收益人之间的关系而提出的索赔或抗辩的约束。

受益人在任何情况下,不得利用银行之间或申请人与开证行之间存在的合同关系。

其二,在信用证业务中,各有关当事人处理的是单据,而不是与单据有关的货物、服务及/或其他行为。

因此,开证银行只对信用证负责,只凭信用证所规定的而又完全符合条款的单据付款。信用证业务是一种单据买卖,银行只凭单据,对货物真假好坏不负责任;对货物是否已装船,是否中途损失,是否到达目的港不负责任;对单据的真假,单据在邮递过程中的遗失也不负责任。

三、跟单信用证的作用

信用证结算方式是一种以银行信用为基础的结算方式,由银行居间对买卖双方授信,并保证进出口双方的货款或单据的交换不致落空,从而有利于国际贸易的发展。跟单信用证的作用概括起来有两点:其一是保证作用,其二是资金融通作用。这些作用可从跟单信用证对进口商、出口商、开证行、出口地银行的作用中分别体现出来。

(一)对进口商的作用

(1)如果进口商的资信良好,所进口的货物有一定的销售市场,则他在开证时可只交部分押金或担保品,单据到达后赎单付清差额,可以避免资金大量积压。

(2)可以通过信用证条款控制出口商装货期限,在某种程度上能保证装船的货物的数量和质量,使所收到的货物在一定程度上能符合合约的规定。

(3)可以在付款后肯定地取得代表货物的单据。

(4)开证行履行付款义务后,如果进口商筹措资金仍有困难,则可以凭信托收据,要求开证行先交付单据,在出售货物后再交付货款。

(二)对出口商的作用

(1)只要将符合信用证条款的货运单据交到出口地与他有来往的银行,即能完全地取得货款,加速资金周转。

(2)在装船前,他如需要资金周转,可持证向其往来银行叙做打包放款(Packing Credit)或其他装船前贷款(Preshipment Credit)。由于出口贷款的利率远比其他工商贷款利率低,出口商实际上享受到低利率贷款。

(3)在进口国的进口管制和外汇管理的情况下,可不受影响地装货收款。因为在实行贸易外汇管制的国家里,开证银行开出信用证都必须经贸易、外汇机构的批准,所以出口商取得信用证,就可避免进口国家禁止进口或限制外汇转移所产生的风险。

(4)可避免钱货两空的危险。万一开证银行因为各种原因不能付款,出口商虽在货款上受到严重的损失但由于尚掌握着代表货物的单据,亦可减少损失。

(三)对开证银行的作用

(1)开证行代进口商开立的信用证所贷出的是信用,而不是资金,银行开立信用证不必占用资金,反而能得到开证手续费的收入。

(2)由于开证行贷出的信用不是无条件的,开证是先要求进口商提供一定数目的押金,当他履行付款后,还有出口商交来的货运单据作保证,从而减轻了垫款风险。

(四)对出口地银行的作用

只要议付的是单单一致、单证一致的单据,它肯定能向开证行或其指定的代付行取得垫付的货款,并且能获得一笔数目可观的结算手续费。

使用信用证方式的好处很多,但这一方式并不是绝对完善的。它的缺陷主要表现在它的风险上。例如在信用证结算方式下,进口商可能遭到出口商不交货,或以坏货、假货、假单据进行诈骗的风险;开证行可能遭到进口商倒闭或无理挑剔拒收单据的风险;出口地银行同样可能遭到开证行倒闭或无理拒付的风险。但不管怎么说,使用信用证结算方式是利大于弊,因而成为国际结算中的一种主要方式。

四、跟单信用证的内容

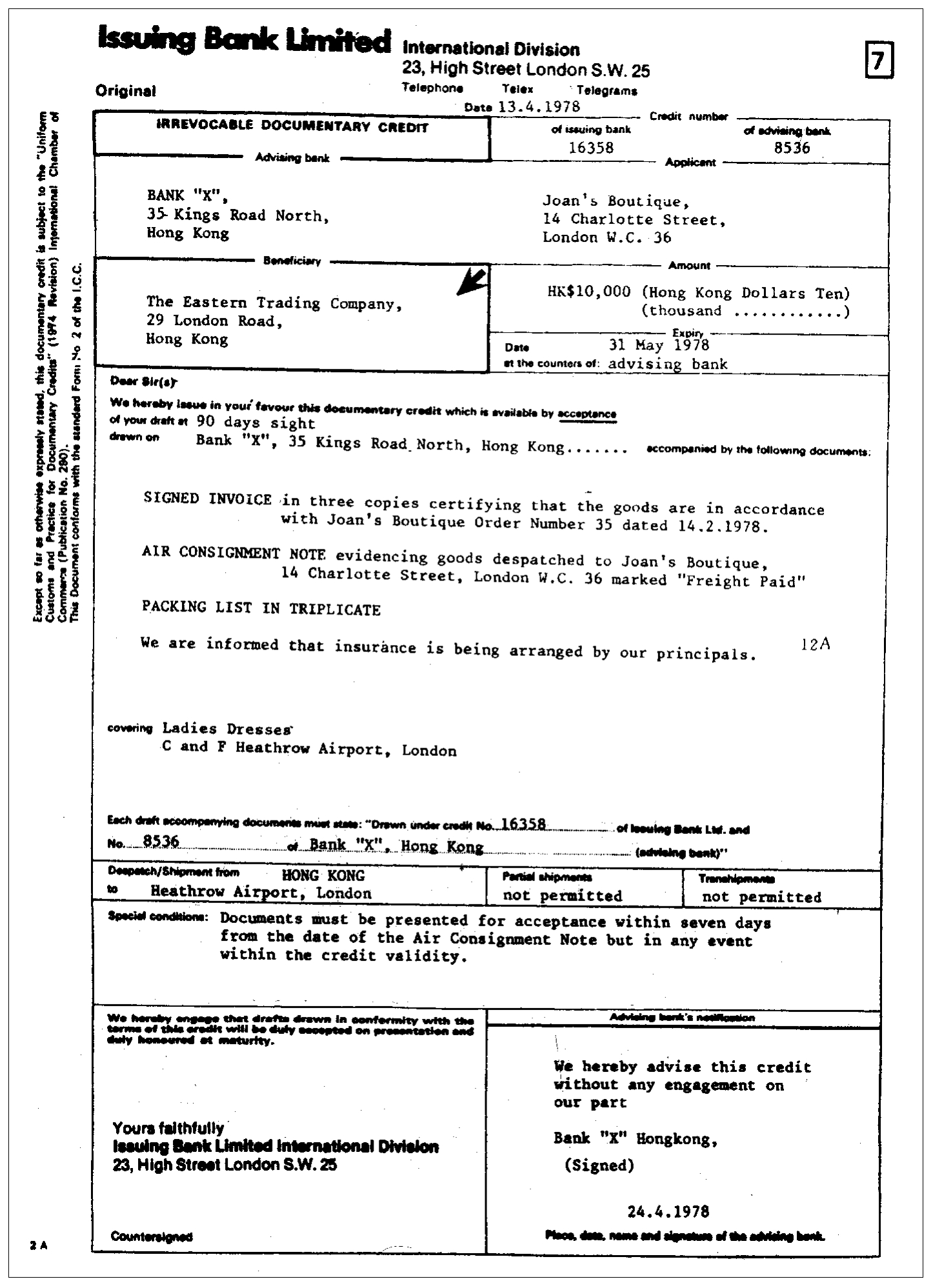

跟单信用证格式花样繁多,内容千变万化。目前国际商会对信用证拟订了四种标准格式,即,即期付款信用证、远期付款信用证、承兑信用证、议付信用证,但对开证行并无约束力,有的银行仍按照其过去的习惯和惯用的格式开立信用证。现在总的趋势是,国际性的大银行的开证格式逐渐参照和接近国际商会拟订的“开立标准信用证格式”(附式6-1)。它包括以下项目:

附式6-1 信用证

(一)基本条款

(1)信用证形式(Form of Credit)。信用证形式即指信用证的性质。每张信用证都必须明确标明其性质,是可撤销的,还是不可撤销的。

(2)信用证号码(L/C Number)。

(3)开证日期(Date of Issue)。

(4)受益人和申请人(Beneficiary and Applicant)。

(5)信用证金额(L/C Amount)。信用证金额是开证行负责的最高金额。信用证金额一般以“for the amount of;up to an aggregate amount of;for the amount not exceeding”,或其他类似的词句表示。

(6)信用证有效期(Terms of Validity或Expiry Date)。信用证有效期是指受益人能够利用信用证的最迟期限。但这个最迟期限是指受益人向出口地银行提示单据最迟的日期,还是指开证行收到单据的最后日期,要根据信用证上的具体规定和上下文的文义而定。如属前者,出口地银行只要在信用证有效日之前议付单据,即算符合信用证条款,而单据最后是否到达开证行,或单据到达开证行时是否已过有效期,出口地银行可不负责。这一类信用证上常把有效期规定为“to be valid for negotiation(exporter’s locality)on or before_______;to be valid for pressntation of documents in(exporter’s locality)on or before____,to expire on____in(exporter’s locality)”等。如属后者,则只有开证行在有效期内收到单据后,才承担责任。这样,出口地银行虽在有效期内收到单据,但如果单据在邮递中途遗失,或在有效期后到达,开证行即可不履行付款义务。这类信用证常常规定为“This credit expires on________at this office,the documents must reach us for payment on or before________”,但是有的信用证上对什么地方到期并不很明确,除非根据信用证上下文能确定,否则应要求开证行予以澄清。

(7)开证行名称及签字(Opening Bank’s Name and Singnature)。

(8)开证行负责条款(Engagement/Undertaking Clause)。在信用证中,开证行明确表示其负责付款的保证文句有“本行保证凡符合本证条款所开立及议付的汇票在本行提示时,本行将对汇票出票人、背书人或正当持有人履行付款义务”。(We hereby engage with drawers and/of bonafide holders that drafts drawn and negotiated in conformity with the terms of this credit will be duly honored on presentation.)

(二)单据条款

单据条款里分别列示对汇票及单据的要求。

1.对汇票的要求

信用证上如规定出口商应提示汇票,则应列明付款期限(Tenor)、付款人姓名(Drawee)、出票人(Drawer)、汇票金额(Amount),汇票金额通常写明按发票金额的一定百分比开立(for╳%of invoice value),最后还应有出票条款(Drawn under clause)。常见的出票条款有“Drawn under L/C No.________of________Bank”。

2.对货运单据的要求

对货运单据的要求视价格条件、进口地习惯和进口商的具体要求而定。一般对下述单据的具体内容、份数作具体规定:

商业发票 Commercial Invoice

海关发票 Customs Invoice

领事发票 Consular Invoice

海运提单 Bill of Lading

航空运单 Airway Bill

联合运输单据 Combined Transport Document

货运收据 Cargo Receipt

邮包收据 Parcel Post Receipt

保险单 Insurance Policy

保险证明书 Insurance Certificate

保险声明书(投保单) Insurance Declaration

装箱单 Packing List

重量单 Weight Memo

产地证 Certificate of Origin

各种检验证明书 Inspection Certificate

其他单据 Other Documents

(三)商品条款

该条款是指信用证上应规定对货物的具体要求,通常的项目有:

商品名称 Name of Commodity

规格 Specification

数量 Quantity

单价 Unit Price

价格条件 Price Terms

包装 Packing

唛头 Shipping Mark

(四)装运条款

该条款是对货物装运的要求,一般有:

(1)装运港或接货地(Port of Loading/Shipment、Place of Taking Charge)。

(2)卸货港或目的港(Port of Discharge or Destination)。

(3)装运期(Latest Date for Shipment)。

(4)是否允许分批装运(Partial Shipment Allowed or not Allowed)。

(5)是否允许转运(Transhipment Allowed or not Allowed)。

(6)运输方式(Mode of Transportation)。运输方式是指海、陆、空或邮包运输、集装箱运输、托盘运输。

(五)其他条款

1.开证行对通知行的指示(Instructions to Advising Bank)

这一指示包括是否要通知行加具保兑后通知。在通知受益人时是否原件照传,还是另行缮打通知。

2.开证行对议付行或付款行指示(Instructions to Negotiating or Paying Bank)

其中包括:

(1)议付金额背批条款(Endorsement Clause);

(2)寄单方法(Method of Despatching Documents);

(3)索汇方式(Method of Reimbursement)。

3.特别条款(Additional Clauses/Special Conditions)

由于一些特殊的原因,有些信用证会有些额外的要求。例如,波斯湾地区开来的信用证通常有抵制以色列船舶黑名单条款。有些信用证则载有限制议付条款。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。