2.4 市场对盈余管理的反应

2.4.1 样 本

本章所需的数据全部来自CSMAR数据库,主要的数据如下:①968家(16)公司2001—2008年的日收益率;②2001—2008年整个市场的日收益率(17);③年报公布日期数据;④以2001—2008年的日银行存款利率作为无风险利率;⑤本章第3节中得到的盈余管理的度量指标。

2.4.2 实证方法

学者研究市场反应主要采用两种方式:会计研究法和事件研究法。会计研究法依靠对重要财务指标和比率的判断而确定公司经营状况的改变,即对事件前后公司的运营状况进行分析从而得出市场的反应。事件研究法主要通过计算累计超额收益(CAR)或者平均超额收益(AAR),以之作为市场反应的代理变量。如果事件含有信息量并且该信息释放到市场中,那么在事件期内累计超额收益就会有明显的变化。如果市场对该信息的反应是无偏的,那么累计超额收益在一定时期后会保持在一定的数值上。

我们的研究采用了平均累计超额收益(CAAR)测算市场对盈余管理的反应。其中关键的步骤就是确定基准模型。超额收益(AR)可以定义为实际收益(R)和基准收益(NR)之差。

![]()

本书中我们采用市场模型来计算基准收益:

![]()

式中:Ri,t和Rm,t为期内i公司和整个市场的收益。

超额收益的定义就是以下模型的残差或者估计误差:

式中 和

和 是OLS回归的回归系数。

是OLS回归的回归系数。

![]()

平均累计超额收益(CAAR)是市场反应的代理变量,由以下公式给出:

![]()

本章的原假设是:

H1 :总体而言,投资者能够识别盈余管理并做出反应。从实证的角度讲,操纵性应计利润和平均累计超额收益的相关系数显著为负。

2.4.3 实证结果

我们分析投资者在了解了全部财务报告信息之后能否对盈余管理做出反应。我们取事件期前的200天作为估计期,估计窗口为(-230,-31),并根据模型(2.11)来估计每个公司的市场风险因子βi 。对于异常盈余的估计而言,我们更加关注投资者对盈余管理的发现过程,所以采用了平均超额累计收益来测算一个时期内(而非某个时间点)的异常收益情况。该事件期的跨度为31天,我们将测算从时间窗口(-1,+1)到时间窗口(-1,+30)的过程中市场的反应。时间窗口越大,越多的投资者可以深入理解和分析财务报告,并发现盈余管理的迹象。

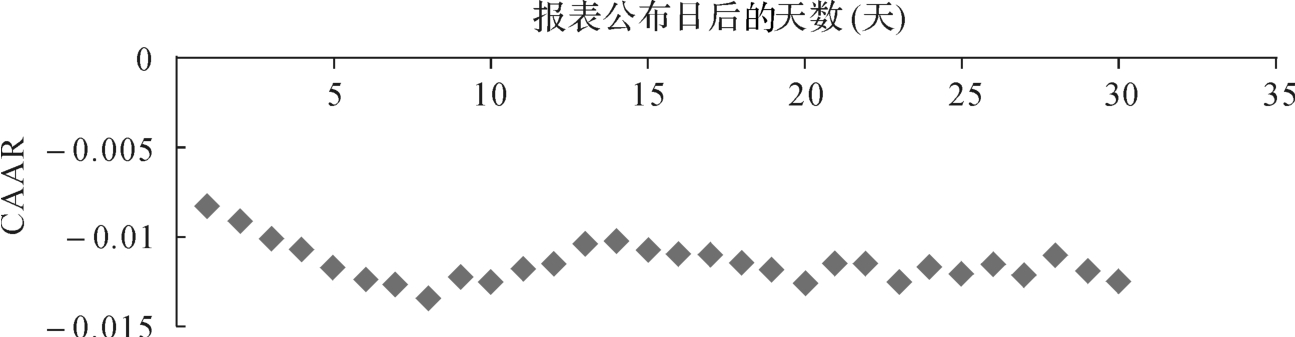

我们之所以采用财务报告公布日为零时间点,因为在我们的研究中,投资者必须得到完整的财务报告才能分析会计数据的真实性,区分盈余管理(Baber等,2006)。尽管主要的财务信息在财务报告公布之前就已经披露,但投资者只有得到完整的财报才能对操纵性应计利润和非操纵性应计利润进行区分。通过模型(2.13)进行事件研究得出的平均超额累计收益可见图2.1。

图2.1 所有公司的CAAR(-1,1)到CAAR(-1,30)

所有公司的全部平均超额累计收益为很小的负值,在公布日10天之后相对稳定。 10天之后稳定的CAAR表示市场从之后对信息没有新的反应,所以没有新的超额收益的增加或减少,所有对信息的反应均被市场所吸收,这样的结论与“长期而言,全部市场信息被充分反应”的观点一致。

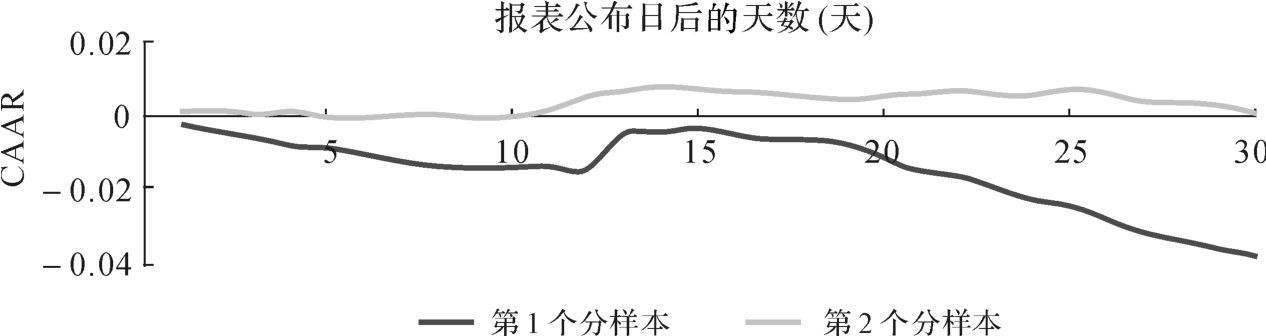

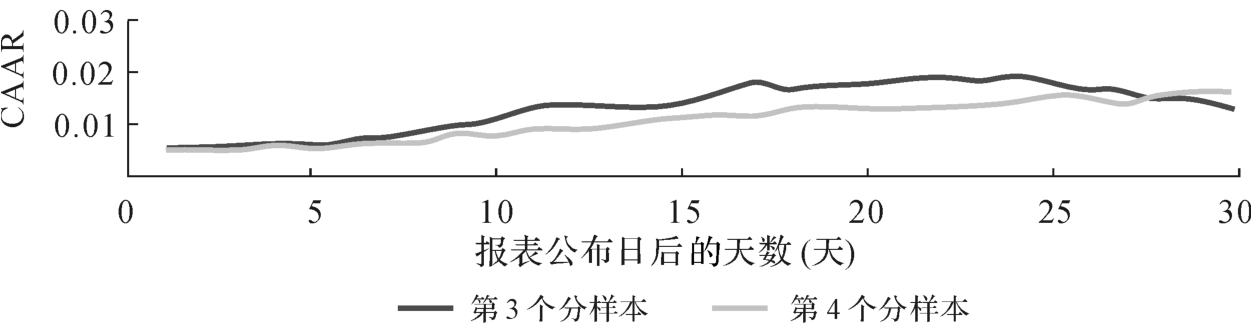

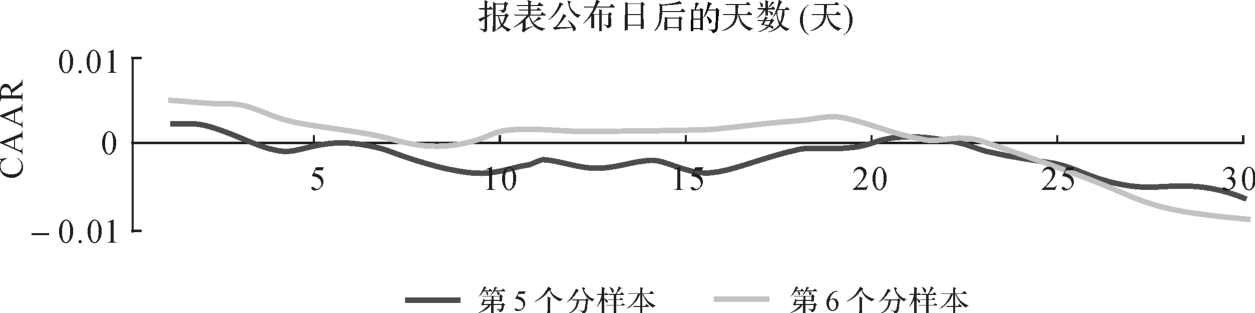

为了进一步检验盈余管理对市场的影响,我们依据操纵性应计利润的大小将总的样本分为了8个分样本。第1个分样本(0,12.5% )有最小的操纵性应计利润值,第8个分样本(87.5%,100% )有最大的操纵性应计利润值,其他分样本依此类推,我们得出了以下的CAAR分布(见图2.2至图2.5)。

图2.2 第1个分样本(0,12.5% )和第2个分样本(12.5%,25% )的CAAR分布

图2.3 第3个分样本(25%,37.5% )和第4个分样本(37.5%,50% )的CAAR分布

图2.4 第5个分样本(50%,62.5% )和第6个分样本(62.5%,75% )的CAAR分布

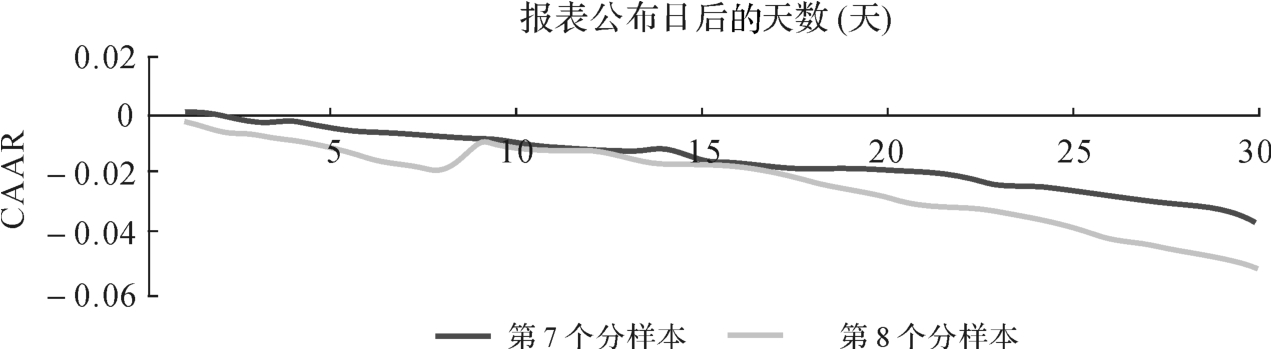

图2.5 第7个分样本(75%,87.5% )和第8个分样本(87.5%,100% )的CAAR分布

8个分样本的CAAR分布显著不同,其中第1组、第7组和第8组的CAAR在事件日之后显著下降。这3组样本的相似之处在于它们的操纵性应计利润的绝对值都很高。这样的结果和我们的原假设相一致。首先,投资者可以对盈余管理做出反应,有高盈余管理程度的公司在公布财务数据之后会经历市场收益的下降。其次,时间窗口越大,CAAR的下降会越明显,因为更多的投资者会识别潜在的盈余管理并随着时间的推移对此做出反应。最后,相邻两组之间CAAR分布的类似程度也印证了盈余管理和市场反应之间存在相关关系。为了进一步验证这种相关关系,我们计算了CAAR和操纵性应计利润的相关系数。

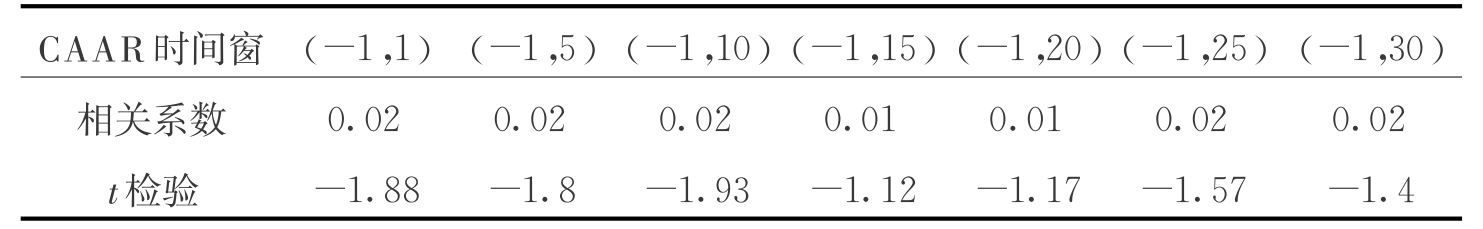

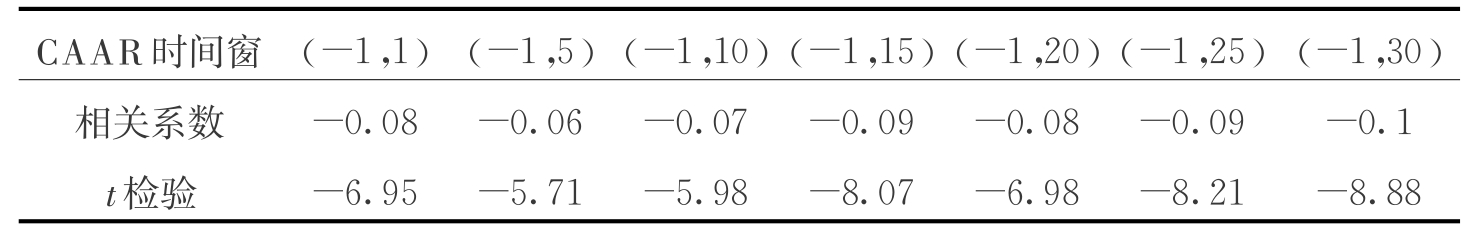

我们发现了操纵性应计利润(DA)和超额累计收益(CAAR)之间的相关系数很小。但是操纵性应计利润绝对值(|DA|)和CAAR之间的相关系数较大并显著,印证了投资者对盈余管理程度做出反应的假设。我们进一步以操纵性应计利润为因变量,在控制其他变量的基础上对CAAR进行回归。

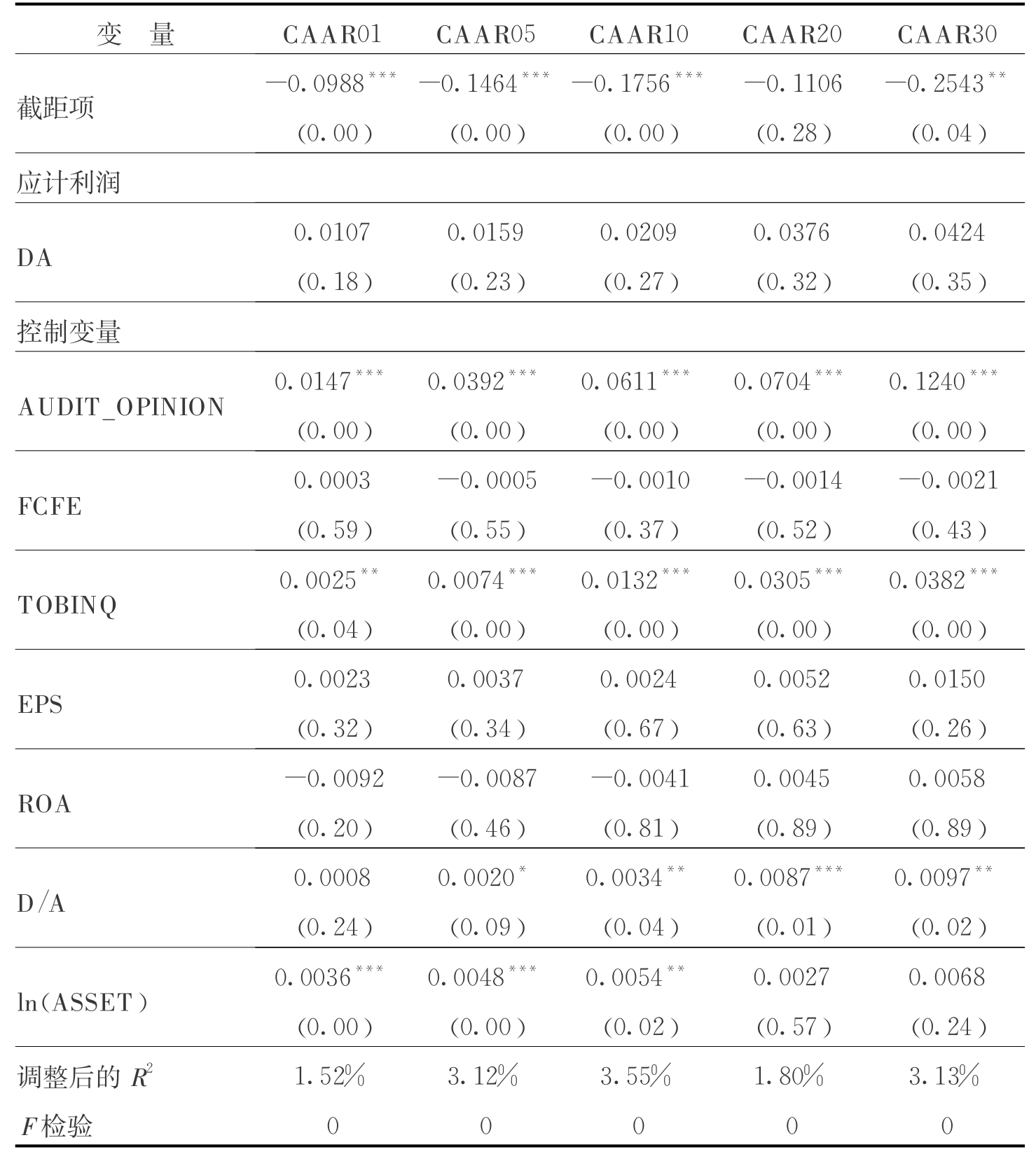

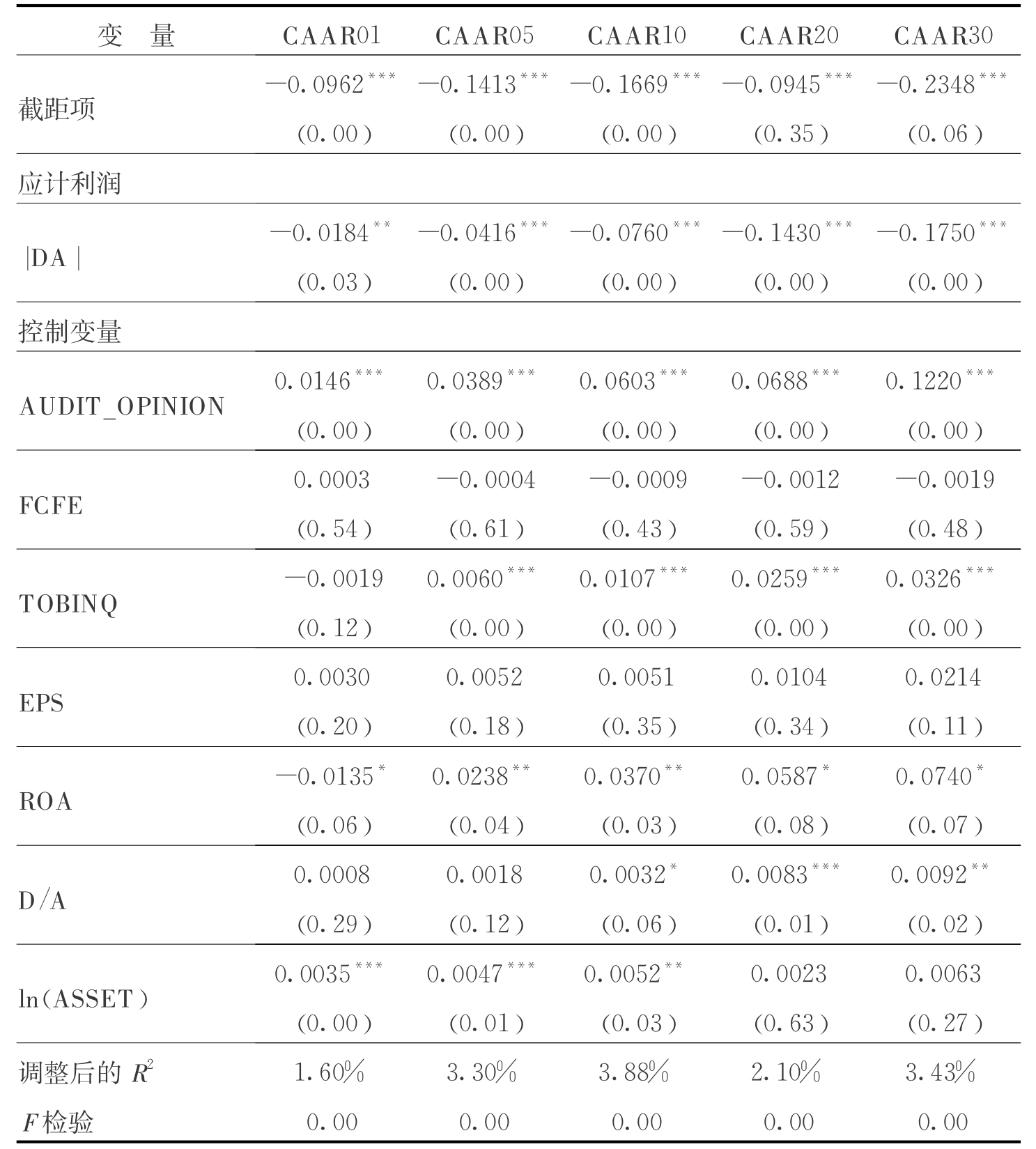

回归的结果参见表2.4和表2.5 。在控制其他变量之后(18),操纵性应计利润(DA)的回归系数在所有时间期内均不显著。然而,操纵性应计利润绝对值(|DA|)的回归系数显著,并且随着时间期的扩大而减小。我们可以得出两个重要的结论:①投资者对盈余管理的市场反应取决于盈余管理的程度(以操纵性应计利润绝对值(|DA|)度量) ;②在30天的时间窗口内,盈余管理程度每上升1%会造成累计超额收益下降0.175% 。结果与原假设一致,这说明盈余管理程度越大,市场反应越负向。

表2.4 CARs和操纵性应计利润(DA)的相关系数

表2.5 CARs和操纵性应计利润绝对值(|DA|)的相关系数

为了进一步验证我们的想法,本书利用CAAR对DA及|DA|分别进行了回归,结果见表2.6及表2.7。我们发现了超额累计收益和正面的审计意见、更高的Tobin’s Q 、更高的杠杆率以及更高的资产回报率存在正相关。这些数据反映了投资者对财务报告的解读以及其关注的主要信息。说明投资者偏好有着更高盈利、更大杠杆,成长性高,并且有正面审计评价的公司。

本章研究发现了投资者对盈余管理的负向市场反应。下一章的研究将集中验证两个假设:①有效的公司治理结构可以限制盈余管理的行为;②更健康的公司治理结构可以帮助投资者更好地识别盈余管理。

表2.6 市场对操纵性应计利润(DA)的反应

表2.7 市场对操纵性应计利润绝对值(|DA|)的反应

注:回归的模型是CAARi,t=α+βi,tAccuralsi,t+∑δi,tControli,t+εi,t,即将市场反应作为自变量,对应计利润以及其他控制变量回归。五列数据分别表示不同的时间窗口,控制变量的意义如下:AUDIT_OPINION —审计意见,若为非保留意见则为1,否则为0 ;FCFF —公司自有现金流;TOBINQ —托宾Q,成长性指标; EPS —每股收益; ROA —总资产回报率; ln(ASSET ) —总资产的自然对数;*,**,***分别表示双尾检验在10%,5%,1%上显著,括号中是显著性水平。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。