加息对保险业的影响

中国太平洋财产保险公司 周万龙

2004年10月29日起利率上调,此举可能是中国连续9年降息后逐步进入加息周期的一个强烈信号.本文从保险资金投资及保险产品两个角度,初步探讨加息将对保险业产生的影响及相应对策.

一、加息的背景

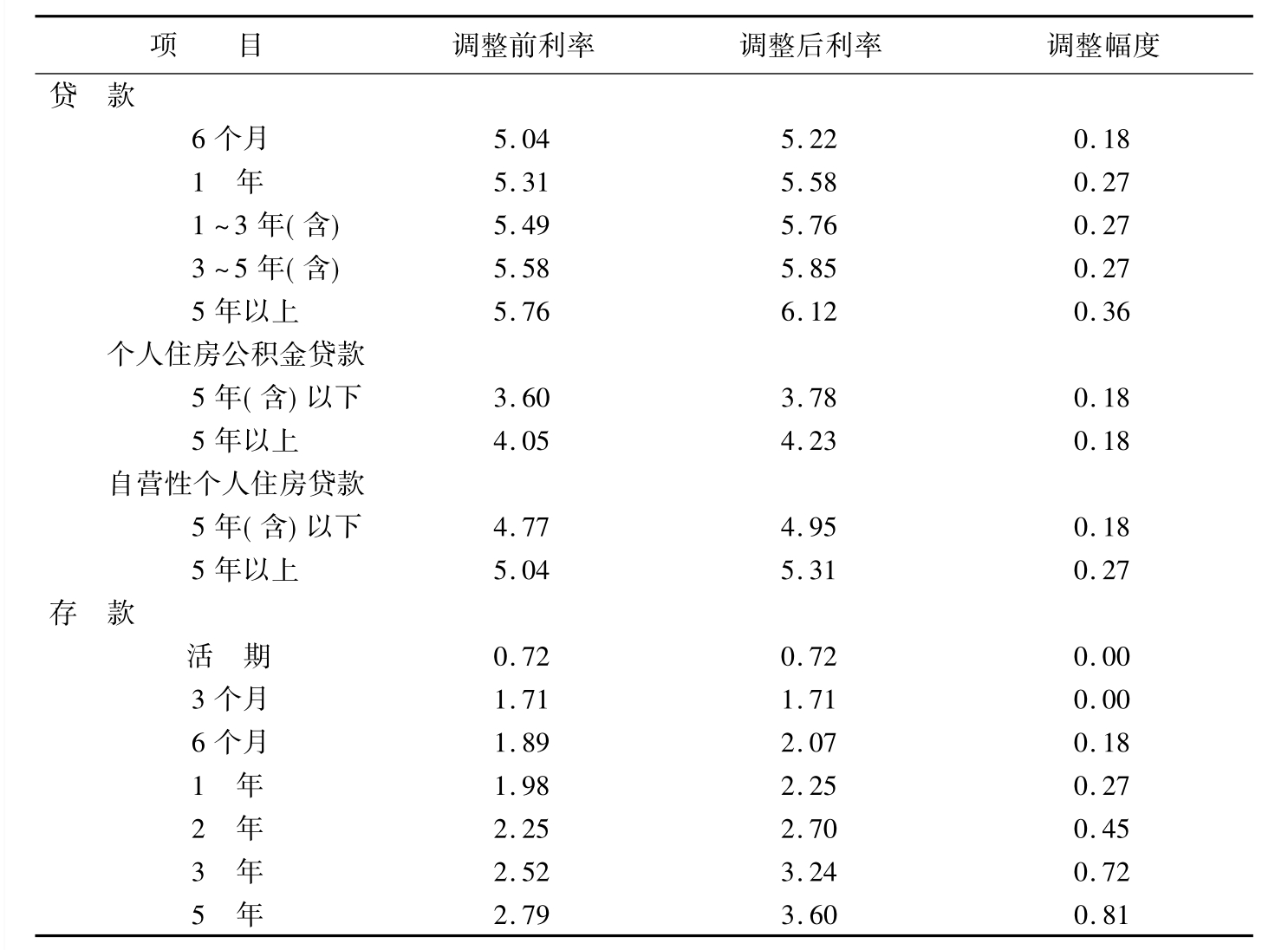

中国人民银行决定,从2004年10月29日起上调金融机构存贷款基准利率并放宽人民币贷款利率浮动区间和允许人民币存款利率下浮.金融机构1年期存款基准利率上调0.27个百分点,由现行的1.98%提高到2.25%,1年期贷款基准利率上调0.27个百分点,由现行的5.31%提高到5.58%.其他各档次存、贷款利率也相应调整,中长期上调幅度大于短期(见表1).

表1 人民币存贷款利率调整表 单位:%

资料来源:中国人民银行网站.

此次加息是我国继再贴现窗口、提高贷款准备金率、公开市场操作等手段后进行宏观经济调控的又一强有力货币政策,尽管这次加息幅度不大,但它可能是连续9年降息后逐步进入加息周期的一个强烈信号.须要连续加息多少次、利息加到何种程度为止,仍是一个未知数,因此,探讨加息对保险业的影响有着重要的现实意义.下面仅从加息对保险资金投资与保险产品两方面分析加息对保险业的影响.

二、加息对保险资金投资的影响

现行法律法规下,我国保险公司的投资渠道有银行存款、债券和基金、贷款、资金拆借、证券回购及股票.尽管保险资金直接入市的政策绿灯已经亮起,目前保险公司投资的主要渠道仍然是债券、基金、银行协议存款等,其他可运用的投资渠道资金占比很小.

加息对投资收益率的绝对水平影响是正面的.加息有助于提高保险资金运用整体收益率水平.金融资产的投资收益一般由孳息和资本所得两部分组成,其中孳息包括存款的利息、债券的利息、股票的股息等,资本所得是由于资产价格上升而获得的收益部分.风险较小的资产如存款、国债等投资收益主要是孳息部分,而风险较大的金融资产如股票、基金等投资收益主要是资本所得部分.银行升息后,银行存款、保单贷款、资金拆借、浮动利率债券、证券回购等主要以孳息收益为主的孳息型产品投资收益有望提高.升息后基金投资收益一般也会因整体市场回报上升而上升.但对于股票、交易型债券等主要以资本所得获得收益的产品,利率升高后债券、股票等金融资产价格一般会降低,特别是当利率连续升高,证券市场一旦步入熊途,保险公司所持证券资产的投资收益就会缩水.升息后对持有到期的债券没有太大的影响,但对交易型的国债尤其是5年以上的中长期品种就不是利好消息,因为其未来交易价格有可能随利率上升而下降.从保险公司的投资渠道分析看出,保险公司的投资主要集中在银行协议存款、债券、基金等无风险或风险较小的金融资产,其投资收益主要来源于孳息,因此一般认为加息后会提高保险公司资金投资整体收益率的绝对水平.

加息对保险资金投资是一把双刃剑.加息尽管可以提高保险公司的投资收益,但它对保险公司的投资水准也提出了新的要求:保险产品特别是理财型、储蓄型产品在定价中预定利率(或保证利率、结算利率)相应必须提高,否则保险产品在金融产品中不具有竞争优势.一个典型的例子是加息会加剧退保的发生,甚至会产生资产流动性风险.作为保险公司利润来源之一的投资净利润取决于投资收益率和投资成本(预定利率)两者的相对水平,而不仅仅是投资收益率的绝对水平.倘若公司资产对加息的反应不够及时、投资不力,实际投资回报率达不到预定利率,将会产生新一轮的利差损.加息后保险公司整体收益率会上升,但这种上升仍带有很大的不确定性;另一方面所要求的投资回报率必须提高已是确定无疑,这样加息给保险公司的资金运用提出了新的挑战.

三、加息对保险产品的影响

保险产品种类繁多,大类上分为寿险和非寿险,其中寿险产品分为传统保障型产品和投资型、分红型等新型产品;寿险和非寿险又根据其保险期限分为长期险种和定期险种等,加息对不同产品的影响大不相同.

投资型和分红型产品:这两种产品兼具保障和投资双重功能,央行加息后,分红保险的分红率和投资连结保险产品的回报率预期将有所提高——对于分红型产品,保险公司可加大分红比例;对于投资连结保险,由于其投资跟保障是完全分开的,当利息增加从而回报率升高时投资账户价值自动调整.因此,加息对投资型和分红型产品的需求影响不大,当然前提条件是产品的分红率或投资回报率要足够的高.

传统保障型产品:此类产品以传统的保障功能为主,其特点是固定利率和固定收益率.在连续降息的年代为保证寿险公司的偿付能力,自1999年我国保险监管部门开始对寿险产品预定利率设定2.5%的上限.以后一直到目前为止,各家寿险公司推出的产品预定利率大多接近年复利2.5%这个水平.此次银行加息后,1年期存款利率从1.98%上升到2.25%,中长期存款利率的上调幅度还更大些.高利率使得低利率寿险产品的吸引力降低,当市场利率高于传统产品预定利率一定幅度时客户将会寻求收益率更高的金融产品,保险公司有可能面临退保的风险.从销售渠道看,银保产品所受影响更大,因为银行保险现在主推固定收益的产品,在目前银行代理销售的保险产品中,有60%~70%是固定收益类的产品.

非寿险产品:非寿险产品保险期限一般为1年或更短,实践中产品定价主要考虑风险成本(出险率和案件赔款)、费用率等因素,很少考虑利率因素,因此,加息对大多数非寿险产品没有多大影响.但是,非寿险产品中如建筑工程保险、贷款抵押商品房保险、安居理财、储金型家财等涉及长期型、理财型或储金型的非寿险产品,其定价因素除风险成本、费用率之外,利率因素必须着重考虑.如同寿险一样,客户在选择这些产品时要比较产品预定收益率和银行利息,因此,加息对长期型、理财型或储金型的非寿险产品影响较大.

四、应对加息的策略

面对当前新的利率政策,保险业应该采取积极的应对措施.一方面进一步提高保险资金运用能力,合理分配各投资渠道及每一投资渠道中固定收益和浮动收益品种间的资金运用比例,优化投资组合达到资产保值、增值目的,充分利用新的利率政策提高资金整体收益率.另一方面保险公司进一步加强产品创新,适当调整产品的预定利率,加强产品的结构调整,发挥保险业特点和优势,增强保险产品的保障功能,积极引导消费者理性购买保险产品.

参考文献

[1]中华人民共和国保险法.

[2]保险公司管理规定(保监发[2000]2号).

[3]关于印发人身保险新型产品精算规定的通知(保监发[2003]67号).

[4]关于同意保险公司试办保险公司协议存款的复函(保监发[1999]201号).

[5]关于批准保险公司在全国银行间同业市场办理债券回购业务的通知(保监财会[1999]8号).

[6]关于重新修订《保险公司投资证券投资基金管理暂行办法》的通知(保监发[2003]9号).

[7]关于印发《保险公司投资企业债券管理暂行办法》的通知(保监发[2003]74号).

[8]中国保险行业协会精算工作委员会组织编制.保险公司财务管理.2004.

[9]保险机构投资者股票投资管理暂行办法(2004-10-24).

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。