模块3 外币票据业务

外币票据业务包括外币票据托收、外币旅行支票、外币汇票承兑、外币兑换及交易等业务。银行在办理上述各项业务时,应严格按照我国外汇管理制度及我国《票据法》及相关操作规程办理。

活动1:外币票据托收

2008年4月20日,出口商浙江云行工艺有限公司(Zhejiang YUNHANG Arts and Crafts Co.,Ltd,Hangzhou,China)收到美国进口商马里亚有限公司(Marya trading Co.,Ltd,New York,U.S.A)签发的银行汇票一张。汇票的付款金额为USD11847.58,编号为NO.6687556,付款行为美国纽约花旗银行。云行公司的业务员持银行汇票,委托其开户银行向国外付款人收取货款。如果你是银行的职员,该如何为客户办理外币票据托收业务?

1.外币票据的审核

(1)外币票据审核要点

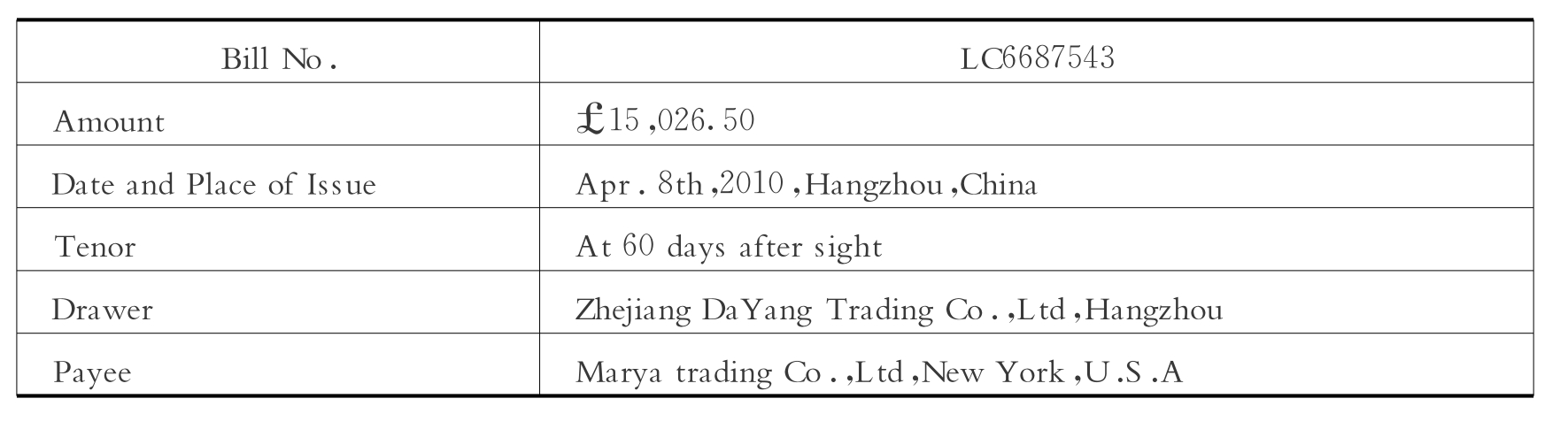

银行收到客户提交的票据后,首先审核申请办理托收的票据是否属于可办理范围内的票据种类。确定拟办托收票据的种类后,还应审查票据内容的完整性。完整的票据应包括:票据号码(Bill No.)、出票日期(Issue Date)、货币符号(Currency Code)、金额(Amount)、收款人(Payee)、付款银行(Paying Bank)、出票人签字(Drawer's Signature)及收款人背书(Payee's Endorsement)等内容。

审查要点具体如下:

①票据期限(Bill's Maturity)。审核票据的出票日期,票据的付款期限,对过期票据不予办理。

②票据金额(Amount)。审核票据货币符号是否完整;票据上的金额大小写是否完全一致;限额票据的金额是否超过该票据的最高限额。

③出票人签字(Drawer's Signature)。审核票据是否经出票人签字,没有出票人签字的票据为无效票据,银行不予受理。

④收款人背书(Payee's Endorsement)。票据是否经收款人背书;背书位置是否正确;背书是否连续;背书的形式是否符合行为地有关票据法律的规定。

⑤票据转让。审核票据是否可转让及其背书要求。如果票据已注明“不可转让(not transferable)”字样,则只能由抬头人背书;如果票据上未注明“不可转让”字样,则可经由抬头人背书后,转让给受让人,再由受让人作第二背书,并可连续背书转让。

⑥票据是否有涂改。如有涂改,必须由出票人在更改处签章,否则不予受理。如发现伪造票据,应予以没收,并及时通知伪造票据上的付款行。

⑦票据是否有流通范围的限制。仅限于某国或某地区使用、不得在境外流通的票据,经办行不予受理。

⑧有无退票历史。对已退过票的票据一般不宜再次办理托收,如确有必要再次办理,应当作一笔新的托收业务处理,并且只能办理收妥入账。

(2)托收票据的处理

①划线。托收经办行在收到票据后,在票据正面左上角加盖空白划线章或带行名的特别划线章。在办理现钞托收时,不得在现钞上加盖划线章。如经办行与国外代理行签有票据托收协议的,按协议中有关规定办理。

②背书。托收经办行须在每张票据背面加盖授权签字章并由一名有权签字人员签字。

③影印票据。托收经办行须将托收的票据的正、反面进行影印,并按托收编号归卷保管。如在经办行办理托收时,原始票据在传递过程中发生遗失,可凭复印件办理托收。

2.审核票据托收申请书

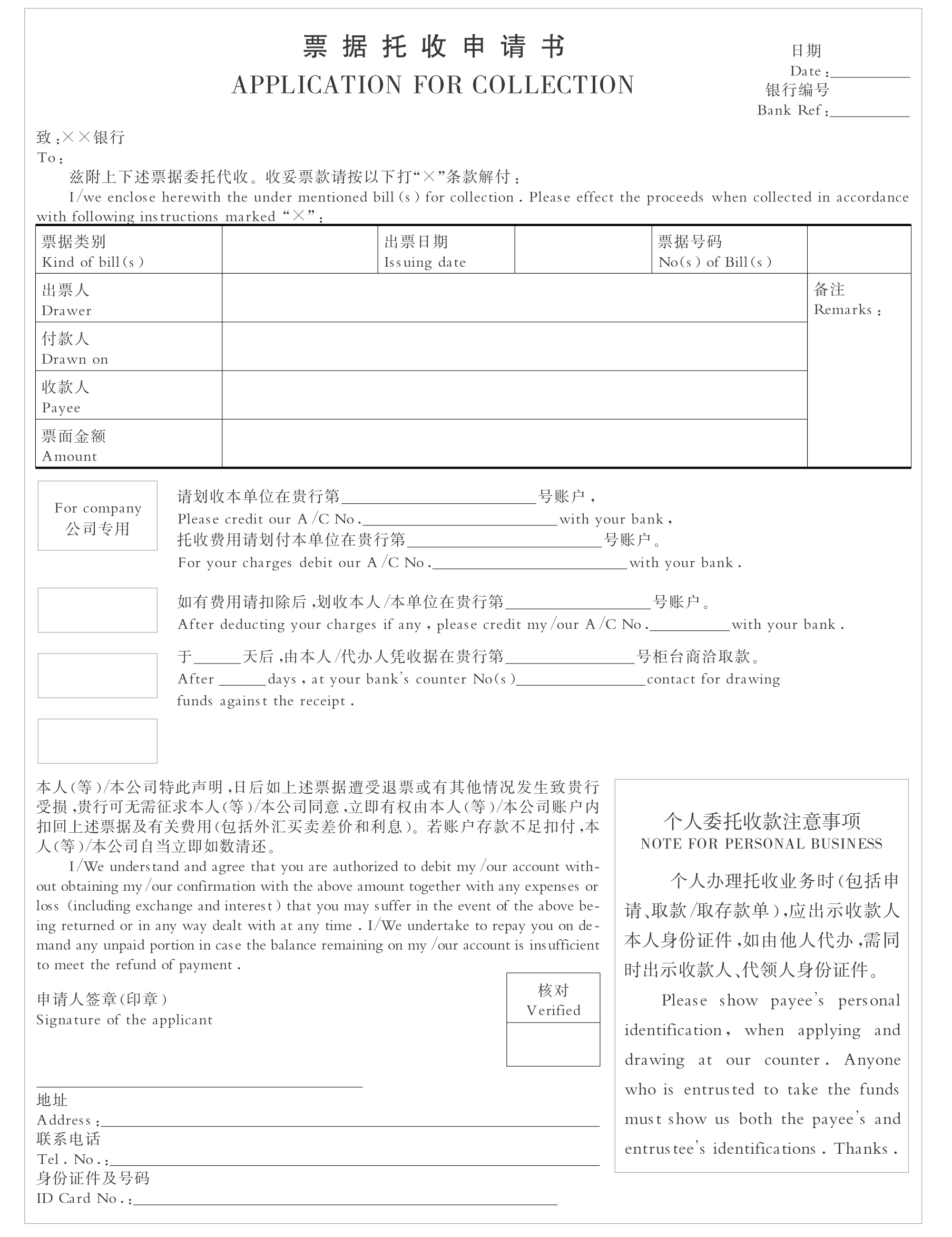

经办行在审核完客户交来的票据后,应要求其填写票据托收申请书(见图2-11)。票据托收申请书1式2联,第1联由委托行经办员加盖业务公章和私章后交委托人作为临时收据,以备票款收妥时凭以取款;第2联作为经办行办理托收的凭证。

填制要点具体如下:

票据托收申请书应包括:委托日期、出票人、票据号码、付款银行、票面金额、委托人姓名、地址及电话、邮编、委托人银行账号、注意事项和追索权条款。如系私人委托办理,需核对身份证件并复印或摘录身份证号码;如系企业、事业单位委托办理托收,需加盖企业预留财务印鉴。

3.业务受理登记

经办行对票据和票据托收申请书审核无误后,向委托人收取有关费用,并编制票据托收业务参考号:×××CC××××××××

行号 业务代码 年份 流水号

经办行按收到客户申请的日期顺序将票据托收业务参考号、票据号码、付款银行、代收银行、货币及金额等内容登记在票据托收业务登记本上,以备查考。

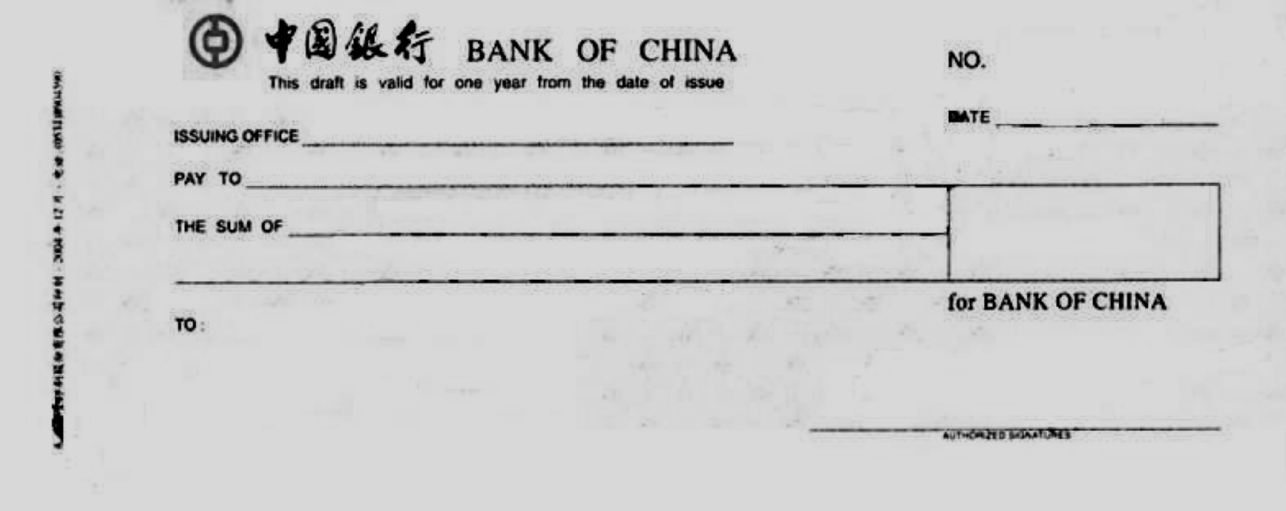

4.缮制票据托收委托书

经办行根据票据托收申请书的内容,缮制1式4联的托收委托书。见图2-11。票据托收委托书的主要内容有:托收日期、代收行名称和地址、托收方式、付款指示、银行参考号、出票人、付款人、票据张数、票据号码、币种及金额、费用条款等。

经办行缮制好的票据托收委托书及所附票据须经复核人员复核,并由有权签字人签字。票据托收委托书第1联随票据以安全快捷的方式寄代收行或付款行委托收款,第4联托收行留底存档。

不同的票据有不同的托收渠道和索汇路线,同一票据也可有多种托收渠道和索汇路线。经办行应选择与总行签有代理托收业务协议的代理行办理托收业务。在确定索汇路线时,应拉直汇路、减少费用,充分利用经办行境外账户行、代理行的有利条件,按货币清算中心及付款地点选择索汇路线。

图2-11 外币票据托收申请书

5.收妥付款

托收行在收到境外或总行清算中心的贷记报单后,根据业务参考号抽出原业务档案进行核对,批注收妥日期,加盖业务公章。

票据收妥后,根据“票据托收申请书”上的要求,将票款入账或转储或通知收款人。如收款人要求提现,须要求其携带有关身份证明,在托收申请书第2联上签盖原印章,并交回第1联,经托收行核对印章相符后方予办理取款手续。

活动2:旅行支票的兑付

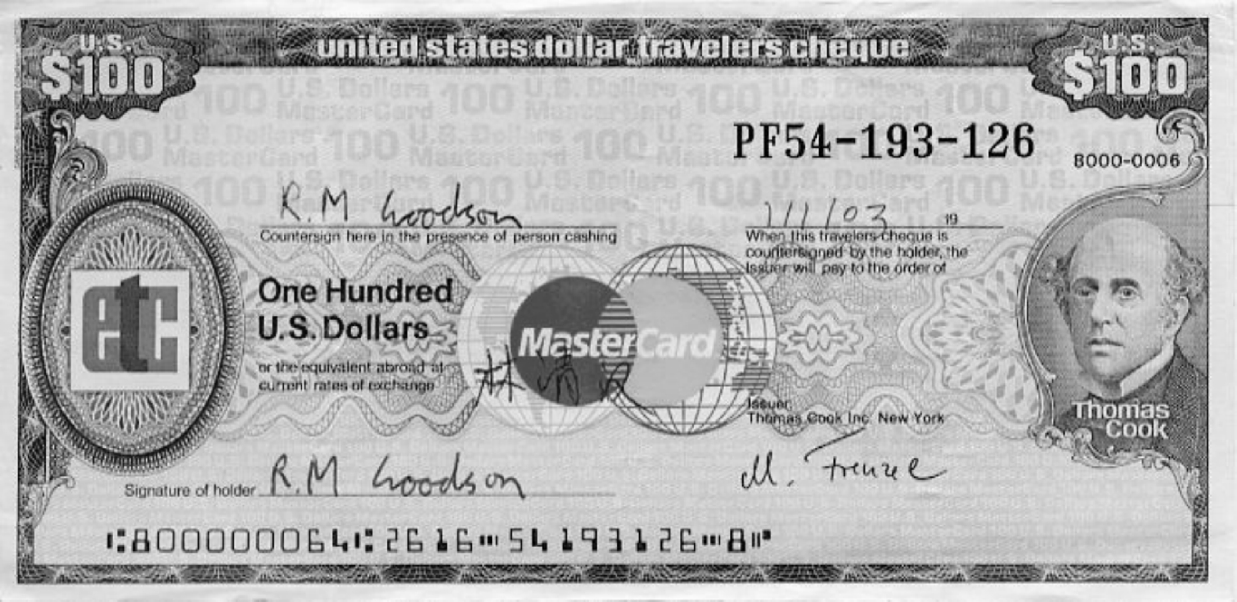

2003年1月22日,客户张先生将国外客户寄来的由通济隆公司发行的支票2张来银行要求兑付,支票票样见图2-12,银行应该如何处理?

图2-12 美元旅行支票

1.旅行支票的特点

旅行支票(Traveller's Cheque,T/C)是由银行或大旅行社发行,专供旅游者在途中购买物品、支付旅途费用使用的票据。发行机构即是付款人。

特点:旅行支票的票面固定金额,面额不同;有MICR号,适用于清算;无提示日限制,不指定付款地,全世界可用;遗失或被窃时可挂失并获理赔;原购买人可凭票兑换现金。

2.可兑付的旅行支票

全球通行的旅行支票品种有:美国运通(American Express)、VISA、通济隆(United States Dollars Traveler's Cheque)、万事达卡(Master Card)、花旗等品牌,而印有中行字样的上述旅行支票能够在世界各地800余家旅行支票代兑行兑换,或在各国的大商铺和宾馆饭店直接使用。

3.兑换程序

旅行支票兑付必须依照我国票据法的有关规定办理,防止利用票据进行“洗钱”等犯罪活动。

(1)旅行支票兑换程序

①对比票样、核验支票,进行防伪鉴别;

②检查申请人护照及有效证件;

③申请人复签,并填写兑换水单;

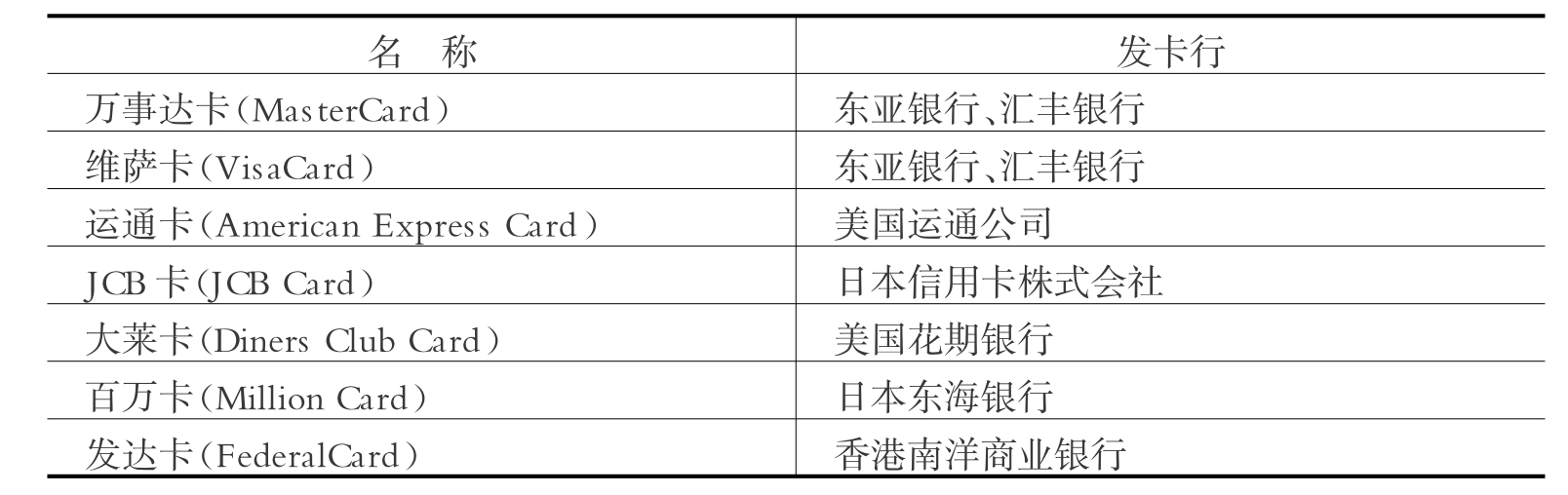

表2-1 旅行支票类型

注释:各卡均有兑付的最高限额;如要求超额兑付,须经授权才可办理。

④贴息计算,兑付旅行支票金额;

⑤进行会计核算,立即贷记办理支票托收。

(2)旅行支票的转让条件

①旅行支票须是可转让;

②有初、复签且相符;

③没挂失止付;

④受让人在经办行信用记录良好;

⑤票据背书连续且符合票据流通和国家外汇管理局的规定。

4.旅行支票的遗失处理

一般仅限在银行办理托收过程中遗失的旅行支票,同时要电告代收行,并征得代收行的同意。SWIFT通知付款行“原票提示请止付,电文确认”。票据复印件后要加注:

“In consideration of your paying this duplicate in lieu of the original Check we agree to hold you,the drawee bank,harmless from any loss you may incur due to the absence of the endorsement of the payee or subsequent endorsers,provided payment be stopped on the original check.”

活动3:外币兑换

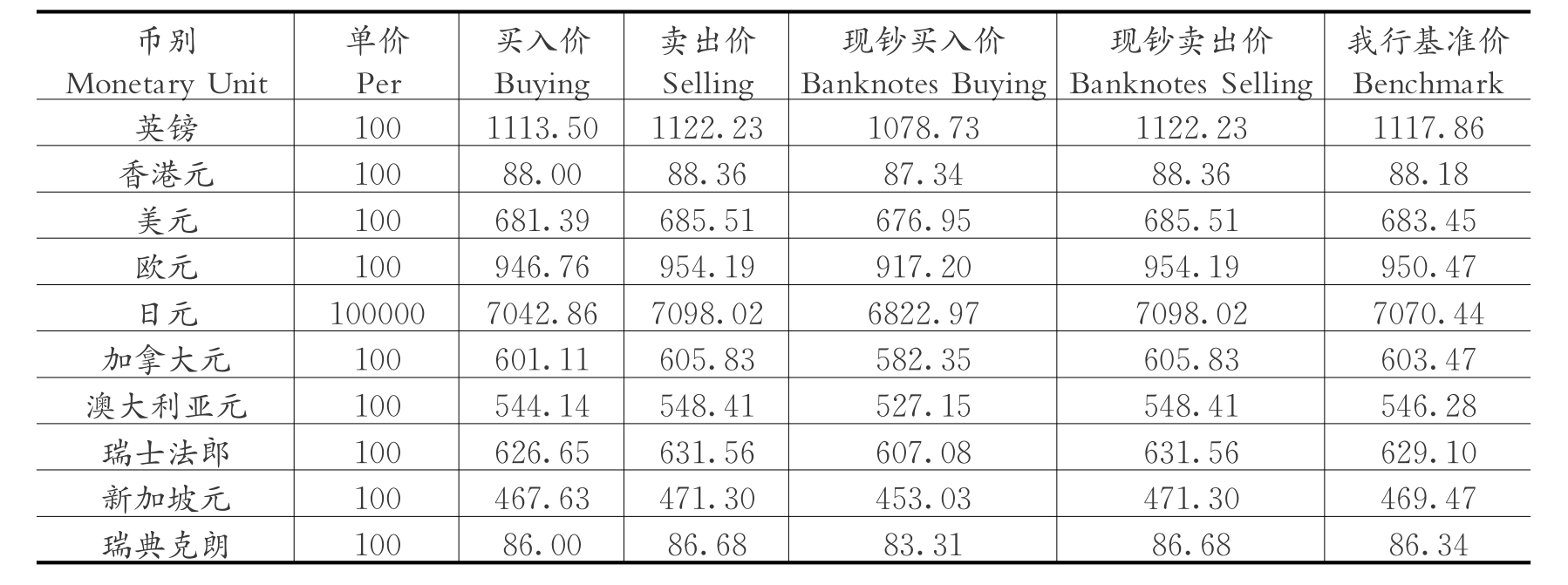

2010年6月19日,王大叔的儿子从德国带来5000欧元现钞,王大叔将其卖给银行。作为银行职员,应如何为居民个人办理货币兑换业务,最终银行应支付多少人民币给他?

表2-2 某银行外汇牌价

1.外币兑换概述

外币兑换业务(Foreign Currency Exchange)是指银行为境外个人客户提供将外汇兑换成人民币或其他外币的服务。银行外币兑换业务主要包括:买入外币、卖出外币、外币间兑换。银行办理外币兑换业务必须以国家有关外汇管理政策、规定为依据,一般只办理中国人民银行公布的可自由兑换货币的兑换,对于无兑换牌价的货币,可在征得客户同意后,按托收方式处理。

2.业务操作程序

(1)客户申请

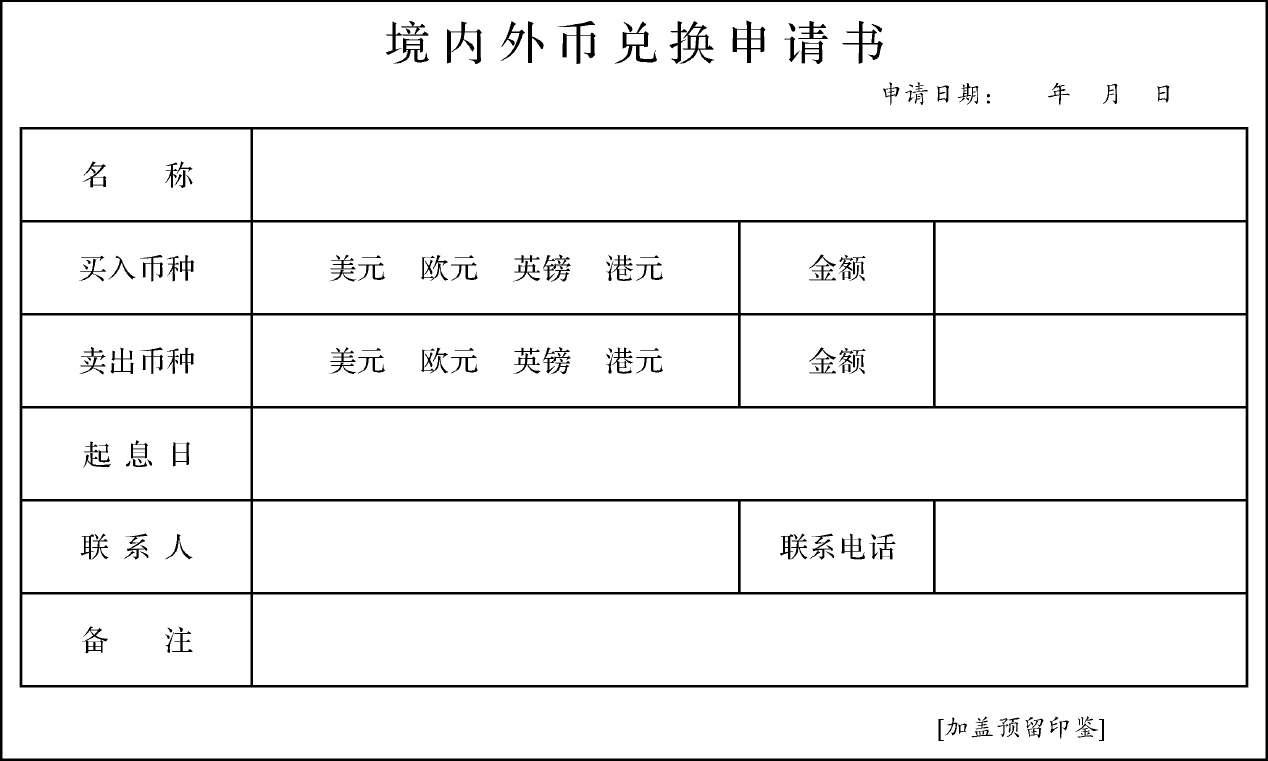

①客户以外币兑换人民币时须填写“卖出外币申请书”,经办人员核验外币真伪、兑换金额、是否属可兑换货币,银行审核有关有效凭证并按照《中华人民共和国外汇管理条例》规定办理。如外币系伪造,经办行应予以没收,并出具“没收假钞证明书”。见图2-13。

图2-13 外币兑换申请书

②境内居民因私兑换外币,银行审核有关有效凭证并按国家外汇管理局《境内居民因私兑换外汇办法》审核卖出。境外客户离境时,要求将在中国境内剩余的人民币兑回外币时,可凭本人护照和原“买入外币兑换水单”办理,兑换金额不能多于原水单的金额。经办人员应查验水单的有效性(有效期6个月)、鉴别人民币真伪、清点金额,然后收回水单。

③客户申请将外币兑换成另一种外币时,经办人员应审核所收外币是否属于经办行可办理兑换的货币,是否流通,并确认币别和金额,鉴别其真伪。

(2)填写水单

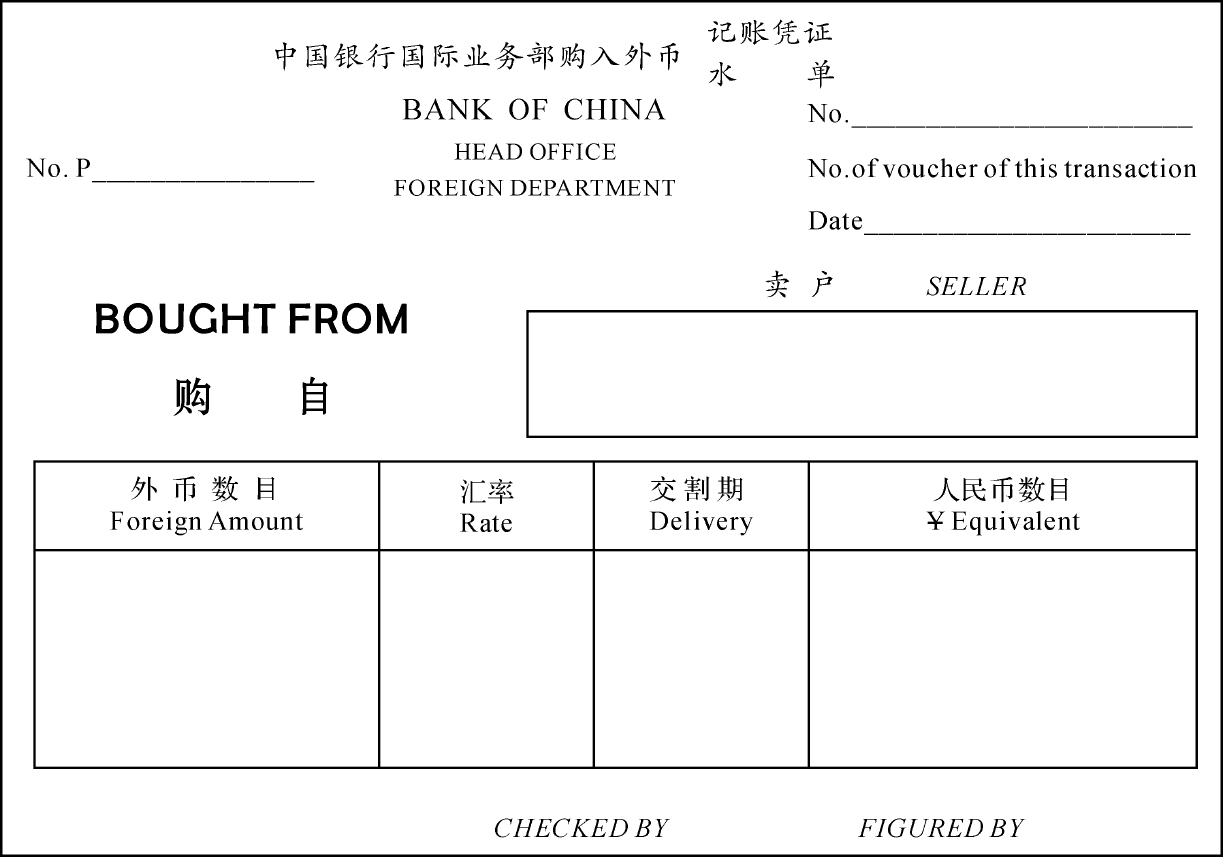

①买入外币。经办人员逐项填写“买入外币兑换水单”,用当日挂牌的钞买价折算人民币金额,加盖经办人名章。“买入外币兑换水单”1式3联,第1联由经办行加盖业务专用章,交持币人收执;第2联,外汇买卖科目(外币)贷方传票;第3联,外汇买卖科目(人民币)借方传票。见图2-14。

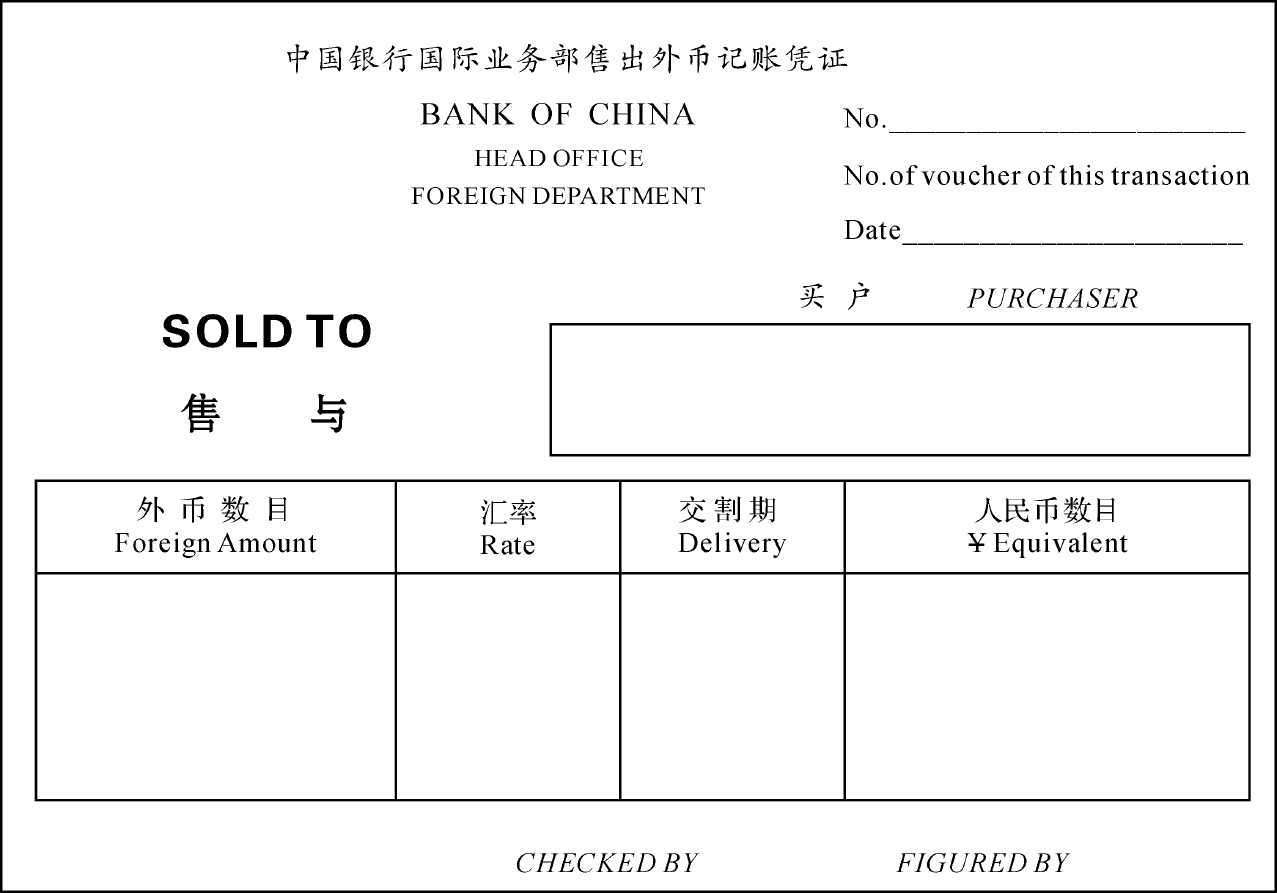

②卖出外币。经办人员套写1式3联“卖出外币兑换水单”,第1联“卖出外币水单”,由卖出行盖章后交客户收执;第2联外汇买卖科目(人民币)贷方传票;第3联外汇买卖科目(外币)借方传票。套写的水单内容要做到填写准确、齐全,用当日挂牌的外汇卖出价折算,并将不足1元外币的人民币金额记在水单右上角,另填制1式3联卖出外币兑换水单。见图2-15。

图2-14 买入外币兑换水单

图2-15 卖出外币兑换水单

③办理外币间兑换。客户填制1式5联“外汇买卖套汇水单”。其中第1联外币兑换水单由经办行盖章后交客户收执,第2联为外汇买卖科目(买入外币)贷方传票,第3联为外汇买卖,科目(卖出人民币)借方传票,第4联为外汇买卖科目(买入人民币)贷方传票,第5联为外汇买卖科目(卖出外币)借方传票。

(3)银行复核

①买入外币。经办人将外币连同兑换水单一并交给复核员复核。复核员复验外币真伪,复点现金数额,复核水单各项内容,在币别、牌价、折算金额准确无误以及日期、姓名、经办人名章等项齐全后,加盖复核员章,交出纳员付款。出纳员将外币收妥,按水单的人民币金额配款,在水单上加盖“现金付讫章”,将水单第1联连同人民币交经办员付款。

②卖出外币。兑换水单缮制完后,加盖经办人名章,将人民币原水单及其他审核资料、新制水单一并交给复核员复核。复核员应核点人民币及复核有关审核资料,经复核现金准确、水单缮制正确、印章齐全后,复核人员在水单上加盖名章;凭原水单兑出的,应在原水单上加盖“已退兑”章后收存,将人民币、卖出水单交出纳员。

(4)核验付款

①买入外币。付款复核员按水单金额复点人民币金额,复核印章是否齐全,复核复点无误后,问清客户姓名及兑换金额,核对一致后将人民币现金连同水单交给客户,收回对号单并请客户当面点清。

②卖出外币。出纳员将应收人民币收妥,按兑换水单的外币金额配款,并在水单上加盖“现金付讫”章,然后将外币、人民币零头金额连同水单交给付款复核员。付款复核员认真复点现金并与水单金额核对一致后,将外币、找零款及水单交给客户,请其当面点清。

项目知识要点回顾

票据是指出票人承诺自己或指示付款人在指定时间或见票时无条件支付一定金额给收款人或持票人的有价证券。票据具有广义和狭义之分,广义票据包括发票、提单、保险单据等;本项目所讲的票据是指狭义的票据,主要包括汇票、支票、本票等用于进行支付结算、汇兑融资的资金票据。

汇票是指由出票人签名于票据上,约定自己或他人无条件地支付票面金额给收款人或持票人的可流通转让的付款凭证。汇票的种类众多:按出票人的不同,可分为银行汇票和商业汇票;按承兑人的不同,可分为商业承兑汇票和银行承兑汇票;按付款时间的不同,可分为即期汇票和远期汇票;按有无附属单据,可分为跟单汇票和光票。汇票的必要记载项目必须齐全。汇票的关系人包括流通前的基本当事人(如:出票人、受票人、收款人)和流通后的其他新增当事人(如:背书人、被背书人、承兑人、参加承兑人、保证人等)。

支票是出票人签发的,委托其存款银行或者其他金融机构于见票时无条件支付确定金额给收款人或者持票人的票据。支票的效期比较短,实质上是以银行为付款人的即期汇票。支票的必要记载项目及支票的不同种类。

本票是出票人签发的,承诺自己在见票时无条件支付确定金额给收款人或者持票人的票据。本票的必要记载项目与汇票有所不同。本票主要包括银行本票和商业本票两种。

票据行为是以票据权利义务的设立、变更等为目的的法律行为,具有狭义和广义之分。狭义的票据行为是以承担票据上的债务为目的法律行为,包括出票、背书、承兑、保证、参加承兑等;广义的票据行为除上述狭义票据行为以外,还包括票据处理中有专门规定的行为,如提示、付款、参加付款、追索等行为。

外币票据托收、外币旅行支票、外币汇票承兑、外币兑换及交易等主要外币票据业务的操作规程及审核要点。

在实务操作方面,学生要了解和掌握汇票、本票和支票的必要记载项目,能够准确填制汇票,独立审核汇票、支票的有效性及能够根据要求完成相应的票据行为。

技能训练

一、动动脑

1.什么是汇票?汇票的必要记载项目有哪些?

2.什么是本票?本票具有哪些特点?

3.什么是支票?支票的实质是什么?

4.旅行支票的作用和特点是什么?

5.外币票据审核要点有哪些?

二、动动手

1.假如你是一名银行柜员,对客户提交的下列汇票的有效性作出审核和处理。

2.根据所给的票据项目和项目填制内容,按照我国《票据法》和《日内瓦统一票据法》有关汇票有效性的规定,缮制一张有效的汇票(具体填制的内容如下表)。

附:票据样本

3.根据所给条件在汇票上划线和背书:①“Bank of China,HANGZHOU”在汇票上划线“Bank of China,NEW YORK”,委托其代收票款。②收款人在汇票上背书“Pay to DON GAN Co.,Ltd,NEW YORK”,转让该汇票。③Apr.25th,2010被背书人向银行提示汇票,要求“Bank of China,NEW YORK”对汇票承兑(Acceptance)并到期支付。④被背书人于May5th,2010向“CITIBANK,N.A.,NEW YORK,U.S.A”进行贴现,贴现率为5%,计算贴现行应付金额。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。