第四节 农村民间金融利率水平的讨论

上面的研究并没有去讨论民间金融利率实际的大小,比如民间金融利率几个组成部分的大小及如何形成的,仅局限于研究民间金融利率面临外部“冲击”时(比如正规金融的影响),民间金融利率均衡将有何变化的趋势。下面就民间金融利率几个组成部分的大小或者叫高低方面的问题再作深入的探讨。

一、农村民间金融利率水平的讨论

民间金融是否是高利贷呢?通过前面对民间金融利率的分析,可以清楚地看到民间金融的利率明显要高于正规金融的利率水平,但这是否意味着它就是高利贷呢?不同的学者有不同的观点。

有些学者认为民间金融利率偏高,如Bottomley(1975年)区分了决定农村民间金融利率的四个因素,即利息的机会成本、风险报酬、补偿交易成本的报酬以及垄断利润,所以认为民间金融利率水平高;(14)Adams等基本认同Bottomley等人的观点,并把这个问题拓展到整个民间金融市场,他们认为民间金融资本短缺、经营成本高、坏账率高和季节性贷款需求明显,这些特殊性是导致高利率的原因;(15)张军(1997年)给出了民间融资中利率决定的一个解释,他的解释依然是假定存在信息不对称,认为利率在民间金融市场上具有“过滤功能”,民间金融部门比较稳定的高利率,是对民间金融市场上关于还贷风险的信息不对称分布的一种反应。(16)江春认为民间信用的利率决定于资金供求状况、借贷者之间的亲疏关系、期限长短、淡旺季节等因素,因而利率档次分明;(17)还有的学者从信息经济学的角度分析民间金融是高利率借贷,林毅夫利用信息经济学的手段研究认为民间利率高于正规金融的利率可能是民间金融广泛存在的一个更为根本性的原因之一。(18)王一鸣、李敏波(2005年)利用博弈论讨论非对称Nash议价解,认为民间金融是高利率的。(19)

也有持相反观点的学者认为民间金融的利率水平并没有人们想当然的那么高。张建军等(2002年)认为民间金融定价遵循基准利率风险加成定价法,其利率在官方基础上考虑了风险和借款人在正规金融机构获得融资的交易费用,是市场力量作用的结果;何田(2002年)认为利率受社会平均利润率、市场竞争和国家政策的影响,不同地区同一时期有不同的民间利率水平是资本的价格围绕价值波动规律的体现;谢平、陆磊(2003年)在研究金融腐败时把企业在正规金融市场上的融资额、第一类租金函数和第二类租金额度作为外生变量,把企业进入民间借贷市场融资作为状态变量,发现正规金融市场利率与民间借贷利率没有本质区别,是因为金融机构存在隐性寻租。他们还进一步指出“民间借贷与正规金融价格实际是均衡的,不能简单定义民间借贷是高利贷,如果如此定义,则正规金融也同样具备高利贷特征”。

综上可见,关于民间金融利率水平高低问题的争论,由于专家、学者们的研究手段及研究视角的差异,得出的结论不相同甚至截然相反。实际上,本文认为在正规金融的利率是有效的利率的前提下(20),即能够真实地反映资本的价值的前提下且在两部门市场上假如不考虑正规金融部门经理人的寻租行为,不考虑民间金融存在的高风险等一些外在影响因素,那么以上学者的研究结论将是完全一致的——民间金融是高利贷。下面小节的研究内容就在前人已有研究的基础上,结合正规金融对民间金融的影响,并考虑上面的影响因素来研究民间金融的真实利率水平如何。

二、农村民间金融利率与正规金融利率水平的比较

那么民间金融利率水平到底如何呢?要判断就要有一个比较的标准,正规金融一直是学者们参照的对象,在这里也沿用前人的方法和正规金融借贷利率相比,组成民间金融利率的I1、I3、I4在正规金融市场也可以体现出来;所不同的是产权制度的风险“贴水”I2在民间金融利率的权重应该不亚于资本本身的价值。如果它能够得到国家法律的认可,这个部分就不重要或者就消失了,在这种情况下民间金融利率如果高于国家规定的水平就可以认定是高利贷,要加以整改或取缔。但是正规金融部门广泛存在寻租行为,它在民间金融部门是不存在的,这就是问题的所在,二者孰高孰低就不易作定量的判断。

因此有必要借鉴谢平、陆磊在这方面的分析(21),他们把贷款申请中发生的费用近似作为第一类租金,把维持信贷关系所花费的费用作为第二类租金,并请参与问卷的企业和农户独立进行估计。对借款人第一类的租金估计情况是企业一次性直接支付的费用大约占本金的4%,而农户与个体工商户支付的费用约占6%。同时值得关注的是,当前银行和信用社对企业、农户的贷款多以一年以内的短期贷款为主,这表明几乎每年企业和农户都必须多支出4%~6%的利息。对借款人第二类租金的估计分析结果是企业付出的折合年利率大约是5%,而农户略低一些,接近3%。然后他们把两类租金结合起来,发现企业贷款和农户贷款所有成本折合为追加利率大约都是9%(分别是4%+5%和6%+3%)。根据中央银行允许农村信用社贷款利率上浮50%,银行对中小企业贷款利率可以上浮30%的政策依据,一年期企业贷款和农户贷款利率基本在6%和7%的水平,加上两类租金,企业和农户实际承受的利率在15%~16%,认为这才是正规金融市场信贷的真实价格。

虽然他们关于民间借贷利率的研究缺乏正式的统计数据,但是参考人民银行广州分行课题组对广东、广西两省的调研,张震宇和陈明衡(2002年)对温州的调研、张友俊和文良旭(2002年)对甘肃省合水县的调研、张胜林等(2002年)对山东聊城的调研,以及张玉民(2002年)对新疆喀什的调研,这种民间金融信贷市场价格的判断基本还是正确的。(22)

三、农村民间金融高利率的解释——一个交易成本的视角

交易困难程度决定了政府用什么制度来解决交易成本过高的问题,决定了政府的制度供给。在农村民间金融市场中,交易成本表现为:搜寻成本和监督成本、谈判成本和寻租成本等。

首先,搜寻成本和监督实施成本高昂推高了农村民间金融利率。我国农村社会的现实情况是:一方面,农户兼业经营,土地分割细碎,且农户的资金需求一般具有分散化、小额化、周期长、不易监督、风险大等特点。这种高度分散的状况使得正规金融机构与农民之间的搜寻和监督等交易成本十分高;另一方面,作为正规金融机构,其业务经营是以量化风险、科学审慎管理为基础的,在不知道借方的信誉情况和道德水平下,为防范败德行为索取一定的担保抵押物是正规金融机构的必然之选,因为其贷款发放不可能建立在对各类需求者信息的定性判断之上。但作为借方的农户一般无担保能力和资产抵押,即使用土地抵押,正规银行也难以回收这种隐含农民社会保障功能的抵押品(23)。而在土地集体所有制下,农民拥有的宅基地、房产等无法流通和转让,加之给农民担保的一般是农民的亲戚朋友,要么也是农民,存在同样的问题,要么担保能力低下,在这种情况下担保和抵押只能是一种形式,缺乏可操作性。而农村正规金融机构控制风险的另外一个方法——对借方实施声誉惩罚,则因为高度分散的状况使得正规金融机构与农民之间的交易成本十分高,从而使得实施声誉惩罚机制的成本太大,致使农村正规金融机构对农户和农户小企业贷款望而却步。此外,农村正规金融机构的机会成本也较大,因为相对于给城市大企业的贷款而言正规机构所获利润更大,加之存在利率管制等金融抑制政策,使得农村正规金融的激励受到进一步限制,所以退出农村金融市场是农村正规金融机构的理性选择。

一方面,农村民间金融借贷的信息获取主要依赖彼此之间的血缘、地缘、人缘关系,借贷行为多发生在熟人社会,是在一定的地域、人际范围内发生的,因而相比农村正规金融,节约了交易双方的交易成本;二是农村民间金融借贷一般不要求抵押和担保,借贷手续简便,借贷期限比较灵活,方便了交易主体;三是农村民间金融借贷合约的执行主要不是依靠国家的法律体系,而是依靠某种民间的约束机制。因而,尽管农村民间金融的利率高于正规金融机构的利率,其需求仍然强烈。另一方面,由于农村正规金融机构的金融抑制,农村正规金融机构实行信贷配给政策,信贷配给一般包括以下两种情况:一种是按照银行标明的利率,一个给定的申请人的贷款需求只能部分地得到满足;另一种是在所有的贷款申请人中一部分得到了贷款,而另一部分被拒绝(非自愿的),被拒绝的申请人即使愿意支付更高的利息也不能得到贷款。在此情况下,则有一部分不能得到贷款的企业将会转向农村民间借贷市场。在短期内,农村民间金融市场的供给不会增加,换句话说,其资本供给是无弹性的,这样,在农村民间金融需求增加的情况下,农村民间金融的利率必然上升。当然,长期内,如果农村金融市场竞争是充分的,理性的农村民间金融供给者会极力扩大资金供给,从而使民间金融的利率有所下调,但在当前,信贷紧缩的背景下,农村民间金融的供给增加是有限的,所以利率下调也有限,仍会保持在高位运行。而Hoff&Stiglitz的研究则证实了政府的信贷配给政策会导致民间金融市场均衡利率的上升。

其次,谈判成本高昂推高了农村民间金融利率。现实情况表明,农村借贷者除了公开的贷款利率外,普遍被要求支付一定的手续费、抵押资产、评估费等附加费用。此外,还要提供自身的财产状况、贷款用途等,对借贷者而言,这种等待审批所耗费的时间比较长,并且极有可能使其在等待的过程中错失投资的良机,而且,等待的时间有时是不确定的。这无疑进一步增加了借贷者的交易成本。

此外,还存在借款人为获得资金而对农村正规金融机构贷款掌控者进行公关的费用,即所谓的寻租费用。我们知道,比起农村民间金融,正规金融机构的名义利率明显低于民间金融,即政府规定的低于瓦尔拉斯市场出清时的利率,导致在这一利率水平时市场对贷款存在超额需求的情形,这就会引发租的存在。毫无疑问,现实生活当中租金无处不在,政府对经济活动的管制产生各种形式的租金。租的存在会引发竞争和寻租行为,而寻租行为产生于政府对经济活动的限制性干预,这种干预人为地造成稀缺;寻租是投入资源到非生产领域获得一种特权,这种特权将会给自己带来利益。拥有政治职位便意味着拥有与之相随的一种“产权”,从而便拥有占有租金的一种特权(24)。在发展中国家,由于利率上限政策,银行利率在大多数时候都低于市场均衡利率,这时便会形成很大一块租金,而那些掌管资本市场发行审核权利的官员则有很强的冲动将这一块租金私有化。借款者为了得到这些人员的金融支持,最常见的途径之一就是进行行贿、公关等活动。而这对企业来说无疑是额外的一种融资成本。而且这种活动是投入到非生产性领域,不会创造产出,是一种资源浪费。

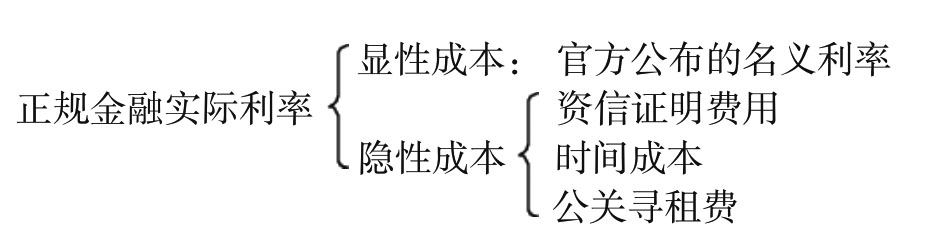

这样,农村正规金融的实际利率由两大部分构成:一是官方公布的名义贷款利率,二是正规金融机构贷款存在的隐性成本,具体包括:需要的手续费、资产评估等资信证明费用,等待审批的时间成本以及隐性的公关寻租费。如下图5-7所示:

图5-7 正规金融实际利率图

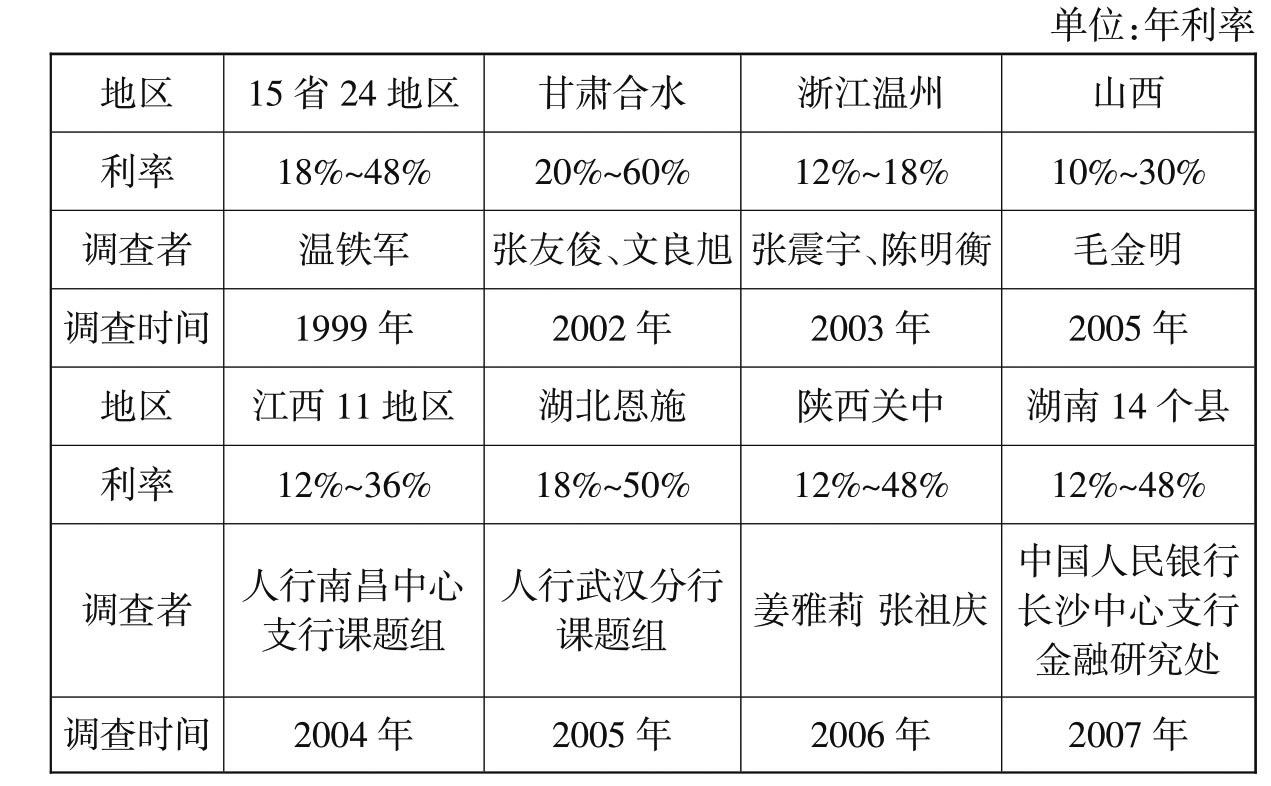

表5-8的统计数据也大致说明民间借贷利率与正规金融利率接近。这就证明一个判断:由于隐性寻租,正规金融市场利率与民间借贷利率没有本质区别。而且张胜林等(25)的研究发现有一些金融掮客在正规与非正规市场之间的转贷,其利率加成正好是8%,约等于谢平、陆磊得出的大约9%的租金水平。所以经验证据表明,这种对民间金融与正规金融市场价格的判断基本上是正确的。

表5-8 不同地区的民间金融的利率情况

资料来源:根据以上作者的相关研究整理而得。

当正规金融的进入农村金融市场变得昂贵时,农村经济借贷者除了提供担保抵押之外,还必须支付租金或贿金,并且需等待漫长的审批手续,从而因昂贵的交易成本而放弃进入正规金融。而与正规金融市场相比,农村民间金融不需要复杂的审批流程,也无须资信证明,从而为农村借贷者节省了时间成本和一些附加费用。此外,农村民间金融作为一个竞争比较充分的市场,其公关费用也远低于农村正规金融。而农村民间金融在确定自己的利率水平时,除了参考正规金融的名义利率水平时,还要参考正规金融给借贷者所带来的隐性利率水平,或者说公关租金水平。因此,农村民间作为市场化资金价格选择的结果,其利率水平也较高。

综上可得如下结论:

我国普遍存在的农村民间金融利率水平受正规金融市场影响深远。其中,搜寻成本和监督执行成本高昂致使农村正规金融机构实行信贷配给政策,这使企业从正规金融的需求中溢出,增加对民间金融的需求,导致民间金融利率走高;而正规金融漫长的审批程序和经理人的寻租行为又使得企业的真实融资成本高于名义法定金融机构贷款利率,从而使借方和贷方之间的谈判成本高昂,进一步推高了农村民间金融的利率。

因此,要防范农村民间金融风险,控制民间金融利率水平,必须从以下两方面来降低交易成本。第一,简化贷款流程,缩短审批时间,降低交易成本。第二,建立健全行业监督体系和行业自律体系,加强对银行内部人员的监管,消除行中之行或寻租行为给借贷者带来的额外交易成本,合理规范农村正规金融市场。

四、本章小结

民间金融领域的借贷利率问题一直是金融学术界和实践者关注的热点,前人在这方面已经作出很大的成就。本章在前人的基础上,利用古典经济学、新古典经济学、制度经济学及信息经济学的相关理论系统地介绍了我国农村民间金融利率概况和特征,进而分析了我国农村民间金融利率形成机制,指出我国农村民间金融借贷利率具有水平高、区域差异大的特点,而资金供求矛盾突出、市场垄断明显、政府管制、风险大是导致我国农村民间金融利率较高的主要原因。

此外,通过分析正规金融部门对民间金融市场利率的影响,并在与正规金融利率水平比较的基础上,得出如下结论:一是我国民间金融普遍存在且形式各异,而且各地利率水平明显高于正规金融利率水平;二是正规金融存在的经理人的寻租行为使得企业的真实融资成本高于名义法定金融机构贷款利率,这会导致民间金融的利率比民间金融市场出清时偏高;三是我国的信贷配给政策,会使企业从正规金融的需求中溢出,增加对民间金融的需求,导致民间金融利率走高,信贷配给政策不能有效地解决融资难的问题,反而会增加企业的融资成本。

因此,本文认为,我国普遍存在的民间金融其利率水平受正规金融市场影响深远。事实上,如果再考虑到制度风险“贴水”的合理性,那么和正规金融存在的寻租情况相比较,其利率水平其实和正规金融没有什么本质的区别,这也是民间金融高利率与高发率并存的主要原因。

【注释】

(1)见《证券时报》,2007-07-14。

(2)张军,《改革后中国农村非金融部门:温州案例》,见《中国社会科学(季刊)》,1997(20),第22~35页。

(3)江曙霞、秦国楼,《信贷配给理论与民间金融中的利率》,见《农村金融研究》2000(7),第3~7页。

(4)进化博弈理论是经济学研究方法的一次创新,该理论从否定传统理论赖以成立的基础——理性人假定出发而建立起来一个新的分析框架,它结合了生态学、社会学、心理学及经济学的最新发展成果,从有限理性的社会人出发来分析参与人的资源配置行为,较好地克服了新古典经济学及经典博弈理论中理性假定及多重均衡的困难。

(5)郑震龙,《我国民间金融利率的决定与绩效》,见《金融教学与研究》2001(5),第6~10页。

(6)苏布拉塔·加塔克·肯·英格森特,《农业与经济发展》,华夏出版社,1987年版,第31~66页。

(7)张德强,《农村民间金融运行的内因——基于非正式制度的视角》,见《金融理论与实践》2007(10),第30~33页。

(8)IFAD: Rural financial service in China.The matic Study.Volumel-Main Report.Report No.ll47-CN Rev.December,2001.

(9)温铁军,《农户信用与民间借贷研究:农户信用与民间借贷课题主报告》,载中经网50人论坛,2001-06-07。

(10)陈锡文,《资源配置与中国农村发展》,见《中国农村经济》2004(1),第4~9页。

(11)如他们可能采取一些黑社会性质的手段回收本息,但这也需要成本的投入。当然对于黑社会性质的手段国家的法律是不允许的,一旦发生将会追究相应的法律责任。正是如此民间金融会考虑这方面的风险,把这部分的风险价格也加入到利率当中。

(12)谢平、陆磊,《金融腐败:非规范融资行为的交易特征和体制动因》,见《经济研究》2003(6),第3~14页。

(13)Hoff·K.and Stiglitz·J.E,: Money lenders and Bankers:price Increasing Subsidesina Mono Polistically Polistically Competitive Market, Journal of Development Economies,1998(52):429~462.

(14)Bottomley·J.A.Interest Rate Determination in Underdeveloped Rural Areas.American Journal of Agricultural Economics, 1975,3(57):279-291.

(15)Adams·D.W.Taking a Fresh Look at Informal Finanee,Informal Finance in Low Income Courntries.,West View Press,1992,(2):5-23.

(16)张军,《改革后中国农村非金融部门:温州案例》,见《中国社会科学(季刊)》1997(20),第22~35页。

(17)江春,《我国民间信用中的产权问题》,见《经济科学》1998(1),第43~48页。

(18)林毅夫、孙希芳,《信息、民间金融与中小企业融资》,见《经济研究》2005(7),第35~44页。

(19)王一鸣、李敏波,《非正规金融市场借贷利率决定行为:一个新分析框架》,见《金融研究》2005(7),第12~23页。

(20)事实上在广大的发展中国家,特别是中国正规金融的利率水平还没有完全实现市场化,借贷利率的市场化还远没有达到的情况下,经常存在正规金融利率低于市场出清的利率水平。

(21)谢平、陆磊,《金融腐败:非规范融资行为的交易特征和体制动因》,见《经济研究》2003(6),第11~12页。

(22)这方面更详细的介绍请查询本章表5-2和表5-8的内容。

(23)温铁军,《农户信用与民间借贷研究:农户信用与民间借贷课题主报告》,载中经网50人论坛,2001-06-07。

(24)匡桦,《民间金融高利率成因:一个隐性成本的视角》,见《财经问题研究》2010(2),第48~52页。

(25)张胜林、李玉民、王银光,《交易成本与自发激励:对传统农业区民间借贷的调查》,见《金融研究》2002(2),第38~44页。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。