东吴:权益类产品主动管理总绩效排名居前

东吴基金管理公司成立于2004年9月2日,公司总部的办公地点在上海市。公司的股权结构为:东吴证券有限责任公司,持股49%;上海兰生(集团)有限公司,持股30%;江阴澄星实业集团有限公司,持股21%。该公司自成立以来,股东结构稳定,为公司的发展提供了良好的支持。

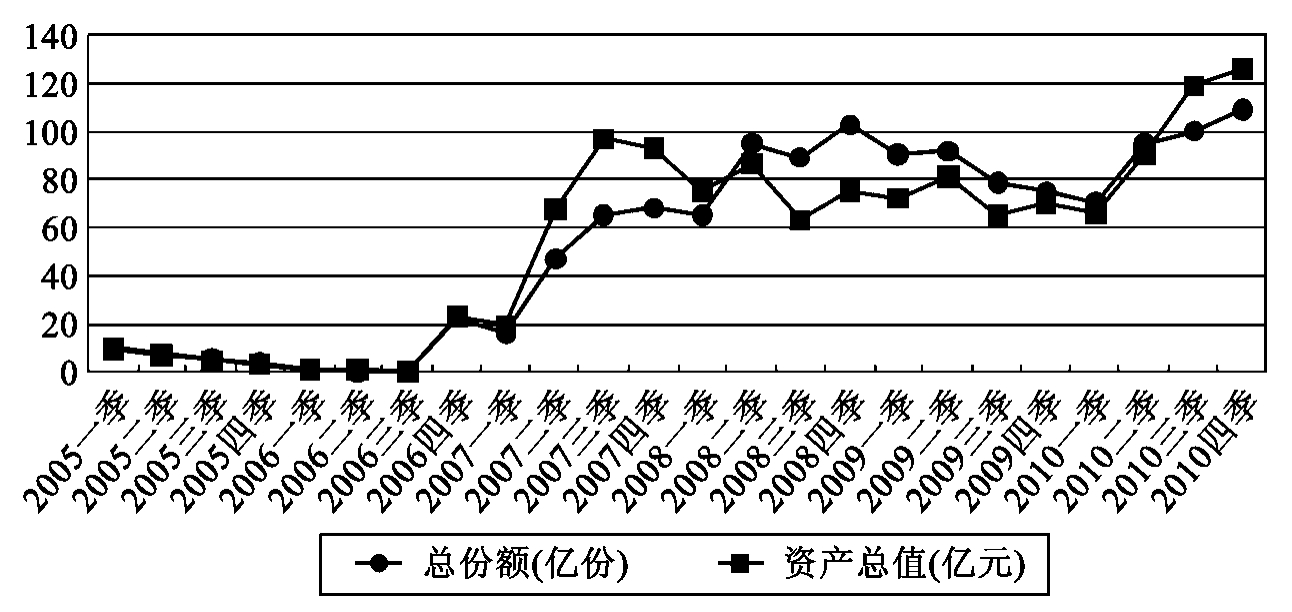

截至2010年12月31日,东吴基金管理公司旗下共有基金8只,所管理的基金份额总规模为108.94亿份,市场占比为0.45%,在全市场60家基金公司里排名第45位;资产总值为126.03亿元,市场占比为0.5%,排名第43位,整体表现出一种较为稳健的发展态势。

东吴基金管理公司自成立以来旗下基金份额总规模和资产总规模变动情况

数据来源:中国银河证券研究部基金研究中心

数据截止日期:2010年12月31日

回顾全市场各个基金公司2010年度的总体股票投资业绩,东吴基金管理公司给笔者留下的最为深刻的印象是,旗下基金的业绩全部良好,6只主做股票的基金全部取得了14%以上的收益,在可以参加年度业绩排名的4只基金里,排名的位置均在同类基金的前10名左右。如此整齐、良好的业绩表现,使得公司整体的2010年度权益类产品主动管理总绩效能够稳居全市场的前列。

做到全市场的领先,的确不容易,这个成功,与该公司在2009年度便已经开始进行的投研策略大调整紧密相关,即该公司将对于新兴产业的研究和投资提升到公司发展的战略层面,从产品设计、资源配置、投资研究和团队建设等各个方面给予政策倾斜。现在看来,他们做对了,而成功的原因,就是基于有效研究基础之上的先知先觉。

通过“自上而下”的研究,他们准确地把握住了国家经济转型与发展过程中的主线。然后,在人力资源相对有限的情况下,通过合理的劳动组合,在公司研究部成立了“新消费”、“新技术及应用”和“新能源”这样三个新兴产业研究小组,将短板整合成为优势,完成了对新兴产业相关公司的梳理,并展开详尽的实地调研,形成行之有效的研究成果,为该公司旗下全体基金对新兴产业的成功投资奠定了坚实的研究支持。

在具体的投资运作方面,该公司旗下各只基金都表现得较为出色。2010年第二季度,出于对市场行情发展趋势的准确判断,该公司果断将旗下主做股票的基金的股票投资仓位调至适中位置,其中东吴双动力、东吴行业轮动和东吴进取策略这3只基金的股票仓位的降幅在10个百分点以上,在一定程度上较好地回避了市场下跌的风险。后来,随着基础市场行情的触底反弹,该公司旗下各基金在第三季度均适时进行了积极的加仓,较好地分享了市场上涨的收益。

回顾东吴基金管理公司成立以来的整体权益类产品综合绩效表现情况,前几年曾经表现出较大的震荡现象。2011年,鉴于上一年度已经打好的研究与投资基础,以及基础市场行情方面可能表现出来的结构性行情特征,本书认为,该公司应该能够通过有效的研究、投资管理、风险控制,克服以往的不足,提高总体绩效的稳定性。该公司旗下的相关基金依然值得适度关注。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。