第四节 美国的合营会计制度

有关合营企业会计,美国在1971年AICPA公布了APB18以后,至今30余年未公布新准则。APB18至今仍是美国有关合营企业会计的现行制度。

但这并不意味着美国对合营企业会计毫不重视,近年来正积极地和其他国家以及国际会计准则委员会共同探讨合营企业会计。例如,1999年美国参加的G4+1组织公布了《特别报告——有关在合营及其类似协定中的权益的财务报告》(Special Report-Reporting Interests in Joint Ventures and Similar Arrangements)。另外,为了减少APB18和IAS31的主要不同之处,2006年FASB和国际会计准则委员会共同为修改IAS31设立了短期趋同项目(IASB,Short-term convergence:Amendments to IAS31 Interests in Joint Venture,2006年5月)。预计在2007年第二季度公布公开草案,在2008年完成准则的最终修订。

在这一节探讨APB18中的合营企业的控制概念和法律形态,探究第三章第一节中三个调查结果显示出的美国合营企业会计处理(合并方法)多样化的制度原因,并探讨目前的短期趋同项目能否减少APB18与IAS31之间的差异。在探讨美国会计准则时,为了忠实于原文,以下对原文中的“Joint Venture”用“JV”表示。

一、合营企业的控制概念

在美国合营企业的会计准则仅有早在20世纪70年代初发表的APB18。除此以外注册会计师协会发表了不少有关合营企业会计的公文。以下是美国发表的涉及JV的诸多会计准则及公文:

●1971年,APB18。明确对非合并子公司投资使用权益法处理的同时,把权益法的适用范围扩大到了对法人JV的普通股投资和其他普通股投资。

●1971年,APB18解释书(AICPA,An Interpretation of APB Opinion 18,1971年11月)。在这里对不采用公司形态的JV除了可以使用权益法,还允许使用比例合并法。

●1978年,SOP78-9《房地产投资的会计处理》(AICPA,SOP78-9 Accounting for Investment in Real Estate Venture)。

●1979年,《问题书——合营会计处理》(AICPA,Issues Paper- Joint Venture Accounting,1979年7月,以下略称IP)。

●1979年,《问题书——收取投资方的超过合营投资红利的会计处理》(AICPA,Issues Paper-Accounting by Investors for Distributions Received in Excess of Their Investment in a Joint Venture)。

●1980年,《合营会计处理的说明》(AICPA,Illustrations of Accounting for Joint Venture)

●2000年,《SOP的公开草案——对非合并房地产投资权益的会计处理》(AICPA,ED,Proposed Statement of Position-Accounting for Investors’Interests in Unconsolidated Real estate Investments,以下略称SOP)。

1.APB18

在美国,尽管除了APB18以外,还公布了一些有关JV的解释书和意见书等,但都不是会计准则,没有强制力。这一点在《合营会计处理的说明》(AICPA,Illustrations of Accounting for Joint Venture,1980)中也指出: “对合营(Joint Venture)的会计处理问题,至今为止没有引起权威性(Authoritative)会计法规的注意……APB18的适用范围和方法,解释书没有明确指出,还遗留下诸多问题”(P.1)。

APB18由序、讨论、意见和有效日4个部分组成。序部分是有关APB18的目的和用语的定义。APB18的主要目的是“明确可以对子公司普通股权投资使用权益法的同时,将权益法处理的适用范围扩大到对法人JV(Corporate Joint Venture)的普通股份投资和其他普通股权投资”(para.1)。用语部分定义了: “投资方”、 “被投资方”、 “子公司”、 “法人JV”、 “红利”、 “被投资方损益”、 “被投资方的财政状况”这6个重点词。

讨论部分对一般股权投资的会计处理举了成本法、权益法和市场价格法三种方法。对成本法和权益法叙述了各自的长处和短处。对市场价格法仅指出目前只能在一些特殊情况下使用,还需要进一步的调查研究,暂不考虑制度化。

意见部分明确了可以对非合并的国内子公司使用权益法,还将权益法的适用范围扩大到了所有非合并子公司。另外,明确规定对法人JV的一般股权投资必须使用权益法处理。在有效日部分指出本意见书将从1972年1月1日以后开始的所有会计年度起有效。

既然APB18明确规定对法人JV必须采用权益法处理,为什么在第三章第一节的三个调查结果中都显示出在美国JV会计处理的多样化呢?在这里为了解开这个疑问,探讨现行制度APB18和以上公布的有关JV的会计法规中的JV概念以及对JV会计处理的规定。JV概念可以根据JV的控制形态和法律形态这两大要素分别探讨。首先探讨JV的控制概念。APB18定义了法人JV,就投资企业对法人JV的控制做了以下叙述:

“法人JV指由小规模集团(‘JV参加企业’组成的,以个别而且特定的事业或事业计划为目的,为了该集团成员共同的利益被拥有、运营的法人(corporate) ……法人JV通常设置规定,根据规定各投资企业直接或间接地参与JV的全面经营。如此,JV投资企业和JV的利益和关系是消极投资者的利益和关系以外的利益和关系。一个‘JV参加企业’的子公司不是法人JV”(para.3d.)。

APB18没有对“消极投资者”做出明确描述。消极的投资一般可以理解为不参与被投资企业经营决策的决定,单纯地出于剩余资金运用目的,通过金融交易而换取投资损益的股权投资。如果把APB18的“消极投资者”如上理解的话,那么APB18对JV的控制形态意味着不是出于剩余资金运用目的的投资,而是出于控制他公司目的的投资。也就是说,JV投资企业对JV的一般股权投资目的不是想通过市场买卖来实现投资收益的,而是以积极参与JV经营实现其投资收益为目的的。这样理解的话,对法人JV一般股权的投资就不应以其在期末的公允价值来计量,而应以在被投资企业的损益中的份额增减来计量。APB18对JV的控制概念内含了第四章第一节内指出的上层概念。

而第四章第一节指出的下层概念——决定被投资企业合并方法的控制概念在APB18有没有描述?回答这个问题就要看我们如何理解“一个‘JV参加企业’的子公司不是法人JV”这句话了。在理解这句话的时候,需要首先考虑一下美国现行制度下的“子公司”概念了。目前,美国的现行合并财务报表制度一般认为是采用了持股比例标准来决定是否是子公司的。但从以下的定义也不能完全否定不存在实质性的控制概念。APB18也对“子公司”做了以下定义:

“子公司就是直接或间接地被他公司控制的企业。控制通常的条件是拥有过半数(超过50%)的已发行有表决权的股份。有低于这个持股比例而有控制实权的情况,例如,借贷合同,与其他股东间的同意或法院的命令”(para3.c.)。

在持股比例标准下,JV的下层控制概念是以对JV的持股比例来决定的。这样的话,我们可以把“一个‘JV参加企业’的子公司不是法人JV”这句话理解为,对法人JV的持股比例如果超过了50%,那么,这个被投资企业就不是法人JV而是子公司了。因此,根据JV的持股比例,将JV纳入或排除出合并范围这些对JV会计处理的多样化,完全符合持股比例标准的理念,不应受到诸多非议。这些非议是没有理论根据的。因为,对法人JV会计处理的多样化,只有在合并会计采用控制力标准时才失去其理论根据。

目前,美国和国际会计准则为了减少APB18和IAS31的差距而进行的短期趋同项目。其主要目标是取消IAS31中的比例合并法和进一步探讨JV的定义。笔者认为,对JV会计来说,最主要的是和合并会计特别是合并范围的决定标准整合,JV会计的探讨必须在这个大前提下展开。而众所周知,目前,美国的合并会计范围一般被认为是以持股比例来决定的,但也不能完全否定控制力标准存在着不明确的问题。而国际会计准则是以控制力来决定的。在合并范围的决定标准不同的情况下,仅统一对JV的会计处理方法将难以达到合并财务报表信息内容上的实质性趋同。

根据美国采用的持股比例标准,对持股比例超过50%的被共同控制的法人JV应作为子公司全部合并。而根据IAS31采用的控制力标准,持股比例超过50%的被共同控制的法人JV应作为“JV”,以权益法或比例合并法处理。因此,即使今后IAS31取消了比例合并,还是不能解决APB18和IAS31之间的差异。其原因是两者的大前提——合并范围的决定存在根本区别。JV会计的恰当与否是根据它和合并会计的整合与否来决定的。合并会计的基本方针——合并范围决定标准不同的情况下对JV合并方法的统一,将是无为的会计准则形式上的统一。不能使合并财务报表披露的信息内容达到真正的趋同。这样的结果甚至有误导财务报表读者的危险。

2.其他会计法规

APB18对JV的控制概念没有做更进一步的说明,但不能说美国没有认识到JV特殊的控制形态。例如,AICPA就有对JV投资企业对JV的参与使用了“共同控制”,有的说明了它的内容,有的给了明确定义。接下去,引用AICPA的相关规定,考察AICPA是如何认识JV的控制形态的。

(1)《问题书——对合营的会计处理》(AICPA,Issues Paper-Joint Venture Accounting,1979年7月)。

“共同控制是有关某一事业体的主要决策需要所有投资者同意的状况”(para.3)。

(2)《JV会计处理的说明》(AICPA,“Illustration of Accounting for Joint Venture”,1980年)。

“JV通常指小规模集团组成的,为了个别而且特定的事业计划和集团成员共同的利益而被拥有、运营的被共同控制的事业体(Business Entity)。各个投资者不论其持股比例的多少,全面参与经营,由于重要决策的决定需要所有投资者的同意,所以,任何投资者都不能单独控制”(P.1)。

(3)房地产的两个SOP

“(前略)对财务、开发、销售,或者决定业务时需要两个以上的所有者同意时,表示这些所有权是在共同控制下的。大部分共同权益形式的房地产投资权益是在一定程度的共同控制下的。(后略) ”(para.11)。

2000年,AICPA又公布了SOP公开草案,明确维持了SOP78-9的见解(para.5)。SOP公开草案为有关非合并房地产投资权益会计处理提供了指南。对这些投资提供了应该何时、如何采用权益法的指南,并替代了SOP78-9。

以上都明确指出了JV的“共同控制”。既然采用持股比例标准时是不需要“共同控制”概念的,为什么AICPA公布的公文中都会出现“共同控制”呢。这是因为美国现行合并财务报表制度采用的合并范围决定标准“一般被认为”是采用控股比例标准,但不能断言采用控股比例标准。[3]这一点,从前面引用的APB18中的子公司定义中也可以得到确认。

特别是近年来FASB有采用控制力标准的意向,可是会计实务界有采用控股比例标准的倾向。FASB和会计实务界之间存在着差距。这种现象造成了同样是采用美国GAAP的企业,有的企业采用持股比例标准来决定合并范围,有的企业采用控制力标准来决定合并范围。这一点在第六章中的实际调查得到了证实。

二、JV的法律形态

1.APB18

在讨论JV概念时,可以根据JV的两个重要因素——法律形态和控制形态分开讨论。对JV的法律形态,从APB18中有关JV的控制概念中引用部分可以得知是限定在法人范围内的。AICPA公布的APB18的解释书也指出了APB18中的法人JV仅限定在对法人的一般股权投资,不包括对合伙企业(Partnership)和共同权益的投资。但另一方面,也表明APB18的许多规定对那些非法人JV也合适。但由于解释书不具有法律强制性,结果,对APB18的适用范围以外的JV,也就是非法人JV的合并方法还是依赖于企业自身的判断。这是导致第四章调查结果中JV会计多样化的原因之一。

2.其他会计法规

APB18仅提起法人JV,规定对其采用权益法处理。但具有JV性质的,除了法人形态以外,还有合伙企业等事项在APB18的第二号解释书和SOP78-9中也得到了确认。另外,在《对JV会计处理的说明》(AICPA,“Illustration of Accounting for Joint Ventures”,1980)中指出: “JV能由法人、存在或者不存在Limited Partnership(以下略称有限合伙企业)的合伙企业,或共同权益组织起来的”。另外,IP也同样指出了: “被称为JV的实体(Entity)是由各种各样的形态组织起来的。JV的形式一般表现为法人、合伙企业(包括普通合伙企业和有限合伙企业)以及共同权益”(para.5)。

3.根据法律形态对JV的分类

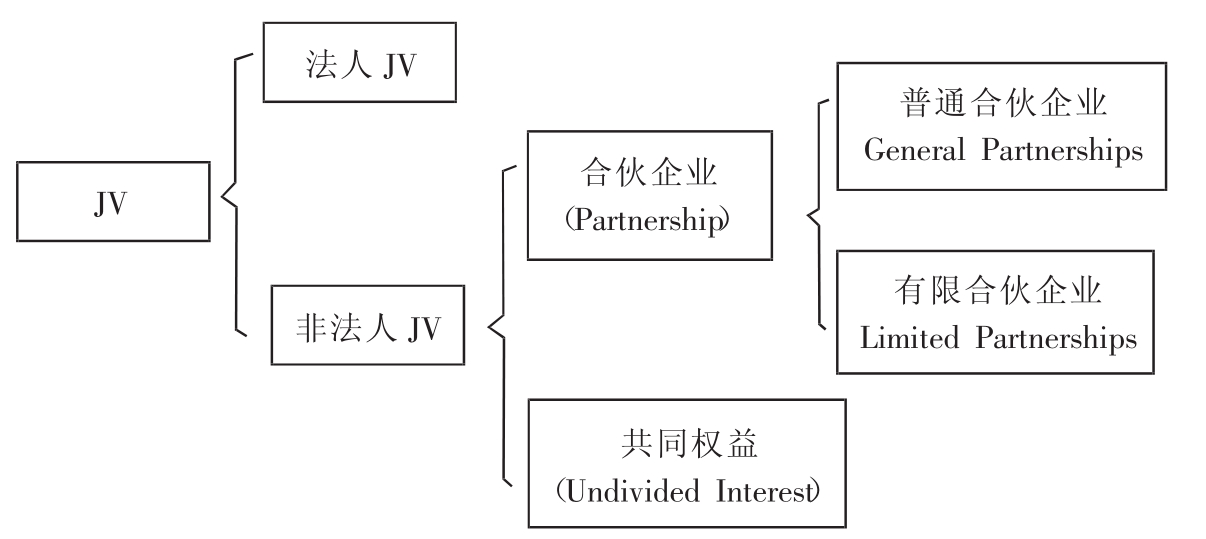

在这里根据以上的会计法规,对美国的JV以其法律形态在下表分类。这种分类在以持股比例分类时是必然的。也就是说,在以持股比例分类时,由于不需要JV的控制概念,只有根据法律形态的分类。

图4-2 美国的JV类型

上图中的法人JV是APB18中定义的法人JV。只有这个类型的JV才是APB18的适用范围。它有两个特征:第一由少数投资者所有;第二为了共同所有者的利益而运营。

非法人JV可以分为合伙企业和共同权益(Undivided Interest)。美国还将合伙企业分为普通合伙企业(General Partnership)和有限合伙企业(Limited Partnership)。普通合伙企业指两个以上当事者根据协定为了执行业务活动而形成的实体。实体所有者的所有合伙人都是普通合伙人(General Partner),对实体的负债负无限连带责任。[4]

有限合伙企业和普通合伙企业,同样由两个以上的当事者根据协定为了执行业务活动而形成的实体。但其中有一个以上的当事者是普通合伙人,对实体的负债负无限责任;一个以上的当事者仅在他们的投资额度范围内对实体的负债负责的有限合伙人(Limited Partner)。

共同权益(Undivided Interest)有JV实体的特征却没有法人格。是由复数成员共同拥有财产,根据各个参加企业所占份额的比例享有其所有权的所有者协议(Ownership Agreement) 。[5]它的特点是和法人JV不同,不享有共同利益和损失。这种类型和IAS分类中的“共同控制的资产”有相似之处,但因为有经济实体的存在和承认其会计实体之处和“共同控制的资产”有本质上的区别。

美国根据JV的法律形态将JV按以上类型分类。但这里面只有法人JV有会计准则,非法人JV没有强制性会计制度。而设立JV时,由于税务上的原因或根据对方国家的法律等各种复杂因素决定其法律形态。根据不同法律形式对JV采取不同的规定,也是造成JV会计处理多样化的一个原因之一。这里指的多样化,不但指纳入合并范围或排除于合并范围以外的多样化,还包括同样是排除于合并范围外的JV,由于其法律形态不同会产生会计处理的差异问题。例如,对同一非法人JV,在不同投资企业之间产生的会计处理差异;同一企业对不同非法人JV采用不同会计处理方法;在合并资产负债表和合并损益表对同一非法人JV采取不同会计处理方法,等等。这些由于现行制度对不同JV法律形态有不同要求而产生的JV合并方法的多样化。

三、会计处理方法

1.APB18(1971年3月)

APB18要求JV投资企业在投资企业的合并报表和个别报表的双方对法人JV的普通股权投资以权益法来处理,并以此作为能最恰当地反映JV性质的方法(para.16)。另外,在SFAS94里也要求对法人JV的普通股权投资适用权益法处理(para.2),但没有有关非法人JV的规定。

为什么美国和其他国家不同,在个别报表中也要求采用权益法呢?以下就这点加以说明。如果将母公司和包括母公司控制的子公司等在内的企业集团看做一个经济实体的话,合并报表要比个别报表能更确切披露它的财务状况和经营成果。因此,从1959年ARB51要求以合并会计为前提编制财务报表起,会计报表如果没有特殊说明的话就意味合并报表。这一点从ARB51公布后开始成为美国会计实务中的惯例了。在实务中,也存在以下这些企业,如有联营企业却没有子公司的企业,或虽然有子公司却因为特殊原因不编制合并报表的企业。为了更确切披露企业经济状况,美国开始对这些企业的个别报表也要求采用权益法。这就是美国和其他国家不同对个别报表也要求采取权益法的理由。

APB18的JV适用范围只限定在法人JV,没有有关合伙企业和共同权益的规定。为了补充这一点,AICPA发表了APB18的第2号解释书(Accounting Interpretation No.2 of APB Opinion No.18,1971)。将权益法的适用范围扩大到了合伙企业和共同权益,并在以下情况允许适用比例合并法。即如同石油、煤气公司那样,投资企业对各个资产持有共同权益,在根据权益比例对各个债务负责的情况下,允许将在JV的资产、负债、收入、费用中的份额加入投资企业的财务报表中。但这不是会计准则,只不过AICPA公布的实务指南,没有法律强制力。表4-2总结了美国对JV有规定的会计法规。

表4-2 美国有关JV的会计法规

从表4-2看到,不管JV的法律形式如何,它的会计处理方法有权益法和比例合并法。仅这两个方法都是排除出合并范围以后的问题,与合并范围的决定没有关系。可是,第三章的调查结果却显示出对JV的会计处理不仅局限在权益法和比例合并法,还有全部合并法和混合法(部分合并、部分权益法)。因此,必须注意的是在美国对JV的多样化处理问题,不仅涉及上述的会计法规中规定的权益法和比例合并法的选择问题,还涉及是否将JV纳入合并范围的问题。不过,考虑到美国目前的合并范围还是以持股比例为标准的,如果是根据持股比例而产生的会计处理多样化,是完全符合现行制度的。只有当合并范围决定标准是以控制力为标准的时候,对具有相同控制实质的JV采取不同会计处理方法才会产生问题。问题是目前美国的合并范围决定标准不能断言是持股比例标准,合并会计中最根本的问题没能得到明确。正如以上所述,JV会计应该根据合并会计的改变而改变,在现行美国合并范围决定标准不明确的情况下,对JV会计处理多样化是必然的结果。

2.其他会计法规

(1)《IP-JV的会计处理》(1979年7月17日)。

IP就有关修改对JV投资的会计处理的必要性做了以下的概括(para.26):

①APB18直接明了地提出了法人JV。该意见书主要的内容是有关损益表的,充分考虑到了权益法的优点,但是否确切考虑到了JV固有的特点还是个疑问。

②对JV的投资在实务中有报告采用权益法以外的方法。

③在文献中提倡了采用权益法以外的会计方法。提倡其他会计方法的人强调了应不论JV的法律形式如何,都有共同的特征。

④披露形式方面不能仅仅因为JV的法律形态不同而有不同要求,需要有对所有法律形式的JV都适用的总括性正式见解。

⑤工程金融协定常常使用JV形式。

⑥在石油、煤气或建设行业,JV常常被作为达到投资企业/参加企业的基本目的的组织手段使用。

⑦在许多情况下,权益法不能反映投资企业对JV的经济关系。

另外,对JV投资的会计处理方法的选择作为一个根本问题,探讨了权益法、扩张权益法、比例合并法、全部合并法、成本法、公允价值法和各种方法的组合法(para.27)。同时,指出在以下领域发生的会计处理问题(para.46)。

A.当JV和投资者分离作为不同的实体时,JV需要对它的资产、负债使用新会计准则的情况下。

B.资本出资额的会计处理。

C.所有权变更的会计处理。

D.JV投资企业间交易的会计处理。

E.财务报表披露的本质和种类。

然后,就JV实体的会计处理问题提出了以下建议(para.53)。

A.JV的创立是需要对资产、负债有一个新会计基础(Basis)的独立的汇报实体的设立。

B.对JV出资的资产,应以该资产的公允价值为基础并通过当事者同意的金额来记录,不能超过该资产的公允价值。

AICPA在总结了APB18的一些问题和APB18公布后JV会计实务中出现的问题以后,对JV的会计处理不仅是从投资企业的角度,还从被投资企业——JV本身,也就是说个别会计的角度进行了探讨。但是IP没有对法人JV的定义作出探讨。

(2) 78-9《对房地产投资的会计处理》(AICPA,1978年12月)。

①适用范围。SOP78-9提起了由两个以上的实体组成的不动产或不动产开发工程中的权益,并把这些权益的法人JV,有限合伙企业和普通合伙企业,共同权益4种形式(Form)作为适用对象(para.1)。

②目的。这些形式的权益在法律形式和经济实质上不同,但由于没有有关这些投资的会计处理问题的强制性会计制度,会计处理呈现了多样化。本法规是为了限制会计实务的选择范围而公布的(para.2)。

③会计处理方法。对会计处理方法根据4种形式做了不同的规定。

A.法人JV。

法人JV根据APB18处理。被投资的房地产公司是子公司的情况下不作为法人JV。在这些被投资房地产公司的少数股东权益,根据APB18或FASB12处理。

JV作为投资企业的子公司全部合并时,另一方投资企业作为其联营企业以权益法处理。但是,这里产生了一个问题,以国家为单位时,净资产被双重计算。

B.普通合伙企业。

APB解释书指出,非法人JV也能适用APB18。该SOP也认为,对普通合伙企业的非控制投资者来说,权益法能确切反映实际状况。因此,对非控制的权益应以权益法处理。另外,被一个投资者直接或间接控制时,实质上是该投资者的子公司。这时,应作为子公司处理。

C.有限合伙企业。

在有限合伙企业里的普通权益以权益法处理,有限权益以成本法处理。

D.共同权益。

对共同权益不存在共同控制时应以比例合并法处理;而当存在共同控制时应以权益法处理。

在这里把SOP78-9对不同形式的JV会计处理规定归纳为表4-3。

表4-3 SOP的会计处理规定

从表4-3可以看出,SOP78-9指出,法人JV属于现行制度APB18的适用范围;对非法人JV没有采用一刀切的形式而是根据权益的控制形态规定了不同的会计处理方法。从对非法人JV会计处理的规定来看,SOP78-9似乎是站在注重控制力的立场。而如果认为APB18对法人JV的会计处理是采用持股比例标准的,那么法人JV和非法人JV之间会计处理的差异就缺乏理论上的整合。另外,从APB18的规定来看,既采用了持股比例标准,又不能否定完全没有考虑到控制力。正是制度上的不明确和理论上的矛盾导致了实务界对JV会计处理的多样化。

(3)《IP——有关投资企业取得的超过JV投资额的红利的会计处理》(1979年10月8日)。

这个IP是为了补充同年7月17日公布的《IP——JV的会计处理》而公布的。其目的是为了探讨在投资企业取得的现金红利超过其投资额时,采用权益法的房地产行业的JV非控制投资企业的会计处理。

结论是,对房地产行业JV的非控制投资企业:①根据合同或法律不能分配红利时;②不负担JV的债务,不提供JV的财务援助的情况下,收到超过投资额的红利应作为收入处理。

2000年,AICPA公布的SOP公开草案就SOP78-9的适用范围,以权益法的适用对象为中心,论及了权益法的适用时间和适用方法。两者都是有关对房地产投资的权益,和本书的中心论题没有直接关系,在这里不作更深入的探讨。

四、披露内容

APB18要求在判断被投资方的财政状况和经营成果的披露范围时,需要考虑到被投资方的财政状况和经营成果相对投资科目的重要性(para.20)。另外,投资方有两个以上的普通股权投资时披露总金额较为确切,权益法的披露有以下要求(para.20):

(1)投资方的财务报表,用括号在财务报表的脚注或个别报表或明细表里披露。

①被投资方的名称和普通股权的持股比例。

②投资方对普通股权投资的会计处理方针。[6]

③投资科目的账面价值和净资产中的权益之间的差额以及差额的会计处理方法。

(2)对有市场价值的普通股投资,通常需要披露根据各个投资科目的市场价值得到的各个投资科目的市价总额。这个披露要求不针对子公司的普通股权投资。

(3)在非合并子公司的投资科目的总额对财政状况和经营成果有重要的影响的情况下,需要在附注或另外的计算书中以个别或总额的方法披露这些子公司的资产、负债和经营成果的摘要。

(4)以权益法处理的法人JV或其他50%以下的投资,在其总额对投资方的财政状况或经营成果有重要影响的情况下,需要在附注或另外的计算书中以个别或总额的方法披露被投资方的资产、负债和经营成果的摘要。

五、小 结

这节为了探讨对JV合并方法的多样化的原因,以APB18为中心对JV控制概念和法律形态作了探讨。对JV会计的多样化处理分第一阶层,首先是否纳入合并范围的多样化,第二阶层,排除出合并范围时会计处理的多样化。对这两个阶层的多样化分别探讨分析了原因所在。

第一阶层是否纳入合并范围的多样化问题。常常有指出这种多样化存在问题的论文,可是笔者认为,JV该不该纳入合并范围的问题,取决于合并会计的基本方针——合并范围决定标准。

而美国现行的合并财务报表制度,一般被认为是采用了持股比例标准。在合并范围的决定是以持股比例为标准的情况下,下层的控制概念——对被投资企业的控制力是控制还是重要影响取决于持股比例。由于是根据持股比例决定被投资企业的合并方法的,对JV的投资根据持股比例纳入合并范围或排除出合并范围是和持股比例标准整合的,在会计理论上无可非议。只有在采用控制力标准下,对有相同控制实质的JV采取不同方法处理才会失去理论依据。

而美国目前的合并财务报表制度内也有一部分是有关控制概念的内容。因此,不能断言美国现行合并会计是采用了持股比例标准。由于这些制度上的不明确和矛盾,造成同样是采用美国GAAP的企业可能有的采用持股比例标准,有的采用控制力标准的结果。

在这种情况下,自然而然在处理该不该将JV纳入合并范围时也同样会出现这种现象,这是造成JV合并方法多样化的原因之一。另外,还存在对JV合并方法是否和合并范围的界定保持理论一贯性的问题。如果以持股比例来决定合并范围的话,那么,对JV也应该采用持股比例;如果是以控制力来决定合并范围的话,那么对JV也应该采用控制力标准。同时,在采用控制力标准时还产生一个问题——如何判断对JV的控制力属于控制还是重要影响还是共同控制的问题。现行制度没有为此提供充分的依据。事实上,由于美国现行制度上的问题,JV合并方法和合并范围决定的理论一贯性留下了极大的疑问。这个问题将在第六章的实际调查进行验证。

第二阶层的多样化问题是当决定将JV排除出合并范围以外时,存在以权益法、比例合并、混合法等多种合并方法处理的问题。这种多样化的原因在于APB18仅将法人JV作为适用范围,对非法人JV不存在具有法律强制力的规定,企业对非法人JV的会计处理存在多种选择的可能。即使和现行合并制度整合将JV排除出合并范围,由于不同的法律形态而可能产生各种不同的会计处理。如果JV法律形态不影响其经济活动,那么,同一经济活动由于法律形式上的差异而可能有不同的合并方法处理时,将违背会计本身的目的。

目前,美国正在和IAS共同展开的短期统一项目——修改IAS31的主要目标是:第一,试图排除比例合并法;第二,探讨JV的定义和主要特征。对于该趋同项目在第五节探讨了IAS后进行分析。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。