第二节 北洋政府时期的田赋、 关税、盐税、厘金

一、田赋

北洋政府统治时期的田赋,在国家财政收入中仍然占有很重要的地位,但同以前各代相比,它又具有不同的特点。主要是田赋正供增加较多,且多为地方截留,特别是民国八年起,地方公开截留田赋,这种局面,是北洋政府中央权力削弱,地方封建军阀割据势力的发展造成的。其次,附加税比正税增加更快。

(一)田赋

民国初建时,田赋为国家正供,在财政收入中占重要地位。民国元年,北洋政府财政部拟定国家税和地方税草案,田赋划归国家税,从民国八年(公元1919年)起,由于政局动乱,各省田赋由地方军阀擅自移挪,而将田赋划归地方的各种议论随之兴起。民国十二年宪法中,将田赋改为地方税,但没有实行。至民国十四年李思浩任财长时,曾考虑把田赋划归地方财政,但也未成事实。总之,田赋的归属问题即属国家税还是地方税,虽争论多年,但直至北洋政府统治结束也无结果。田赋在名义上属国家税,实际上多为地方截留,成了地方收入的重要来源。

1.田赋的内容

北洋政府时期,田赋包括地丁、遭粮、租课、差徭和杂税等多项,其中主要的是地丁和漕粮两项。①地丁:清末地丁包括地粮和丁赋。民国初年的地丁,除保留清末的地粮和丁赋外,还包括清末的一些地丁附加税:有地丁耗羡,随地丁带征并解的杂款、地丁附加(如自治捐、警学捐等),以及随地丁征分解各款,全都并入地丁正项,所以北洋时期地丁的内容,大大超过了清末,而税额也比清末增加了。②漕粮:漕粮本属地粮之内,之所以单独分出来,是由于地丁纳银,而漕粮则是派征本色,水运京师。随粮交纳的运送费用,称为漕项。到北洋时期,江浙漕粮也改折为白银交纳,与地丁无异,这部分银两称为抵补金。③租课:这是归政府所有,租给人民耕种的那部分土地的地租收入,由地方政府列在田赋中的地丁项下征收。④杂赋;杂赋是指那些零星的收入款项。如:例解的贡物折银等。

总之,清代田赋项目繁琐,扰民甚重,北洋政府时期加以合并,统一项目,虽然头绪较为分明,但人民实际负担加重。

2.田赋征收额

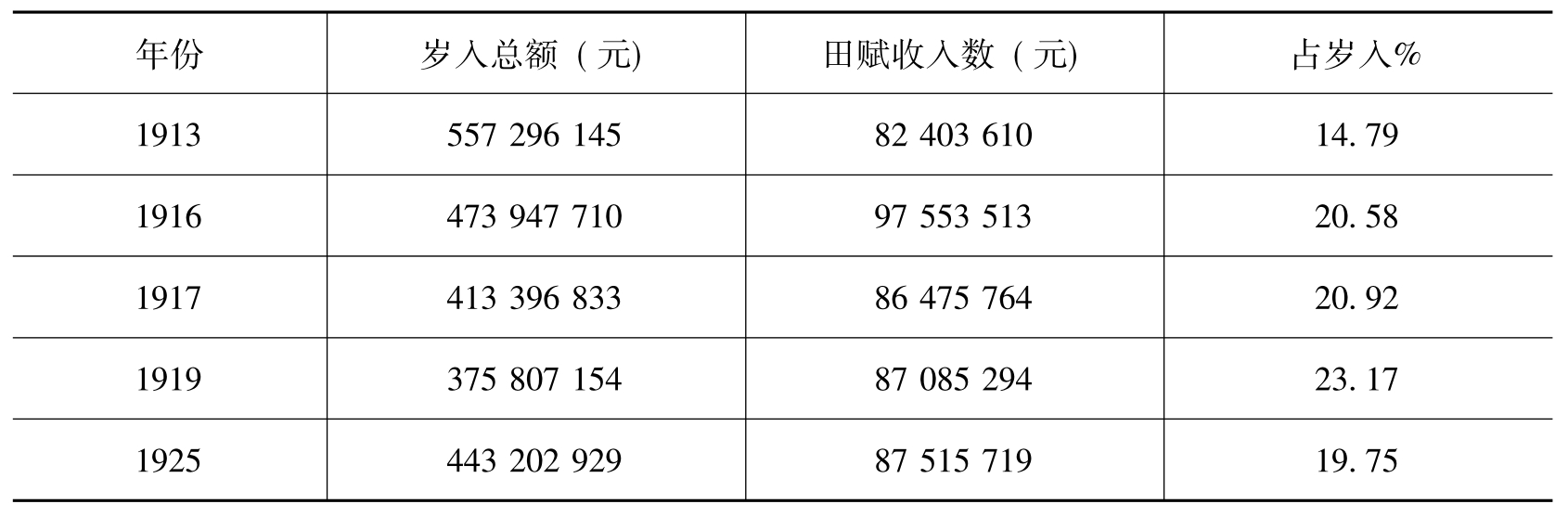

在民国初年,除少数省略有变动外,多数省区仍沿用清末旧制,而且,由于各省区地目、丁口不同,也很混乱。北洋政府曾力图整理清末田赋,实行田赋预算制度,无奈各省封建割据甚于清末,中央预算所列田赋之数与各省记载有很大出入,政局紊乱,各省田赋分类预算又未能每年上报,故全国田赋没有一个确切之数。现据有关记载,将北洋时期田赋与岁入列作表7-1。

表7-1 北洋时期若干年份田赋收入及占全年岁入之比

资料来源:吴兆莘.中国税制史(下).北京:商务印书馆,1937:138.

从表7-1百分比看,北洋政府时期田赋收入占岁入总数比例最高达百分之二十三点一九,最低时达百分之十四点七八,平均约占五分之一。而此数清末一般为百分之二十五至百分之三十四。北洋时期田赋在岁入中的比重比清末下降了。出现这种局面的原因,一是北洋政府时期地方截留田赋,未能如实上报;二是其他税收收入数逐渐上升;更重要的是由于政局动乱,战争不断,对农村经济破坏严重。北洋政府的田赋收入,是财政收入的重要来源。1912年,税收收入为5亿元,田赋收入七八千万元,占税收收入总额的15%,1913-1919年,国家每年税收收入为4亿元,而田赋收入则增加至9000多万,占总额20%以上。但由于地方军阀割据,北洋中央政府鞭长莫及,故此,田赋收入多为地方军阀把持,特别是在民国八年后,北洋中央的田赋收入,只能在中央预算中只能列为抵充各省代付中央支出项目,实际并无分文收入。

(二)田赋附加税

北洋政府初期,由于将清末征收的新、旧附加并入正赋征收,地方财政为了保证开支,不得不另行筹措经费。因此,新的附加税出现了。1912年,大总统咨行参议院厘定国家税和地方税法,明文规定地方征收田赋附加税不得超过正赋的百分之三十。1915年财政部因浏阳河工急需经费,遂呈报中央批准在直隶、山东先行举办田赋附加税以应河工需要。1916年北洋政府以预算不敷,当即电令各省一律仿照直隶、山东两省的田赋附加税办法,征收田赋附加税,以后有十余省相继仿效,再扩大到全国。行之十余年后,附加税名目与日俱增,致有百余种之多。据有关机构统计,田赋附加税的名目,计江苏省一百零五种,浙江七十四种[2]。附加税额也大大超过国家关于不得超过正赋百分之三十的规定,而达到正赋的若干倍,田赋附加税征收的结果,农民负担大大加重,以至在陕、川、甘、康各省因钱粮粮徭役的苛征,致使卖儿鬻女、弃田逃走者比比皆是。北洋统治时期,田赋积弊的深重,是农村经济衰退的一个重要原因。

(三)田赋预征

军阀政府采取不断提高田赋和附加税的办法,仍旧不能满足其不断增长的财政支出的需要,于是又实行田赋预征来进一步搜刮农民。民国初年的田赋预征名为借垫。最初的办法是将各县的富户分为几等,按其资产数额的大小,确定借垫的款额,责令团保限日勒缴转解,以第二年粮税作抵。借垫之风既开,各地转辗援例,因久借不还,愈积愈多,加之借款之数不能满足军阀们挥霍的需要,故改为预征。预征最初一年两征,后一年三征,又一年六征,最后一发而不可遏止。预征收入是各省军阀的重要财源,河北1926年全省收入为三千万元,预征收入为一千四百万元,约占总收入的百分之四十一,可见预征收入地位之重要。因此各省军阀把田赋预征作为一种见效快、收效大的重要掠夺方式。旧军阀败走,新军阀当政,以前预征之数概不承认,又重新开征。北洋时期军阀们就是这样对农民敲骨吸髓的剥削压榨。

(四)田赋整理

北洋政府统治时期,也对田赋制度作过某些改革。主要有:①整理田赋:整理田赋,必首先整理地籍。1914年北洋政府筹设全国经界局,1915年设京兆经界行局,1916年设涿县、良县两县分局,开始测丈土地。后因时局变化而中断。1920年,复设全国经界局,不过数月又告流产。唯有黑龙江,江苏的宝山、昆山、南通,浙江的黄岩、桐乡先后推行测量土地办法,但收效甚微。究其原因,重要的是北洋政府时期政治动乱,地方拒不执行中央法令,各自为政。②归并税目:北洋时期将清后期的徭役、户口、土地等赋役渐次按其性质归并,又将耗羡、平余等名称革除,故税目大减。经过归并后有地丁、抵补金、租课、附加四大类。但归并后只是税目减少,而税负并未减少。③减轻偏重赋额:1919年浙江绅士汪大燮等联名呈清减赋,经财政部转浙江财政厅核办减轻田赋,规定征米在一斗以上者减为一斗。九升五合以上者减为九升五合,九升以上者减为九升,此项措施只在很小范围内实行。④规定银米折价:1914年北洋政府财政都为划一币制,改良征收,通令田赋改征银元。规定银一两,折合银元一元五角。实行后,苏、浙、皖、赣、闽、粤、湘、滇、黔、川、鲁、晋、冀等省改征银元,唯湖北以钱折征,广西银钱并征,甘、陕、新仍沿旧制,各省银两银元折合率参差不齐,山西、江苏田赋银一两初折银元一元八角[3],有些地方高至八元[4]。在漕米折银方面,各省折算差别也很大。此外,还有整理税册,厘定征收考成,确定附加税额,整顿屯田田赋,取消遇闰加征,局部豁免等措施这里不赘述。

北洋政府整理田赋,虽然合并了许多税目,减少了征收中的折算、但是这些措施对人民来说,并没有多大实际意义。旧的附加税并入正税后,又出现了新的附加;原附加税中包括的征收经费并入正税中,整顿田赋时又规定新的征收经费,一并一加的结果,田赋反而加重。减轻田赋的事例也有,但只在局部地区进行,并未解决全国农民田赋负担沉重的问题。而真正对农民略有好处的清丈土地,却又迟迟不行因此北洋政府整理田赋,对农民来说是加重了负担,对军阀来说却又找到一条新的财路。

二、关税

辛亥革命发生后,帝国主义国家害怕自己的在华利益遭受损失,借口南北政府对立,提出海关中立,将海关税收入,暂委总税务司处理,以保护债权国的利益。北洋政府接受了这一无理要求,成立了海关联合委员会,并决定由总税务司代收关税、代付债款,税款存入汇丰、德华、道胜三个外国银行。从此中国的关税管理权,关税收支和保管权全部为帝国主义所攫取。1919年迫于国内人民的要求,中国代表在巴黎和会上提出了关税自主问题要求大会讨论,由于帝国主义的破坏,未能解决。1920年在华盛顿会议上中国代表又将关税自主问题提交大会,但又被帝国主义以“分步改进”为借口而推脱了事。1925年,北洋政府邀请美、英、、日、法、意、荷六国代表,在北京召开关税特别会议,几经周折,终于作出在1929年1月1日中国关税自主,解除协定关税的决议[5]。北洋政府是仰承帝国主义鼻息行事的,因此关税自主虽然有决议,实际是以无结果告终。

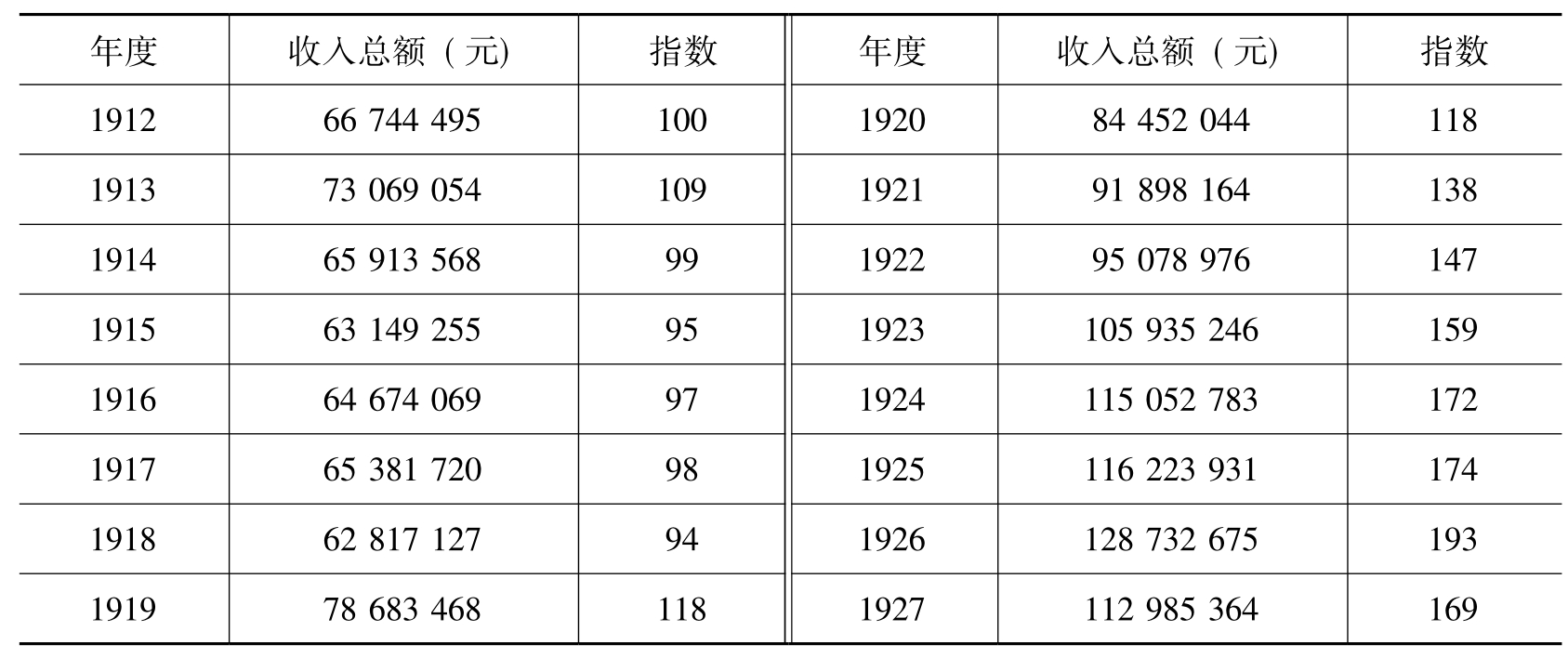

北洋政府时期关税收入呈现上升趋势。特别是从1919年起关税收入逐年增加。具体数字可见表7-2。

表7-2 1912-1927年北京政府关税收入情况

资料来源:王孝通.中国商业史.北京:商务印书馆,1936:248-249.

从表7-2看出,1919年后关税逐年增加,但北洋政府并未因此而摆脱财政捉襟见肘的困境。原因是此时关税仍作为偿还外债的重要担保,扣除外债本息和海关管理费用所余下部分的关余,北洋政府又用以作内债担保,每年的关税还未到手就所余无几了。

关税包括进口税、出口税、子口税和吨税,还包括鸦片厘金,沿岸贸易税。

北洋政府还课征常关税。1913年起,清末划归省管理的常关又逐渐移归中央政府管理。中央设置专任监督管理常关,属财政部的直属机构。北洋政府时期常关税收入: 1918年为六百三十五万九千三百五十六元,1919年为七百一十八万九千九百三十七元,1920年为七百零一万六千八百五十六元,1921年为七百二十三万五千二百九十三元,1922年为六百九十万零八千一百五十二元,1923年为七百一十八万四千二百零八元,1924年为六百六十八万一千五百三十八元[6]。1914年和1915年因公债基金不足,将常关收入列为公债基金,各常关监督将所收税款迳交附近税务机关收存。从1917年起常关收入逐渐为各地军阀所截留,到1922年,只有京师税务监督署所收的崇文门常关税每月二十多万元,为中央常关唯一之税收收入。常关税的设立妨碍国内货物流通,阻碍民族工业的发展,国内人士多主张撤除常关,但直到北洋政府垮台,常关未能裁撤。

三、盐税

盐税历来是财政收入的大宗,北洋时期的盐税初期沿用清代盐法,包括正税和附加税。

(一)正税

正税是国家对盐的产、运、销所征收的税。一般就场征收。盐税税率各地不统一,负担也不公平,名目纷然,有百多种。1913年北洋政府公布盐税条例统一税率和合并税种。规定盐税每百斤二元五角;1918年又修定为每百斤课税三元,取消各种附加税,各省盐税聚散为整,化繁为简。此期虽然明定了税率,但各省并未切实遵行,同时盐税却加重了。

各省军阀不但不按中央规定的税率征收盐税,而且任意截留盐税税款,从1917年起,先是粤中的盐税被截留;继之四川盐税也为军阀拥为己有,再后广西、云南、湖南、陕西奉天、吉林、黑龙江、江西、浙江等省,相继截留盐税。由于盐税是善后借款的担保,地方截留引起了帝国主义的干预,北洋政府曾采取了一些临时措施,但也未能限制各省的截留。特别从1919年起,盐税作为外债担保地位下降后,截留盐税的情况更为严重,据记载,各省截留盐税数,1919年为一干零八十一万三干七百元,1925年为四百五十万元以上[7],1925年截留数为盐税九千八百八十五万的百分之四十五点五[8],可见各省截留盐税情况之严重。

(二)附加税

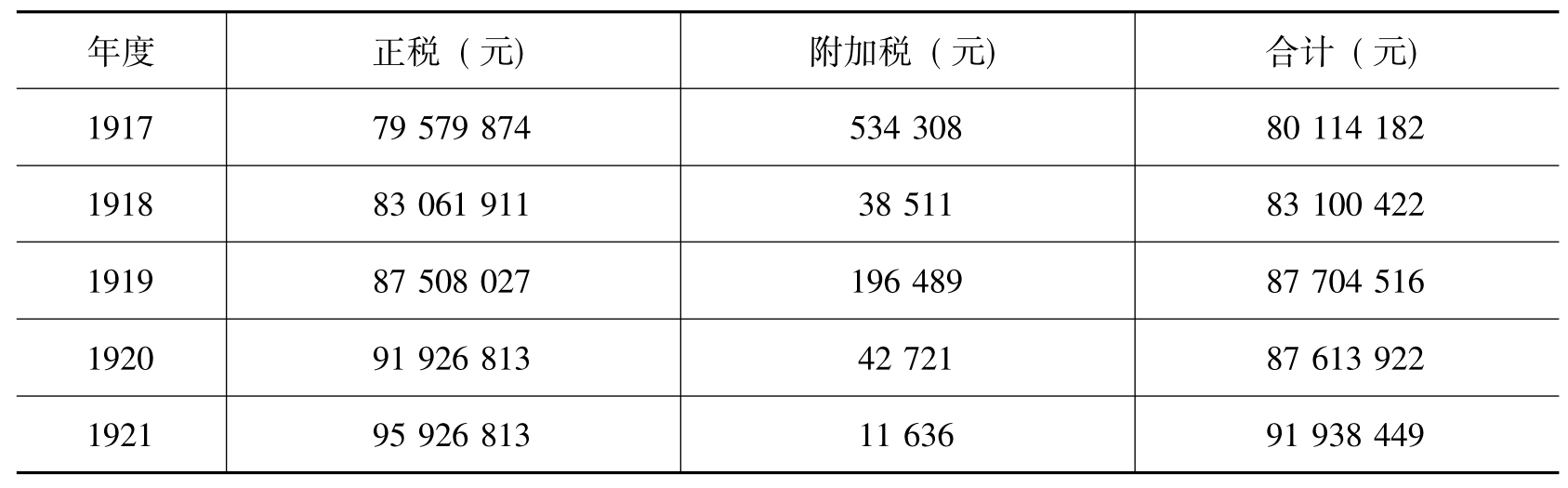

地方截留盐税作军政费用尚感不足,于是又相继开征盐附加税。1913年,盐务稽核所曾对盐税附加稍作整理,有中央附加、外债附加,地方的各种附加(如军费,教育费、筑路费、慈善费),其名目繁多,超过正税。1918年修改税率,每百斤征税三元,取消各种附加,但各省并未遵照执行,各种附加税超过以往。有的附加是重复征收,此地征后,彼地又征,由各地军阀任意增加名目,按其需要征收。盐税收入在北洋时期逐年上升,见表7-3。

表7-3 1917-1926年北洋政府盐税收入状况

续表

资料来源:据贾士毅.民国续财政史(二):190-204表综合制定。

从表7-3可以看出盐税收入逐年上升,附加税增加更快,致使盐价飞涨,人民负担日益沉重。

由于官盐价格太高,不少人被迫改食私盐。结果,官盐销售逐年下降,影响到国家盐税收入。为此,北洋政府加强了缉私活动,但缉私不但不能阻止私盐,反而促使私盐增加。私盐不能根除,一方面是封建官僚机构的腐败,另一方面则是官盐价高(即盐税重),私盐价廉(盐税低或无盐税),人们自然乐于购买。这是当时私盐之不能根除的根本原因。当时有人提出了一些改革方法,即恢复专卖制度。但是,北洋时期的政局和地方割据,还不能将这些改革措施付诸实现,因此改革食盐征税办法也只是提案而已。

四、厘金

厘金是清代后期开征的新税,北洋政府沿用未改。只是北洋政府初期的厘金与清代初创之厘金,其性质相去甚远。此期的厘金包括坐厘、行厘、货厘、统捐、税捐、铁路捐、货物税、产销税、落地税、统税等。其中不少名目名为厘金,实则逐渐向货物税、统税、产地税销场税过渡。即属过渡性质,又在最混乱的时期,因而扰民甚深,危害也很大。

厘金的税率,各地不尽相同,有抽百分之二点五,有抽百分之三点五,有抽百分之五,也有达到百分之七点五,更高的百分之二十五。当时全国有厘卡七百八十四个[9],分局卡不下二千五百处。

厘金收入数,据统计1916年为四千六百四十万零八十四元;1920,1921,1922,1924年四年平均收入为四千四百三十七万元,1925年为四千五百六十九万八千七百七十八元,1927年为五千零一十四万三千八百七十六元[10],这是北洋政府时期各地军阀嘴中的一块肥肉,多据为己有。

由于厘金征收的苛扰,几以致货价提高、交通艰滞、严重地阻碍工商业的发展,厘金的征收也影响帝国主义在华利益,各地厘金负担不、致,办法不统一,收入也无从稽查,因此,裁厘之声日渐高涨。1914年北祥政府责成财政都将原有厘金改办产销税,其后北洋政府财政部又规定《征收厘税的考成条例》,以促进对厘金的改革[11]。但因各省的军政费用都靠厘金为之悒注,取消厘金之后又无其他抵补办法,因此屡议屡不见诸实行。结果在厘金外又增加一些新税,厘金制度也更为混乱。

五、烟酒税

民国建立,即开征收烟酒税。1915年又设烟酒公卖制,按照价值加抽公卖经费。于是烟酒公卖遂与烟酒税捐并行,成为国家财政收入的重要款项。

(一)烟酒税

烟酒税最初行于直隶,以后各省皆征,但各省征收烟酒税的办法不尽相同,有的将厘金加成征收,也有征落地税、门捐、厂税等。各省税目相异,税率也不相同,有征钱,有征银或征洋钱,极不整齐。1915年北洋政府财政部规定增加酒税税额,烧酒每百斤不得少于一元五角,各种果酒每百斤不得少于二元。酒税税率稍有划一。但因各地情况不同,各省也未完全执行,因此烟酒税率也始终未统一。最低税率为百分之五,苏、鄂、湘行此税率,陕:甘、豫税率最高达百分多三十至三十五;其余各省一般为百分之十至二十[12]。烟酒税稽征办法各省不一,一般是从量计征,多于产地征收。

(二)烟酒公卖费

1915年北洋政府将各国烟酒专卖制度变通后、实施官督商销的烟酒公卖制。目的有二:一是为了解决中央财政支细问题多二是各省烟酒税名目繁多,性质复杂,实行公卖制,征收公卖费,以合并烟酒税和烟酒厘金及各种杂捐,有归并税目统一征税之意。1915年5月北洋政府财政部拟定《全国烟酒公卖局暂行章程》及《全国烟酒公卖暂行简章》,经北洋政府批准,试办烟酒公卖。后又续订《各省烟酒公卖局章程》、《烟酒公卖局暂行章程》、《各省烟酒公卖局稽查章程冬先后实施。实行烟酒公卖后,烟酒税、烟酒厘金,各项捐款均照章继续征收,由公卖分栈代征后分拨。由此可见,实行烟酒公卖费后,不过是增加了一种新税。

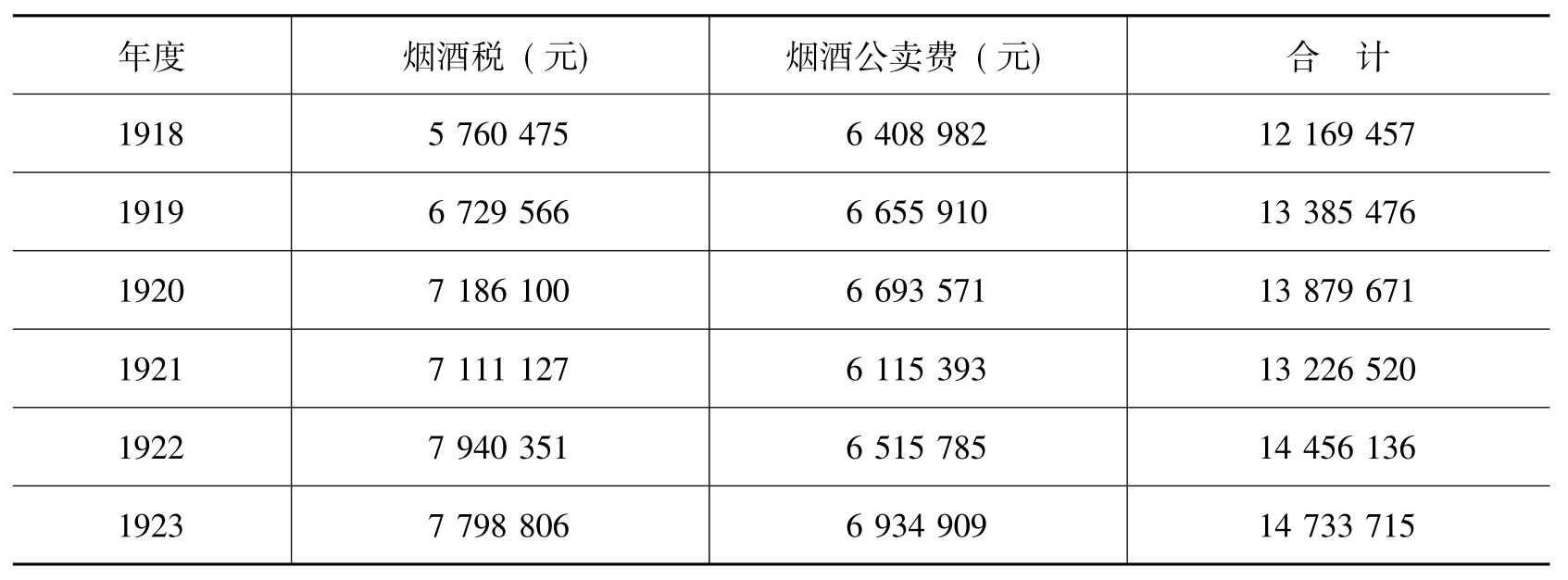

北洋时期对烟酒同时征收烟酒税和烟酒公卖费。两者的不同点是:公卖费由中央决定征收,仅有一种名称,又有一定的章程,从价计征,有统一的征收机关,烟酒税则是由各省办理,种类繁多,名称各异,征收无一定的章程,省自为政,从量或从价计征,也无统一的征收机关。从两者发展趋势看,征收公卖费比较统一和合理。烟酒税和烟酒公卖收入情况,见表7-4。

表7-4 1918-1923年北洋政府烟酒税和烟酒公卖收入情况

资料来源:贾士毅.民国续财政史(二):298-299、302-303.

(三)烟酒牌照税

属营业税性质。北洋政府于1914年创办并颁行《贩卖烟酒特许牌照税条例》。条例规定:凡卖烟酒的商人应先提出申请,经批准沛,赴经营机关交纳牌照费,领取执照然后方许营业。烟酒营业执照分为两类:一为批发性营业,每年纳税四十元,一为零售性营业,分为甲、乙、丙三等。甲等每年纳税十六元,乙等每年纳税八元,丙等每年纳税四元。以后又增加丁、戊两等,丁等每年纳税二元,戊等每年纳税一元。分两季征收。

六、契税

北洋政府于1914年颁布契税条例,所订税率为卖九典六,另收契纸费每张五角,如先典后卖,则不收卖契税,官方和自治团体及其他公益法人典卖不动产免纳契税。以后契税税率多有变动。1917年,修改税率为卖六典三,各地可以征收附加税,但不得超过正税的三分之一。1922年,北洋政府司法部又颁布不动产登记条例,交纳不动产费。这样,加上1912年因财政困难开征的验契费,各省征收的契税附加,北洋政府的契税类税收包括契税、不动产费、验契费和契税附加等四类。前三项作为中央专款,各地经收后,上缴财政部分拨。契税附加则是地方财政收入,由各地征收和支出。契税由各县知事经办,规定了投税、补交、罚款等办法。不过由于各省情况不同,未能全都照办。故契税征收在北洋政府时期,仍是省自为政。契税本属中央专款,到后期也为各地军阀所截留。

七、牙税

北洋政府初期,整顿旧牙税,创设新牙税。1914年3月,北洋政府电令各省按本地情况妥议章程报部,以资整顿。1915年,北洋政府财政部拟订整顿大纲八条,规定旧帖和无帖营业者须领新帖;未缴帖捐者一律在1916年补缴,并规定了章程进行整顿,税率都有提高,名称也大同小异。总归起来有三类:帖费、帖税、牙捐。牙帖一般按规定由各省各县颁发。牙税虽为中央收入,由于政局变动,多为各省截留,实收数目都不得而知。

八、矿税

北洋时期矿税包括三个内容,即矿区税,矿产税和矿户的统税。矿区税由农商部征收。按矿区亩数计算,其税率为:一亩地每年征三角或一角五分。矿产税由各省财政厅征收,按出产地平均市价计算,税率为千分之十五或千分之十。统税由财政部征收,按市价开算,税率为百分之五,每年二、五、八、十一月为期,由矿业主预估三个月之内销售量计算税额向财政部交纳。北洋时期矿税收入为中央专款,据贾士毅《民国续财政史》统计:矿税收入1917年二百六十二万九千零七十五元,1918年为一百八十五万一午九百二十二元,1919年为八十六万七千八百九十七元。逐年下降的原因是小矿多未照章纳税;主管部门违章减免税,以致影响税收;政治动乱,中央政令不能下达,各矿业、公司经营因此受影响,转产和停办比比皆是,致使矿业不能发展,矿税收入也受影响。

九、印花税、通行税

印花税是北洋政府时期开征的新税,属行为税。因系对商事、产权转移等行为所书立或使用的凭证征税,采用在凭证上贴印花票的方法,故称为印花税。1912年,北洋政府根据清末印花税则修订为印花税法,由参议院议决公布。印花税所贴用的印花,由北洋政府委托海关监督,邮政局、中国银行、电报局、商会发售。1913年北京首办印花税,收入为五万多元,其后各省相继开征印花税。1914年12月对印花税法作了修订。修订后的印花税法,扩大征税范围,税率也有提高。印花税课税对象,汇票共二十六种,人事凭证十种。1917年又扩大到车船执照、洋学证书、高小毕业证书等十几种。此外还包括戏票、枪支执照、报税单据、民粮立户过户三联执照等。印花税税率:凡票据值银元十元以上贴印花一分,人事凭证贴印花一角到四元不等。印花税施行之初,尚见成效,后因财政支细,中央滥印滥贴,置信用于不顾,各省强派勒索,扰商扰民,被视为苛税。印花税的征收,应不论中外商人,凡有商事行为于均需课征。但北洋政府对帝国主义一味迁就,对租界内的外商、洋商则免贴印花。所以,印花税也带有半殖民地性质。

通行税是北洋政府时期开征的新税。1913年冬,因国库穷乏,北洋政府拟定通行税法,对铁路和水上运输工具载运货物和搭乘旅客,按运费及客票价格征收通行税。通行税法公布后,由于外交部和交通部托词不办,后来又逢时局动荡,故未实行。

十、各种苛捐杂税

北洋政府时期,凡人凡物都有捐税,名目繁多不胜枚举。直隶省有戏捐、妓捐等共十六种多奉天有乐户捐、桥捐、斧捐、菜园捐等三十三种,吉林省有缸捐、摊床捐、渡捐等二十多种,广东汕头有猪捐、牛捐、鹅捐、蕃薯捐、青菜捐、丁口捐等,甚至女子出嫁也要纳捐,名为“女子出阁捐”,四川省开征各种杂捐达到九十九种,仅警察官厅开征杂捐就有二十四种。川军割据时期,除加重旧税外,还有种种苛捐,差不多是无地不设关卡无层层剥削。凡一物的运出输入动辄纳税十余次至数十次不等。如白糖一包,从资中运到重庆数百里之内,关卡二十一处,纳税捐二十二元五角二分[13]。大黄当归一包,平武运至重庆有关卡九十处,纳税捐一千九百多元(本金为银二千两)。税目之繁,关卡之多,征税之苛,税负之重使北洋时期经济严重凋敝。关卡林立阻碍商品流通,影响资金周转,从而影响到工农业生产的再生产过程。税负加重,生产者的成本提高,价格上涨,也影响到产品的销售和再生产,而这一切最终是由广大人民负担。列宁曾说:“征收日用品的间接税是极不公平的。它把全部重担转嫁到穷人身上,给富人造成特权。人愈是穷,他愈是要把自己更大一部分收入以间接税形式缴纳给国家。”[14]随着北洋政府和地方军阀军政费用的不断增长,北洋政府和地方军阀政权不断增加各种捐税劳动人民的税负也必然不断加重。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。