●2006年度基金业绩回顾

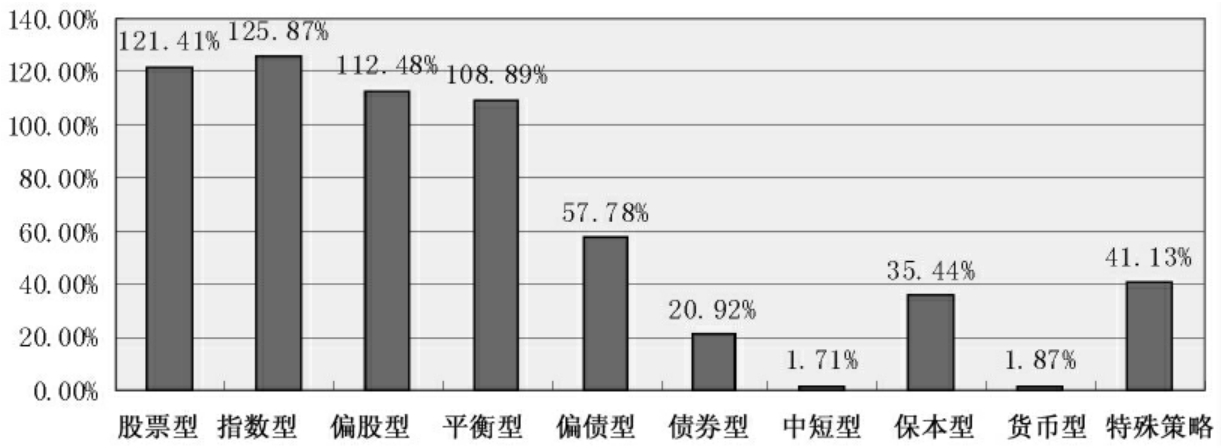

2006年,在股票市场行情强劲上涨的推动下,凡是涉及股票投资的基金,不论规模大小,都取得了有史以来最好的业绩。与此同时,其他类型的基金由于实际收益情况与股票类的基金相差太多,以及其他方面的一些原因,使得这些基金的整体发展情况暂时陷入了困境,各类型基金2006年度收益情况如下图所示。

各类型基金2006年度收益情况一览

统计截止日期:2006年12月29日

1.股票型基金

股票型基金2006年度的平均净值增长率为121.41%,总体绩效情况良好,54只基金的净值增长率超过100%,仅8只有完整运作年度的基金(统一加算3个月的建仓期)收益率未翻番。收益领先的前3只基金是:景顺长城内需增长(182.22%),上投摩根阿尔法(173.03%),上投摩根优势(171.59%)。尤其值得一提的是,广发聚丰、上投摩根阿尔法、招商优质等8只没有完整运作年度的基金2006年以来的净值增长率也超过了100%。

股票型基金有这样良好的绩效表现完全出乎市场当初的预料,这充分地说明了一个情况:基金这种专业理财工具,其职能的发挥离不开基础市场的支持。基金不是万能的,离开了基础市场行情的积极配合,无论什么样的基金都没有生存的空间。

2.指数型基金

2006年度指数型基金的平均净值增长率为125.87%,高于股票型基金,全体基金的净值增长,总体净值变动表现与基础市场接近。据统计,目前市场上代表性较强的6个指数——上证综指、上证50指数、上证180指数、深证综指、深证100指数、沪深300指数,在2006年度的平均上涨幅度是121.03%。指数型基金的年度平均净值增长率之所以高出6个指数的平均涨幅4.84个百分点,是因为银华88、长城300这两只指数型基金的年度净值增长率太高。由于这两只基金所跟踪的标的指数都是市场较难查询的指数,故不清楚其标的指数的涨跌情况,但这两只基金的年度净值增长率超过了其标的指数的可能性相当大。

有完整运作年度可以统计的10只指数型基金在2006年度的净值增长率全部高于110%。这表明指数型基金的整体净值增长率状况比较一致,不像股票型基金那样优劣会相差2倍以上。因此,选择指数型基金进行投资,获取市场平均收益的概率很高。在指数型基金当中,有7只基金的年度净值增长率介于120%~130%,这7只基金都是对标的指数跟踪较为准确的基金,这些基金应该成为投资者重点关注的对象,如华夏50、易方达50、万家180。

3.偏股型基金

偏股型基金2006年度的平均净值增长率为112.48%,其中21只基金2006年度的净值增长率超过100%。汇添富优势、大成精选是此类基金里两只绩效遥遥领先的基金,2006年的净值增长率分别为155.19%和150.58%。顾名思义,偏股型基金就是以股票市场为主要投资对象的基金,只要对于基础市场行情的大趋势有明确的判断,并且果断地操作,绝大多数基金都可以获取良好的收益。

4.平衡型基金

平衡型基金2006年度的平均净值增长率为108.89%,总体绩效情况良好,8只基金2006年度的净值增长率超过100%,广发聚富、广发稳健、华安宝利、景顺长城动力等基金皆高于120%,属于此类基金的第一梯队。从产品设计的情况来看,虽然此类基金的大类资产配置策略比较灵活,但一来由于很多基金的股票投资比例上限不高,二来由于多数基金的投资策略较为稳健,故整体收益率相对较为有限。看来在市道强劲的牛市行情里,此类基金的绩效表现会相对逊色,但由于类似2006年这样的牛市行情十分罕见,且在未来的行情中重复出现的概率很小,未来此类基金仍然值得重点关注。

5.货币市场基金(A级)

截至2006年12月29日,虽然还差2个自然日的有关数据,但货币市场基金的绩效排名状况已经基本清晰,华夏现金、嘉实货币、诺安货币、博时现金、大成货币等基金是2006年度收益领先的基金。这些都是有完整运作年度的基金,鉴于货币市场基金的特殊投资绩效表现和基础市场利率状况,我们在关注这些年度绩优基金的同时,还应该关注那些成立时间不长,却在近半年的时间里收益领先的基金,如建信货币、益民货币、华富货币、富国天时等,也许这些基金将会成为未来的年度绩效领先者。

6.其他基金

由于产品的自身定位原因和基础市场原因,以债券市场为主要投资对象的各类基金基本上在2006年度里被边缘化了。即使总体情况如此,各类基金里还是有个别基金有较好的收益表现。

(1)由于可以对股票类资产配置较高的比例,偏债型基金里有一些基金还是取得了较好的绩效,如海富通收益、天治财富、兴业可转债,其中后者若非有2006年初那场巨额利益输送嫌疑风波,估计2006年度的收益率可能会更高一些。

(2)在债券型基金里,由于产品定位方面的原因,南方宝元2006年度的净值增长率高达56.84%,这种收益率很明显不可能在债券市场上获得。与高收益相互为伴的是高风险,未来如果股票市场行情发展趋势有变,此类收益明显过高的基金可能会面临比同类基金相对更大的风险。

(3)在中短债基金里,博时稳定、南方多利取得了2%左右的收益。这个收益水平与货币市场相差无几,使得中短债基金与货币市场基金相比几乎就没有了竞争力。

(4)在保本型基金里,由于上述同样的原因,南方避险取得了82.76%的净值增长率,高出该类基金绩效第二名一倍多。有多多的收益当然是好事,而且有保本协议,未来的风险已经锁定。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。