二、商业银行的资金配置管理

资金配置管理是商业银行综合性管理,它体现了银行管理的总思想。如前所述,商业银行处在高度竞争的状态中,银行按照自我利益最大化的原则进行资金来源和资金运用的配置,力图在保证流动性和安全性的同时,追求尽可能高的利润。长期以来,随着经济环境的变化,商业银行经历了一系列资金管理方法。

(一)资产管理理念的资金配置方法

在20世纪60年代以前,西方商业银行在资金配置上主要采用资产管理(AssetManagement)的方法。它的基本内容是,把存款和其他来源的资金作为一个概念化的资金集合库,然后在资金集合库中对资金运用按流动性经营原则的优先权进行分配排序,优先权的顺序为,流动性资产安排优于贷款安排,贷款安排优于收益性投资。资产管理理念的资金配置方法还特别强调资金来源与资金运用之间在期限上的严格对称,所以也被称之为“期限对称资金配置法”。在银行资金管理理念的具体资金配置方法中,“资金池合用法”、“资金分配法”和“线性规划最优配置法”是有代表性的几种具体运作和管理方法。

(二)负债管理理念的资金配置方法

20世纪60年代直到70年代中期,西方商业银行在资金配置上进入了负债管理理念的时代。负债管理(Liability Management)的基本思想是,按照既定的目标资产增长和发展战略,银行通过调整资产负债表的负债方项目,或者说,通过在货币市场上“购买”资金来满足银行目标。在各国对银行利率严格控制的年代,金融市场上较高利率的各种创新金融工具对银行资金来源造成了很大冲击,金融体系出现了所谓“脱媒”(Disintermediation)状况。因此,银行已不可能再忽视资金来源的性质、成本和易变性来进行资金运用决策。负债管理的渊源可以追溯到20世纪50年代美国联邦基金市场的出现和发展,但一般来讲,负债管理被普遍认为开始于1961年美国花旗银行发行可转让大面额定期存单(CDs)和由主要证券商创立的CDs二级市场,以及随后其他银行的纷纷效仿。在此以后,主动负债的金融工具在银行层出不穷,购买资金十分方便,银行只是考虑对购买资金成本的承受能力。银行家们意识到,如果所需的资金总是能通过“购买”而得到时,为什么要去储备过多的低收益的流动资产呢?商业银行运用负债管理策略的动因是为了降低流通性资产储备,扩大收益资产和提高资产的盈利性,它的出现标志着商业银行在资金管理上更富有进取性、更为主动和灵活。然而,负债管理的缺陷是银行的风险由此增大,这是因为,第一,银行购买资金的能力和成本与它的经营规模有关,只有在有能力维持银行资金来源的边际成本与资金运用边际收益之间适当的正差额时,银行才可以负担得起购买资金不断增加的利率压力;第二,实行负债管理,要求存在一个有弹性的资金供给环境,即货币市场上有足够的参与者和金融工具,并且利率稳定,否则,资金来源的结构和渠道都易发生紊乱。

(三)资产负债管理理念的资金配置方法

20世纪70年代以后,商业银行转向资产负债联合管理理念的资金配置方法,或简称资产负债管理(Asset Liability Management—ALM),也可以表述为“相机抉择资金管理”(Discretionary Fund Management)。这种方法的基本思想是在融资计划期和决策中,策略性地利用资产项目对利率变化的敏感性,通过协调资金来源和资金运用之间的利率敏感度或者期限关系,来实现银行的经营目标,而不论这些项目是在负债方还是在资产方。

20世纪70年代以来,市场经济国家的市场利率波动加剧。以美国为例,1980~2000年优惠贷款利率共变动221次,而1970~1980年,优惠贷款利率变动132次或每27天一次,1950~1970年优惠贷款利率才变动23次或8个月一次。(3)在这种环境中,利率风险对银行来说是其资金配置管理中一个从未遇到的新问题:第一,存贷款利率的波动会给银行净利息带来影响;第二,银行资产负债期限匹配不一致,会使银行净资产(NetWorth)的市场价值由于市场利率的变动而造成大幅下降。因此,西方商业银行将资金配置管理的目光转向了资产负债管理。西方商业银行创造了许多控制利率风险的资金配置管理方法,其中最主要的是敏感性资金缺口管理和持续期缺口管理。

敏感性资金缺口管理(Funding Gap Management)的基本思想是,在市场利率波动环境下,应该如何通过协调负债与资产的关系使银行保持一个净利息正差额(Net Interest Margin,或NIM)。现代银行资金管理理论认为,净利息差额是一个多元函数,它受资金额、利率和资金组合的影响,但其中利率是关键,它对银行净利息差额的影响最大,唯有主动对利率敏感性的资金配置的缺口进行调整和运作,才能控制银行净利息差。

所谓敏感性资金缺口,是指银行资金结构中可变利率资产与可变利率负债之间的差额。(4)它有三种可能的情况:零缺口,即可变利率资产等于可变利率负债;负缺口,即可变利率资产小于可变利率负债;正缺口,即可变利率资产大于可变利率负债。资金缺口管理方法认为,商业银行应根据对市场利率趋势的预测,适时地对两者比例进行调节,以保持银行的盈利,同时降低风险。银行可以让资金处于“免疫”状态,即资金配置处于零缺口,不管利率如何变动,银行都将获得目标正利差。但是,银行如果有能力较准确地预测利率走势,就可以采取更为主动的操作,扩大盈利水平。例如,当预测利率将处于上升阶段时,资金管理人员应为商业银行构造一个资金正缺口,这样,大部分资产是浮动利率定价,它们将按不断上升的市场利率重新定价,然而,较高比例的负债却属于固定利率定价,其利率被固定在过去较低的利率水平上,银行的净利差因此扩大。当预测利率将处于下降阶段时,资金管理者则应为银行构造资金负缺口,使更多的资产维持在较高的固定利率水平上,而资金来源中却有更多的部分可以利用不断下降的利率重新定价,这也会扩大银行净利差。

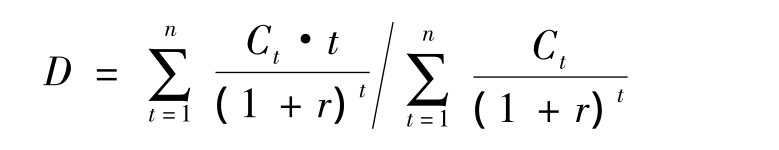

持续期缺口管理(Duration Gap Management)的基本思想是,通过对总资产和总负债持续期缺口的调整,使两者的期限基本配平,从而控制由于利率波动对银行资产和负债市场价值的影响,以及所造成的对银行净资产的不利影响,达到维持正的银行净资产的目的。持续期(Duration)也称久期,是金融工具各期现金流的加权平均时间,在经济意义上可以理解为该项金融工具各期现金流抵补最初投入的加权平均时间。持续期的一般表达式为,金融工具各期现金流现值乘以相应发生时间的总和与该金融工具总现值的商,即:

式中,D——持续期;

t——各期现金流发生时间;

Ct——金融工具第t期现金流;

r——市场利率。

在利率波动的环境下,利率风险不仅来自于浮动利率资产与浮动利率负债的配置状况,也来自于固定利率资产与固定利率负债的期限配置状况。就固定利率资金配置而言,当市场利率变化时,固定利率资产和负债的市场价值会发生变化,从而使银行股本净值或自有资本的市场价值上升或下降,从而对股东权益和银行按市场价值计算的资本充足率产生影响。除此之外,当银行资产与负债的偿还期未配平时,如果银行来自于资产的现金流入先于负债的现金支付发生,银行可能面临必须按下降的利率进行重投资的风险。如果银行的债务现金流入先于资产现金流入产生,它又可能面临借入资金成本上升的风险。因此,银行不仅关心利率敏感性资金配置状况,还关心来自于全部资产和负债的总风险暴露。持续期缺口管理就是通过相机调整资产和负债结构,使银行控制或实现一个正的资本净值,并且降低银行重投资或融资的利率风险。

持续期缺口的数学表达式为:

DGap=DA-μDL

式中,DGap——持续期缺口;

DA——总资产持续期;

DL——总负债持续期;

μ——银行以市场价值表示的资产负债率,即MVL/MVA(MVL和MVA分别为银行总负债和总资产的市场价值)。

持续期缺口管理的核心思想是,为了避免利率波动对银行净值的市场价值的影响,银行在资金配置时,要尽可能地使其持续期缺口为零,此时银行净值的市场价值将处于“免疫”状态。在计算出银行的持续期缺口,并能相对准确预测利率波动方向和强度的前提下,银行资产负债管理人员就可以较准确地了解本银行自有资本市场价值变化的情况,并作出相应的资产负债组合调整,或利用衍生工具进行调整,从而使按市场价值计算的银行资本充足率控制在合理范围内。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。