如何给期权定价

Anthony Neuberger

金融市场经过这25年的发展越发成熟起来。不管是公司的财务管理人员还是普通的居民,手中可运用的金融产品都大大丰富了。如今公司已经习惯于运用利率期权、上下限、期权和掉期等工具限制利率和汇率变动带来的风险。

零售市场上个人投资工具也获得了极大的发展。投资者可以在投资股市的同时,购入某些带有期权色彩的金融产品,使得投资收入能够随着利率的变动而灵活调节,从而保证实际收益稳定在某一水平。

什么导致了这些金融创新成为可能?本文的回答是来源于人们评估和管理风险能力的提高。两位美国经济学家Fischer Black和Myron Scholes于1973年发表的重要论文对此做了详细的解释。该文介绍了一种买入期权的定价方法以及利用其进行套期保值的方法,不过论文的价值远不止于告知以合同价格在未来购买股票的方法,其影响之深远无法估量。如今该方法广泛运用于对各种衍生工具的价值评估。

定价模型的重要性

如果金融产品的定价公平合理,那么公司和个人都会乐意购买,用于企业的风险管理或者个人的财富保值。但是购买后风险并没有消失,而是转移给了出售这些金融产品的机构。如果金融机构不具备足够的技术能力来分析和管理这些风险,那么就需要大量的资金作为支持,以吸收将来风险发生时的损失。这样一来,金融产品的成本会很高,价格将变得昂贵,没有多少投资者能买得起,最终金融市场也因为缺乏交易而失去流动性。所以作为出售金融产品的机构,银行需要一种定价模型,不仅能够用来对产品进行准确的定价,而且还能用来对冲转移进来的风险。

不过在某些假设下,银行即使根据模型对金融产品进行了准确的定价,对转移或吸收进来的风险也进行了适当的套期保值,但是仍然有可能濒临倒闭。这不能完全归咎于模型,因为任何模型都不可能是完美的。总有游离于模型之外的风险,但是这些风险相比模型已经捕捉到的风险而言要小得多。随着风险管理技术的发展,对残差风险的分析已经成为金融机构和监管机构金融工程师的重要课题。

应用期权的倾向:就连最为单调乏味的抵押市场如今也积极地运用包括期权在内的衍生工具

>>简单示例

为了便于说明布莱克和斯科尔斯模型的思想,下面举例说明。假设有一美国公司将在四个月后收到1000万德国马克,为了避开汇率风险,该公司可以与银行签订协议,银行承诺四个月后以0.35美元兑换1德国马克的比价买入1000万德国马克,从而公司的收入可以锁定在350万美元。

但是公司预期德国马克在四个月后会升值,所以不想失去这个额外获利的机会。因此决定购入卖出期权,协议规定四个月后公司如果执行期权,可以以0.35美元兑换1德国马克的比价卖出德国马克,这样公司也锁定了350万美元的收入。不过如果四个月后德国马克果然升值了,那么公司可以放弃执行期权直接在现货市场上卖出德国马克。

当然,银行对于提供这种灵活的服务和处理转移进来的风险会要求补偿。在专栏提供的例子里,银行对风险模型化、给期权定价和积极的管理风险,出发点在于使风险中立化。因为一旦德国马克贬值,公司就会执行期权,银行必须按合约价格付款,所以其是遭受损失的一方,处于风险之中。银行也是对德国马克看涨的一方——如果德国马克升值银行将获利,如果贬值则银行遭受损失。

若要摆脱风险,银行应该同时卖空德国马克。先借入德国马克,然后用德国马克买入英镑并存入银行,如果德国马克贬值,期权执行的可能性上升,但同时德国马克债务折算成英镑后的债务负担减轻了。所以如果银行能确定最佳的德国马克借入数额,那么不管德国马克的汇率如何变化,银行都不受影响。

但是银行并不能就此高枕无忧,因为德国马克的借入数额非常难以确定。一旦德国马克贬值,公司很有可能执行期权,如果银行想要对风险进行全部套期保值就要增加德国马克借入数额以购买更多的英镑;相反,如果德国马克升值,公司不愿意执行期权,那么银行应该降低套期保值的数额。

所以说只有银行精通于此,并且估算准确才能做到实际上的风险中立化,不过银行一旦完全风险中立,那么无论什么情况下利润都是相同的——在这个例子中均为0。另外,这个例子中一切都假设为最简单的情况,并且理想化,比如银行可以自由地买卖期权,能给期权准确定价,能对转移或吸收进来的风险进行全部套期保值。

期权定价背后的把戏

通过买卖交易对外汇进行全部套期保值的方法叫做得尔塔套期保值法,如果德国马克升值银行买入马克,如果下降银行则售出,如果先上升后下降则高价买进然后低价售出。这看起来像是赚钱的口诀。

续上述例子,银行对期权的定价是7.5万英镑,可以理解为银行提供套期保值方法的补偿。假设德国马克在四个月里波动四次,每次波动幅度为1%,属于正常情况。但是如果德国马克突然剧烈波动,幅度超过1%,那么银行就必须频繁地买入和卖出货币了,结果很有可能遭受损失。所以银行的利润取决于汇率实际波动的频度和幅度是否超过了预期——波动频度越低、幅度越小,对银行越有利。期权定价模型的关键在于对于汇率波动的假设,专栏中探讨了布莱克—斯科尔斯期权定价模型的运用,该模型只需预测一个变量——未来汇率的波动程度。

波动性是对未来价格不确定性的度量,在经典的货币平价理论中,汇率年波动率一般设定在10%。权益资产的波动性一般比货币的更大,年波动率一般为25%~60% 。在期权定价中,波动性的重要性不言而喻。如果投资者知道将要发生的状况那么就可以马上买卖资产而获利。所以对于对未来状况不确定的投资者来说,期权最大的优点在于给出了延迟做出决定的权利。资产的波动性越大,延迟做出决定的权利便越具有价值。

>>实践中的波动性特征

实际情况是波动性难以预测。市场的参与者往往以最近的经验来预测未来,不过实际波动经常一反常态,预测失败成为常态。对于期权定价来说,这便是个大问题。所以人们不断改进预测波动性的模型,期望通过更为精确的预测来给期权准确定价,从而从期权交易中获利。

预测波动性的一个重要内容是预测汇率波动的方式,比如预测某货币汇率三个

月后将上升或下降1%,不受利率变化的影响。这就与通常情况下货币价格越高汇率波动幅度越大的机制有所不同。再拿德国马克期权的例子来说,假设德国马克的汇率在一年中出现过4次波动幅度超过3%的情况,4次1%的波动更为合理。其中的逻辑都是相同的,只不过用数学公式来表达比较复杂。

为德国马克看跌期权定价

本例中为简单起见,假设利息成本为0。

步骤1:

预测汇率变化:基于£0.35/DM的当前汇率,以及德国马克的历史表现,银行预测一个月后德国马克将上升或下降£0.01/DM,并认为今后四个月内德国马克仍将维持这一波幅。

步骤2:

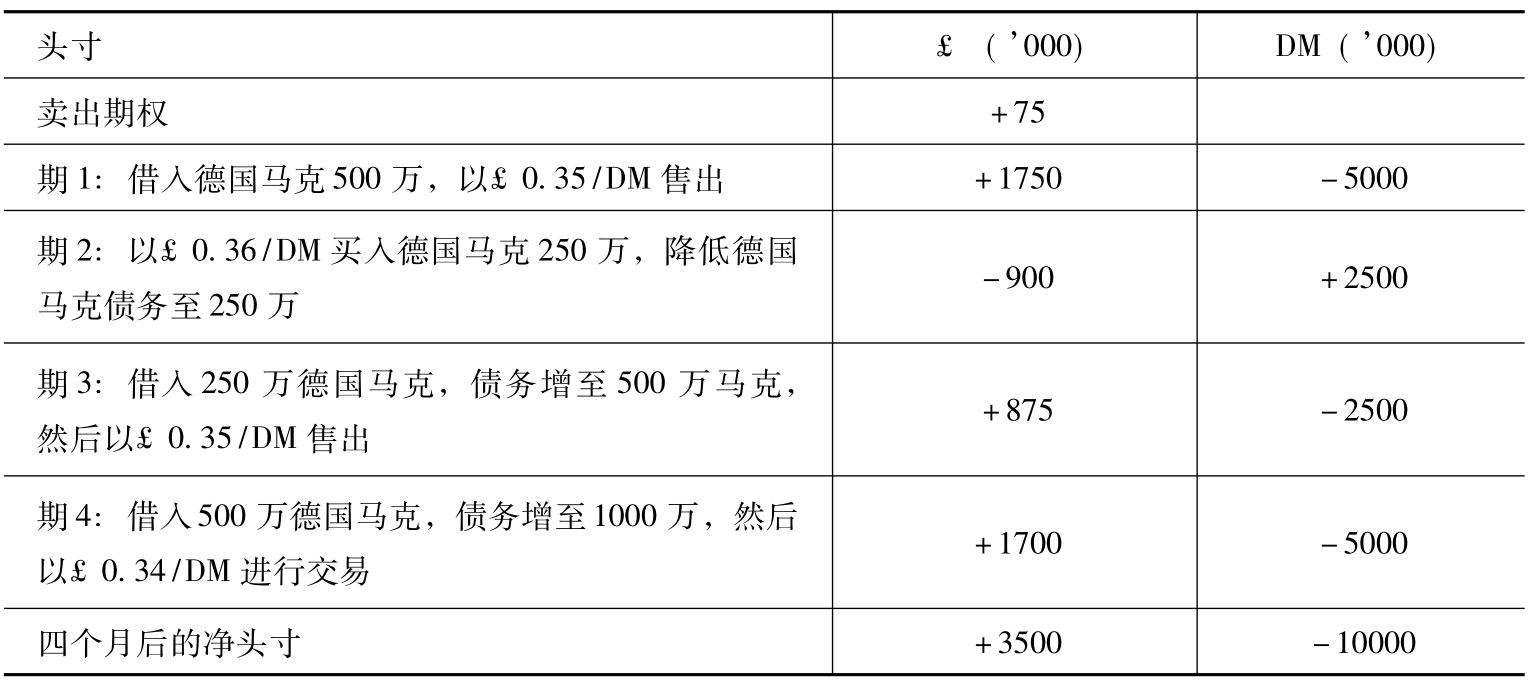

银行将此假设(关于未来汇率波动的假设)代入模型,得到两个互为关联的结果:一是期权的公允价格应该是7.5万英镑,另一个是如下所示的表格:

步骤3:

假定银行以零利润签发一售价为7.5万英镑的期权,客户购买并支付期权费用。见表所示:期1,汇率为£0.35/DM,银行借入500万德国马克进行套期保值,将借入的德国马克以£0.35/DM兑换成英镑,获得175万英镑。这些操作可以表述为:银行卖出看跌期权,然后借入500万德国马克,转换为182.5万的英镑资产。

步骤4:

银行预测汇率将从£0.35/DM上升至£0.36/DM或下降至£0.34/DM,一旦现实如此,银行必须根据模型调其套期保值的数额。比如汇率一个月后上升至£0.36/DM,再过一个月后回落至£0.35/DM,然后进一步下降至£0.34/ DM。银行应该执行以下操作:

步骤5:

四个月后,期权合约到期,这时汇率为£0.34/DM,客户自然会抓住机会以£0.35/DM的汇率将德国马克卖给银行,银行将收到1000万德国马克同时支付350万英镑,这与借入的1000万德国马克和350万英镑现金完全匹配。

注意:按照表格中其他路径操作产生的结果无非两种:期权被执行,银行的德国马克债务和英镑现金抵消;或者期权未被执行,银行既没有德国马克债务也没有英镑现金。

布莱克—斯科尔斯期权定价模型可运用于多种标的资产,因此一些价格波动幅

度更小,保证金更低的简易模型得到了发展,而且在实际运用中十分受欢迎,不过仍然无法克服波动性预测的问题。对于银行来说,如果能恰当地运用模型,碰巧交易对手又对此较为陌生,那么银行就很有可能成为获利的一方。

如果银行在签发期权后轻而易举地获利了,那肯定是碰上德国马克升值的好运了。但是银行并没有一劳永逸,如果运气不好,很有可能几次就元气大伤了。所以银行也需要套期保值,比如通过得尔塔保值方法,银行能够在很大程度上克服汇率波动的风险,从而大大降低在这方面可能的损失。不过采用得尔塔保值后,残差风险也变得更为复杂。在模型中,银行对未来的预测是准确的,这过于理想化了,因为现实中汇率的变化总是超出人们的预期,所以按此计算的结果可能出现偏误。而且有的时候汇率波动似乎会形成一种联盟,即多种货币的汇率发生波动,银行无法再依据模型重新平衡资产组合。另外,英镑或者德国马克利率的较大波动都会给银行带来难以预测的大规模风险。

所以,一方面银行在监控和对冲风险上技术日渐娴熟,另一方面有时候却不得不受困于一些虽小但难以掌控的风险。这就反过来要求发展更为复杂而先进的模型。这类模型必须考虑未来风险的变化轨迹,并能捕捉到汇率和利率联合波动的影响,从而帮助银行有效地对冲风险。

另一个相关的现象是金融机构提供越来越多复杂的金融产品。买入和卖出期权如今已经成为金融市场上的便利品,几乎没有什么差价。而为客户度身定做的金融产品也日渐丰富,如利率期权之外还有关于不同货币利率差的期权,以及建立在收益率标的上的期权;除普通买入期权之外,更有当价格过高或过低时可以放弃的期权;期权除了运用于金融资产之外,还越来越多的运用于对冲商品的价格风险甚至信贷风险。

尽管布莱克—斯科尔斯模型的原理可以广为运用,但是具体到某些风险的处理上,情况要复杂得多。这就对操作者的能力、计算机的工作效率以及相关数据的可获得性提出了更高的要求。

不过今后总的趋势是风险管理将日益走向成熟,特别是在金融机构能够提供更多的风险资本、更合理的定价、更便宜但更娴熟的风险管理服务的情况下。不过同时企业的风险控制技术、信息系统和风险激励体制也受到了更大的挑战,不管是金融企业还是非金融企业都无法回避这一挑战。

总 结

金融创新的发展使得企业能够通过运用一系列工具来降低汇率和利率变动的影响。这一切是如何造就的?其中蕴含的机制是什么?

作者认为在1973年布莱克—斯科尔斯模型提出后,人们评估和管理风险的能力大大提高了。以德国马克卖出期权为例,作者解释了银行如何通过得尔塔套期保值——买卖外汇以求得完全套期保值的方法——来降低风险。

为追求对波动性的准确预测,更多复杂的模型被发明出来,运用于捕捉汇率和利率变动的影响。直接的成果是:金融市场上买入和卖出期权日益成为一种便利品,更多复杂的、度身定做的金融产品被开发出来。

推荐阅读

Black,F.and Scholes,M.,(1973),‘The pricing of corporate liabilities’,Journal of Political Economy 81,637-659.

Black,F.,(1988),‘How to use the holes in Black-Scholes’,Risk,March.

Hull,J.,(1997),Options,Futures and Other Derivatives,3rd edn,Prentice-Hall.

Macbeth,J.D.and Merville,L.J.,(1979),‘An empirical examination of the Black-Scholes call option pricing model’,Journal of Finance 34,December,1173-1186.

Rubinstein,M.,(1994),‘Implied binomial trees’,Jouranl of Finance 49,July,771-818.

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。