加入金融创新的IS-LM模型

张晓晶

一、引言

IS-LM模型从它的诞生到现在已经有60多年历史了。这个最初由希克斯(Hicks,1937)“发明”,并由汉森、莫迪利安尼、克莱茵、帕廷金以及其他人逐步完善所成就的卓越的分析工具,在宏观经济学中一直占有着十分重要的地位。甚至在非常庞大的宏观经济模型中,那几百个方程式也不过是拆散开来的IS-LM结构。当莫迪利亚尼(Modigliani,1963)考察19世纪60年代初宏观经济学的主要发展时,他的做法是提出一个“最新”的IS-LM模型;而弗里德曼和他的批评者之间的货币主义与凯恩斯主义之争也是在IS-LM框架内进行的。可以说,IS-LM模型不仅是宣传凯恩斯思想的重要工具和宏观经济学教科书的主要依据,而且也成了一般宏观经济学中起组织作用的重要概念。

不过,IS-LM模型的“久盛不衰”并不表明它是完美无缺的。事实上,从该模型的诞生之日起,对它的批评就开始了,随后的批评也一直存在(Taylor,1995),并且出现了形式各样的对于传统的IS-LM模型的改造(Bernanke and Blinder,1988;Meltzer,1995),甚至出现了用新的分析框架替代IS-LM模型的努力(King,1993)。

针对IS-LM模型的批评,一种是纯理论上的,即理论分析框架本身存在矛盾;另一种是强调模型未能很好地反映现实的发展,本文的分析属于后者。

自19世纪70年代以来全球经济(特别是发达经济体)的一个显著变化就是金融自由化浪潮所导致的金融创新、衍生工具的大发展,而这些金融全球化时代的特征性变化已经和正在引起整个经济运行方式的变化,自然也引起IS-LM模型中传导机制的变化。不过遗憾的是,至今我们仍很难在IS-LM模型中找到金融创新、衍生工具大发展的影子。这是IS-LM模型需要修正的新的理由。不过,正如David Romer(2000)所说,尽管我们作了这样那样的改进,而且,也明确了进一步改进的方向,但看来,要使新的分析像IS-LM分析那样简单和具有解释力是一件非常困难的事情。正因为如此,本文的做法只是将金融创新这一重要变量纳入IS-LM模型(以下将“纳入金融创新的IS-LM模型”简称为“新模型”),使这一传统模型能够反映现实经济的重大变化,看起来是要提出一种“最新”的IS-LM模型,实际上不过是在原有的IS-LM分析框架中纳入新的内容而已。

二、关于新模型的几点说明

在建构模型之前,需要作几点说明:

1.这里对于传统IS-LM模型的改造基本建立在传导机制(transmission mechanism)分析的基础上,特别是金融创新、衍生工具发展对于传导机制影响的分析。

2.我们给出一个重要的假定——利率弹性的非对称性假定,即随着金融创新的发展,实际投资对利率的敏感性减弱,而金融投资(特别是货币投机)对利率的敏感性增强。

这一利率弹性的非对称性与下面两个因素有关:

(1)与资产之间的不完全替代性有关。正是因为货币、债券股票或其他金融工具、实物资本之间是不完全替代的,所以,实际投资对于利率的反应和货币(或金融)投机(或投资)对于利率的反应就是不一致的。

(2)金融创新的发展改变了投资者对于利率变动的反应方式。比如,无论通过什么样的渠道,利率上升会导致实际投资下降这个大方向不会变。但是有没有金融创新,结果是有差别的。金融创新使投资者获得资金的渠道增加了(可以运用衍生工具筹集资金),为投资者增加了资金的可获得性。从而,同样在利率上升的情况下,因为金融创新的影响,实际投资的下降可能就没有那么多。可以认为实际投资对利率的敏感性随着金融创新的发展而减弱。再看金融投资。金融创新与发展导致金融资产种类增多,资产之间替换的方便程度在提高,同时交易成本在下降。这些都加速了各类资产之间的转换,从而也加速了金融资产价格对于利率变动的反应,从而使得金融投资(特别是货币投机)对于利率的敏感性增强。

利率弹性的非对称性假定可以说是完全建立在符号经济大发展的基础上的,而正是这个假定使得传统的IS-LM模型对金融全球化时代的新特点有了明确的反应,模型也从而对现实拥有了新的“解释力”。

三、新模型的基本架构

(一)IS曲线

IS曲线反映的是实体经济领域的均衡。其中包含了收入函数、消费函数和投资函数。均衡条件为投资等于储蓄。下面来推导加入金融创新的IS曲线。

首先是消费函数。

假定消费是收入的一个线性函数,即,

![]()

其中,c为边际消费倾向,0<c<1;Y为收入,Y> 0。

其次是投资函数。

根据凯恩斯的假定,投资是利率的减函数,即随着利率上升,投资会下降。

即I= I(i)= a0- a1 i,

其中,a0> 0,a1> 0。

那么加入金融创新以后,投资函数会发生什么样的变化?根据前面的假定,金融创新会导致投资对利率的弹性减弱。用A表示金融创新,对投资函数作简单变动,有:

![]()

其中,a0> 0,a1(A)> 0,a1′(A)<0

a1′(A)<0表示投资对于利率的弹性随金融创新而减弱。

再是收入函数。

总收入等于投资与消费之和,这里不考虑政府部门及对外部门。

![]()

根据方程(1)(2)(3)可以推出IS曲线为:

Y- C- I= 0,即

![]()

(二)LM曲线

货币需求主要取决于两个因素:实体经济的交易需求和符号经济的投机需求,其中,谨慎性需求可以归于交易需求中。

交易需求Tr可以根据剑桥方程,

![]()

β1(A)<0表示随着金融创新,交易效率提高,从而用于交易的货币量减少。

投机需求是指对于不活跃的货币余额(inactive balance)的需求,通俗一点说,就是手持货币以备投机。在凯恩斯那里,对货币的投机需求是利率的减函数,也就是说,在利率高的情况下,持有货币的成本高,人们更愿意持有其他资产,从而对货币的需求减少。反之,人们更愿意持有货币。而货币投机需求量的变化完全取决于对未来市场的预期(即未来利率走势)。

这样,货币的投机需求Ts就可以表示成:

![]()

其中,β2(A)> 0,β2′(A)> 0;

i为预期均衡利率水平;

(i- i)为当前利率与预期均衡利率的差额,或者叫做套利空间;

β2(A)为货币的投机需求对利率差额(i- i)的敏感程度。β2′(A)> 0意味着,随着金融创新,资产之间的转换成本降低,转换的便利程度提高,从而货币的投机需求对利率及利率差额的敏感程度提高。

当i> i时,当前利率高于预期均衡利率,这意味着当前利率会下降,即债券价格会上升,考虑到未来债券价格的上升,人们会更多地持有债券进行投机。而股票以及其他形式的金融资产也会与债券的变动很类似,即在预期利率走低的情况下,可以预期金融资产的价格会上扬,于是增加金融资产的购买,总的货币需求会减少(Ts<0)。

当i< i时,与上述情况相反,人们会预期利率走高,即预期金融资产价格会下跌,从而抛售金融资产,总的货币需求增加(Ts> 0)。

基于当前利率与预期均衡利率差额对于货币投机需求的上述影响,我们可以得出(6)式。于是,由货币的交易需求和投机需求,我们得到货币需求方程(即LM曲线):

(三)加入金融创新的IS-LM模型

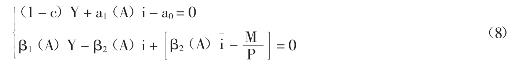

根据(4)式与(7)式,我们得到加入金融创新的IS-LM模型:

这个改进的模型仍然处在i-Y空间中,只是系数中多了一个解释变量A。正是这个表示金融创新的A进入了模型,才改变了原有的IS-LM模型的面貌。

A进入a1(A)表明金融创新对于实际投资的利率弹性的影响;A进入β1(A)表明金融创新对于交易效率的影响;而A进入β2(A)则表明了金融创新对于金融投资(特别是货币投机)的利率弹性的影响。通过将金融创新这几方面的影响(实际影响还远不止这些)纳入模型,我们可以获得金融创新对于符号经济与实体经济互动的意义。

四、新模型的分析及政策含义

(一)曲线斜率与政策效果

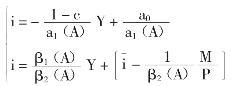

为了得到曲线的斜率,将联立方程组(8)变形,则IS、LM曲线的新的表达式为:

考察金融创新A带来曲线斜率的变化。

由于a1′(A)<0,0<c<1,所以当A上升时,a1(A)下降,从而IS曲线斜率-![]() 的绝对值变大,则右下斜的IS曲线变得更为陡峭;

的绝对值变大,则右下斜的IS曲线变得更为陡峭;

由β1′(A)<0,β2′(A)> 0可得,当A上升时,β1′(A)下降,β2′(A)上升,从而,LM曲线斜率![]() 的绝对值变小,则左上斜的LM曲线变得更为平缓。

的绝对值变小,则左上斜的LM曲线变得更为平缓。

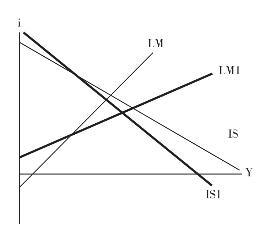

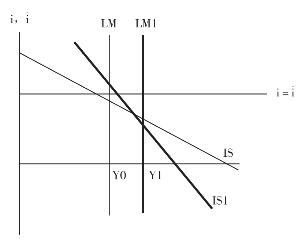

上述变化可以由图1来表示。

图1 金融创新与IS、LM曲线斜率的变化

随着金融创新,IS曲线变为IS1,LM曲线变为LM1。IS、LM曲线斜率的变化,意味着不同政策所产生的效应会有所不同。

在其他条件不变的情况下,IS曲线变得更为陡峭意味着货币政策效应减弱;与之相似,LM曲线变得更为平缓意味着财政政策效应增强。

这表明金融创新将对货币当局构成巨大挑战。

由于实际投资的利率弹性在金融创新的影响下会逐步减弱(反映在IS曲线变得陡峭),从而通过调整利率来调控投资的效果就不会很明显。同时,由于金融投机(或投资)的利率弹性是随着金融创新而增强的(反映在LM曲线变得平缓),货币当局必须谨慎从事,因为利率的微小调整就可能带来金融市场的大波动。难怪格林斯潘在调整联邦基金利率的时候一次也只是调0.25个百分点(最多0.5个百分点)。

此外,上述分析是建立在货币当局能够对短期利率有效控制的基础上,而这一假设前提在金融创新的作用下会变得不那么真实有力。货币当局对于短期利率的调控能力依赖于它对于银行储备(基础货币)供给的垄断权,即通过吞吐基础货币对利率产生影响。但随着金融创新,各种智能卡、储值卡的出现会对央行基础货币供应的垄断地位形成冲击(它们并不依赖于基础货币),央行依靠吞吐基础货币对利率的影响会减弱。另外,随着金融创新,货币当局所能调控的利率与市场上通行利率之间的关联减弱,即央行所力图达到的一个利率水平,并不一定马上就会被市场接受(Friedman,2000)。这些显然都影响到货币政策的效果。

总之,从货币当局调控利率能力的减弱,到利率政策对实际投资效应的减弱,以利率政策为核心的货币政策的有效性因为金融创新而大打折扣,这是IS、LM曲线斜率变化所产生的直接结果;而金融市场波动对利率变动的敏感性增强,也使得在金融创新引起符号经济大发展的情况下,货币当局不得不变得谨小慎微(小的利率调整会引起大的市场波动),同时还需要将金融市场的价格变化作为货币政策的新维度。[1]

(二)金融创新与产出变化

构造改进的IS-LM模型,一方面是要刻画存在大量金融创新情况下符号经济与实体经济是如何关联的,另一方面则是希望了解这种因金融创新而变化的经济关联或经济运行对于整个经济来说到底意味着什么?也就是希望回答金融创新与产出变化的关系。具体到模型,就是求解![]() 。

。

根据(8)式的联立方程,可求得:

![]()

要想判断金融创新对于产出是促进还是阻碍,就要判断![]() 是大于0还是小于0。考虑以下三种情况:

是大于0还是小于0。考虑以下三种情况:

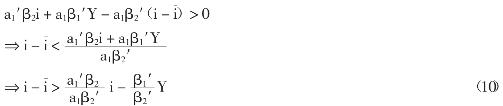

第一,i>

根据模型的假设条件,其他变量的取值范围如下:

![]()

由以上这些变量的取值,可以判断(7)式等号右边的分子分母都是负值,则![]() >0。

>0。

这意味着在利率高估(i>i)的情况下,金融创新对产出增长有促进作用。

可以考虑这样的情况,即利率高估,实际投资的成本很高。而金融创新有两个作用,一个是使投资者可以有更多的融资渠道,另一个是融资成本也因金融创新而下降。这两者都导致高估的利率对于投资的影响减弱,即投资对于利率的弹性减弱,从而投资情况要好于没有金融创新的情况,有利于产出的提高。

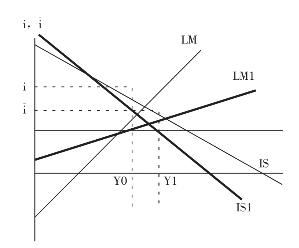

这种利率高估情况下金融创新促进产出提高的情形,可以由图2来演示。

图2 金融创新与产出(i>i)

图2中,预期均衡利率为i,而当前利率(由IS与LM的交点决定)为i,i> i。随着金融创新,IS曲线和LM曲线斜率会发生变化,变成IS1 与LM1。尽管变动后的IS与LM曲线会有这样那样的组合,交点的位置也会各有不同。但据![]() > 0可以保证IS1与LM1的交点Y1一定落在Y0的右边,从而金融创新促进了产出增长。

> 0可以保证IS1与LM1的交点Y1一定落在Y0的右边,从而金融创新促进了产出增长。

第二,i< i

在(9)式中,分母小于0,要有![]() <0,则要求分子大于0,即:

<0,则要求分子大于0,即:

上式若要成立至少需要满足以下条件:

先考虑(10)式右边的三个变量a1′,β1′,β2′,这三个变量直接受金融创新的影响。

再看(10)式左边的利率差额,或者说利率低估的程度。显然利率差额越大(即i越小),(10)式成立的可能性越大。

以上这四个条件有什么样的经济含义呢?

足够小,即金融创新的迅猛发展导致实际投资对利率弹性减弱的程度很小,也就是说,金融创新在很大程度上并没有为实际投资提供更多的融资渠道从而缓解融资限制;

足够小,即金融创新的迅猛发展导致实际投资对利率弹性减弱的程度很小,也就是说,金融创新在很大程度上并没有为实际投资提供更多的融资渠道从而缓解融资限制;

足够小,即金融创新的迅猛发展并没有带来交易效率的大大提高;

足够小,即金融创新的迅猛发展并没有带来交易效率的大大提高;

β2′足够大,即金融创新的一点发展都够导致货币的投机需求对利率差额弹性的迅速提高;

i越小,表明利率低估的程度越高。

综合上述分析,可以认为,在利率低估的情况下,金融创新对实际产出的影响是不确定的。只有至少满足以下四个条件(因为这只是必要条件而非充分条件),即:利率被严重低估,金融创新对降低投资的利率弹性影响很弱、对提高交易效率的贡献很小,同时却对提高货币投机需求的利率弹性贡献很大的时候,金融创新就会阻碍实际产出的增长。

第三,i= i

当前利率与预期均衡利率不一致是短期内的一种常态,长期而言,可以认为当前利率会与预期均衡利率趋于一致,即i= i。

图3 金融创新与产出变化(i= i)

由于长期而言,当前利率与预期均衡利率趋于一致,则货币需求的变化只受交易效率(β1)这个制度性变化的影响,LM曲线变成垂直的,且随着交易效率提高(β1变小),LM曲线右移。对IS曲线而言,金融创新仍然会对投资的利率弹性产生影响,因而基本形状不变(如图1所示)。这样,在金融创新影响下,由IS1与LM1所决定的新的均衡点Y1就大于Y0,表明金融创新促进了产出增长。

综合(1),(2),(3)三种情况,可以认为:

长期而言,金融创新会促进产出增长。

五、结束语

在传统的IS-LM模型中,我们找不到有关金融创新和衍生工具发展的影子。而这一变化却是近二三十年来世界经济所出现的最重要的变化之一。本文对于IS-LM模型的重新构造,一方面是试图改变传统的IS-LM模型不能反映现实经济、特别是金融创新带来的种种变化这样一种局面(张晓晶,1997、1998、2002)。另一方面,也是对于将符号经济与实体经济的关联“形式化”(formalization)的一种努力(可以粗略地认为,IS曲线代表实体经济,LM曲线代表符号经济)。

由加入金融创新的IS-LM模型可以看出,长期而言,金融创新通过提高交易效率,减少交易成本带来产出增长,具有鲜明的积极作用。[2]这可以成为大力推行金融创新的重要理论支持。不过,需要认识到,短期而言,金融创新是一柄“双刃剑”,它也可能会对产出带来负面影响。尽管负面影响的产生需要具备一些条件(如在经济过热、金融创新对提高交易效率的作用很小、对提高货币投机的利率弹性作用很大的情况下),但在现实中,这些条件也并不是难于满足的。越来越多的金融创新与衍生工具的发展,以及随之而来的金融动荡与金融危机,已经导致一些学者开始将金融自由化与金融创新列为金融体系脆弱性的主要元凶了。

对于正在大力发展金融、呼唤金融创新的中国而言,本文的启示在于:

金融创新有利有弊,只有摆正了金融创新的位置,倡导金融创新才会注意时机、条件和方式,而不是一味地鼓吹和盲目推行金融创新;也只有这样,才能真正发挥金融创新对实体经济发展的促进作用。

参考文献:

1.张晓晶:《维克塞尔与今日主流经济学》,《国际经济评论》1997年第3~4期。

2.张晓晶:《金融经济学与一般经济学的距离》,《国际经济评论》1998年第1~2期。

3.张晓晶:《符号经济与实体经济:金融全球化时代的经济分析》,上海三联书店与上海人民出版社2002年版。

4. Bernanke,Ben,and Alan Blinder(1988),‘Credit,Money and Aggregate Demand’,American Economic Review,May,78,pp.435-39.

5. Hicks,John.(1937),‘Mr. Keynes and the‘Classics’,Econometrica 5. April,pp. 147-59.

6. Friedman,M. Benjamin.(2000),Monetary Policy,NBER Working Paper 8057.

7.Meltzer,Allan H.(1995),‘Monetary,Credit and(Other)Transmission Processes:A Monetarist Perspective’,Journal of Economic Perspectives Fall,9(4),pp. 49-72.

8.Modigliani,F.(1963),The monetary mechanism and its interaction with real phenomena.Review of Economics and Statistics 45(1),pt. 2,February,pp. 79-107.

9. Romer,David.(2000),Keynesian Macroeconomics without the LM Curve,Journal of Economic Perspectives,Vol. 14,No. 2,Spring 2000.

10. Taylor,John B.(1995),‘The Monetary Transmission Mechanism: An Empirical Framework’. Journal of Economic Perspectives,Fall 1995,9(4),pp. 11-26.

(原载《经济研究》2002年第10期)

【注释】

[1]早期中央银行的目标只有“控制通货膨胀、稳定物价”一个,现在发现,随着金融创新和衍生工具大发展,货币政策还需要关注资产价格膨胀。忽视这一点,往往会使经济陷入困境。典型的例子就是20世纪30年代的大萧条和80年代的日本,二者都被认为是由于中央银行囿于传统的政策目标通货膨胀,从而忽视了金融市场上的“通货膨胀”。

[2]需要指出,这只是IS-LM模型的分析结果。如果抛开这一模型,长期而言,金融创新会引起符号经济与实体经济的过度偏离,从而其积极作用也会大打折扣,甚至带来负面影响。这一分析可参见拙作《符号经济与实体经济:金融全球化时代的经济分析》(上海三联书店与上海人民出版社2002年版)。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。