没房子的时候,打心眼儿里羡慕“房奴”,好歹不说人家有个自己的“窝”。好不容易终于挤进“房奴”大军,做了其中一员,好么,恨不得立马甩掉身上的包袱,成天琢磨着如何“解套”……这就是我一朋友虫子最近一两年的心路历程,活得那叫一个纠结!年底将至,他又开始叨叨提前还贷的事了。

其实,想要提前还贷,弄明白下面这几个事情就简单多了。

1 贷款初期,提前还贷较划算

对于想“解套”的“房奴”来说,提前偿还房贷最好在初期刚购房贷款时就提出来,这样比较合算。为什么呢?试想一下,如果自己的房贷已经超过缘年或者10年,甚至更长时间,已经支付了大量的贷款利息,而且最艰难的时期已经成为过去。这时再去办理提前还贷,根本没有多大的必要和意义了。

2 一年后还贷,宜选等额本金还贷

对于尚未开始给自己所购住房供款的购房者来说,如果打算在购房一年之后就提前偿还房贷,应该考虑采用等额本金还款法来偿还。目前,银行房贷最常用的还款方式有两种:一是等额本金还款法;二是等额本息还款法。

等额本金是指一种贷款的还款方式,是在还款期内把贷款数总额等分,每月偿还同等数额的本金和剩余贷款在该月所产生的利息,这样由于每月的还款本金额固定,而利息越来越少,贷款人起初还款压力较大,但是随时间的推移每月还款数也越来越少。

此种还款方法也便于根据自己的收入情况,确定还贷能力。

此种还款模式支出的总和相对于等额本息利息可能有所减少,但刚开始时还款压力较大。

如果用于房贷,此种方法比较适合工作正处于高峰阶段的人,或者是即将退休的人。

等额本金贷款计算公式:

每月还款金额=(贷款本金衣还款月数)+(本金-已归还本金累计额)伊每月利率

等额本息还款法,也称定期付息,即借款人每月按相等的金额偿还贷款本息,其中每月贷款利息按月初剩余贷款本金计算并逐月结清。

由于每月的还款额相等,因此,在贷款初期每月的还款中,剔除按月结清的利息后,所还的贷款本金就较少;而在贷款后期因贷款本金不断减少、每月的还款额中贷款利息也不断减少,每月所还的贷款本金就较多。

这种还款方式,实际占用银行贷款的数量更多、占用的时间更长,同时它还便于借款人合理安排每月的生活和进行理财(如以租养房等),对于精通投资、擅长于“以钱生钱”的人来说,无疑是最好的选择!

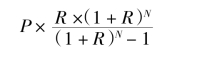

等额本息贷款计算公式:

每月还款金额为:

P:贷款本金

R:月利率

N:还款期数

其中:还款期数=贷款年限伊12

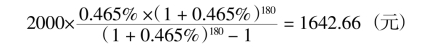

如以商业性贷款20万元,贷款期为15年,月利率为5.58%衣12= 4.65译,还款期数为15伊12=180

则每月等额还本付息额为:

即借款人每月向银行还款1642.66元,15年后,20万元的借款本息就全部还清。

尽管等额本金还款法被炒得沸沸扬扬,但是很多人还是不太清楚自己究竟适合哪种还款方式。一般来说,等额本金还款方式肯定要比等额本息方式支付的利息少些,两种还贷方式在提前还款时都是根据占用多少本金归还相应比例的利息来计算的,二者的差别不是很大。

两种还款法的比较:

从某种意义上说,购房还贷,等额本金法(递减法)未必优于等额本息法(等额法),到底选择什么样的还贷方法还要因人而异。“等额本息还款法”就是借款人每月始终以相等的金额偿还贷款本金和利息,偿还初期利息支出最大,本金就还得少,以后随着每月利息支出的逐步减少,归还本金就逐步增大;“等额本金还款法”(递减法)就是借款人每月以相等的额度偿还贷款本金,利息随本金逐月递减,每月还款额亦逐月递减。

两种还款方法都是随着剩余本金的逐月减少,利息也将逐月递减,都是按照客户占用管理中心资金的时间价值来计算的。由于“等额本金还款法”较“等额本息还款法”而言同期较多地归还贷款本金,因此以后各期确定贷款利息时作为计算利息的基数变小,所归还的总利息相对就少。

举例来说,A、B两人同时申请个人住房公积金贷款10万元,期限10年,合同生效时间为2005年6月20日。A选择等额本息还款法,B选择等额本金还款法。如不考虑国家在利率方面的调整因素,A每月的还款额相同,都为1032.05元,期满后共需偿付本息123846元。B第一个月还款额为1200.83元,以后随着每月贷款期末余额的减少而逐月减少还款额。最后一个月还款额为836.40元,期满后共需偿付本息122233.90元(注:计算B的还款额时,假定每月都为30天,实际还款应以每月实际天数计算)。所以,在相同贷款金额、利率和贷款年限的条件下,“等额本金还款法”的利息总额要少于“等额本息还款法”,以贷10万10年为例,B比A要少支付利息1612.10元。

究竟采用哪种还款方式,我个人建议还是要根据个人的实际情况来定。“等额本息还款法”每月的还款金额数是一样的,对于参加工作不久的年轻人来说,选择“等额本息还款法”比较好,可以减少前期的还款压力。对于已经有经济实力的中年人来说,采用“等额本金还款法”效果比较理想。在收入高峰期多还款,就能减少今后的还款压力,并通过提前还款等手段来减少利息支出。另外,等额本息还款法操作起来比较简单,每月金额固定,不用再算来算去。

总而言之,等额本息还款法适用于现期收入少,负担人口少,预期收入将稳定增加的借款人,如部分年轻人;而等额本金还款法则适合有一定积蓄,但家庭负担将日益加重的借款人,如中老年人。

3 提供良好记录,争取利率优惠

如果购房者想提前还房贷,对所剩余的购房贷款,在利率等方面就会存在一些不确定因素。为此,购房者最好在向银行提出想提前偿还银行房贷以前,尽可能地向银行提供自己以往的良好还贷记录、自己的信用度证明以及近几年的收入水平证明等,尽最大努力取得银行方面的利率优惠,以争取到银行提前偿还房贷的最低利率下限。

4 掌握提前还贷的步骤

(1)查看贷款合同中是否有关于提前还贷的要求,提前还贷是否要交一定的违约金。

(2)向贷款银行电话咨询提前还贷的申请时间及最低还款额度等其他所需要准备的资料。

(3)按银行要求提出提前还款申请。

(4)携带相关证件到借款银行办理提前还款相关手续。

(5)提交叶提前还款申请表曳并存入提前偿还的款项。

此外,提前还款还需要注意以下两个方面:

(1)由于各家银行对于提前还贷的规定不尽相同,因而购房者在提前还贷前一定要记得弄清贷款银行的具体操作流程,以及是否需要交纳违约金以及交多少等。

(2)去保险公司办理退保手续。

专家支招

问:对于普通购房者来说,提前还贷划算吗?

答:关于提前还贷,许多购房者都心存疑虑。我个人认为,如果有能力的话,提前还贷当然比较好。因为虽然住房利率已经是优惠利率,但对于大部分人来说,毕竟“无债一身轻”。至于提前还贷合不合算,关键因素要看购房贷款的利率也就是资金的使用成本。当你能够运作空余资金,使它的资本回报率高于贷款的利率时,就不应当提前偿还贷款,否则,有钱还是还给银行比较好。另外,当购房者提前偿还贷款时,有必要向银行申明此款只是偿还本金,这样可减少不必要付出的利息。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。